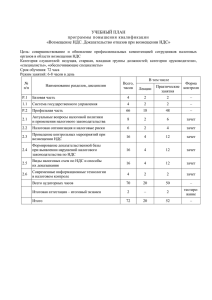

General anti-advoidance Rule (GAAR)

advertisement

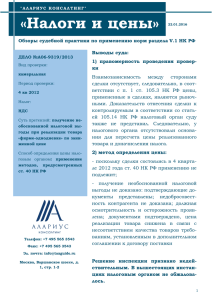

Сделки с лже компаниями, формально, компания покупает товар, либо услугу, уменьшая себе НДС, с помощью зачетного НДС от лже компании. По факту, сделка не носит деловой характер, она применима, только во избежание налогов. Компания Бюджет (Государство) Лже компания ИП 3% от суммы сделки Компания Берет на вычеты затраты Бюджет (Государство) Сделки с «импортерами». В последнее время, часто используемая схема. Компания Импортер закупая товар, оплачивает НДС при импорте, в последствии беря его в зачет, по факту продает товар физическим лицам без документов, документы же выписывает на компанию, по оказанию услуг. Формально происходит «сделка» Компания купила у компании импортера услугу, взяла НДС в зачет, по факту эта сделка не носит деловой характер. Компания Бюджет (Государство) Получает: НДС при импорте Компания Импортер Теряет: НДС при продаже товара Компанией импортера 12% НДС взятый в «зачет» компанией Два основных аспекта подлежащих оценке в рамках применения общих антиуклонительных правил: 1.Реальность операции: «симуляция внешних признаков» сделки,«симуляция внутреннего содержания» сделки 2.Экономическая природа операции: «экономическая сущность» «истинная природа операции»,«деловая цель»,«экономическое содержание» При этом Реальность операции в налоговых спорах никогда не оценивается сама по себе в отрыве от налоговой мотивации налогоплательщика и налоговых последствий соответствующей сделки. Основные правила гласят: если операция, совершаемая налогоплательщиком, направлена на минимизацию налогового бремени, налоговые органы вправе определить налоговые последствия таким образом, чтобы ликвидировать те преимущества, которые налогоплательщик получил в результате проведения подобной операции. Понятие «операция» определяется ,как договоренность или действие. «Операцией по минимизации налогового бремени» считается любая операция (ряд операций), которая прямо или косвенно обеспечивает налогоплательщику получение налоговой льготы. Под налоговой льготой подразумевается экономия налога или иной суммы, подлежащей уплате в соответствии с законом. Льготами могут быть также признаны отсрочка уплаты налога и увеличение налогового вычета (возмещения) или иной суммы, предусмотренной законом. При этом правила устанавливают, что нормы о разграничении законных и незаконных методов снижения налогов не применяются к тем операциям, которые, без всякого сомнения, проведены без нарушений закона. В частности, речь идет об операциях, осуществленных налогоплательщиком не только для получения экономии на налогах, но и для достижения «добросовестных» целей. Исходя из изложенного, принятие общих правил против уклонения от уплаты налогов обеспечит такой инструмент, который позволит налоговым органам изменять налоговый результат сделки или шаги в сделке, которую они считают спорной.