Тема 1. Налоговое планирование и налоговые риски предпринимательской деятельности

advertisement

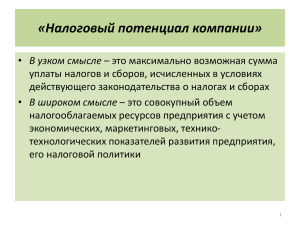

Тема 1. Налоговое планирование и налоговые риски предпринимательской деятельности Лекция 2. Налоговое планирование и уклонение от уплаты налогов. Понятие «налоговая схема», ее роль в налоговом планировании и порядок разработки. Налоговые риски Сирил Норткот Паркинсон 1. 2. Уклонение от уплаты налогов: Криминальное уклонение от уплаты налогов; Некриминальное уклонение от уплаты налогов Налоговые правонарушения; Таможенные правонарушения; Налоговая оптимизация: Разработка приказа об учетной политике для целей бухгалтерского и налогового учета; Оптимизация договорных отношений; Специальные методы налоговой оптимизации; Применение льгот и освобождений, предусмотренных законодательством Шаг 1: Построение налоговой модели предприятия на основе анализа действующего порядка налогообложения; Шаг 2: Последовательное применение в расчетах выбранных инструментов налогового планирования; Шаг 3: Сравнительный анализ эффективности выбранных вариантов оптимизации налогообложения на основе модернизированной налоговой модели; Шаг 4: Внедрение наиболее эффективных инструментов на предприятии; Шаг 5: Сопровождение и адаптация реализуемой налоговой схемы под изменение внешних и внутренних факторов бизнес-среды основная идея конкретного метода налоговой оптимизации (минимизации) налогов; легальное описание взаимодействия элементов налоговой схемы; наглядное графическое представление выбранного метода оптимизации налогов; такое оформление и представление экономических действий, которое позволяет налогоплательщикам применить благоприятный налоговый режим и получить экономию по уплате налогов Глобальные налоговые схемы; Средние налоговые схемы; Малые налоговые схемы Постановка цели; Поиск идеи; Разработка экономической модели схемы; Разработка юридической модели схемы; Разработка организационной модели схемы; Разработка учетной модели схемы; Отработка деталей риск возрастания налоговой нагрузки в силу того, что налоговый орган может признать рассматриваемую сделку недействительной (притворной или мнимой), отказать в признании затрат в составе расходов, уменьшающих налоговую базу, или отказать в вычете НДС – с точки зрения налогоплательщиков; вероятность (угроза) недополучения налогов в бюджет и государственные внебюджетные фонды из-за задействования налогоплательщиками методов минимизации налогообложения, возможных в силу тех или иных недостатков в налоговом законодательстве – с точки зрения государства в лице его уполномоченных органов Объективные: Неопределенность в трактовке положений законодательства о налогах и сборах; Разъяснения Минфина РФ, касающиеся отдельных положений налогового законодательства; Сложившаяся судебная практика; Изменения в законодательстве о налогах и сборах Субъективные: Прямое нарушение налогоплательщиком или налоговым агентом законодательства о налогах и сборах; Некорректное оформление подтверждающей документации, отсутствие систем контроля за документооборотом; Осуществление сделок, направленных на уменьшение налоговой нагрузки; Ошибки при ведении бухгалтерского и налогового учета Определение понятия «риск», принятое на предприятии; Цели управления рисками; Классификация и подробное описание основных видов рисков, с которыми может столкнуться компания; Принципы управления различными видами рисков; Организация управления рисками 1. Мероприятия по снижению налогового риска непосредственно на предприятии: Организация работы по учету налогового риска при принятии управленческих решений; Повышение квалификации специалистов, занимающихся вопросами налогового учета и планирования на предприятии; Регулярный мониторинг законодательства в области налогов и сборов и бухгалтерского учета; Разработка мероприятий по снижению налогового риска при формировании учетной политики организации; Контроль за выполнением налоговых обязательств; Учет налогового риска при инвестировании; Создание резерва под обеспечение возможных штрафных санкций и пени в качестве меры самострахования; Регулярный мониторинг ошибок в налоговом учете (периодическое их выявление и исправление) 2. Систематическая работа с налоговыми органами: Обращение в сложных ситуациях в налоговые органы за письменными разъяснениями; Снижение вероятности конфликтов с налоговыми органами; Проведение регулярных сверок по состоянию расчетов по налогам; 3. Работа с контрагентами – юридическая и налоговая экспертиза хозяйственных договоров, заключаемых предприятием с партнерами