Презентация Лекция 4 - Томский политехнический университет

advertisement

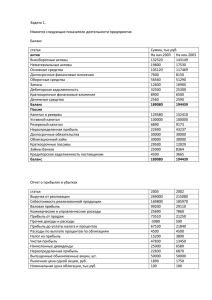

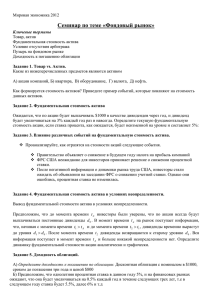

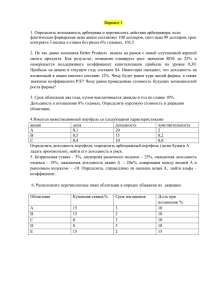

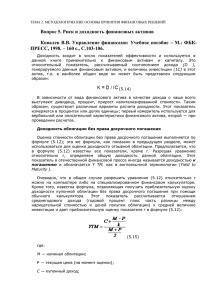

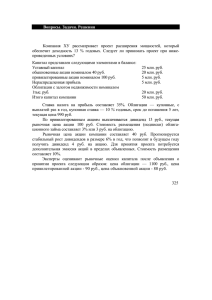

Лекция 4. Инвестиционный анализ. Рынок акций Инвестиции и инвестиционный процесс Инвестиции –долгосрочные финансовые вложения экономических ресурсов с целью создания и получения выгоды в будущем. Инвестиционный процесс – это последовательность связанных инвестиций, растянутых во времени, отдача от которых также распределена во времени. Этот процесс характеризуется двусторонним потоком платежей, где отрицательные члены потока являются вложениями денежных средств, а положительные члены потока – доходы от инвестированных средств. Виды инвестиций Финансовые инвестиции – вложение денежных средств в ценные бумаги; Реальные инвестиции – вложения в основной капитал и прирост запасов; Инвестиции в нематериальные активы – вложения в развитие научных исследований, повышение квалификации работников, приобретение лицензий и прав. Показатели эффективности инвестиционных проектов Чистая текущая стоимость Индекс доходности Срок окупаемости Dt NPV I t t 1 1 i n Dt /I t t 1 1 i n PI Dt I t t 1 1 i k Внутренняя норма доходности Dt I t t 1 1 i n Пример Определить экономическую эффективность инвестиций, используя следующие данные: Инвестиции – 60 тыс. руб.; ставка дисконтирования 15%. Денежные поступления в конце года (продолжительность проекта 5 лет) соответственно: 20, 25, 30, 35, 40 тыс. руб. Решение: год 0 1 2 3 4 5 коэффициент дисконтирования 1 0,8696 0,7561 0,6575 0,5718 0,4972 Денежный поток -60 20 25 30 35 40 Дисконтированный денежный поток -60 17,391 18,904 19,725 20,011 19,887 Общий денежный поток -60 -42,609 -23,705 -3,980 16,032 35,919 Акции Привилегированные и обыкновенные Обыкновенные акции – это акции, приносящие доход в зависимости от полученной предприятием прибыли и дающие право голоса на собраниях акционеров. Привилегированная акция – это акция, имеющая по отношению к обыкновенной какие-либо привилегии. Обычно это заранее объявляемый, регулярно выплачиваемый дивиденд и приоритет на получение имущества в случае ликвидации акционерного общества. Взамен владельцы привилегированных акций не имеют права голоса на общем собрании акционеров. Показатели доходности акций Доход на одну обыкновенную акцию Д0 ЧП Dпр М0 , Доходность по акциям Э Рпродажи Рпокупки D Рпокупки 100 %, Текущая доходность r D Рпокупки Конечная доходность r 100 %, D ( Pпродажи Pпокупки ) n 100 %. Pпокупки Пример Инвестор приобрел акцию за 23 тыс. рублей. Номинал акции 20 тыс. рублей. По акции выплачивается фиксированный дивиденд 150 % годовых. Через 3 года инвестор продал ее за 20 тыс. рублей. Определить доходность на текущий момент для инвестора, доходность на текущий момент для покупателя и полную доходность. Решение: 20 1,5 r 100 % 130,4 % 1) на текущий момент для инвестора: 23 2) на текущий момент для покупателя: r 20 1,5 100 % 150 % 20 3) полная доходность в пересчете на один год: 20 23 20 1,5 3 r 100 % 126,1 % 23 Эффект финансового рычага Приращение рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего. ЗК (ЭФР) = (1-Т)*(ЭР – сред. %)* СК Факторы, влияющие на цену капитала • общее состояние финансовой среды, в том числе финансовых рынков; • конъюнктура товарного рынка; • средняя ставка ссудного процента, сложившаяся на финансовом рынке; • доступность различных источников финансирования для конкретных предприятий; • рентабельность операционной деятельности предприятия; • уровень операционного левериджа; • уровень концентрации собственного капитала; • соотношение объемов операционной и инвестиционной деятельности; • степень риска осуществляемых операций; • отраслевые особенности деятельности предприятия, в том числе длительность производственного и операционного циклов предприятия и др. Наиболее важные источники капитала для определения его цены 1. Заемные средства, к которым относятся долгосрочные ссуды и облигационные займы; 2. Собственные средства, которые включают обыкновенные акции, привилегированные акции и нераспределенную прибыль. Цена единицы источника «долгосрочные ссуды банка» K1 = p*(1 - Т), где p - ставка процентов по долгосрочной ссуде банка (в пределах ставки рефинансирования ЦБ РФ * 1,1); Т - ставка налога на прибыль. Если величина процента по долгосрочной ссуде превышает учетную ставку ЦБ РФ * 1,1, цена находится по уточненной формуле: K1 = (рцб*1,1)*(1- Т) + р2, р2 = p1 – (рцб * 1,1) Общая доходность купонной облигации без права досрочного погашения D M P n К2 M P 2 где D - купонный (годовой) процентный доход; M - номинальная или нарицательная стоимость облигации; P - текущая (рыночная) цена облигации; n - срок погашения облигации. Упрощенная формула: М Р К2 р где M - номинальная стоимость облигации; Р - текущая (рыночная) цена облигации; р - купонная ставка (в процентах). Стоимость источника • «привилегированные акции» Д К3 Р где Д - годовой дивиденд по акциям; Р – текущая рыночная цена акции (без затрат на размещение). Цена обыкновенных акций Три метода оценки: 1. Модель оценки доходности финансовых активов (САРМ). 2. Модель дисконтированного денежного потока (модель Гордона). 3. Метод "доходность облигации компании плюс премия за риск". Модель оценки доходности финансовых активов (САРМ) К4 = rf + β i * (rm - rf) rf - безрисковая доходность; rm - требуемая доходность портфеля или ожидаемый рыночный доход; βi - коэффициент i-той акции компании. Метод дисконтированного денежного потока (модель Гордона) Dt P0 t t 1 1 rt n Ро - рыночная стоимость акции; Дt - ожидаемые дивидендные выплаты; rt - требуемая доходность; t - количество лет. D0 1 g D1 P0 rg rg Dо - последний фактически выплаченный дивиденд; r - требуемая доходность акции, учитывающая риск; g - темпы прироста дивидендов (принимается Если доходность акции будет расти с постоянным во времени); постоянным темпом D1 - дивиденды, которые должны быть получены за один год. Общая цена капитала компании W где n i 1 K i di Ki – стоимость i-го источника средств; di – удельный вес i-го источника в общей их сумме. Этапы определения стоимости капитала Осуществляется идентификация основных компонентов, являющихся источниками формирования капитала фирмы. Рассчитывается цена каждого источника в отдельности. Определяется средневзвешенная цена капитала на основании использования удельного веса каждого компонента в общей сумме инвестированного капитала. Разрабатываются мероприятия по оптимизации структуры капитала фирмы по различным критериям и формированию целевой структуры капитала. СПАСИБО ЗА ВНИМАНИЕ! к.т.н., доц. Калашникова Т.В. tvkalash@tpu.ru