100%.

advertisement

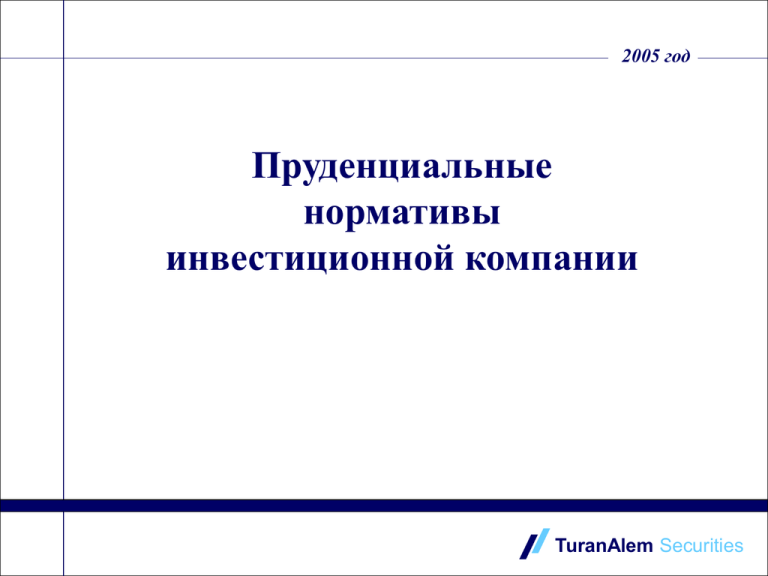

2005 год Пруденциальные нормативы инвестиционной компании TuranAlem Securities Формула расчета достаточности капитала (ЛА – О) -------------------------------- , при МРСК МРСК – 125 млн. тенге ЛА – активы, перечисленные в действующих Правилах расчета пруденциальных нормативов для организаций, совмещающих виды профессиональной деятельности на рынке ценных бумаг О - совокупные обязательства Инвестиционной компании Таблица предлагаемых изменений в списке ликвидных активов, включаемых в расчет достаточности капитала Активы Включаемый объем Предложения по изменению деньги 100 % вклады в НБРК 100 % вклады в БВУ РК (листинг А) 100 % ГЦБ РК 100 % негосударственные эмиссионные ЦБ организаций РК (листинг А) 100 % ипотечные облигации организаций РК (листинг А, В) 100 % облигации АО «Банк Развития Казахстана» 100 % ЦБ иностранных государств, рейтинг не ниже «ВВВ» 100 % не ниже «ВВ-» негосударственные долговые ЦБ иностранных эмитентов, рейтинг не ниже «ВВВ» 100 % не ниже «ВВ-» акции иностранных эмитентов, рейтинг не ниже «ВВВ» 100 % не ниже «ВВ-» ценные бумаги международных финансовых организаций 100 % аффинированные драгоценные металлы 100 % негосударственные эмиссионные ЦБ организаций РК (листинг В) 50 % дебиторская задолженность 100 % просроченная дебиторская задолженность на срок не более девяносто дней 50 % основные средства и программное обеспечение 100 % инвестиции (акции, доли) Компании в другие организации, произведенные с целью увеличения стоимости данных организаций и их дальнейшей реализации. паи открытого и интервального паевых инвестиционных фондов 100 % 0 100% не более 3-х лет 0 % свыше 3-х лет 50 % 100 % Предложение Необходимо включить в перечень активов, учитываемых при расчете достаточности собственного капитала, инвестиции (акции, доли) в другие организации. инвестиции до 3-х лет в объеме 100% свыше 3-х лет в объеме 0%. Обоснование Одним из основных инструментов инвестирования Инвестиционной компании является покупка акций (долей) в уставном капитале объекта инвестирования, произведенная с целью увеличения стоимости данных организаций и их дальнейшей реализации. В случае, если все подобные инвестиции вычитаются из суммы ликвидных активов, то компания будет ограничена собственным капиталом, при полном отсутствии возможности привлечения дополнительных источников финансирования проектов. Предложение Снизить минимальную оценку международного кредитного рейтинга с «ВВВ» до «ВВ-» . Обоснование В случае утверждения в качестве ликвидных активов Инвестиционной компании паев открытых и интервальных паевых инвестиционных фондов, необходимо учитывать, что согласно постановлению правления Агентства РК по регулированию и надзору финансового рынка и финансовых организаций от 21.08.04 г, №258, «Об утверждении Правил инвестирования активов инвестиционного фонда за пределами РК», данным фондам разрешено инвестировать в ценные бумаги нерезидентов, при наличии рейтинговой оценки на уровне не ниже «ВВ-». Примеры финансовых инструментов с кредитным рейтингом на уровне «ВВ-»: Газпром Московская область ТНК-ВР Вымпелком МТС Предложение Изменить объем включаемых активов листинга «В» в списке ликвидных активов, с 50% в настоящее время, до 100%. Обоснование На наш взгляд, Инвестиционная компания должна иметь больше возможностей для инвестирования на рынке РК. Активы Инвестиционной компании должны иметь большую степень риска и, соответственно, дохода в сравнении с другими участниками финансового рынка. Дополнительно к этому все эмитенты, получившие листинг Казахстанской фондовой биржи, уже прошли определенные процедуры оценки и соответствия требованиям. Предложение При расчете достаточности собственного капитала Инвестиционной компании необходимо исключать субординированный долг из обязательств компании в размере включаемого в собственный капитал. Обоснование Субординированный долг является альтернативным путем по увеличению собственного капитала Инвестиционной компании.