Организация расчетов в коммерческой деятельности

advertisement

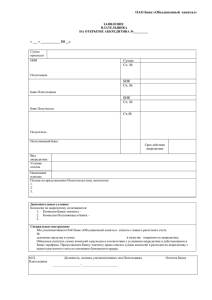

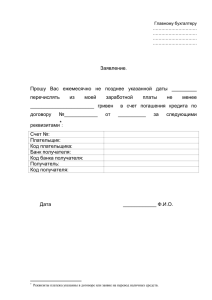

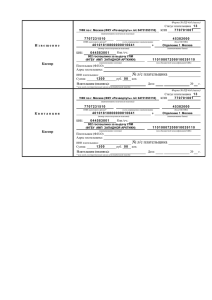

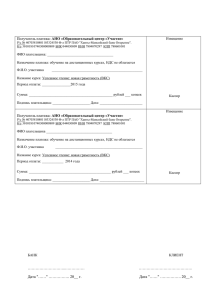

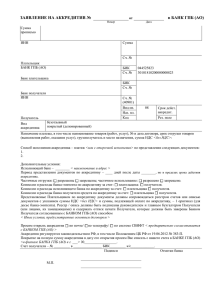

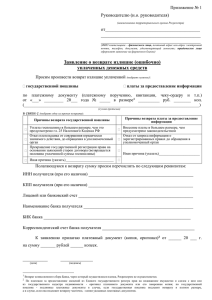

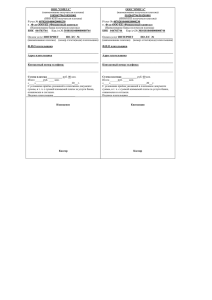

Организация расчетов в коммерческой деятельности Наличная форма расчетов Расчеты наличными деньгами в РФ между юр.лицами, юр.лицом и ИП, а также между ИП могут производиться в размере, не превышающем 100 000 р. в рамках одного договора. Поступившие в кассу юр.лица (ИП) наличные деньги за проданные товары (работ, услуги) могут быть израсходованы на выплаты сотрудникам (з/п, командировочные, стипендии) и, с учетом вышеуказанного ограничения – на оплату товаров (за исключением ценных бумаг), работ, услуг. Наличные деньги, принятые юр.лицами, не являющимися кредитными организациями, и ИП от физических лиц в качестве платежей в пользу третьих лиц, подлежат сдаче в полном размере в кассы кредитных организаций. Безналичные расчеты Безналичные расчеты – это денежные расчеты, выполняемые путем записей по счетам в банках, при которых деньги списываются со счета плательщика и зачисляются на счет получателя. Безналичный денежный оборот включает в себя расчеты между: Предприятиями, учреждениями, организациями различных форм собственности, имеющими счета в кредитных организациях; Юридическими и физическими лицами, банками по получению и возврату кредита; Юридическими лицами и населением по выплате заработной платы, доходов по ценным бумагам; Физическими и юридическими лицами с казной государства по оплате налогов, сборов и других обязательных платежей, а также по получению бюджетных средств. Формы безналичных расчетов: расчеты платежными поручениями расчеты по аккредитиву расчеты чеками расчеты по инкассо Расчет платежными поручениями Платежным поручением является распоряжение владельца счета (плательщика) обслуживающему его банку, оформленное расчетным документом, перевести определенную денежную сумму на счет получателя средств, открытый в этом или другом банке. Платежное поручение исполняется банком в срок, предусмотренный законодательством, или в более короткий срок, установленный договором банковского счета либо определяемый применяемыми в банковской практике обычаями делового оборота. Платежными поручениями могут производиться: а) перечисления денежных средств за поставленные товары, выполненные работы, оказанные услуги; б) перечисления денежных средств в бюджеты всех уровней и во внебюджетные фонды; в) перечисления денежных средств в целях возврата/размещения кредитов (займов)/депозитов и уплаты процентов по ним; г) перечисления денежных средств в других целях, предусмотренных законодательством или договором. Расчеты платежными поручениями Покупатель (плательщик) 2 Банк покупателя 3 1 Продавец (получатель денежных средств) 6 6 4 Подразделение Банка России Банк продавца 5 Организация расчетов платежными поручениями 1 – появление основания для платежа (выписка счёта, отгрузка продукции и др.); 2 – плательщик предоставляет в банк платежное поручение в необходимом количестве экземпляров (обычно два) и получает назад один экземпляр с отметкой банка о принятии к исполнению, в качестве расписки банка; 3 – банк плательщика на основании первого экземпляра платежного поручения списывает денежные средства с расчетного счета плательщика; 4 – банк плательщика (обычно через подразделение Банка России по каналам связи с использованием электронного документооборота) перечисляет денежные средства банку продавца (получателя средств); 5 – банк продавца на основании информации, полученной от подразделения Банка России, зачисляет денежные средства на расчетный счет продавца; 6 – банки выдают своим клиентам выписки с расчетных счетов Расчеты платежными требованиями Плательщик 3.2 3.3 3.5 Получатель денежных средств 1 6 Банк плательщика 3 (без акцепта) или 3.1 (с акцептом) 3.4 2 4 6 Банк продавца 5 Организация расчетов платежными требованиями 1 – появление основания для платежа (поставка товара, оказание услуг и др. – в рамках основного договора между плательщиком и получателем средств); 2 – передача платежного требования (ПТ) в банк плательщика; если ПТ оплачивается без акцепта плательщика (в т.ч. в случаях, предусмотренных законодательством): 3 – банк плательщика, проверив правомерность основания для списания, списывает средства со счёта плательщика если ПТ оплачивается с предварительным акцептом (согласием) плательщика: 3.1 – ПТ помещается в картотеку расчётных документов, ожидающих оплаты; 3.2 – один экз. ПТ передаётся плательщику для извещения 3.3 – плательщик предоставляет в банк заявление об акцепте (отказе об акцепта) 3.4 – банк плательщика на основании заявления об акцепте списывает средства со счета плательщика 3.5 – один экз. заявления об акцепте с отметкой банка возвращается плательщику 4 – банк плательщика в установленном порядке перечисляет средства в банк получателя 5 – банк получателя зачисляет средства на счёт получателя 6 –банки выдают своим клиентам выписки с расчетных счетов Расчеты аккредитивами При расчетах по аккредитиву банк, действующий по поручению плательщика об открытии аккредитива (далее - банк-эмитент), обязуется произвести платежи в пользу получателя средств по представлении последним документов, соответствующих всем условиям аккредитива, либо предоставить полномочие другому банку (далее - исполняющий банк) произвести такие платежи. В качестве исполняющего банка может выступать банк-эмитент, банк получателя средств или иной банк. Аккредитив обособлен и независим от основного договора. Банками могут открываться следующие виды аккредитивов: покрытые (депонированные); непокрытые (гарантированные); отзывные; безотзывные (могут быть подтвержденными). При открытии покрытого (депонированного) аккредитива банк-эмитент перечисляет за счет средств плательщика или предоставленного ему кредита сумму аккредитива (покрытие) в распоряжение исполняющего банка на весь срок действия аккредитива. При открытии непокрытого (гарантированного) аккредитива банк-эмитент предоставляет исполняющему банку право списывать средства с ведущегося у него корреспондентского счета банка-эмитента в пределах суммы аккредитива либо указывает в аккредитиве иной способ возмещения исполняющему банку сумм, выплаченных по аккредитиву в соответствии с его условиями. Порядок списания денежных средств с корреспондентского счета банка-эмитента по непокрытому (гарантированному) аккредитиву, а также порядок возмещения денежных средств по непокрытому (гарантированному) аккредитиву банком-эмитентом исполняющему банку определяется соглашением между банками. Порядок возмещения денежных средств по непокрытому (гарантированному) аккредитиву плательщиком банку-эмитенту определяется в договоре между плательщиком и банком-эмитентом. Расчеты чеками Чек - это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю. Чекодателем является юридическое лицо, имеющее денежные средства в банке, которыми он вправе распоряжаться путем выставления чеков, чекодержателем - юридическое лицо, в пользу которого выдан чек, плательщиком - банк, в котором находятся денежные средства чекодателя. Расчеты по инкассо Расчеты по инкассо представляют собой банковскую операцию, посредством которой банк (далее - банк-эмитент) по поручению и за счет клиента на основании расчетных документов осуществляет действия по получению от плательщика платежа. Для осуществления расчетов по инкассо банк-эмитент вправе привлекать другой банк (далее - исполняющий банк). Расчеты по инкассо осуществляются на основании платежных требований, оплата которых может производиться по распоряжению плательщика (с акцептом) или без его распоряжения (в безакцептном порядке), и инкассовых поручений, оплата которых производится без распоряжения плательщика (в бесспорном порядке). Платежные требования и инкассовые поручения предъявляются получателем средств (взыскателем) к счету плательщика через банк, обслуживающий получателя средств (взыскателя). Инкассовое поручение является расчетным документом, на основании которого производится списание денежных средств со счетов плательщиков в бесспорном порядке. Инкассовые поручения применяются: 1) в случаях, когда бесспорный порядок взыскания денежных средств установлен законодательством, в том числе для взыскания денежных средств органами, выполняющими контрольные функции; 2) для взыскания по исполнительным документам; 3) в случаях, предусмотренных сторонами по основному договору, при условии предоставления банку, обслуживающему плательщика, права на списание денежных средств со счета плательщика без его распоряжения. Расчеты векселями Вексель - это документ, составленный по установленной законом форме и содержащий безусловное, абстрактное денежное обязательство об уплате обозначенной в нем суммы в указанный срок и в указанном месте. По характеру вексель может быть: - простым — это обязательство векселедателя оплатить векселедержателю определенную сумму в установленный срок; - переводным (тратта) - это приказ векселедержателя (трассанта),адресованный плательщику (трассату), уплатить указанную сумму третьему лицу (ремитенту).