План урока Тема: "Виды предпринимательской деятельности". Преподаватель Короткова Л.В.

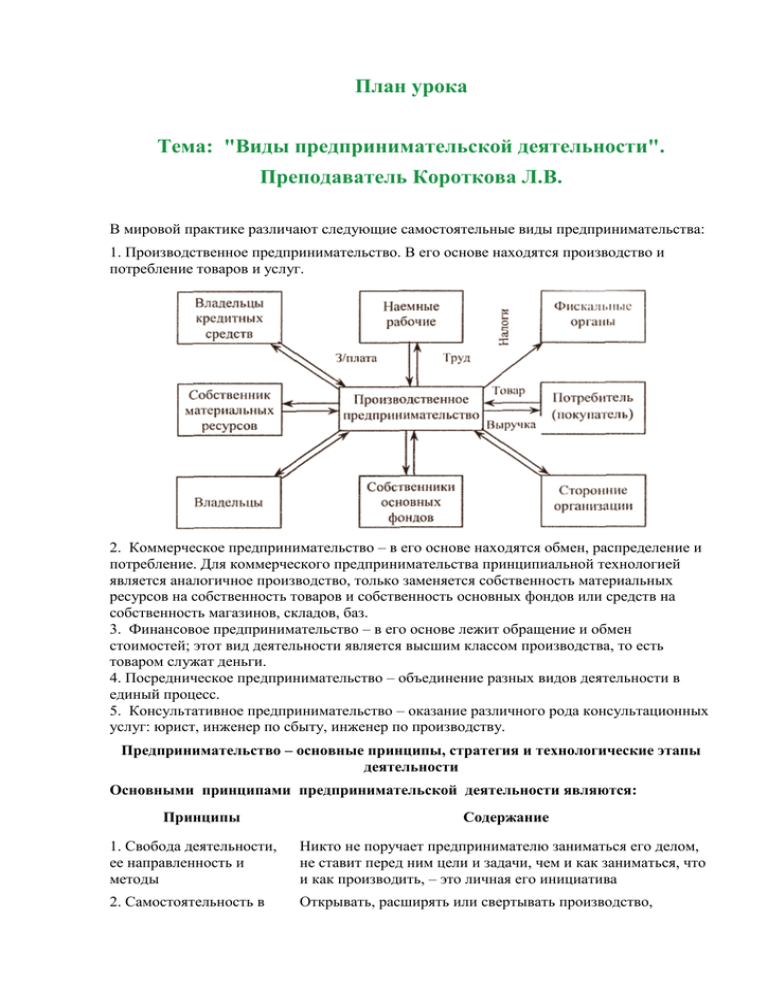

advertisement