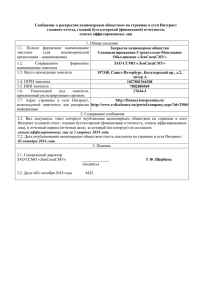

Сообщение о существенном факте О

advertisement

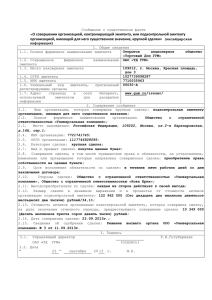

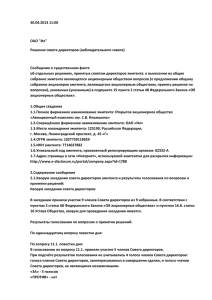

Сообщение о существенном факте «О совершении эмитентом сделки, в совершении которой имеется заинтересованность» 1. Общие сведения 1.1. Полное фирменное наименование эмитента Закрытое акционерное общество (для некоммерческой организации — Специализированное Строительно-Монтажное наименование) Объединение «ЛенСпецСМУ» 1.2. Сокращенное фирменное наименование ЗАО ССМО «ЛенСпецСМУ» эмитента 197348, Санкт-Петербург, Богатырский пр., д.2, 1.3. Место нахождения эмитента литер А. 1027801544308 1.4. ОГРН эмитента 7802084569 1.5. ИНН эмитента 1.6. Уникальный код эмитента, присвоенный 17644-J регистрирующим органом 1.7. Адрес страницы в сети Интернет, http://finance.lenspecsmu.ru, используемой эмитентом для раскрытия http://www.e-disclosure.ru/portal/company.aspx?id=23065 информации 2. Содержание сообщения 2.1 Категория сделки: сделка, в совершении которой имелась заинтересованность; 2.2. Вид и предмет сделки: 2.2.1. вид сделки: Договор поручительства между Банком ВТБ (открытое акционерное общество) и Закрытым акционерным обществом Специализированное Строительно-Монтажное Объединение «ЛенСпецСМУ»; 2.2.2. предмет сделки: По Договору Поручитель обязывается перед Банком отвечать за исполнение Заемщиком Обязательств в полном объеме, включая: - по возврату Кредита/Кредитов в рамках Кредитного соглашения в полной сумме в размере 450 000 000,00 (Четыреста пятьдесят миллионов) рублей; - по уплате процентов за пользование Кредитами в рамках Кредитного соглашения, начисляемых на сумму использованного и непогашенного Основного долга, и подлежащих уплате Заемщиком ежемесячно, в последний календарный день каждого месяца, начиная с даты предоставления первого Кредита в рамках Кредитной линии, а также в дату окончательного погашения Кредитной линии, а также: по уплате процентов по ставке, увеличенной на 1 (Один) процент годовых в случае неисполнения Заемщиком обязательства по поддержанию кредитового оборота, предусмотренного пунктом 6.2. Кредитного соглашения; по уплате процентов по ставке, измененной Кредитором в одностороннем порядке в соответствии с условиями Кредитного соглашения на величину роста: а) ключевой ставки Банка России, публикуемой на официальном сайте Банка России в сети Интернет (www.cbr.ru) по состоянию на первый Рабочий день месяца и/или б) среднеарифметического значения за календарный месяц ставки бескупонной доходности ОФЗ со сроком до погашения 3 (Три) года по данным, публикуемым на официальном сайте Банка России в сети Интернет (www.cbr.ru). Новая процентная ставка начинает действовать с 1 (Первого) числа второго месяца, следующего за месяцем, в котором Заемщику было направлено письменное уведомление об увеличении процентной ставки. Копия уведомления направляется Поручителю; - по уплате Комиссии за обязательство, начисляемой Кредитором и уплачиваемой Заемщиком в соответствии с пунктами 6.7. - 6.9. Кредитного соглашения; - по уплате неустойки, начисляемой Кредитором в случае возникновения Просроченной задолженности по Основному долгу и уплачиваемой Заемщиком в соответствии с пунктом 11.2 Кредитного соглашения в дату окончательного фактического погашения соответствующей Просроченной задолженности по Основному долгу; - по уплате неустойки, начисляемой Кредитором в случае возникновения Просроченной задолженности по процентам/комиссии и уплачиваемой Заемщиком в соответствии с пунктом 11.3 Кредитного соглашения / в дату окончательного фактического погашения соответствующей Просроченной задолженности по процентам/комиссии; - по уплате неустойки (штрафа) в случае неисполнения или ненадлежащего исполнения любого из обязательств, указанных в подпунктах 6), 7), 8) пункта 9.1. Кредитного соглашения и уплачиваемой в соответствии с пунктом 11.4 Кредитного соглашения; - по уплате неустойки (штрафа) за каждый день неисполнения/ ненадлежащего исполнения любого из обязательств, указанных в подпунктах 21), 22) пункта 9.1. Кредитного соглашения и уплачиваемой в соответствии с пунктом 11.5 Кредитного соглашения; - по возмещению Кредитору расходов и потерь, которые он может понести в связи с исполнением своих обязательств по Кредитному соглашению и подлежащих возмещению Заемщиком в соответствии с условиями Кредитного соглашения, а также в связи с неисполнением или ненадлежащим исполнением Обязательств Заемщиком по Кредитному соглашению; - по возврату полученных Заемщиком денежных средств и уплате процентов за пользование чужими денежными средствами в полном объеме в случае недействительности Кредитного соглашения. 2.3 Содержание сделки, в том числе гражданские права и обязанности, на установление, изменение или прекращение которых направлена совершенная сделка: По Договору ЗАО ССМО «ЛенСпецСМУ» обязывается перед Банком ВТБ (открытое акционерное общество) отвечать за исполнение Обществом с ограниченной ответственностью «ЭталонИнвест» Обязательств в полном объеме. В случае неисполнения или ненадлежащего исполнения Заемщиком Обязательств Поручитель обязан по письменному требованию Банка перечислить необходимую сумму денежных средств на корреспондентский счет Банка в течение 5 (Пяти) календарных дней с даты получения такого требования. 2.4.Срок исполнения обязательств по сделке, стороны и выгодоприобретатели по сделке, размер сделки в денежном выражении и в процентах от стоимости активов эмитента; 2.4.1. срок исполнения обязательств по сделке: Поручительство предоставлено сроком на 1825 (Одна тысяча восемьсот двадцать пять) календарных дней с даты заключения Договора. 2.4.2. стороны и выгодоприобретатель по сделке: Поручитель: ЗАО ССМО «ЛенСпецСМУ», ОГРН: 1027801544308; Банк: Банк ВТБ (ОАО), ОГРН: 1027739609391; Выгодоприобретатель: ООО «Эталон-Инвест», ОГРН: 1115024004413. 2.4.3. размер сделки в денежном выражении: 617 850 000 (шестьсот семнадцать миллионов восемьсот пятьдесят тысяч) рублей; 2.4.4. размер сделки в процентах от стоимости активов эмитента: 0,764%; 2.5 стоимость активов эмитента на дату окончания последнего завершенного отчетного периода, предшествующего совершению сделки (заключению договора): 80 843 489 тыс. рублей; 2.6. Дата совершения сделки (заключения договора): 17.03.2015 г.; 2.7. Сведения об одобрении сделки в случае, когда такая сделка была одобрена уполномоченным органом управления эмитента (наименование органа управления организации, принявшего решение об одобрении сделки, дата принятия указанного решения, дата составления и номер протокола собрания (заседания) органа управления организации, на котором принято указанное решение, если такое решение принято коллегиальным органом управления организации) или указание на то, что такая сделка не одобрялась: Сделка одобрена решением Годового общего собрания акционеров Эмитента, состоявшегося 20.03.2014г., Протокол № 49 составлен 20.03.2014 г. 3. Подпись И.С. Домбровский 3.1. Директор финансового департамента (подпись) 3.2.Дата «17» марта 2015 года М. П.