Результаты оценки эффективности налоговых льгот за 2014 год

advertisement

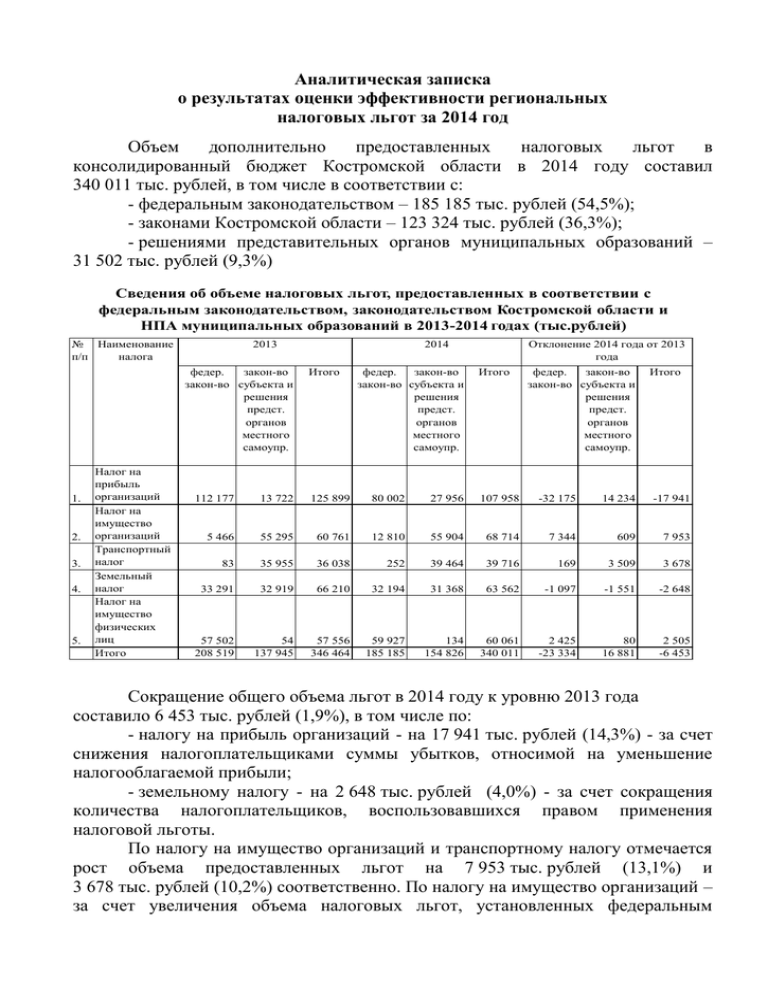

Аналитическая записка о результатах оценки эффективности региональных налоговых льгот за 2014 год Объем дополнительно предоставленных налоговых льгот в консолидированный бюджет Костромской области в 2014 году составил 340 011 тыс. рублей, в том числе в соответствии с: - федеральным законодательством – 185 185 тыс. рублей (54,5%); - законами Костромской области – 123 324 тыс. рублей (36,3%); - решениями представительных органов муниципальных образований – 31 502 тыс. рублей (9,3%) Сведения об объеме налоговых льгот, предоставленных в соответствии с федеральным законодательством, законодательством Костромской области и НПА муниципальных образований в 2013-2014 годах (тыс.рублей) № Наименование п/п налога 2013 федер. закон-во закон-во субъекта и решения предст. органов местного самоупр. 1. 2. 3. 4. 5. Налог на прибыль организаций Налог на имущество организаций Транспортный налог Земельный налог Налог на имущество физических лиц Итого Отклонение 2014 года от 2013 года 2014 Итого федер. закон-во закон-во субъекта и решения предст. органов местного самоупр. Итого федер. закон-во закон-во субъекта и решения предст. органов местного самоупр. Итого 112 177 13 722 125 899 80 002 27 956 107 958 -32 175 14 234 -17 941 5 466 55 295 60 761 12 810 55 904 68 714 7 344 609 7 953 83 35 955 36 038 252 39 464 39 716 169 3 509 3 678 33 291 32 919 66 210 32 194 31 368 63 562 -1 097 -1 551 -2 648 57 502 208 519 54 137 945 57 556 346 464 59 927 185 185 134 154 826 60 061 340 011 2 425 -23 334 80 16 881 2 505 -6 453 Сокращение общего объема льгот в 2014 году к уровню 2013 года составило 6 453 тыс. рублей (1,9%), в том числе по: - налогу на прибыль организаций - на 17 941 тыс. рублей (14,3%) - за счет снижения налогоплательщиками суммы убытков, относимой на уменьшение налогооблагаемой прибыли; - земельному налогу - на 2 648 тыс. рублей (4,0%) - за счет сокращения количества налогоплательщиков, воспользовавшихся правом применения налоговой льготы. По налогу на имущество организаций и транспортному налогу отмечается рост объема предоставленных льгот на 7 953 тыс. рублей (13,1%) и 3 678 тыс. рублей (10,2%) соответственно. По налогу на имущество организаций – за счет увеличения объема налоговых льгот, установленных федеральным 2 законодательством; по транспортному налогу – за счет увеличения количества налогоплательщиков – физических лиц, воспользовавшихся налоговой льготой. Сведения об объеме налоговых льгот, предоставленных в соответствии с законами Костромской области и решениями представительных органов муниципальных образований в 2013-2014 годах № п/п 1. 2. 3. 4. 5. Наименование налога 2013 год 2014 год Отклонение Удельный вес 2014 года от льгот в общем 2013 года, объеме льгот тыс.рублей в 2014 году, в % В соответствии с законами Костромской области Налог на прибыль 13 722 27 956 14 234 18,1 организаций Налог на имущество 55 295 55 904 609 36,1 организаций Транспортный налог 35 955 39 464 3 509 25,5 Итого 104 972 123 324 18 352 79,7 В соответствии решениями представительных органов муниципальных образований Земельный налог 32 919 31 368 -1 551 20,2 Налог на имущество 54 134 80 0,1 физических лиц Итого 32 973 31 502 -1 471 20,3 Всего объем льгот 137 945 154 826 16 881 100,0 В структуре налоговых льгот, предоставленных на региональном и муниципальном уровне, льготы по налогу на имущество организаций составляют 36,1% (55 904 тыс. рублей), транспортному налогу - 25,5% (39 464 тыс. рублей), земельному налогу - 20,2% (31 368 тыс. рублей), налогу на прибыль организаций 18,1% (27 956 тыс. рублей), налогу на имущество физических лиц - 0,1% (134 тыс. рублей). Объем налоговых льгот, предоставленных в 2014 году в соответствии с законами Костромской области, составил 123 324 тыс. рублей, с ростом к уровню 2013 года на 18 352 тыс. рублей (17,5%). Основное увеличение размера предоставленных льгот в 2014 году против уровня 2013 года произошло в связи с увеличением суммы льгот, предоставляемых пользователям объектов инвестиционной деятельности. Объем налоговых льгот, предоставленных в 2014 году в соответствии с решениями представительных органов муниципальных образований, составил 31 502 тыс. рублей, со снижением к уровню 2013 года на 1 471 тыс. рублей (4,5%). 3 Динамика удельного веса налоговых льгот, предоставленных законами Костромской области, в объеме налоговых и неналоговых доходов за 2013-2014г.г. № п/п Наименование показателя 2013 2014 отклонение 2014-2013 18 020 855 18 376 502 355 647 1. Фактическое поступление налоговых и неналоговых доходов в консолидированный бюджет области, тыс.рублей 2. Объем льгот, предоставленных законами Костромской области, тыс.рублей 104 972 123 324 18 352 3. Удельный вес льгот в объеме налоговых и неналоговых доходов, % 0,58 0,67 0,09 Удельный вес предоставленных льгот в соответствии с законами Костромской области в объеме фактических поступлений налоговых и неналоговых доходов консолидированного бюджета области в 2014 году составил 0,67%, что на 0,09% превышает уровень показателя 2013 года. Сведения о предоставленном объеме льгот по видам налогов в 2013-2014 годах № п/п Наименование налога Фактически поступило налога в бюджет области, тыс.рублей 2013 Налог на прибыль 1. организаций Налог на имущество 2. организаций 3. Транспортный налог Итого 2014 Объем Удельный вес суммы предоставленных льгот предоставленных льгот в в соответствии с соответствии с законами законами Костромской Костромской области к области по налогу, объему поступивших всего тыс.рублей налогов, % 2013 2014 2013 2014 3 206 646 3 574 604 13 722 27 956 0,4 0,8 1 306 098 421 302 4 934 046 1 181 083 488 315 5 244 002 55 295 35 955 104 972 55 904 39 464 123 324 4,2 8,5 2,1 4,7 8,1 2,4 Удельный вес суммы льгот, предоставленных в соответствии с законами Костромской области в объеме налогов, по которым предоставлены льготы в 2014 году, составил 2,4%, с ростом к уровню 2013 года на 0,3 процентных пункта. Оценка эффективности налоговых льгот, предоставленных категориям налогоплательщиков в 2014 году, проведена в соответствии с Порядком, утвержденным постановлением администрации Костромской области от 27 июля 2011 года № 279-а «Об утверждении Порядка оценки эффективности предоставленных (планируемых к предоставлению) налоговых льгот». 4 Оценка эффективности налоговых льгот проводится ежегодно по категориям налогоплательщиков и по следующим видам налогов: - налогу на прибыль организаций в пределах суммы, подлежащей зачислению в областной бюджет; - налогу на имущество организаций; - транспортному налогу. Предоставление налоговых льгот за анализируемый период осуществлялось в соответствии с законами Костромской области: - от 28 ноября 2002 года № 80-ЗКО «О транспортном налоге»; - от 24 ноября 2003 года № 153-ЗКО «О налоге на имущество организаций на территории Костромской области»; - от 3 марта 2006 года № 8-4-ЗКО «О снижении ставки налога на прибыль организаций для пользователей объектов инвестиционной деятельности»; - от 29 декабря 2011 года № 172-5-ЗКО «О понижении налоговой ставки налога на прибыль организаций для отдельных категорий налогоплательщиков, осуществляющих деятельность на территории Костромской области»; - от 26 июня 2013 года № 381-5-ЗКО «О применении пониженной ставки налога на прибыль организаций, подлежащего зачислению в областной бюджет, для инвесторов, реализующих инвестиционные проекты на территории Костромской области». Оценка эффективности налоговых льгот проведена на основании сведений исполнительных органов государственной власти Костромской области и данных Управления ФНС России по Костромской области. В соответствии с утвержденным Порядком оценка эффективности налоговых льгот не проводилась в отношении: - областных государственных учреждений Костромской области; - органов государственной власти Костромской области и органов местного самоуправления муниципальных образований Костромской области; - некоммерческих организаций, потребительских кооперативов, товариществ собственников жилья, садоводческих, огороднических и дачных некоммерческих объединений граждан, а также в отношении льгот, имеющих социальную направленность. Оценка эффективности налоговых льгот осуществлялась с использованием показателей: - бюджетная эффективность - влияние налоговых льгот на формирование консолидированного бюджета области в результате их использования налогоплательщиками. Признается приемлемой (достаточной) при значении больше или равном 1,00. - экономическая эффективность экономические последствия, выразившиеся в положительной динамике показателей финансово-экономической деятельности налогоплательщиков, которым предоставлены налоговые льготы. Признается положительной при значении равном или более 4. 5 Результаты оценки эффективности налоговых льгот за 2014 год Коэффициент экономической эффективности Коэффициент бюджетной эффективности Налоговая льгота Сумма льготы, тыс. рублей Категория налогоплательщиков Количество льготополучателей Льготы, предоставленные в 2014 году по всем категориям налогоплательщиков, составили: по налогу на прибыль организаций в сумме 27 956 тыс. рублей, налогу на имущество организаций – 55 904 тыс. рублей, транспортному налогу – 39 464 тыс. рублей, в том числе юридическим лицам – 5 862 тыс. рублей (14,9%), физическим лицам – 33 602 тыс. рублей (85,1%). Из общей суммы льгот, предоставленных по налогу на прибыль и налогу на имущество организаций, льготы налогоплательщикам, осуществляющим реализацию инвестиционных проектов, включенных в Реестр инвестиционных проектов Костромской области, составили 78 873 тыс. рублей. Объем поступлений налогов в бюджет области в 2014 году по указанной категории налогоплательщиков составил 687 712 тыс. рублей. Результат оценки предоставленной льготы Предложения по действию льготы Налог на прибыль организаций Закон Костромской области от 26 июня 2013 года № 381-5-ЗКО «О применении пониженной ставки налога на прибыль организаций, подлежащего зачислению в областной бюджет, для инвесторов, реализующих инвестиционные проекты на территории Костромской области», Закон Костромской области от 3 марта 2006 года № 8-4-ЗКО «О снижении ставки налога на прибыль организаций для пользователей объектов инвестиционной деятельности» Инвесторы, реализующие инвестиционные проекты на территории Костромской области, включенные в Реестр инвестиционных проектов Костромской области Снижение ставки по налогу на прибыль организаций 4 25 839 2,43 5 Положительные бюджетная и экономическая эффективность Сохранить действие льготы Закон Костромской области от 29 декабря 2011 года № 172-5-ЗКО "О понижении налоговой ставки налога на прибыль организаций для отдельных категорий налогоплательщиков, осуществляющих деятельность на территории Костромской области" Учреждения уголовноисполнительной системы, осуществляющие деятельность на территории Костромской области Понижение ставки по налогу на прибыль организаций с 18 до 13,5% 2 1 821 2,03 6 Положительные бюджетная и экономическая эффективность Сохранить действие льготы Организации, осуществляющие трудоустройство осужденных к наказанию к исправительным работам Понижение ставки по налогу на прибыль организаций с 18 до 17% в зависимости от числа трудоустроенных осужденных к исправительным работам 0 0 0 0 0 Учитывая социальную значимость сохранить действие льготы X 6 27 660 X X X X Итого Коэффициент экономической эффективности Коэффициент бюджетной эффективности Налоговая льгота Сумма льготы, тыс. рублей Категория налогоплательщиков Количество льготополучателей 6 Результат оценки предоставленной льготы Предложения по действию льготы Налог на имущество организаций Закон Костромской области от 24 ноября 2003 года № 153-ЗКО «О налоге на имущество организаций на территории Костромской области» Инвесторы - в отношении имущества, созданного и (или) приобретенного в рамках реализации ими инвестиционных проектов, включенных в Реестр инвестиционных проектов Костромской области Освобождение от уплаты налога на имущество организаций 8 53 034 менее 1 6 Низкая (недостаточная) бюджетная эффективность и положительная экономическая эффективность В целях поддержки инвестиционной деятельности сохранить действие льготы Сельскохозяйственные товаропроизводители, осуществляющие производство сельскохозяйственной продукции и реализацию этой продукции, при условии, что в общем доходе от реализации товаров (работ, услуг) сельскохозяйственных товаропроизводителей доля дохода от реализации сельскохозяйственной продукции составляет не менее 70% Освобождение от уплаты налога на имущество организаций 2 1 645 1,6 7 Положительные бюджетная и экономическая эффективность Сохранить действие льготы X 10 54 679 X X X X Итого Транспортный налог Закон Костромской области от 28 ноября 2002 года № 80-ЗКО «О транспортном налоге» Организации и индивидуальные предприниматели, производящие сельскохозяйственную продукцию и реализующие эту продукцию при условии, что в общем доходе от реализации товаров (работ, услуг) таких организаций и индивидуальных предпринимателей доля дохода от реализации, произведенной ими сельскохозяйственной продукции, составляет не менее 70% (в отношении транспортных средств, за исключением легковых автомобилей с мощностью двигателя свыше 150 л.с.) Освобождение от уплаты транспортного налога 136 5 692 4,8 6 Положительные бюджетная и экономическая эффективность Сохранить действие льготы Предприятия торфяной отрасли в отношении тракторов, экскаваторов и кранов на гусеничном ходу Освобождение от уплаты транспортного налога 1 23 менее 1 6 Низкая (недостаточная) бюджетная эффективность и положительная экономическая эффективность В целях развития отрасли сохранить действие льготы Сумма льготы, тыс. рублей Перевозчики в отношении маршрутных транспортных средств, использующих природный газ в качестве моторного топлива, и осуществляющие на данных транспортных средствах регулярные перевозки пассажиров и багажа с применением провозной платы, соответствующей установленным тарифам, и предоставлением льгот по оплате проезда (преимуществ по провозной плате) для отдельных категорий граждан. Дорожно-эксплуатационные, мосто-эксплуатационные организации и организации жилищно-коммунального хозяйства в отношении транспортных средств, использующих природный газ в качестве моторного топлива Уплата транспортного налога в размере 70 процентов 0 0 X 137 5 715 Итого Коэффициент экономической эффективности Налоговая льгота Коэффициент бюджетной эффективности Категория налогоплательщиков Количество льготополучателей 7 Результат оценки предоставленной льготы Предложения по действию льготы Действие льготы с 1 января 2014г. Учитывая, что ее установление направлено на стимулирование указанной категории плательщиков, использующих газовое моторное топливо, и реализовано в соответствии с распоряжением Правительства Российской Федерации от 13.05.2013г. №767-р, сохранить действие льготы X X X X Предоставленные в соответствии с региональным законодательством налоговые льготы направлены на поддержку социально незащищенных категорий граждан, стимулирование инвестиционной деятельности, поддержку отдельных отраслей экономики (сельскохозяйственных товаропроизводителей; организаций по добыче торфа; учреждений уголовно-исполнительной системы по Костромской области; перевозчиков, осуществляющих регулярные перевозки пассажиров и багажа, дорожно-эксплуатационных, мосто-эксплуатационных организаций, организаций жилищно-коммунального хозяйства, использующих газовое моторное топливо). По итогам проведенной оценки эффективности налоговых льгот за 2014 год все региональные налоговые льготы, подлежащие оценке, имели высокую бюджетную и (или) экономическую эффективность. 8 АДМИНИСТРАЦИЯ КОСТРОМСКОЙ ОБЛАСТИ ПОСТАНОВЛЕНИЕ от 27 июля 2011 г. N 279-а ОБ УТВЕРЖДЕНИИ ПОРЯДКА ОЦЕНКИ ЭФФЕКТИВНОСТИ ПРЕДОСТАВЛЕННЫХ (ПЛАНИРУЕМЫХ К ПРЕДОСТАВЛЕНИЮ) НАЛОГОВЫХ ЛЬГОТ (в ред. постановления администрации Костромской области от 31.05.2013 N 248-а) В целях определения результативности практической реализации налоговой политики в области, установления единого подхода при рассмотрении предложений о предоставлении отдельным категориям налогоплательщиков налоговых льгот администрация Костромской области постановляет: 1. Утвердить прилагаемый Порядок оценки эффективности предоставленных (планируемых к предоставлению) налоговых льгот (далее - Порядок). 2. Исполнительным органам государственной власти Костромской области, осуществляющим функции по координации и регулированию деятельности в соответствующих отраслях (сферах), управлению инвестиционной и промышленной политики администрации Костромской области в отношении инвестиционных проектов, включенных в реестр инвестиционных проектов Костромской области, которым предоставлен режим наибольшего благоприятствования, руководствоваться настоящим Порядком: (в ред. постановления администрации Костромской области от 31.05.2013 N 248-а) при проведении оценки эффективности предоставленных налоговых льгот; при формировании предложений по предоставлению налоговых льгот. 3. Департаменту финансов Костромской области в срок до 1 августа года, следующего за отчетным, обеспечить проведение ежегодной оценки эффективности предоставленных (планируемых к предоставлению) налоговых льгот в соответствии с Порядком. 4. Контроль за исполнением настоящего постановления возложить на заместителя губернатора Костромской области, координирующего работу по вопросам реализации государственной и выработке региональной политики в области социально-экономического развития Костромской области. (п. 4 в ред. постановления администрации Костромской области от 31.05.2013 N 248-а) 5. Настоящее постановление вступает в силу со дня его официального опубликования. Губернатор Костромской области И.СЛЮНЯЕВ 9 Приложение Утвержден постановлением администрации Костромской области от 27 июля 2011 г. N 279-а Порядок оценки эффективности предоставленных (планируемых к предоставлению) налоговых льгот (в ред. постановления администрации Костромской области от 31.05.2013 N 248-а) Глава 1. ОБЩИЕ ПОЛОЖЕНИЯ 1. Настоящий Порядок устанавливает правила проведения оценки эффективности налоговых льгот, предоставленных (планируемых к предоставлению) отдельным категориям налогоплательщиков (далее - налоговые льготы), последовательность действий при проведении оценки, состав исполнителей, а также требования к результатам указанной оценки. 2. Оценка эффективности налоговых льгот осуществляется ежегодно по категориям налогоплательщиков и по следующим видам налогов: налогу на прибыль организаций в пределах суммы, подлежащей зачислению в областной бюджет; налогу на имущество организаций; транспортному налогу. 3. Оценка эффективности налоговых льгот не проводится в отношении: областных государственных учреждений Костромской области; органов государственной власти Костромской области и органов местного самоуправления муниципальных образований Костромской области; некоммерческих организаций, потребительских кооперативов, товариществ собственников жилья, садоводческих, огороднических и дачных некоммерческих объединений граждан, а также в отношении льгот, имеющих социальную направленность. Глава 2. ОСНОВНЫЕ ПОНЯТИЯ 4. Оценка эффективности налоговых льгот - процедура сопоставления результатов предоставления налоговых льгот и результатов финансовохозяйственной деятельности организаций с использованием показателей бюджетной и экономической эффективности. 5. Бюджетная эффективность налоговых льгот - влияние налоговых льгот на формирование консолидированного бюджета области в результате их использования налогоплательщиками. 10 6. Экономическая эффективность налоговых льгот - экономические последствия, выразившиеся в положительной динамике показателей финансовоэкономической деятельности налогоплательщиков, которым предоставлены налоговые льготы. Глава 3. ОЦЕНКА ЭФФЕКТИВНОСТИ НАЛОГОВЫХ ЛЬГОТ 7. Оценка эффективности налоговых льгот проводится в соответствии с методикой расчета оценки эффективности предоставленных (планируемых к предоставлению) налоговых льгот. 8. Для оценки эффективности предоставленных (планируемых к предоставлению) налоговых льгот исполнительные органы государственной власти Костромской области, осуществляющие функции по координации и регулированию деятельности в соответствующих отраслях (сферах), управление инвестиционной и промышленной политики администрации Костромской области в отношении инвестиционных проектов, включенных в реестр инвестиционных проектов Костромской области, которым предоставлен режим наибольшего благоприятствования, до 1 июля текущего года представляют в департамент финансов Костромской области (далее - департамент финансов): (в ред. постановления администрации Костромской области от 31.05.2013 N 248-а) сведения по форме согласно приложениям N 1 и N 2 к настоящему Порядку; в случае наличия предложений об установлении на территории Костромской области налоговых льгот дополнительно предоставляются: обоснование целесообразности предоставления налоговых льгот; расчет выпадающих доходов областного бюджета в результате предоставления налоговых льгот. 9. Результаты оценки эффективности налоговых льгот отражаются в аналитической записке, которую готовит департамент финансов. Глава 4. МЕТОДИКА РАСЧЕТА ОЦЕНКИ ЭФФЕКТИВНОСТИ ПРЕДОСТАВЛЕННЫХ (ПЛАНИРУЕМЫХ К ПРЕДОСТАВЛЕНИЮ) НАЛОГОВЫХ ЛЬГОТ 10. Оценка бюджетной эффективности предоставленных (планируемых к предоставлению) налоговых льгот осуществляется по показателям, представленным по форме согласно приложению N 1 к настоящему Порядку, и предусматривает определение коэффициента бюджетной эффективности налоговых льгот, рассчитываемого по формуле: НП - НП t t-1 К = ------------- + 1, бэ Л t где: К - коэффициент бюджетной эффективности; бэ НП - объем поступлений налогов в бюджет области за отчетный год; 11 t НП - объем поступлений t-1 предшествующий отчетному; налогов в бюджет области за год, Л - объем налоговых льгот, предоставленных в отчетном году. t При оценке бюджетной эффективности планируемых к предоставлению налоговых льгот показатели НП и НП принимаются соответственно за t t-1 очередной финансовый год и текущий финансовый год, Л - объем налоговых льгот, планируемых к предоставлению в очередном t финансовом году. Для налогоплательщиков, пользующихся налоговыми льготами (претендующих на налоговые льготы), бюджетная эффективность налоговых льгот признается приемлемой (достаточной) при значении К больше или равном 1,00. При бэ значении К меньше 1,00 бюджетная эффективность налоговых льгот бэ признается недостаточной (низкой). 11. Оценка экономической эффективности - налоговых льгот осуществляется на основании динамики показателей финансово-экономической деятельности, представленных налогоплательщиком по форме согласно приложению N 2 к настоящему Порядку, и предусматривает определение коэффициента экономической эффективности налоговых льгот. Положительная динамика каждого отдельного показателя оценивается баллом 1, отрицательная динамика оценивается баллом 0. Коэффициент экономической эффективности налоговых льгот категории налогоплательщиков рассчитывается как сумма баллов по финансовоэкономическим показателям. Налоговые льготы имеют положительную экономическую эффективность, если коэффициент экономической эффективности налоговых льгот принимает значение равное или более 4. 12. Показатели, используемые для оценки эффективности налоговых льгот, формируются на основании данных налоговой, статистической и бухгалтерской отчетности, предоставленной налогоплательщиками. 13. В аналитической записке, формируемой по результатам проведения оценки эффективности налоговых льгот, должны содержаться: полный перечень предоставленных на территории области налоговых льгот; полная информация о потерях областного бюджета, связанных с предоставлением льгот; сведения о бюджетной и экономической эффективности действующих налоговых льгот и предложения, направленные на сохранение или на корректировку (отмену) неэффективных налоговых льгот. Предложения выносятся на рассмотрение бюджетной комиссии при губернаторе Костромской области. Неэффективными налоговыми льготами признаются налоговые льготы, имеющие отрицательную бюджетную и (или) экономическую эффективность. 12 Приложение N 1 к Порядку оценки эффективности предоставленных (планируемых к предоставлению) налоговых льгот Вид налога _______________________________________________________________ Содержание налоговой льготы ______________________________________________ Категория налогоплательщиков, в отношении которых предоставлена налоговая льгота ___________________________________________________________________ (полное наименование категории налогоплательщиков) Ответственное лицо (исполнитель) _________________________________________ (Ф.И.О., контактный телефон) Расчет бюджетной эффективности налоговых льгот N п/п 1 Наименование показателя Год, предшествующий отчетному финансовому году 2 1. Объем поступлений налогов в бюджет области, тыс. рублей 2. Объем налоговых льгот, тыс. рублей 3. Коэффициент бюджетной эффективности налоговых льгот 3 Отчетный финансовый год 4 Текущий финансовый год 5 Очередной финансовый год 6 X графы 3, 4 заполняются в случае осуществления оценки эффективности предоставленных налоговых льгот; графы 5, 6 заполняются в случае осуществления оценки эффективности планируемых к предоставлению налоговых льгот. Приложение N 2 к Порядку оценки эффективности предоставленных (планируемых к предоставлению) налоговых льгот Сведения для расчета экономической эффективности предоставленных (планируемых к предоставлению) налоговых льгот за 20__ год Вид налога _______________________________________________________________ Содержание налоговой льготы ______________________________________________ Категория налогоплательщиков, в отношении которых предоставлена налоговая 13 льгота ___________________________________________________________________ (полное наименование категории налогоплательщиков) Ответственное лицо (исполнитель) _________________________________________ (Ф.И.О., контактный телефон) N п/п 1 Наименование показателя 2 1. Объем инвестиций в основной капитал (тыс. рублей) 2. Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) (тыс. рублей) 3. Прибыль (убыток) до налогообложения (тыс. рублей) 4. Фонд начисленной заработной платы работникам (тыс. рублей) 5. Среднемесячная заработная плата работников (рублей) 6. Задолженность по платежам в бюджетную систему Российской Федерации (тыс. рублей) 7. Задолженность по выплате заработной платы (тыс. рублей) Год, предшествующий отчетному финансовому году 3 Отчетный финансовый год 4 Текущий финансовый год 5 Очередной финансовый год 6 Примечание: организации - субъекты малого предпринимательства, индивидуальные предприниматели, применяющие специальные налоговые режимы, строки N 1-3 не заполняют. графы 3, 4 заполняются в случае осуществления оценки эффективности предоставленных налоговых льгот; графы 5, 6 заполняются в случае осуществления оценки эффективности планируемых к предоставлению налоговых льгот.