Критерии отнесения Клиентов Банка к категории лиц, на

advertisement

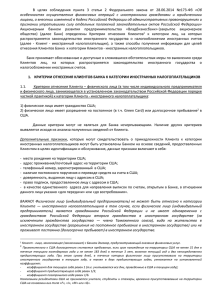

КРИТЕРИИ ОТНЕСЕНИЯ КЛИЕНТОВ БАНКА К КАТЕГОРИИ ИНОСТРАННЫХ НАЛОГОПЛАТЕЛЬЩИКОВ И СПОСОБЫ ПОЛУЧЕНИЯ ОТ НИХ НЕОБХОДИМОЙ ИНФОРМАЦИИ. 1. Критерии отнесения клиентов Банка — физических лиц и индивидуальных предпринимателей к категории иностранных налогоплательщиков 1.1. Граждане США. Гражданами США в целях применения FATCA являются: - граждане США (получившие гражданство по рождению или в порядке получения гражданства США (натурализации), независимо от наличия у них гражданства другого государства); - лица, не имеющие официально оформленного гражданства США, но родившиеся в США; - лица, не имеющие официально оформленного гражданства США, но один (или оба) из родителей которых проживал в США более 5 лет после достижения родителем возраста 14 лет. 1.2. Постоянные резиденты США. К постоянным резидентам США относятся: - лица, имеющие вид на жительство в США (green card); - лица, которые пребывали в США в течение более 31 дня в текущем календарном году и более 183 дней в совокупности в течение трех предшествующих лет. К данной категории не относятся следующие лица: официальные лица, пребывавшие в США на основании виз категорий А и G; учителя и тренеры, пребывавшие в США на основании виз категории J и Q; студенты, пребывавшие в США на основании виз категорий F, J, М, Q; спортсмены, находившиеся в США для участия в благотворительных спортивных соревнованиях; лица, формально подпадающие под категорию постоянных резидентов США, но доказавшие сохранение тесной финансовой связи с другим государством в течение своего пребывания в США. Признаками наличия такой тесной связи являются: пребывание в США менее 183 дней в течение одного календарного года, уплата налогов (подача налоговой декларации) в другой стране, нахождение в ином государстве постоянного места жительства, семьи, основных имущественных активов, бизнеса. 2. Критерии отнесения клиентов — юридических лиц к категории иностранных налогоплательщиков 2.1. Все американские юридические лица1 зарегистрированные/учрежденные на территории США (товарищества, партнерства, компании), за исключением следующих лиц: корпорации, акции которых регулярно торгуются на одном или более рынке ценных бумаг, а также члены их аффилированных групп; индивидуальные пенсионные планы; трасты инвестиций в недвижимость банки и регулируемые инвестиционные компании, общие трастовые фонды; банки; организации США, освобожденные от налогов, включая благотворительные организации и некоторые пенсионные фонды. 3. Способы получения информации для целей отнесения Клиентов Банка к категории иностранных налогоплательщиков Банк использует следующие способы получения информации для целей отнесения Клиентов к категории иностранных налогоплательщиков, в том числе, такие как: 1. Обработка и анализ информации на основании аудита документов Клиентов, имеющихся у Банка (в электронном виде и на бумажных носителях); 2. Заполнение Клиентами Банка, разработанных Банком форм дополнительной информации, представляемых до открытия банковского счета и в процессе банковского обслуживания. В случае если Вы указываете, что являетесь гражданином США или налоговым резидентом США, в рамках открытия Счета от Клиента потребуется предоставление формы, подтверждающей/опровергающей возможность его отнесения к категории иностранного налогоплательщика (например, налоговой формы W-9 (форма W-9 применяется только для налогоплательщиков США), предусмотренных требованиями налогового законодательства США). Формы размещены на сайте Налоговой службы США: http://www.irs.gov/pub/irspdf/fw9.pdf). Проконсультируйтесь с Вашим налоговым консультантом о правилах заполнения формы. Сведения о налогоплательщиках США, включая данные о номере/номерах счета/счетов Клиента в Банке, остатке/остатках по счету/счетам, об операциях по счету/счетам, могут передаваться Банком в Налоговую службу США (IRS) или лицу, исполняющему обязанности такого органа, в объеме и порядке, установленном законодательством РФ.