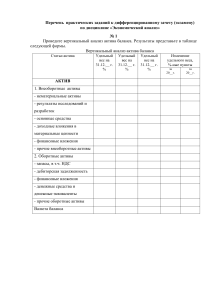

1 задание к практической части

advertisement

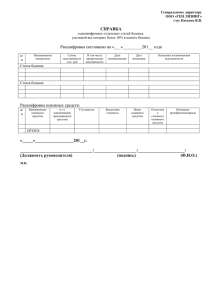

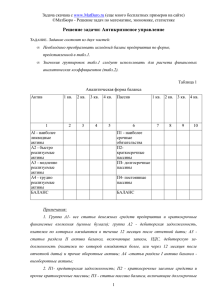

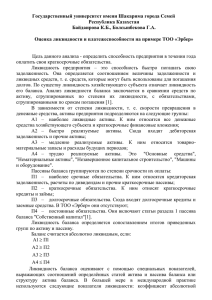

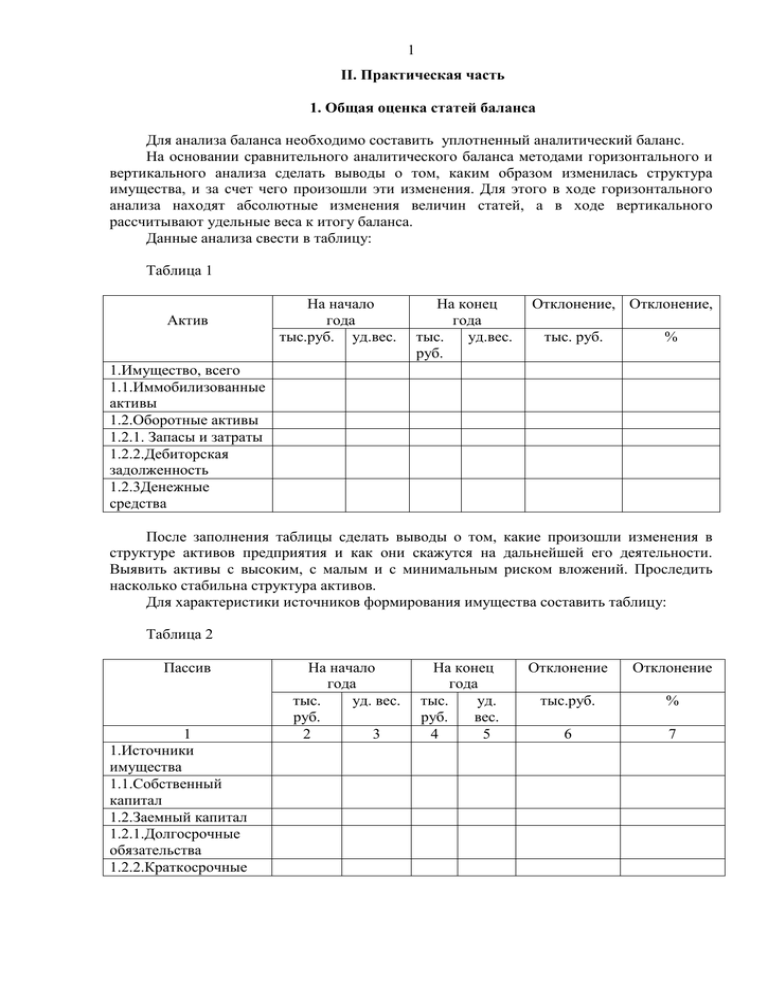

1 II. Практическая часть 1. Общая оценка статей баланса Для анализа баланса необходимо составить уплотненный аналитический баланс. На основании сравнительного аналитического баланса методами горизонтального и вертикального анализа сделать выводы о том, каким образом изменилась структура имущества, и за счет чего произошли эти изменения. Для этого в ходе горизонтального анализа находят абсолютные изменения величин статей, а в ходе вертикального рассчитывают удельные веса к итогу баланса. Данные анализа свести в таблицу: Таблица 1 Актив На начало года тыс.руб. уд.вес. На конец года тыс. уд.вес. руб. Отклонение, Отклонение, тыс. руб. % 1.Имущество, всего 1.1.Иммобилизованные активы 1.2.Оборотные активы 1.2.1. Запасы и затраты 1.2.2.Дебиторская задолженность 1.2.3Денежные средства После заполнения таблицы сделать выводы о том, какие произошли изменения в структуре активов предприятия и как они скажутся на дальнейшей его деятельности. Выявить активы с высоким, с малым и с минимальным риском вложений. Проследить насколько стабильна структура активов. Для характеристики источников формирования имущества составить таблицу: Таблица 2 Пассив 1 1.Источники имущества 1.1.Собственный капитал 1.2.Заемный капитал 1.2.1.Долгосрочные обязательства 1.2.2.Краткосрочные На начало года тыс. уд. вес. руб. 2 3 На конец года тыс. уд. руб. вес. 4 5 Отклонение Отклонение тыс.руб. % 6 7 2 кредиты и займы 1.2.3.Кредиторская задолженность После заполнения таблицы необходимо сделать выводы о том, как изменилась сумма источников имущества предприятия, за счет чего произошли эти изменения. Рассчитать коэффициент соотношения оборотных и внеоборотных активов на начало и конец отчетного периода, отклонение коэффициента в абсолютных величинах. Рассчитать коэффициент автономии, коэффициент соотношения собственных и заемных средств на начало и конец отчетного периода, отклонения этих коэффициентов в абсолютных величинах. Далее необходимо сделать общие выводы по анализу статей баланса, в которых необходимо отразить следующие данные: - об изменении валюты баланса; - о соотношении изменений оборотных и внеоборотных активов; - о соотношении изменений собственного и заемного капитала; - о соотношении изменений кредиторской и дебиторской задолженности; - выяснить имеются ли в балансе «больные статьи». Пояснить для чего делают структурный анализ активов и пассивов предприятия. Кто является пользователем результатов такого анализа. 2. Анализ прибыли и рентабельности Перед началом расчетов необходимо указать задачи анализа финансовых результатов, значение прибыли и рентабельности для финансовой деятельности предприятия, исходные данные. Анализ начинают с общей оценки балансовой прибыли. Для этого на основании данных формы №2 «Отчет о прибылях и убытках» составляют следующую таблицу: Таблица 3 Показатели Прошлый год, сумма Удельн. вес, % 1 1.Выручка от реализации 2.Затраты на производство и реализацию 3.Прибыль (убыток) от продаж 4.Доходы от операционной деятельности 5.Расходы по операционной деятельности 6.Доходы от 2 3 Отчет ный год, сумма 4 Удельн. вес, % Отклон ение, руб. Отклонение, % 5 6 7 3 внереализационных мероприятий 7.Расходы по внереализационным мероприятиям 8.Прибыль (убыток) отчетного периода После заполнения таблицы, путем горизонтального и вертикального анализа, выяснить: как изменилась балансовая прибыль, за счет каких показателей. Сделать выводы о том, какие составляющие имеют наибольший удельный вес в выручке от реализации, каким образом изменилась структура показателей. Что характеризуют показатели рентабельности? Какие показатели рентабельности Вы знаете? /пояснить/. Далее рассчитать показатели за прошлый и отчетный годы: 1. 2. 3. 4. 5. 6. Рентабельность продаж – Р1, Рентабельность собственного капитала - Р2, Рентабельность активов - Р3, Фондорентабельность – Р4, Рентабельность основной деятельности – Р5, Рентабельность ресурсоотдачи – Р6. Все рассчитанные показатели рентабельности свести в таблицу и сделать выводы: Таблица 4 Показатели Р1 Р2 Р3 Р4 Р5 Р6 Прошлый год Отчетный год Отклонение,% Изучить факторы, оказывающие влияние на уровень рентабельности (описать). Рассчитать общее отклонение рентабельности капитала от базового значения, а так же за счет себестоимости продукции и финансовых результатов от прочей реализации. Таблица 5 Показатель Прибыль от реализации Внереализационный и операционный финансовые Базовый период (прошлый год) Отчетный период 4 результаты Общая сумма прибыли Среднегодовая сумма основного и оборотного капитала Выручка о реализации Коэффициент оборачиваемости капитала Сделать выводы по произведенным расчетам. 3. Анализ ликвидности баланса Перед началом расчетов необходимо пояснить термины - «ликвидность активов предприятия», «платежеспособность». Описать (кратко), в чем заключается анализ ликвидности баланса. Для начала анализа баланс формируют в виде таблицы: Таблица 3 Актив А1 А2 А3 А4 Баланс На начало года На конец года Пассив На начало года На конец года Излишек(+) Недостаток(-) на начало на года конец года П1 П2 П3 П4 Баланс Актив баланса группируют по степени ликвидности активов: А1 - наиболее ликвидные активы предприятия; А2 – быстро реализуемые активы; А3 – медленно реализуемые активы; А4 – трудно реализуемые активы; Пассив баланса группируют по степени срочности оплаты обязательств: П1 - наиболее срочные обязательства; П2 – краткосрочные пассивы; 5 П3 - долгосрочные пассивы; П4 - постоянные пассивы (устойчивые пассивы). После заполнения таблицы, определяют ликвидность баланса путем сопоставления итогов приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место следующие соотношения: А1 >= П1 А2 >= П2 А3 >= П3 А4 <= П4 В случае, когда одно или несколько неравенств не совпадают, ликвидность баланса в большей или меньшей степени отличается от абсолютной. Далее делают расчеты: 1. Текущей ликвидности: ТЛ=(А1+А2)-(П1+П2); 2.Перcпективной ликвидности: ПЛ=А3-П3; После расчетов необходимо сделать выводы о ликвидности актива и платежеспособности предприятия. Далее необходимо просчитать коэффициенты: 1. Коэффициенты текущей ликвидности 2. Коэффициент «критической оценки» 3. Коэффициент абсолютной ликвидности 4. Долю оборотных средств в активах. 5. Коэффициент обеспеченности собственными средствами, 6. Коэффициент восстановления (утраты) платежеспособности. На основе анализа финансовых коэффициентов сделать выводы о восстановлении платежеспособности предприятием в течение периода равного 6 месяцам или утрате платежеспособности за период равный 3 месяцам.