Руководство_магистранты

advertisement

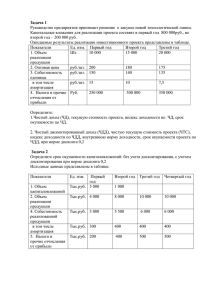

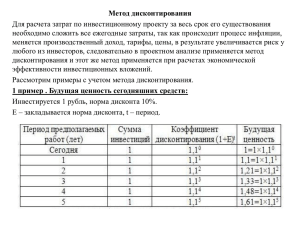

Основные этапы выполнения работы 1. Оценить эффективность проекта 2. Провести анализ рисков проекта. 1. Оценка эффективность проекта Для оценки эффективности проекта необходимо на основании графика реализации проекта (см. 1.1) для каждого года проекта провести следующие расчеты: Расчет выручки (В) Расчет капитальных вложений (КВ) Расчет эксплуатационных затрат (без амортизационных отчислений) (ЭЗ) Расчет амортизационных отчислений (Амt)* Расчет налоговых выплат (НВt) Расчет денежных потоков и показателей эффективности 1.2 1.3 1.4 1.5 1.6 1.7 *Амортизационные отчисления используются для расчета налоговых выплат Исходные данные и результаты расчетов удобно представить в виде таблицы. В первом столбце рекомендуется разместить перечень необходимых параметров проекта, а в остальных столбцах данные, относящиеся к отдельным годам проекта. Примерный вид таблицы приведен в табл. 1.1. 1.1 График реализации проекта График реализации проекта должен содержать информацию о сроках строительства и ввода в эксплуатацию основных объектов, график выпуска продукции (в натуральном выражении) и другие, необходимые для дальнейших расчетов технологические показатели. 1.2 Расчет выручки Расчет выручки производится на основании цены и графика выпуска продукции. Выручка Bt за некоторый год t равна произведению цены продукции на ее количество, выпущенное за этот год. При этом цена продукции корректируется на величину затрат на транспортировку следующим образом: Цена продукции Цена продажи = потребителям Расходы на – транспортировку единицы продукции * Расстояние до потребителя 1.3 Расчет капитальных вложений Расчет капитальных вложений производится при следующих предположениях: инвестиции в строительство объектов необходимо произвести за год до начала использования объектов; скважины, газопроводы-шлейфы и дороги строятся одновременно в соответствии с графиком ввода скважин; УКПГ строятся в соответствии с графиком ввода скважин из расчета 1 УКПГ на 30 скважин. ДКС необходимо построить за год до начала ее функционирования остальные объекты необходимо построить до начала добычи, денежные средства при этом расходуются равномерно. Бурение и оборудование скважин – капвложения за год равны произведению количества скважин, обустраиваемых в текущем году, на стоимость бурения 1 км скважины и среднюю глубину скважины. Количество скважин определяется как разность между количеством действующих скважин в следующем и текущем году. Газопроводы–шлейфы – капвложения равны произведению стоимости 1 км газопровода на среднюю протяженность газопровода и количество обустраиваемых в данном году скважин. Дороги – капвложения равны произведению стоимости 1 км дороги на среднюю протяженность и количество обустраиваемых в данном году скважин. Установки комплексной подготовки газа (УКПГ) – капвложения равны произведению стоимости одной установки на количество строящихся в данном году установок. Коллектор – капвложения равны произведению стоимости 1 км коллектора на его протяженность. Дожимная компрессорная станция (ДКС) – капвложения в строительство ДКС равны нормативу на станцию. Их производят за год до начала ее функционирования. Капвложения в увеличение мощности ДКС делают по мере нарастания ее мощности. Они равны произведению норматива на мощность на разность между мощностью в следующем и текущем году. В случае уменьшения мощности капвложения равны нулю. Прочие капвложения – равны 30% от всех капвложений текущего года, кроме капвложений в бурение и дожимные компрессорные станции. Инфраструктура – капвложения равны 10% от суммы всех капвложений, текущего года, кроме капвложений в бурение. Капвложения КВt – сумма капвложений по всем объектам за каждый год. Накопленные капвложения – для данного года равны сумме капвложений за текущий и все предыдущие годы. 1.4 Расчет эксплуатационных затрат В эксплуатационных затратах наибольший удельный вес составят затраты на ремонтный фонд. Связано это с тем, что данный проект, как и любой проект в нефтегазовой отрасли, является капиталоёмким и предполагает эксплуатацию большого числа различных машин и оборудования. Заработная плата (ФОТ) за год – равна произведению средней заработной платы в месяц на количество месяцев (12), на среднее количество работников (на одну скважину) и количество действующих скважин в текущем году. Вспомогательные материалы – затраты равны произведению соответствующего норматива на добычу в натуральном выражении. Ремонт – расходы в текущем году составляют 3% от накопленных капвложений предыдущего года. Затраты по ДКС – равны произведению соответствующего норматива на мощность компрессорной станции в текущем году. Прочие - затраты равны 30% от всех эксплуатационных затрат текущего года. Эксплуатационные затраты ЭЗt за год – равны сумме всех перечисленных эксплуатационных затрат за текущий год. Таблица 1.1 Пояснения Параметры График реализации проекта добыча мощность ДКС к-во действующих скважин к-во оборудуемых скважин к-во действующих УКПГ к-во строящихся УКПГ строительство ДКС увеличение мощности ДКС Капитальные вложения бурение газопроводы-шлейфы дороги УКПГ коллектор строительство ДКС увеличение мощности ДКС прочие инфраструктура КВ по годам накопленные КВ Эксплуатац затраты ФОТ (на 1 сважину) вспом материалы и эл эн ремонт затраты по КС прочие Эксплуатац затраты по годам Нормативы 1 Год реализации 2 3 4 млрд м3 МВт шт шт шт шт шт МВт Млн руб на 1 скважину на 1 скважину на 1 скважину на 1 УКПГ полная стоимость на 1 ДКС на 1 Мвт млн руб млн руб млн руб млн руб/млрд Выручка с учетом транспорт м3 1.5 Расчет амортизационных отчислений Амортизационные отчисления в данном проекте рассчитываются по линейному методу. Для каждого объекта амортизационные отчисления начисляются с первого года эксплуатации и до конца нормативного срока службы. Амортизационные отчисления в текущем году равны сумме амортизационных отчислений по всем эксплуатируемым объектам. Рассмотрим расчет амортизационных отчислений на примере скважин. Для остальных видов имущества расчет проводится аналогично. После расчета амортизации для всех видов имущества необходимо вычислить суммарные амортизационные отчисления по годам и накопленные амортизационные отчисления. Пример расчета: Эксплуатация скважин, оборудованных за первые два года, … начинается в третьем году. Нормативный срок службы скважин вычисляется как отношение 100% к норме амортизационных отчислений и составляет 100%:8,3%≈12 лет. Первоначальная стоимость скважин равна капитальным вложениям в их бурение и оборудование. Ежегодные амортизационные отчисления равны отношению первоначальной стоимости к среднему срок службы. Пусть капитальные вложения в бурение за первые два года равны 12 млрд. руб., ежегодные амортизационные отчисления составят (12 млрд. руб.) : (12 лет) = (1 млрд. руб.). Эта сумма отчисляется 12 лет (с 3-го по 14й год). Капитальные вложения в бурение в третьем и четвертом году пусть равны 6 млрд. руб. Ежегодные амортизационные отчисления составят 0,5 млрд. руб. Скважины, оборудованные в третьем году, начинают эксплуатироваться в четвертом. Амортизация начисляется с 4-го по 15-й год. Аналогично для следующих лет. Результаты расчета удобно представить в виде таблицы (см. табл. 1.2). Таблица 1.2 Год Кап. вложения в бурение … Год начала эксплуатации скважин 3 4 5 Итого амортизация скважин Остаточная стоимость скважин (на начало года) Остаточная стоимость скважин (на конец года) 1 2 3 4 5 6 … 14 15 16 ,,, 6 6 6 6 0 0 … 0 0 0 0 … … … … … … … … … … … Амортизационные отчисления по годам реализации проекта, млрд. руб. 0 0 0 0 0 0 1 0 0 1 0,5 0 1 0,5 0,5 1 0,5 0,5 … … … 1 0,5 0,5 0 0,5 0,5 0 0 0,5 0 0 0 0 0 1 1,5 2 2 … 2 1 0,5 0 12 17 21,5 19,5 … 3,5 1,5 0,5 0 1,5 0,5 0 11 (11+6) (15,5+ (19,5+0 6) 15,5 19,5 17,5 (12-1) (17-1,5) 21,5-2 19,5-2 1.6 Расчет налоговых выплат Платежи и налоги рекомендуется вычислять в следующем порядке: Плата за землю приводится в нормативах и выплачивается ежегодно с первого до последнего года проекта. «Местный налог» (налог на пользователей автодорог) начисляется в размере 1% от выручки и выплачивается с начала добычи. Налог на добычу полезных ископаемых начисляется в размере 135 руб. с каждой добытой тысячи кубометров газа. Единый социальный налог начисляется в размере 26% от заработной платы. Страховой взнос на обязательное страхование от несчастных случаев равен 1,7% от заработной платы. Налог на имущество составляет 2,2% от остаточной стоимости имущества. Так как в рассматриваемом проекте эксплуатация объектов начинается на следующем шаге после осуществления капитальных затрат, остаточная стоимость имущества в текущем году равна разнице между накопленными капвложениями и накопленными амортизационными отчислениями предыдущего года. Налог на прибыль равен 24% от налогооблагаемой прибыли. Налогооблагаемая прибыль вычисляется как разность между выручкой и эксплуатационными затратами, налоговыми выплатами, амортизационными отчислениями, процентами по кредиту (если они есть). Налогооблагаемая прибыль за год t = Вt выручка – ЭЗt – Эксплуатационные затраты НВ*t – налоги, кроме налога на прибыль Аt Амортизационные отчисления Затем необходимо вычислить налоговые выплаты для каждого года проекта НВt , как сумму всех уплачиваемых налогов. 1.7 Расчет денежных потоков и показателей эффективности Следующим шагом будет расчет инвестиционного и операционного и денежного потоков проекта (табл. 1.3): инвестиционный поток ИПt = – КВt операционный поток ОПt = Вt – ЭЗt – НВt денежный поток от инвестиционной и операционной деятельности ДПои t = ИПt+ОПt На основе денежных потоков вычислить ЧДД, ВНР, ИД, простой и дисконтированный срок окупаемости. Сделать выводы об эффективности проекта. Определить потребность в финансировании как минимальное значение накопленного денежного потока от инвестиционной и операционной деятельности. Таблица 1.3. № 1 Годы 1 Инвестиционный поток Операционный поток Денежный поток от операционной и инвестиционной деятельности Накопленный денежный поток Дисконтированный денежный поток (ДДП) Накопленный дисконтированный денежный поток 2 3 4 … Итого Кумулятивный или накопленный денежный поток находится как сумма значений денежного потока в предыдущие года и текущий год, например, во второй год он равен денежному потоку в первом году плюс денежный поток во втором году. Дисконтированный денежный поток вычисляется как дисконтированный денежный поток за данный год, норма дисконта 10%. ДДП ДП ОИt , где (1 r ) t r - норма дисконта t - год, в котором дисконтируется денежный поток Кумулятивный дисконтированный денежный поток находится также кумулятивный денежный поток, только накапливается в данном дисконтированный денежный поток как и случае Вычисление показателей эффективности проекта (Таблица 1.4.) № Название 1 Объем добычи 2 3 4 5 6 7 9 10 11 Выручка Капитальные вложения Эксплуатационные затраты Налоги Чистый дисконтированный доход Внутренняя норма рентабельности Индекс доходности инвестиций Срок окупаемости Дисконтированный срок окупаемости Единицы измерения млрд м 3 млн руб. млн руб. млн руб. млн руб. млн руб. % Таблица 1.4. Значение года года Первые пять показателей вычисляются как суммарные по всем годам реализации проекта. ЧДД определяется как значение кумулятивного дисконтированного денежного потока за последний год реализации проекта. Если рассчитанный ЧДД >0, то прибыльность инвестиций выше нормы дисконта. Если ЧДД равен нулю, то прибыльность инвестиций равна норме дисконта. Если же ЧДД <0, то прибыльность инвестиций ниже нормы дисконта и от этого проекта следует отказаться. Внутренняя норма рентабельности по данному проекту рассчитывается с помощью функции ВНДОХ ( ). В скобках вставляется диапазон ячеек денежного потока. Но важно не абсолютное значение этого показателя, а значение относительно ставки дисконта, принятой по проекту. Чем больше ВНР по проекту превышает ставку дисконта, тем надежнее этот проект, т.е. степень риска небольшая. Также при анализе инвестиционных проектов часто используется индекс доходности, представляющий собой отношение суммы дисконтированных эффектов к сумме дисконтированных капитальных вложений: T ИД (В t 1 t ЭЗ t Н t ) /(1 i) t T КВ t 1 t /(1 i) t Индекс доходности тесно связан с ЧДД. Если ЧДД положителен, то ИД>1, если же отрицателен, то ИД<1. Этот критерий также для эффективного проекта должен быть больше единицы. Еще один критерий срок окупаемости или как его часто называют срок возмещения затрат. Его величина говорит о том, за какой период времени проект возместит свои затраты. Чтобы определить это смотрим на таблицу с кумулятивным денежным потоком (КДП), и находим, в каком году его значение переходит из отрицательного в положительное. Предположим в пятом году КДП отрицательный (10), а в шестом он уже положителен (25). Изобразим это графически: Положитель ное число х 5 1-х 6 Отрицатель ное число Откладываем отрезок, который равен отрицательному числу (-10) слева вниз, а который равен положительному числу (25) справа вверх как показано на графике. Потом соединяем их и получаем два подобных треугольника, одни стороны которых нам известны, другую сторону одного треугольника обозначаем за х, а другую 1-х, так как мы рассматриваем интервал между 5 и 6 годом равный 1 году. Из того что нам известно составляем пропорцию 10 25 х 1 х и находим х, к нему прибавляем год, в котором произошел переход от отрицательного к положительному КДП, в нашем примере 5, и получаем срок окупаемости. Для того чтобы найти дисконтированный срок окупаемости рассчитываем все также, только берем не кумулятивный денежный поток, а дисконтированный кумулятивный денежный поток 2. Анализ рисков проекта Риски проекта (т.е. возможные убытки или снижение прибыли) зависят от неизвестных будущих значений следующих параметров проекта: объема добычи, цены продукции, капитальных вложений и эксплуатационных затрат. Анализ рисков проекта провести двумя методами: Анализ чувствительности ЧДД проекта Анализ сценариев реализации проекта 2.1 2.2 2.1 Анализ чувствительности ЧДД проекта Целью анализа является определение чувствительности ЧДД к изменению отдельных параметров проекта. Результаты расчета удобно представить в виде таблицы. Таблица 2.1 Переменные 90% Цена Объем добычи Капитальные вложения Эксплуатационные затраты Величина ЧДД 100% 110% Эластичность Переключающее значение, % В столбец «Величина ЧДД; 100%» записывается значение ЧДД основного (базового) варианта расчета. Затем параметры проекта поочередно изменяются в сторону ухудшения, новые значения ЧДД заносятся в таблицу. Например, значение цены уменьшается по сравнению с базовым вариантом на 10%. Теперь цена продажи составляет 90% от базового значения. ЧДД проекта при этом тоже изменяется. Новое значение ЧДД записывается в таблицу. После этого необходимо вернуть исходное значение цены и уменьшить на 10% объем добычи. Новое значение ЧДД снова записать в таблицу. Капитальные вложения и эксплуатационные затраты необходимо увеличивать на 10%. По результатам расчета необходимо построить диаграмму чувствительности (рис. 2.1). Эластичности для каждого параметра вычисляются по формуле (ЧДД ЧДД 100% ) / ЧДД 100% , где Э ( P Р100% ) / Р100% Э – эластичность, ЧДД100% и Р100% – базовые значения ЧДД и исследуемого параметра соответственно, ЧДД- расчетное изменение значения ЧДД, P- принятое изменение исследуемого параметра. В нашем расчете параметры изменялись на 10%, поэтому (Р - Р100%)/Р100%=0,1. Переключающее значение (ПЗ) показывает, на сколько процентов должен изменится параметр, чтобы ЧДД стал равен нулю. Его можно определить методом подбора, по диаграмме чувствительности или по формуле ПЗ=1/Э*100% Рисунок 2.1. Диаграмма чувствительности ЧДД значение ЧДД, млн руб . 8000 6000 4000 2000 0 0 90 95 100 105 110 115 120 -2000 -4000 Значения параметров , % На основании проведенного анализа необходимо сделать выводы о степени влияния изменения отдельных параметров на эффективность проекта. 2.2 Анализ сценариев реализации проекта Для анализа влияния совместного изменения параметров проекта нужно построить в дополнение к базовому сценарию пессимистический и оптимистический сценарии. При построении пессимистического сценария объем добычи и цену продукции уменьшить на 10%, капитальные вложения и эксплуатационные затраты увеличить на 10%. Таким образом получим оценку проекта при одновременном ухудшении всех основных показателей. При построении оптимистического сценария псе параметры улучшить на 10%. Результаты представить в виде таблицы (см. табл 2.2). Таблица 2.2. Показатели эффективности проекта Пессимистический Базовый* Оптимистический Чистый дисконтированный доход, млн.руб Внутренняя норма рентабельности, % Индекс доходности Срок окупаемости простой, лет Срок окупаемости с учетом дисконтирования, лет *Значения показателей эффективности проекта для базового варианта скопировать из первой части задания На основании проведенного анализа необходимо сделать выводы о рисках проекта.