Сертифицированный ипотечный брокер

advertisement

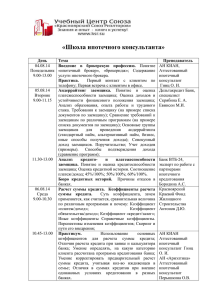

Программа курса подготовки специалистов по программе: «Сертифицированный Ипотечный брокер» (64 акад.час.) Модуль 1: Ипотечное кредитование Введение Ипотечное кредитование. Общие положения Ипотечный рынок и мировой опыт Возможности и пути развития ипотечного кредитования в России Источники финансирования ипотечного кредитования Нормативно-правовое регулирование ипотечного кредитования Финансы и кредит: основы Модуль 2: Организация процесса выдачи ипотечного кредита Условия кредитования Этапы получения кредита, суть и проблемы Контрагенты по сделке Просветительская работа Кадровая политика Модуль 3: Одобрение заемщика и расчет максимальной суммы кредита Основные коэффициенты, используемые при расчетах Расчет максимальной суммы кредита (андеррайтинг заемщика) Процедура принятия и оформления решения о сумме кредита Предварительная квалификация Документы, необходимые для одобрения заемщика Модуль 4: Андеррайтинг предмета залога и оформление ипотечной сделки Предмет залога Список документов по предмету залога Формы договоров, используемых при оформлении сделки Процедура оформления сделки Оценка предмета залога Андеррайтинг залога и согласование параметров сделки Процедура оформления сделки Модуль 5: Сопровождение и рефинансирование. Дефолты кредитов Получение налогового вычета Понятие сопровождения (обслуживания) Платежи по кредиту Иные обязательства по кредитному договору Рефинансирование закладных (кредитов) Дефолты закладных (невозврат кредита) Модуль 6: Работа Ипотечного брокера (рынок / партнеры / клиент) Работа с клиентами 1 Модуль 7: Практические аспекты работы Варианты кредитных продуктов / ставок Актуальные вопросы андеррайтинга Работа с объектами в новостройках Основы ипотечного страхования и особенности Модуль 8: Кредитные программы банков (представление от каждого банка) Ипотечные программы банка Порядок работы с банком / контрагентами банка Практикум Модуль 9: Практикум / тест Практикум – семинар, задачи, ролевые игры, рассмотрение ошибок Тестирование 2 Программа курса «СЕРТИФИЦИРОВАННЫЙ ИПОТЕЧНЫЙ БРОКЕР» № Тема Кол-во часов 1. Введение в брокерскую профессию – 6 ч 1.1. Ипотечный брокер. Понятия и определения 1 1.2. Мировой и российский опыт ипотечного брокериджа. 1 1.3. Нормативно-правовая база регулирования сделок с недвижимостью и 2 ипотечного кредитования 1.4. Договор об ипотеке и его регистрация 1 1.5. Понятие «закладной» 1 2. Предоставление ипотечных кредитов: организационные аспекты – 4 ч 2.1. Схема и основные проблемы ипотечного кредитования 2 2.2. Страховое обеспечение сделки. Факторы риска, влияющие на размер 1 страховой сделки 2.3. Организация расчетов по сделкам с недвижимостью 1 3. Андеррайтинг предмета залога. Оформление ипотечных сделок, их виды и особенности – 10 ч 3.1. Требование банков к предмету залога по различным программам. 3 Возможные варианты залога недвижимости. Документы по объектам залога 3.2. Введение в оценку недвижимого имущества. 3 3.3. Особенности кредитования строящегося жилья и иных объектов 2 недвижимости 3.4. Накопительно-ипотечная система жилищного обеспечения 2 военнослужащих (военная ипотека) 4. Технология осуществления сделки по приобретению недвижимости – 8ч 4.1. Этапы получения кредита и покупки недвижимости. Андеррайтинг 4 заемщика 4.2. Документальное (юридическое) оформление ипотечных сделок. 4 5. Обслуживание ипотечных кредитов – 4ч 5.1. Изменение графика обслуживание кредита (частичное или полное 1 досрочное гашение кредита). 5.2. Снятие ипотечного обременения при полном погашении кредита 1 5.3. Рефинансирование ипотечных кредитов. Переуступка прав требований по 1 кредиту. 5.4. Проблемы дефолта ипотечных кредитов (закладных). 1 6. Особенности деятельности ипотечного брокера при взаимодействии с участниками рынка – 4ч 6.1. Маркетинг ипотечных продуктов. Поиск клиентов и развитие каналов 2 продаж 6.2. Получение информации и организация партнерских взаимодействий с 2 участниками рынка. 7. Психология профессиональной деятельности – 6 ч 7.1. Особенности и техника и ведения переговоров, конфликты и их 2 разрешение 7.2. Тренинг по активным продажам ипотечных банковских продуктов 4 8. Тенденции регионального рынка ипотечного кредитования – 18 ч 8.1. Городские ипотечные программы 4 8.2. Ипотечные программы банков 14 9. Квалификационный экзамен – 4 ч Итого количество часов курса: 64 академических часа. 3 4