Стратегия торговли финансовыми инструментами Westex Invest

advertisement

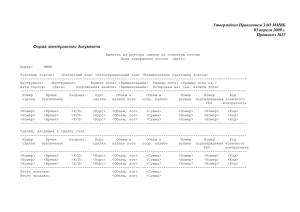

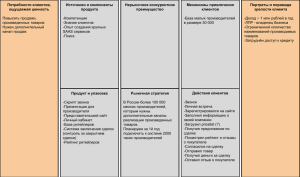

Стратегия торговли финансовыми инструментами Westex Invest Данная стратегия предназначена для торговли следующими структурными финансовыми инструментами (ФИ) в терминале Westex Invest: WESTEX stability, WESTEX I, WESTEX L, WESTEX U, WESTEX X, WESTEX Q; ИНСТРУМЕНТ WESTEX stability является безрисковым инструментом, прирост по нему происходит ежедневно, среднемесячный доход от 1,5% до 2% . Зависит от гарантированных арбитражных сделок совершаемых компанией. Правила торговли: Покупаем(by) и держим. Продаем тогда, когда необходимо зафиксировать прибыль. ИНСТРУМЕНТЫ WESTEX I, WESTEX L, WESTEX U, WESTEX X, WESTEX Q позволяют получать более высокий доход: от 5% до 25% и более, управляя допустимым уровнем риска. Риск-доход прямо пропорционален. WQ – коэффициент, который отражает сумму четырех ФИ (WI + WL + WU +WX).Покупать или продавать индекс WQ не нужно, необходимо торговать ФИ, на базе которого он построен это WI; WL; WU; WX. WQ двигается в корриде от 12, 36000 до 12, 64000. Средняя линия WQ - 12, 50000 . Получаем прибыль от разницы между финансовыми инструментами, построенными на разных арбитражных парах и кольцах. Правила торговли: -ВСЕГДА покупаем(by) или продаем(sell) все четыре ФИ сразу, без задержки по времени. -ВСЕГДА покупаем(by) или продаем(sell) все четыре ФИ одного и того же объема. Т.е. НИКОГДА не допускаем дисбаланс (разный объем входа в сделку) по объему между ФИ, и НИКОГДА не допускаем противоположных сделок (все ФИ только-by или sell). Иначе вы рискуете потерять свой депозит. НЕ РИСКУЙТЕ!!!! Торговать данными ФИ очень просто, и для того чтобы начать торговать, необходимо решить только два вопроса: 1. Купить? Или продать? (by? или sell?) 2. Какой объем нужно взять в сделку! 1. Решаем первый вопрос: Если индекс WQ находится выше средней лини, необходимо продавать (sell). Это более безопасно, т.к. сказано было выше: Индекс WQ двигается в корриде от 12, 36000 до 12, 64000. Средняя линия WQ - 12,50000. Т.е. если вы сделаете покупку(by) выше средней линии, а индекс WQ развернется вниз, вы рискуете продолжительное время находиться без прибыли и ждать пока WQ пойдет вверх, а это может быть как одну неделю, так и несколько месяцев. В худшем случае вам необходимо будет фиксировать убыток самостоятельно, и входить в сделку правильно, либо можете потерять свой депозит из-за Stop-Out(он наступает при уровне моржи менее 30%). Если индекс WQ находится ниже средней лини, необходимо покупать (by). 2. Решаем второй вопрос: При входе в сделку всеми четырьмя ФИ по одному лоту, необходимо примерно 10 000 долларов. Точно вы можете всегда просчитать (инструкция как считать на сайте http://akonev.com/torgovye-operacii-finansovymi-instrumentami-westexinvest/kak-pravilno-rasschitat-obem-vxoda-v-sdelku-finansovymi-instrumentami-wu-wi-wx-wl/) Т.е., если у вас депозит на 100 000 рублей, то это примерно третья часть одного лота, и максимально можно войти в сделку примерно на 0.33 лота. Но для исключения потери депозита, чтобы твоя торговля не закончилась Stop-Out (принудительное, автоматическое закрытие торговых позиций, при нулевом уровне депозита клиента), рекомендую максимально при входе в сделку использовать не более 60% залога от депозита при плече 1:100. Т.е. от 0.33 лота берем 60%,это примерно 0.2 лота - максимальный объем входа в сделку. Десятая часть это 0.02 лота (это понадобиться чуть позже). Отслеживать max объем входа очень просто по уровню моржи: смотрим, чтобы при входе в сделку максимальным объемом уровень моржи был равен около 120-150% Исходя и з выше сказанного, можно выделить 2 стратегии управления Первая: Покупаем, продаем ФИ в наиболее вероятном к развороту уровне WQ. Покупаем индекс внизу коридора, к примеру, у границы 12,46988 (граница вероятного разворота к центру), Продаем индекс вверху, к примеру, вблизи 12,53012 (граница вероятного разворота к центру). Выходим из сделки при развороте WQ, достижении положительной прибыли. Входим сразу максимально допустимым объемом (при депозите 100 000 р. объем 0.2 лота), уровень моржи примерно 120-150%. Но такие условия входа происходят редко, зато есть возможность получить максимальный доход. Вторая: Более динамичная, и позволяет получить более значительный доход в перспективе, так как условия входа происходят постоянно. И что очень важно торговля с усреднением позиции позволяет, при резком отклонении WQ от средней волатильности, возможность (остаток депозита) еще до закупиться или до продастся, и продолжать торговать в новом диапазоне волатильности. Для работы по этой стратегии необходимо провести подготовительную работу, а именно: на графике WQ необходимо наглядно обозначить среднюю линию, верхнюю границу и нижнюю границу. А также от средней линии 12, 50000 вверх и вниз до крайних границ обозначить контрольные линии через 800 пунктов. Подробно можно посмотреть в видео уроках, которые придут после того как вы заполните на сайте форму подписки справа: http://akonev.com/sekret/ . Дальше делим депозит на десять частей (решаем второй вопрос). Если WQ выше средней линии, тогда продаем 10-ую часть Ф.И. WI; WL; WU; WX. При движении WQ вверх, при достижении следующей контрольной линии продаем еще 10-ую часть. При дальнейшем движении значении WQ вверх все повторяем, пока WQ не развернется. Выходим из сделки тогда, когда значение WQ опуститься минимум на три контрольные линии на графике WQ вниз при достижении положительной прибыли. Если через три линии на положительную прибыль не выходим, ждем, когда опуститься не на три, а на четыре линии или пять. Чаще при пересечении трех линий прибыль составляет 1.5-2% , ее и фиксируем. После закрытия сделки с положительной прибылью сразу входим в сделку по тем правилам, которые описаны выше. Не ждем, какого либо выгодного времени входа, самое выгодное время входа сразу же, сейчас. Самое главное всегда быть в сделке. Т.к. чем чаще вы будете фиксировать прибыль по 1,5-2% тем больше заработаете. Закрыв четыре раза 2% в месяц - получим 10%. Закроем чаще заработаем больше. Пример: Депозит 100 000 рублей. При данном депозите максимальный объем входа 0.2 лота( Решаем второй вопрос). Десятая часть депозита-10 000р или 0.02 лота. К примеру, WQ находиться на значении 12.58000, вошли в сделку sell т.к. WQ выше средней линии 10-ой частью т.е. по 0.02 лота всеми четырьмя инструментами. При достижении WQ значения 12.58800, до продаем еще 0.02 лота. При достижении WQ-12.59600, до продаем еще 0.02 лота. При достижении WQ-12.60400, до продаем еще 0.02 лота. WQ развернулся и пошел вниз. Выходим из сделки всеми четырьмя ФИ тогда, когда WQ опуститься до контрольной линии 12.58800 или 12.58000 т.е. при достижении положительной прибыли 1,5-2%. И сразу на этой отметке входим опять в сделку sell четырьмя ФИ объемом по 0.02 лота всеми 4-мя ФИ(десятой частью депозита) и все повторяем снова. Если WQ ,будет находиться ниже средней линии 12.50000, то все делаем зеркально наоборот (десятая часть в сделку by и т.д.). Если у вас объем депозита больше, к примеру, 500 000 р. можно так же легко посчитать max объем входа и десятую часть:: 500 000р./300 000р.= 1.66 лот, берем 60% от 1.66 лот, получаем 1 лот, десятая часть 1/10=0.1 лот. Т.е. объемом 0.1 лот входим первый раз в сделку и таким же объемом усредняемся!