Лекция I. Сравнительный анализ и анализ тенденций на базе финансовой отчетности

advertisement

Лекция I. Сравнительный анализ и анализ тенденций на базе

финансовой отчетности

Лекция 1. Методологические основы финансового анализа

Финансовый анализ как база принятия управленческих решений

В современном мире все острее становится проблема выживания каждого хозяйствующего субъекта. Именно

поэтому наиболее важной задачей остается приобретение навыка "экономического чтения" финансовых отчетов

самыми разными участниками рыночных отношений, прямо или косвенно заинтересованными в положительных

результатах функционирования компании. По сути, финансовая среда бизнеса определяет необходимость

ведения анализа тенденций, оценки деловой активности компании для оптимизации принятия управленческих

решений.

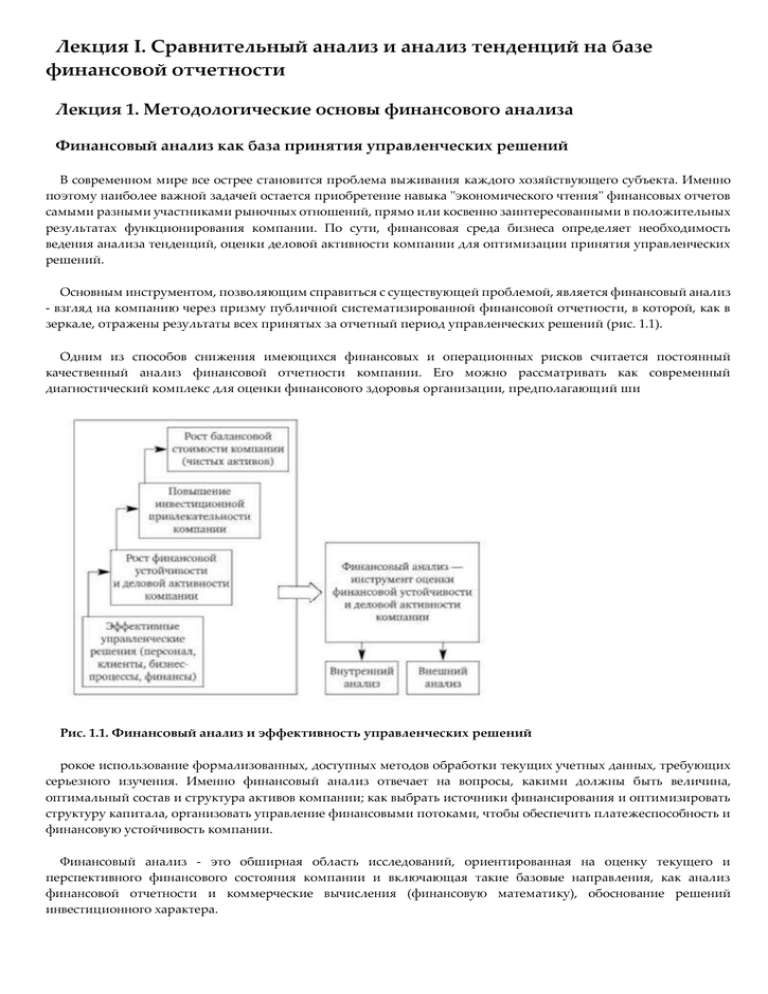

Основным инструментом, позволяющим справиться с существующей проблемой, является финансовый анализ

- взгляд на компанию через призму публичной систематизированной финансовой отчетности, в которой, как в

зеркале, отражены результаты всех принятых за отчетный период управленческих решений (рис. 1.1).

Одним из способов снижения имеющихся финансовых и операционных рисков считается постоянный

качественный анализ финансовой отчетности компании. Его можно рассматривать как современный

диагностический комплекс для оценки финансового здоровья организации, предполагающий ши

Рис. 1.1. Финансовый анализ и эффективность управленческих решений

рокое использование формализованных, доступных методов обработки текущих учетных данных, требующих

серьезного изучения. Именно финансовый анализ отвечает на вопросы, какими должны быть величина,

оптимальный состав и структура активов компании; как выбрать источники финансирования и оптимизировать

структуру капитала, организовать управление финансовыми потоками, чтобы обеспечить платежеспособность и

финансовую устойчивость компании.

Финансовый анализ - это обширная область исследований, ориентированная на оценку текущего и

перспективного финансового состояния компании и включающая такие базовые направления, как анализ

финансовой отчетности и коммерческие вычисления (финансовую математику), обоснование решений

инвестиционного характера.

Сущность финансового анализа

Финансовый анализ как составная часть комплексного экономического анализа служит существенным

элементом финансового менеджмента, т.е. его цели наиболее тесно связаны с управленческими решениями,

реализующимися, в конечном счете, в управлении денежными потоками, поддержании платежеспособности

компании.

В экономической литературе наметились два подхода к определению финансового анализа:

o финансовый анализ трактуется широко как "аналитические процедуры, позволяющие принимать решения

финансового характера" (Ковалев В. В. Финансовый анализ: методы и процедуры. - М.: Финансы и статистика,

2002). Подразумевается, что охватываются все разделы аналитической работы, связанные с управлением

финансами, включая рынок капитала;

o сфера финансового анализа сужается до анализа бухгалтерской отчетности. Так, финансовый анализ

представляется как совокупность методов определения имущественного и финансового положения

хозяйствующего субъекта в истекшем периоде, а также его возможностей на ближайшую перспективу

(Финансово-кредитный энциклопедический словарь / под ред. А. Г. Грязновой. - М.: Финансы и статистика, 2004).

Очевидно, что было бы неверно сводить весь процесс аналитической работы исключительно к экономическому

чтению финансовых отчетов. В то же время слишком вольная трактовка зачастую приводит к отождествлению

финансового анализа и финансового менеджмента.

Финансовый менеджмент имеет ряд функций, включая информационную, собственно управленческую и

аналитическую. Финансовый анализ лежит в плоскости аналитического блока финансового менеджмента,

реализуя именно эту функцию (обоснование решений и формулировка рекомендаций в процессе подготовки и

обработки информации финансового характера). Виды финансового анализа представлены на рис. 1.2.

В широком смысле объектами финансового анализа могут быть рынки капитала, финансы страны или региона,

сегмент рынка, международные финансы (макроуровень). Кроме того, финансовый анализ может вестись в

рамках компании, когда объектом служит финансовая модель фирмы (микроуровень). В данной книге

финансовый анализ рассматривается как один из инструментов совершенствования финансовой модели

компании.

В том случае, если объектом исследования выступает управление финансами компании, финансовый анализ

может включать два подвида: внешний и внутренний анализ.

Рис. 1.2. Виды финансового анализа

Внешний анализ ориентирован

на

оценку

инвестиционной

привлекательности

компании,

ее

кредитоспособности, т.е. осуществляется с позиции внешних пользователей (потенциального инвестора,

кредитора, делового партнера). Поскольку в этом случае компания позиционируется как субъект рыночных

отношений, анализ проводится на основе общедоступной информации финансового и нефинансового характера,

используемой для выявления факторов роста стоимости компании.

Внутренний анализ встраивается в систему управления финансами компании и ведется с позиции

внутрифирменного аналитика. Его цель состоит в обосновании решений инвестиционно-финансового характера

в рамках разработанной и принятой стратегии развития компании. Ключевой блок - анализ финансового

положения и деловой активности организации на базе данных, представленных в систематизированной

финансовой отчетности.

Речь идет об анализе финансовой отчетности (АФО), позволяющем аналитику оценить:

o финансовую структуру (имущественное состояние) фирмы;

o достаточность капитала для текущей деятельности и долгосрочных инвестиций;

o структуру капитала и возможность погашения долгосрочных обязательств перед третьими лицами;

o тенденции и сравнительную эффективность (направление развития компании);

o ликвидность компании, возникновение угрозы банкротства;

o деловую активность компании и др.

Анализ финансовой отчетности необходимо рассматривать в контексте тех целей, которые ставит перед собой

исследователь (рис. 1.3). В связи с этим различают несколько базовых мотивов ведения регулярного АФО. К ним

относятся:

1) инвестирование в акции компании;

2) предоставление или продление кредита;

3) оценка финансовой устойчивости поставщика или покупателя;

4) оценка возможности получения компанией монопольной прибыли (что провоцирует антимонопольные

санкции со стороны государства);

5) прогнозирование вероятности финансовой несостоятельности компании;

6) внутренний анализ эффективности деятельности компании с целью оптимизации решений по увеличению

финансового результата и укреплению ее финансового состояния.

Таким образом, анализ финансовой отчетности представляет собой неотъемлемую часть как внешнего, так и

внутреннего финансового анализа, которая обеспечивает оценку имущественного и финансового положения

компании исходя из внешней публичной отчетности.

Следует подчеркнуть, что принятие решений об инвестировании капитала, получении кредита,

предотвращении банкротства и в целом эффективное управление бизнесом невозможно без проведения

своевременной и всеобъемлющей диагностики состояния предприятия.

Как правило, методы финансового и организационного диагноза описываются как самостоятельные

процедуры. В действительности диагностика должна рассматриваться как одна из фаз модели планируемых

организационных изменений, а также процесса консультирования.

Речь идет о необходимости комплексного анализа состояния компании во избежание ошибок менеджеров при

принятии

Рис. 1.3. Анализ и принятие управленческих решений

ими управленческих решений. К отдельным составляющим такого комплексного исследования относятся:

менеджмент организации, основные бизнес-процессы, финансы, маркетинг, управление персоналом.

Следовательно, работа по диагностике должна проводиться в несколько этапов:

o постановка целей диагноза;

o финансовый анализ;

o анализ отклонений;

o поиск причин появившихся отклонений;

o организационный диагноз;

o планирование действий.

В рамках одного из подходов определяющими характеристиками компании служит ее организационнофункциональная, организационно-финансовая и организационно-правовая структуры.

Четко выстроенная организационно-функциональная структура позволяет ответить на вопрос, какие функции

необходимо выполнять. В случае если какая-либо из функций окажется нереализованной, возникает сбой в

основной деятельности компании. Именно поэтому четкое распределение функций считается принципиально

важным. Развитие компаний по организационно-функциональному направлению может проходить от линейной

через линейно-штабную и дивизионную к смешанным и многомерным.

Однако если бизнес диверсифицирован, приоритетной становится оценка финансовых результатов того или

иного направления. Решить данную проблему помогает правильно выстроенная организационно-финансовая

структура. К элементам этой структуры, в отличие от отделов и департаментов, относятся выделенные бизнесы с

выявлением финансовых потоков по каждому из них. Такие субъекты финансовой структуры получили

название центры финансового учета, или центры финансовой ответственности.

Выделяют центры трех типов:

1) "профит-центры", т.е. устойчиво функционирующие подразделения, получающие реальную прибыль;

2) инвестиционные, или "venture-центры", прибыль в которых будет получена в будущем, при этом они могут

быть определены как внутренний инвестиционный кредит;

3) центры затрат - подразделения, необходимые функционально, но не приносящие прямого дохода

(юридический отдел, служба безопасности и др.).

В рамках выделенных центров организуется движение финансовых потоков.

Наконец, организационно-правовая структура отвечает на вопрос, в какой форме будет вести свою

деятельность компания. То есть целесообразно продумать и создать организационно-правовую структуру,

субъектами которой будут конкретные юридические лица в необходимой и оптимальной организационноправовой форме, с соответствующей требованиям компании юрисдикцией.

Таким образом, комплексная финансовая и организационная диагностика - это два взаимосвязанных подхода

к анализу состояния предприятия, грамотное соединение которых предоставляет аналитикам и менеджерам

мощный инструмент управления будущим для обеспечения длительного функционирования компании в

сложных и постоянно меняющихся экономических условиях.

Лекция 2. Методика анализа финансовой отчетности

Цели и задачи анализа финансовой отчетности

Анализ финансовой отчетности представляет собой часть аналитических процедур, имеющую

исключительное значение для обоснования многих управленческих решений. При этом контрольная функция

отходит на второй план.

В свою очередь, АФО может выполнять роль части процедуры комплексного анализа финансовохозяйственной деятельности компании (рис. 2.1).

Целевая установка систематического рассмотрения содержания финансовых отчетов состоит в получении

совокупности достоверных данных, характеризующих текущую финансовую устойчивость компании и имеющих

прогнозную ценность. Итог такой деятельности - система базовых, наиболее информативных параметров,

дающих представление о финансовом состоянии компании, эффективности ее функционирования как

самостоятельно хозяйствующего субъекта и используемых в текущей деятельности компании.

Результаты финансового анализа могут использоваться как в рамках реализации стратегии, так и в процессе

оперативной деятельности компании, а именно:

в рамках реализации стратегии компании:

o при получении кредита,

o привлечении инвестиций,

Рис. 2.1. Системный анализ финансово-хозяйственной деятельности компании

o выходе на фондовую биржу,

o сравнении собственной компании с другой (бенчмаркинг) ;

в оперативной деятельности:

o для оценки финансового состояния компании,

o оценки прогнозируемых и достигнутых результатов деятельности,

o установления ограничений при формировании планов и бюджетов,

o прогнозирования банкротства.

Круг пользователей информации, представленной в финансовой отчетности, весьма широк - она используется

персоналом компании и внешними контрагентами (рис. 2.2).

Рис. 2.2. Пользователи финансового анализа

Методика анализа финансовой отчетности

В теории и практике АФО разработаны подходы, а также методика ведения анализа, используемая

аудиторами, арбитражными управляющими и другими специалистами.

o Под методикой ведения АФО понимают установление определенной логической последовательности

отдельных направлений анализа и взаимосвязи между ними.

Выбор методики всегда зависит от особенностей бизнеса, стратегии развития компании, внешней среды и т.п.

Так, целевая установка на рост эффективности продаж в качестве приоритетного направления анализа

определяет анализ доходности бизнеса, а в качестве ключевых показателей - динамику продаж, доли рынка,

доходности вложений капитала.

Результатом установления логической последовательности аналитических процедур служит формирование

блок-схемы с выделением ключевых направлений анализа в соответствии с интересами конкретной группы

пользователей, а также определение базовых оценочных показателей с указанием способа их расчета (рис. 2.3).

В свою очередь, АФО может проводиться как комплексно, так и по отдельным направлениям, определенным

на этапе постановки цели и задач.

Рис. 2.3. Блок-схема финансового анализа

Последовательность ведения анализа финансовых отчетов включает:

o получение базовой информации (о владельцах предприятия, его руководстве, видах деятельности,

положения в отрасли, учетной политике и т.п.);

o получение необходимых финансовых отчетов и примечаний к ним;

o определение глубины и направленности (содержания) анализа;

o анализ отдельных отчетов с использованием специальных методов обработки информации и интерпретация

полученных данных;

o прогнозирование результатов деятельности фирмы и возможности погашения его обязательств перед

третьими лицами.

Итак, с какого направления следует начать процесс анализа и оценивания финансового состояния компании?

С тем, чтобы ответить на данный вопрос, целесообразно выделить критериальную область анализа

финансового состояния компании, т.е. выяснить, с помощью каких критериев можно формировать оценки по

изменению положения дел в компании.

Критериальной областью анализа следует считать совокупность аспектов финансового состояния и

деятельности организации, к которым аналитик предъявляет определенные требования, в соблюдении которых

он заинтересован (рис. 2.4).

Критериальная область анализа может быть выделена априорно или апостериорно.

Первый метод предполагает формирование и рассмотрение группы характеристик, теоретически связанных с

выбранным направлением исследования. Предполагают, что влияние фактора существует, значимо и может

проявляться в большей или меньшей степени, но задается экзогенно.

Второй способ выделения критериальной области строится на ранжировании компаний по какому-либо

признаку, например степени финансовой устойчивости, а также на определении характеристик, находящихся за

пределами нормативных значений и спецификации соответствующих этим характеристикам показателей.

Таким образом, логика апостериорного метода построения методики анализа такова, что происходит

обратный про-

Рис. 2.4. Финансовое состояние и деятельность организации

цесс: сначала получают итоговый результат, затем по нему выявляют аспекты деятельности организации, не

удовлетворяющие "нормальным" значениям. Далее их совокупность признается критериальной областью

анализа.

Примем за основу априорный подход, рассматривающий различные характеристики деятельности

предприятия, и выделим из них те, которые теоретически связаны с его финансовым положением, т.е. оказывают

на него влияние. Например, на финансовое положение компании серьезно влияет способ размещения средств;

от того, какие средства вложены во внеоборотные и текущие активы, насколько оптимально их соотношение,

сколько из них "связаны" в форме дебиторской задолженности и запасов, сколько находятся в денежной форме,

зависят результаты производственной и финансовой деятельности компании, следовательно, и ее финансовое

состояние.

По сути дела, речь идет о структуре имущества компании, анализе активов и пассивов бухгалтерского баланса.

Таким образом, определился первый критерий в рамках критериальной области -динамика имущественного

потенциала компании. Соответственно, именно это направление станет первым этапом аналитической работы.

Аналогично можно выделить и другие направления анализа, обозначив взаимосвязи между ними.

По степени детализации, глубины проводимого финансового анализа различают экспресс-анализ и

детализированный анализ финансовых отчетов. С точки зрения основных направлений анализа они не

отличаются друг от друга, но имеют разные целевые установки и разную степень глубины проработки проблемы.

o Экспресс-диагностика финансового состояния компании

представляет собой обзор небольшого количества наиболее существенных показателей с целью выявления

"болевых точек" в деятельности фирмы. Детализированный анализ отчетности ориентирован на глубокую

проработку проблем и разработку программы действий по решению проблемных ситуаций.

Алгоритм ведения исследования представлен на рис. 2.5.

Рис. 2.5. Алгоритм экспресс-диагностики

Цель экспресс-диагностики состоит в наглядной и простой оценке финансового состояния фирмы и

результативности ее деятельности.

Выделяют несколько этапов исследования: подготовительный

детализированный анализ, заключительный этап (табл. 2.1).

этап,

предварительный

Таблица 2.1. Этапы проведения экспресс-диагностики финансового состояния компании

анализ,

Как показано в табл. 2.1, на втором этапе экспресс-анализа рассчитываются базовые промежуточные

показатели: чистые активы, рабочий капитал, вложенный (используемый) капитал.

o Чистые активы (Net Assets) - показатель, характеризующий остаточный интерес собственников на момент

ликвидации компании.

Первый способ расчета:

По экономическому содержанию он приравнивает чистые активы к собственному капиталу компании (активы,

очищенные от всех обязательств).

Второй способ расчета целесообразно использовать при анализе долгосрочной эффективности компаний,

имеющих высокую долю долгосрочных обязательств в составе источников в силу специфики бизнеса (например,

строительные, рекламные компании).

В этом случае чистые активы складываются из собственного капитала (СК) и долгосрочных обязательств (ДО).

Такой показатель еще называют вложенным (используемым) капиталом (имеет и другие способы расчета). По

сути, чем выше доля вложенного капитала в валюте баланса, т.е. чем больше у компании долгосрочных

источников финансирования бизнеса, тем выше ее финансовая устойчивость.

Об этом подробнее - в гл. 6 "Оценка финансовой устойчивости компании (финансовые риски)".

o Рабочий капитал (Working Capital) (синоним: чистый оборотный капитал) - характеризует наличие

(отсутствие) у компании резерва текущих (оборотных) активов на покрытие текущих (краткосрочных)

обязательств.

Первый способ расчета:

Второй способ расчета:

СК + ДО - ВА = РК,

где ВА - внеоборотные активы; СК - собственный капитал; ДО - долгосрочные обязательства.

Согласно балансовому уравнению:

ТА + ВА = СК + ТО + ДО,

тогда

ТА - ТО = СК + ДО - ВА,

где ТА - текущие (оборотные) активы; ТО - текущие (краткосрочные) обязательства.

Другими словами, есть два способа расчета одного и того же показателя.

Величина РК в значительной степени определяется составом и величиной оборотных средств. Уровень РК тесно

связан как с риском, так и с рентабельностью деятельности компании. Недостаток РК означает, что компания

имеет дефицит оборотных средств и, следовательно, необходимо привлекать дополнительные источники на

покрытие этого дефицита (например, путем кредитования).

Какие механизмы управления рабочим капиталом и чистыми активами могут использовать менеджеры? В

первую очередь, это контроль оборачиваемости текущих активов и обязательств. Не менее значимым фактором

признается разработка и регулярный пересмотр кредитной политики компании, управление инкассацией

дебиторской задолженности. Помочь в решении проблемы дефицита оборотных средств может грамотная

оптимизационная политика в отношении структуры капитала компании.

Такого рода методика АФО обеспечивает постоянный мониторинг показателей ликвидности, финансовой

устойчивости, деловой активности и рыночной устойчивости компании, позволяет менеджерам проводить

сравнительный анализ, предупреждать негативные последствия интуитивных или запоздалых решений,

своевременно корректируя финансовую стратегию компании. Классический алгоритм ведения анализа

финансовой отчетности (АФО) представлен в приложении.

Стандартные приемы (методы) ведения анализа финансовой отчетности

В своей практической деятельности финансовые аналитики используют общепринятые методы, представляющие собой

систематизированную совокупность инструментов и принципов исследования финансовой деятельности субъекта.

Все многообразие применяемых методов может быть представлено в виде:

1) методов, предполагающих высокую степень формализации (математических, статистических, эконометрических,

моделирования процессов);

2) методов, ориентированных на интуицию и опыт аналитика, отличающихся достаточно высоким уровнем

субъективизма (метод экспертных оценок, метод сравнений, построение аналитических таблиц и др.). Такой

инструментарий нельзя рассматривать как возможность получения абсолютно точной, надежной картины финансового

состояния предприятия; однако анализ ряда финансовых соотношений позволяет составить общее представление о нем,

получить обоснованные данные для принятия решений об инвестициях, кредитовании, прогнозировании развития бизнеса

(рис. 2.6).

Рассмотрим группу неформализованных методов, наиболее часто используемых в реальной практике ведения

финансового анализа профессиональными аналитиками. Основные правила "чтения" финансовых отчетов строятся

преимущест

Рис. 2.6. Методы анализа финансовой отчетности

венно на таких методах, как горизонтальный, вертикальный, трендовый и коэффициентный анализ.

Уже в первой половине прошлого века специалистами была предложена определенная форма обработки финансовой

информации и использование агрегированных аналитических таблиц. Так, аналитический баланс может быть получен

путем агрегирования (укрупнения) несущественных статей стандартного формата балансового отчета и дополнения его

показателями структуры и динамики активов и источников их формирования за отчетный период.

К обязательным показателям сравнительного аналитического баланса относятся: абсолютные величины по статьям

исходного отчетного баланса за несколько отчетных периодов (три и более); удельный вес каждой статьи баланса в валюте

баланса, изменение в абсолютных величинах, изменение в удельных весах, темпы прироста каждой статьи баланса.

Таким образом, все показатели сравнительного баланса можно разбить на три группы:

o показатели структуры баланса (удельный вес каждой статьи в валюте баланса);

o показатели динамики баланса (темпы роста балансовых статей);

o показатели, характеризующие изменение удельных весов и темпов роста во времени.

Для осмысления общей картины изменения финансового состояния весьма важны показатели последней группы.

Сопоставляя изменения структуры актива пассива, можно сделать вывод о том, каковы основные источники притока новых

средств в компанию и в какие активы эти новые средства вложены.

Сравнительный баланс фактически включает показатели как горизонтального, так и вертикального анализа.

Переводя данные типовых форм бухгалтерской отчетности в аналитическую, делая их сопоставимыми по нескольким

периодам (и даже убирая некоторое несоответствие старых и новых типовых форм), можно получить аналитический

баланс. В качестве примера в табл. 2.2 приведена группировка статей актива баланса.

Аналогично строится таблица для анализа пассивов баланса.

Также можно построить подобные таблицы для каждой группы показателей - ликвидности, финансовой устойчивоТаблица 2.2. Аналитическая группировка статей актива баланса

сти, деловой активности и сводную таблицу по всем показателям для выявления их динамики и взаимосвязей.

Предложенная форма используется специалистами для анализа не только баланса, но и любого другого финансового

отчета.

Содержание и техника применения так называемых неформализованных методов чтения финансовой отчетности

представлена ниже.

Техника неформализованных методов

Горизонтальный (временной) анализ (Horizontal Analysis) представляет собой сравнение финансовых

показателей отчетного периода с показателями предшествующего периода (цепная динамика).

Сравнение показателей финансовой отчетности осуществляется путем постатейного сопоставления балансов,

отчетов о прибылях и убытках и отчетов о движении денежных средств и выявления изменений, происходящих с

ними из года в год и за ряд лет. При сравнении за небольшой срок (два-три периода) как правило используется

метод цепной динамики, т.е. все данные представляются как в абсолютном виде, так и по отношению к данным

за предыдущий период (в прямом соотношении или в виде показателей при роста - падения). Горизонтальный

анализ служит для выявления тенденций изменения отдельных статей отчетности или их групп (табл. 2.3).

Таблица 2.3. Техника горизонтального анализа

o Вертикальный (структурный анализ) (Vertical Analysis) - это определение удельного веса отдельных статей

отчетности в общем итоговом показателе и сравнение полученного результата с данными предыдущего периода.

Вертикальный анализ - представление отчетности в виде относительных величин, которые описывают

структуру обобщающих итоговых показателей. Обязательным элементом анализа служит построение

динамических рядов этих величин для того, чтобы отследить и спрогнозировать структурные сдвиги. Выводы,

получаемые в ходе вертикального анализа, подтверждаются результатами анализа коэффициентов; иногда

можно получить дополнительные выводы (табл. 2.4).

Таблица 2.4. Техника вертикального анализа

Структурный анализ чрезвычайно полезен как при работе с балансом, так и при работе с отчетом о прибылях

и убытках.

o Анализ тенденций (Trend Analysis) представляет собой определение отклонения показателя за ряд лет от

уровня базисного года.

Техника трендового анализа представлена в табл. 2.5.

Таблица 2.5. Техника трендового анализа

Анализ тренда представляет собой анализ динамики какого-либо показателя на большом отрезке времени (57 лет). Трендовый анализ - сравнение каждой позиции отчетности с базисным периодом и определение тренда,

т.е. основной тенденции в динамике показателя за несколько отчетных периодов. С помощью тренда формируют

возможные значения показателей в будущем, а следовательно, ведется перспективный (прогнозный) анализ. Он

дает ключ к пониманию того, как на самом деле развивается компания, т.е. улучшается ли ее положение, остается

ли оно неизменным или ухудшается, имеет ли предприятие какие-либо внутренние проблемы. Если будут

выявлены неблагоприятные тенденции, которые отсутствуют на уровне среднеотраслевых показателей, то

делается вывод о наличии "узких мест" (проблем) в деятельности анализируемой компании.

o Анализ коэффициентов (Ratio Analysis) представляет собой оценку изменения соотношения между

отдельными показателями; выявление динамики во взаимоотношениях между различными наборами данных

("поливариантные изменения").

Таблица 2.6. Техника коэффициентного анализа

Коэффициентный анализ- один из наиболее популярных современных методов анализа финансовой

отчетности (табл. 2.6). Коэффициент - математическое отношение одного числа к другому- просто рассчитать, но

довольно сложно интерпретировать динамику полученного значения показателя. Это один из самых наиболее

трудных и интересных этапов аналитической работы. Структурный анализ - частный случай коэффициентного

анализа.

Система коэффициентов - это набор соотношений данных, представленных в финансовых отчетах. Существует

ряд требований, которым данная система должна удовлетворять:

o коэффициенты, входящие в систему, должны быть максимально независимы друг от друга (иметь низкий

коэффициент корреляции);

o коэффициенты рассматриваются только в динамике с целью выявления основных тенденций;

o порядок расчета индикаторов должен отражать отраслевые особенности;

o коэффициент должен быть прост в расчетах и понятен заинтересованным пользователям;

o при формировании заключения требуется четкая интерпретация динамики рассчитанных коэффициентов.

Чтобы правильно сформулировать выводы по результатам проведенного анализа, необходимо иметь некий

стандарт (базу для сравнительного анализа). Для этого могут быть использованы среднеотраслевые показатели,

рекомендованные специалистами, а также показатели, характеризующие финансовое положение конкурентов

или эталонной компании в отрасли.

К весьма удобному способу обобщения информации, полученной в ходе анализа, выявления проблемных зон

в деятельТаблица 2.7. Пример SWOT-анализа в аспекте результатов деятельности компании "Siemens

ности компании и возможностей, которыми она располагает, относится так называемый SWOT-анализ

(Strengthes, Weaknesses, Opportunities, Threats), приведенный в качестве примера в табл. 2.7.

В последнее десятилетие все большее распространение получают системы стратегического анализа, такие как

сбалансированная система показателей (Balanced Scorecard, BSC). Такой подход обеспечивает перевод стратегии

компании в плоскость операционных задач путем построения дерева целей и системы показателей,

позволяющих контролировать выполнение каждой из них в рамках четырех основных проекций: финансов,

внутренних бизнес-процессов, клиентов и персонала (обучение и рост). Таким образом, система включает как

финансовые, так и нефинансовые показатели, отражающие эффективность использования интеллектуального

капитала компании и служат основными факторами роста стоимости компании в условиях конкурентного

рынка (Каплан Р., Нортон Д.Сбалансированная система показателей. От стратегии к действию. - М. : ЗАО

Олимп-Бизнес, 2003).

В другую группу включают методы, базирующиеся на жесткой формализации, четко определенных

аналитических зависимостях. К ним относятся:

o методы математической статистики (регрессионный и корреляционный анализ, факторный анализ,

кластерный анализ и др.);

o методы анализа хозяйственной деятельности (цепных подстановок, процентных чисел, дисконтирования,

интегральный);

o методы экономической статистики (средних и относительных величин, индексный, графический, обработки

динамических рядов);

o методы теории принятия решений (теория игр, метод деревьев, методы сетевого планирования и

управления).

Их можно отнести к тому или иному типу моделей, используемых в финансовом анализе, а именно, к

дескриптивным, предикативным и нормативным.

Дескриптивные модели - модели описательного характера; широко используются в анализе финансовой

отчетности. К ним относятся вертикальный, горизонтальный анализ, построение системы аналитических

коэффициентов.

Предикативные модели - модели предсказательного характера. Служат для прогнозирования изменения

финансового состояния компании, величины доходов, размеров прибыли и т.п. К наиболее известным относятся:

расчет точки безубыточности, порога рентабельности, жестко детерминированные факторные и регрессионные

модели, формирование прогнозных финансовых отчетов.

Нормативные модели - модели сравнения фактических показателей деятельности с заданными в бизнеспланах или бюджетах компании. В рамках данных моделей проводится анализ отклонений достигнутых

результатов от нормативных (заданных) показателей.

Искусство финансового аналитика во многом определяется умением правильно выбрать методы исследования

в соответствии с поставленной задачей и сформировать совокупность базовых оценочных показателей, способных

отразить финансовое положение конкретной компании с учетом всех особенностей ведения бизнеса и точки

зрения пользователя итоговой аналитической записки (собственника, кредитора, инвестора, потенциального

делового партнера).

Лекция 3. Информационная база обоснования решений финансового

характера

Финансовая отчетность - информационная основа анализа

Каждая компания имеет довольно объемную информационную кубышку, где накапливаются данные

финансового, управленческого, налогового учета, маркетинговых исследований, результаты бизнеспланирования.

Компания, рассматриваемая как подвижная система с меняющимися характеристиками, постоянно

испытывает влияние внешней среды, в том числе и негативное. Для того чтобы состояние системы

характеризовалось как устойчивое, необходимо выявить определенные тенденции, сложившиеся закономерности

в финансово-хозяйственной деятельности компании, в свою очередь зависящие от качества управленческих

решений.

Все финансовые решения, принимаемые в компании, лежат в трех плоскостях: разработка инвестиционной

политики, поиск источников финансирования бизнеса, повышение эффективности основных бизнес-процессов.

В связи с этим появляется проблема оценки эффективности этих решений, которая должна быть подтверждена

расчетами, качественно подобранной системой показателей, имеющих прогнозную ценность.

Однако возможности устойчивого роста компании нельзя оценить с достаточной степенью точности, используя

исключительно финансовую информацию; информационная база должна быть расширена за счет

дополнительной, так называемой нефинансовой информации.

В состав показателей финансового состояния компании, как правило, включают: чистые активы, совокупный

доход (в том числе выручку от реализации продукции), операционную и чистую прибыль, показатели,

характеризующие ликвидность, финансовую устойчивость, платежеспособность, деловую активность

организации.

Кроме того, существуют и внешние критерии привлекательности компании с точки зрения инвесторов и

кредиторов. Для выявления этих критериев потребуется дополнительная информация об объекте анализа:

o положение компании в отрасли;

o наличие (отсутствие) четко определенной стратегии развития;

o основные направления деятельности;

o качество менеджмента (степень управленческого риска);

o конкурентоспособность продукта;

o кредитная и дивидендная история;

o прозрачность компании;

o прогноз ключевых показателей деятельности;

o инвестиционная политика;

o наличие системы управления рисками в компании и др.

Таким образом, для сбора информации о внутреннем состоянии компании и о влиянии внешней среды могут

быть использованы разные источники, имеющие учетный или внеучетный характер.

В первую группу источников информации включают:

o бухгалтерскую (финансовую) отчетность;

o примечания к финансовой отчетности;

o управленческую отчетность;

o налоговую отчетность;

o учетную политику компании.

Дополнительными источниками информации могут служить:

o официальная статистика;

o нормативная база отраслевых министерств;

o специальные аналитические агентства;

o материалы аудиторских проверок;

o базы данных крупных компаний;

o экономические периодические издания;

o электронные сайты компаний.

Объединение финансовых и нефинансовых данных в единую сбалансированную систему обеспечивает

заинтересованным пользователям информационную базу для своевременного выявления зон риска в

деятельности компании и принятия эффективных управленческих решений.

Бухгалтерская отчетность в системе информационного обеспечения финансового

анализа

В многочисленных информационных потоках компании финансовая (бухгалтерская) отчетность занимает

особое место и может рассматриваться как основной источник данных для оценки ее финансового состояния

различными заинтересованными группами пользователей. Так, кредитный аналитик оценивает

платежеспособность потенциального заемщика с целью снижения кредитных рисков банка. Главная задача топменеджеров организации - мониторинг привлекательности компании с точки зрения инвесторов и кредиторов.

Аналитик на фондовом рынке исследует динамику финансовой устойчивости и прогнозной прибыли как

факторов, непосредственно влияющих на стоимость ценных бумаг компании. Все они используют данные,

представленные в систематизированной финансовой отчетности, формируемой профессиональными

бухгалтерами в соответствии с действующими национальными учетными стандартами, например российскими

стандартами бухгалтерского учета (РСБУ) или международными стандартами финансовой отчетности (МСФО) и

т.п.

Под систематизированной финансовой отчетностью (Classified Financial Statements) понимается отчетность

внешняя (публичная), сгруппированная по ключевым экономическим элементам.

Цель формирования финансовой отчетности - представление информации, полезной широкому кругу

пользователей при принятии управленческих решений. В частности, это информация о финансовом положении,

финансовых результатах и движении денежных средств компании. Вторичная задача финансовой отчетности обеспечение прозрачности компании за счет полного раскрытия полезной информации.

Таким образом, финансовая отчетность содержит данные:

o об активах (Assets);

o обязательствах (Liabilities);

o капитале (Owners Equity);

o доходах и расходах (Revenues and Expenses);

o потоках денежных средств (Cash Flows).

Компоненты финансовой отчетности. Полный комплект финансовой отчетности включает:

o баланс (Balance Sheet);

o отчет о прибылях и убытках (Income Statement);

o отчет о движении денежных средств (Statement of Cash Flows);

o отчет об изменениях капитала (Statement ofiDwners Equity);

o примечания к финансовым отчетам (Notes to Financial Statements).

Пояснительная записка (примечания) по сути представляет собой развернутый аналитический отчет по итогам

года, дающий информацию в дополнение к той, что в агрегированной форме представлена в основных отчетах. В

частности, в пояснительной записке должно быть проанализировано финансовое состояние компании в

краткосрочной и долгосрочной перспективе, выявлены факторы, оказавшие влияние на финансовые результаты

отчетного периода; отражены решения по распределению чистой прибыли, условиям и срокам погашения

обязательств; основные операции, влияющие на финансовое положение компании (увеличение доли заемного

капитала, поглощения, инвестирование и др.); степень риска при финансовых сделках (форвардных контрактах,

свопах, опционах); социальные и пенсионные программы.

Одним словом, пояснительная записка - это серьезный документ, предоставляющий дополнительную

информацию деловым партнерам, инвесторам, кредиторам, менеджерам компании, проводящим внутренний

финансовый анализ или ведущим сравнительный анализ (бенчмаркинг).

Раскрытие информации в корпоративной отчетности. Очевидно, что качество финансового анализа во

многом будет определяться наличием достаточного количества дополнительной информации, раскрывающей

сведения о положении компании в отрасли, приоритетных направлениях деятельности, перспективах развития,

изменениях дивидендной политики, иную информацию, объективно отражающую деятельность компании за

отчетный

период.

Использование

нефинансовой

информации

в

процессе

анализа

принято

называть знакомством с компанией (Deal Flow), илиизучением компании (Due Diligence). Основными

источниками информации о корпорациях открытого типа служат не только отчеты, публикуемые компанией, но

и отчеты, представляемые в регулирующие органы по ценным бумагам, деловые периодические издания, а также

консультационные службы по кредитам и инвестициям. В западной практике широкое распространение

получили такие источники, как фирменные справочники, материалы специализированных информационных

агентств, компьютерные базы данных, содержащих обширную деловую информацию о множестве компаний за

несколько отчетных периодов. Обычной практикой стал выпуск информационных обзоров, где приводится

список фирм, нарушающих деловую этику, фирм с плохой кредитной и дивидендной историей.

В последние годы все больше компаний готовят нефинансовые отчеты, называемые также социальными

отчетами. Нефинансовые и традиционный годовой отчеты могут существовать как отдельные документы либо

как интегрированный единый документ. Для подготовки нефинансовых отчетов, как правило, используют

руководство по отчетности в области устойчивого развития (Global Reporting Initiative, GRI), достаточно общие

формулировки которого предоставляют компании определенную свободу в выборе тем и объема раскрываемой

информации.

К основным сведениям, которые должен содержать социальный отчет, можно отнести:

o портрет компании;

o стратегию и анализ ключевых рисков и возможностей;

o сведения об управлении компанией, взаимодействие с заинтересованными сторонами;

o показатели результативности (экономические, экологические, социальные и пр.).

Следует подчеркнуть, что каких-либо формальных ограничений по объединению двух видов отчетов

(нефинансового и годового) для российских акционерных обществ нет.

Одним из вариантов создания нетрадиционного формата отчетности можно считать модель отчета о стоимости

компании (Value Reporting), разработанную компанией Pricewater-houseCoopers. Такая отчетность главным

образом ориентирована на инвесторов, позволяя им сделать выводы о перспективах компании и факторах,

оказывающих влияние на развитие бизнеса в будущем. Модель отчета о стоимости содержит информацию о

стратегии компании, конкурентной среде, об управлении созданием стоимости и нефинансовых факторах

развития бизнеса (инновации, методы управления брендом и др.).

Не менее важная составляющая корпоративной отчетности - внутренняя управленческая отчетность,

позволяющая с большой степенью детализации проводить внутренний анализ (планировать и контролировать

деятельность отдельных структурных подразделений и бизнес-процессов). Именно в этом случае особое значение

приобретают нефинансовые данные: эффективность управления персоналом, лояльность клиентов и др. Главная

цель использования данных управленческой отчетности состоит в выявлении рычагов увеличения стоимости

компании, определении ключевых показателей эффективности (Key Performance Indicators, KPI) по отдельным

сегментам бизнеса и компании в целом.

Принципы подготовки финансовой информации

Принципы подготовки финансовой информации (Assumption) определяют концепцию формирования

финансовой отчетности, раскрывают подходы к трактовке содержания отдельных стандартов бухгалтерского

учета.

Финансовая отчетность формируется после обработки большого числа хозяйственных операций,

группируемых в соответствии с их характером и функциональным назначением. Каждая существенная статья в

финансовой отчетности представляется обособленно (отдельной строкой), несущественные статьи

присоединяются к статьям аналогичного характера. На заключительной стадии представляются агрегированные

и структурированные данные, формирующие статьи баланса, отчета о прибылях и убытках, отчета о движении

денежных средств и др.

Основополагающими допущениями формирования финансовой отчетности считаются принцип начисления

и принцип непрерывности деятельности компании.

Принцип начисления (Accrual Basis) - результаты хозяйственных операций признаются по факту их свершения,

независимо от момента поступления или выплаты денежных средств и отражаются в финансовой отчетности тех

периодов, к которым они относятся.

Принцип непрерывности деятельности (Going Concern) - компания будет продолжать функционировать в

обозримом будущем, и у нее нет ни намерения, ни необходимости ликвидироваться или сокращать масштабы

своей деятельности.

В целом именно финансовые отчеты служат основными средствами передачи существенной учетной

информации заинтересованным пользователям.

Состав, основные элементы и аналитическая ценность форм финансовой отчетности

Балансовый отчет (Balance Sheet). Цель формирования балансового отчета - отражение финансового

состояния компании на определенную дату, как правило, на конец месяца, квартала или года. Именно поэтому в

соответствии с рекомендациями МСФО его называют отчетом о финансовом положении и указывают, на какую

дату он составлен.

Под финансовым положением понимается количество экономических ресурсов, контролируемых компанией,

и требований в отношении этих ресурсов. То есть баланс показывает, какими ресурсами (активами) компания

располагает, сколько она должна продавцам и кредиторам (обязательства или заемный капитал) и какова

величина собственного капитала. Соотношение активов и капитала может быть выражено в форме основного

балансового уравнения:

Таким образом, должен существовать "баланс" между активами и источниками их формирования.

Рассмотрим основные элементы балансового отчета.

Активы - это ресурсы, контролируемые компанией, способные обеспечить получение экономических выгод в

будущем.

Обязательства - это обязанность компании, погашение которой приведет к оттоку ресурсов, содержащих

экономические выгоды.

Собственный капитал - остаточный капитал в компании, остающийся после вычета всех ее обязательств.

Преобразовав бухгалтерское равенство, можно определить собственный капитал следующим образом:

Собственный капитал акционеров состоит из акционерного капитала (суммы, инвестированной в бизнес

акционерами) и нераспределенной прибыли.

Следует обратить внимание, что в балансе все категории счетов разделены на подгруппы, инвесторы и

кредиторы изучают взаимосвязь между подгруппами классифицированного отчета.

На основании данных, содержащихся в балансовом отчете, специалист может проводить анализ

имущественного потенциала, ликвидности компании (возможности погашения текущих обязательств за счет

имеющихся текущих активов) и ее финансовой устойчивости (возможности сохранения платежеспособности в

долгосрочной перспективе). Пример балансового отчета приведен в приложении 2 (табл. П.1).

Отчет о прибылях и убытках {Income Statement). В отчете о прибылях и убытках обобщена информация о

доходах, расходах компании и полученном ею финансовом результате (прибыли или убытках) за отчетный

период.

Использование данных такого рода обеспечивает возможность оценить, насколько результативной была

деятельность компании за определенный период, и помогает прогнозировать будущие денежные потоки. В

рамках МСФО отчет носит название "Отчет о совокупном доходе" (Reporting Comprehensive Income) с выделением

двух разделов: отчета с прибыли, полученной за период, и отчета о прочих доходах компании. Пример отчета о

прибылях и убытках приведен в приложении 2 (табл. П.2)

К основным элементам отчета о прибылях и убытках относятся доходы и расходы компании.

Доходы - это увеличение экономических выгод в форме поступлений (или увеличения) активов либо

сокращения обязательств. Данное понятие включает выручку от реализации и все прочие доходы; полученный

доход увеличивает размеры капитала компании.

Расходы - это сокращение экономических выгод, связанное с выбытием активов либо увеличением

обязательств. Понесенные расходы уменьшают размеры капитала компании.

Как правило, отчет о прибылях и убытках формируется как многоступенчатый формат, содержащий разные

виды прибыли: валовую, прибыль от продаж (операционную), прибыль до налогообложения, чистую и

нераспределенную прибыль.

Главное преимущество этого формата в том, что в нем операционная деятельность отделяется от

неоперационной (прочей), а расходы классифицируются по функциям и сопоставляются с соответствующими

доходами.

В аналитических целях рекомендуется очистить отчет от данных, отражающих единовременные операции,

такие как затраты на реструктуризацию или возмещение ущерба. Кроме того, необходимо выделить

чрезвычайные доходы и расходы, отражающие события и сделки, не являющиеся типичными для компании.

Такой подход позволяет выделить факторы, влияющие на регулярно получаемую чистую прибыль. В целом,

лучшим индикатором роста деловой активности компании считается прибыль от операционной деятельности (в

российском стандарте это прибыль от продаж).

Таким образом, информация, полученная после группировки и обработки данных, содержащихся в отчете о

прибылях и убытках, служит базой для анализа и оценки результативности, эффективности деятельности

компании и качества использования находящихся в ее собственности ресурсов.

Отчет о движении денежных средств (Statement of Cash Flows). Цель формирования отчета о движении

денежных средств - предоставление информации об изменениях в денежных средствах и их эквивалентах за

отчетный период.

Пользователям финансовой отчетности такая информация необходима для анализа источников поступления

денежных средств и ключевых направлениях их использования, оценки стабильности и достаточности чистого

денежного потока, способности компании генерировать денежные средства в будущем.

В то время, как отчет о прибылях и убытках формируется методом начисления и фокусируется на цели

прибыльности, в основе отчета о движении денежных средств лежит кассовый метод. Он ориентирован на

поддержание платежеспособности фирмы.

Денежные потоки в отчете классифицированы в разрезе операционной, инвестиционной и финансовой

деятельности. Отчет показывает, сколько денежных средств было генерировано в результате операционной

деятельности в течение года и сколько было потрачено или получено от инвестиционной и финансовой

деятельности. Желательно, чтобы эти денежные потоки были сбалансированы.

o Операционная деятельность - основная деятельность компании, приносящая доход, и прочая

деятельность, отличная от инвестиционной и финансовой.

o Инвестиционная деятельность - приобретение и продажа долгосрочных активов и других инвестиций, не

относящихся к эквивалентам денежных средств.

o Финансовая деятельность - деятельность, приводящая к изменениям в размере и составе капитала и

заемных средств компании.

Таким образом, информация, раскрываемая в отчете о движении денежных средств, необходима для оценки

платежеспособности компании в краткосрочной и долгосрочной перспективе. Руководство компании использует

отчет, чтобы выяснить, требуется ли дополнительное финансирование, решить, увеличивать или уменьшать

сумму дивидендов к выплате и составить план инвестиционных и финансовых потребностей организации.

Инвесторы, кредиторы и деловые партнеры с помощью отчета оценивают эффективность управления

денежными потоками в компании, возможности погашать обязательства, выплачивать дивиденды и проценты по

кредитам и займам.

Качество информации, представленной в финансовой отчетности. Следует отметить, что финансовая

отчетность может служить основой для принятия экономических решений только в том случае, если менеджеры

компании имеют ясное представление о сути и особенностях применяемой учетной модели, и качество самой

информации соответствует требованиям, предъявляемым бухгалтерскими стандартами. Наличие различных

вариантов учетных алгоритмов как фактор, влияющий на конечный результат, означает, что в зависимости от

того, какие методы учета и группировки индикаторов используются, можно получить различную

количественную характеристику той или иной стороны деятельности компании. Информация может

рассматриваться как полезная для принятия решений инвесторами, деловыми партнерами, кредиторами, если

она достоверна (надежна), нейтральна и имеет прогнозную ценность. Качество представленной в финансовой

отчетности информации должно проверяться на подготовительном этапе работы аналитика.

Известно, что в ряде случаев фактическое положение дел может сильно отличаться от данных отчетности в силу

объективных причин или "злого умысла".

С одной стороны, данные бухгалтерского учета имеют определенную информационную ограниченность. Так, в

отчетности отсутствует информация, не имеющая стоимостного выражения, широко используются прогнозные

оценки (сомнительные долги, условные обязательства), стоимость активов и обязательств отражается на момент

формирования отчетности (статичность).

С другой стороны, не секрет, что многие компании стараются влиять на финансовые результаты деятельности,

приукрашивая реальную действительность, стараясь соответствовать ожиданиям инвесторов, что, в конечном

счете, повышает стоимость компании. Эти методы называют агрессивным учетом (Aggressive Accounting).

Однако, несмотря на имеющиеся недостатки, именно финансовая отчетность служит основой сравнительного

анализа в силу того, что формируется всеми игроками на рынке по единым правилам (бухгалтерским

стандартам). В результате обеспечивается сопоставимость данных, проводятся сравнения, строятся рейтинги. Учет

осуществляется систематически, непрерывно, следовательно, можно получать данные в динамике.

Соответственно, менеджеры могут соотнести текущие данные с показателями предшествующих периодов,

действующими рекомендациями, финансовыми отчетами деловых партнеров или конкурентов. Кроме того,

отчетность в целом ряде случаев проходит внешний контроль (внешний аудит, налоговые проверки и пр.).

Систематический мониторинг с использованием финансовых документов позволяет своевременно выявлять

назревшие проблемы, а не анализировать причины их возникновения постфактум. В табл. 3.1 раскрыты

аналитические возможности каждой из форм, входящих в состав публичной систематизированной финансовой

отчетности.

Таким образом, содержательно финансовая отчетность насыщена информацией, грамотное использование

которой дает возможность специалисту дать оценку возможности сохранения компанией финансовой

устойчивости и наращиванию темпов роста деловой активности.

Таблица 3.1. Аналитическая ценность финансовых отчетов

Лекция II. Основные направления анализа финансовой отчетности

Лекция 4. Анализ и оценка имущественного потенциала компании

Цели и основные направления анализа структуры имущества

Первым знакомством с компанией можно считать экономическое чтение ее визитной карточки - балансового

отчета, где представлены данные о величине и составе активов и источниках их формирования. Дополнив эти

данные информацией о качественном состоянии активов (степени износа, скорости обновления, длительности

оборота), можно судить об имущественном потенциале компании как совокупности ресурсов и обязательств. При

этом стоимостное выражение активов компании, представленное в учетной оценке, как правило не совпадает с

их суммарной рыночной стоимостью.

В процессе анализа сопоставляются отдельные статьи актива и пассива баланса, определяется их удельный вес

в валюте баланса (итоговой величине) и оцениваются выявленные изменения на конкретную дату (дату

составления отчета). Анализ данных за несколько отчетных периодов позволяет выявить ключевые тенденции в

изменении структуры имущества, обозначив зоны риска.

Очевидно, что вся информация, необходимая для анализа имущественного потенциала, представлена в

балансовом отчете и, следовательно, именно он служит базовой формой, используемой для оценки

имущественного потенциала компании (табл. 4.1).

Таблица 4.1. Аналитическая группировка статей актива баланса

Названия и условные обозначения основных элементов балансового отчета представлены в табл. 4.2, 4.3.

Таблица 4.2. Активы и обязательства

Таблица 4.3. Капитал

Напомним, что в настоящее время в России получила признание трактовка активов, закрепленная в МСФО. В

соответствии с ней активы баланса представляют собой величину инвестиций организации, сложившихся в

результате предшествующих операций и финансовых сделок, и понесенных ею расходов ради будущих

экономических выгод. Таким образом, акцентируется не вещественная, а финансовая природа объектов учета.

Стоимость же активов, очищенная от обязательств, трактуется как капитал (синоним: чистые активы).

Основная цель данного этапа аналитической работы - оценить удовлетворительность структуры баланса,

своевременно выявить негативные тенденции, приводящие к снижению его ликвидности и, как следствие,

ухудшению финансового положения компании в целом.

В связи с этим аналитику необходимо оценить состав и структуру имущества компании с позиции ликвидности

и платежеспособности для принятия решений по управлению внеоборотными и текущими (оборотными)

активами и капиталом.

Методика анализа структуры имущества организации включает следующие последовательные этапы:

o формулировка критериев оценки структуры имущества и динамики валюты баланса;

o определение показателей (базовых индикаторов) оценки имущества и ключевых балансовых соотношений;

o анализ структуры активов компании;

o анализ структуры пассивов компании;

o оценка удовлетворительности структуры баланса (соответствие признакам "хорошего" баланса).

На первом этапе анализа необходимо получить дополнительную информацию об активах и пассивах

компании с целью обеспечения достоверности будущих результатов.

Следует уточнить, какова степень свободы распоряжения активами, не является ли часть из них предметом

залога и т.п. Кроме того, специфика деятельности компании может предопределять возможность быстрой

утраты ценности активов (торговля, пищевая промышленность). И наконец, немаловажен вопрос о наличии

замороженных счетов компании (временно не работающих денег) и условных обязательств.

Все эти моменты во многом определяют степень ликвидности активов и, соответственно, влияют на

классификацию активов по степени их ликвидности, проводимую на каждом конкретном предприятии, а также

на значение самих коэффициентов ликвидности.

Структура имущества компании неизбежно меняется в результате принимаемых управленческих решений и,

как следствие, проводимых и отражаемых в бухгалтерском учете хозяйственных операций. Однако структурные

изменения в активах и пассивах баланса могут свидетельствовать как о положительных изменениях, так и о

негативных тенденциях, приводящих к "утяжелению" активов. Кроме того, сам факт изменения валюты баланса

(суммарной балансовой стоимости активов) не является очевидным показателем роста или снижения

имущественного потенциала компании. Важно, что именно послужило фактором роста стоимостной оценки

имущества. Действие некоторых факторов приводит к увеличению собственного капитала (увеличение

нераспределенной прибыли, дополнительные вклады собственников); другие факторы являются свидетельством

расчетного приращения стоимости имущества (например, переоценка основных средств, приводящая к

появлению добавочного капитала в составе собственных средств). В то же время снижение стоимости активов как

следствие списания неликвидных запасов или уменьшения проблемной дебиторской задолженности не может

оцениваться как негативная тенденция.

Таким образом, основным критерием оценки изменения структуры имущества "со знаком плюс" может быть

признана их мобильность, иными словами, рост скорости оборота активов, приводящий к увеличению общей

суммы дохода компании.

На втором этапе анализа формируется система базовых индикаторов, используемых для оценки состава и

структуры имущества компании, его залоговых возможностей (с точки зрения кредиторов). В систему оценочных

показателей включают как абсолютные, так и относительные характеристики.

К абсолютным показателям, характеризующим размеры компании, относятся: общая величина активов,

чистые активы, рабочий капитал, внеоборотные и текущие активы.

Относительные показатели дают представление о структуре имущества и динамике таких показателей, как

доля внеоборотных и оборотных активов, доля основных средств, доля запасов в текущих активах, коэффициент

износа основных средств, темп роста дебиторской задолженности и др.

Далее проводится детализированный анализ структуры активов и пассивов компании на базе сравнительного

аналитического баланса с использованием горизонтального, вертикального и трендового методов (см. табл. 2.2).

В процессе анализа изучается состав активов и пассивов, динамика их структуры, дается оценка происшедшим

изменениям. Информационная база должна формироваться по отчетам, взятым не менее чем за три отчетных

периода (кредитные аналитики рассматривают пять отчетных периодов и более). Порядок формирования

показателей в бухгалтерском балансе приведен в приложении .

Анализ активов баланса

Процесс аналитической работы начинается с рассмотрения активной части балансового отчета.

Задача анализа активов достаточно точно сформулирована в Правилах проведения арбитражными

управляющими финансового анализа (постановление Правительства РФ от 25.06.2003 № 367). В них

подчеркивается, что анализ активов проводится в целях оценки эффективности их использования, выявления

внутрихозяйственных резервов обеспечения восстановления платежеспособности, оценки ликвидности активов,

степени их участия в хозяйственном обороте, выявлении имущества и имущественных прав, приобретенных на

заведомо невыгодных условиях, оценки возможности возврата отчужденного имущества, внесенного в качестве

финансовых вложений.

Статьи актива располагают в балансовом отчете в зависимости от степени их ликвидности, т.е. от того,

насколько быстро данный вид актива может быть преобразован в денежную форму с минимальной потерей

стоимости. Разделы актива баланса также строятся в порядке ликвидности. Так, российские стандарты отчетности

предусматривают расположение активов по мере возрастания ликвидности: от внеоборотных к оборотным (рис.

4.1).

1. Внеоборотные (фиксированные) активы:

o нематериальные активы (патенты, авторские права, лицензии, торговые марки и другие ценные, но не

имеющие вещественной формы активы, контролируемые предприятием и используемые с целью получения

экономических выгод);

Рис. 4.1. Основные элементы актива баланса

o основные средства (здания, оборудование, земля, т.е. материальные активы со сроком полезной службы более

года или одного операционного цикла);

o долгосрочные финансовые вложения (инвестиции со сроком обращения более 12 мес. в ценные бумаги,

уставный капитал других организаций);

o доходные вложения в материальные ценности (стоимость материальных ценностей, предоставляемых

компанией по договору аренды, договору проката во временное владение и пользование с целью получения

дохода);

o отложенные налоговые активы (сумма, которая должна привести к уменьшению платежей по налогу на

прибыль, подлежащему перечислению в бюджет в последующие отчетные периоды, т.е. своеобразная

дебиторская задолженность).

2. Оборотные активы (мобильные средства):

o запасы товарно-материальных ценностей (фактическая себестоимость сырья, материалов, топлива, готовой

продукции и товаров, незавершенного производства и т.п.);

o дебиторская задолженность (задолженность юридических и физических лиц данной компании);

o краткосрочные финансовые вложения (вложения в ценные бумаги других организаций, государственные

ценные бумаги, векселя, приобретенные как объект инвестиций со сроком до одного года);

o денежные средства (остатки денежных средств в кассе, на расчетных и валютных счетах в банках, в

аккредитивах и иных платежных документах).

Оборотные активы имеют более высокую степень ликвидности, чем внеоборотные (не предназначенные для

продажи). Это обусловлено тем, что внеоборотные активы представляют ту часть имущества предприятия,

которая постоянно используется для производства, хранения и транспортировки продукции. Оборотные активы

участвуют в постоянном цикле превращения их в денежные средства. В свою очередь, их так же как основные

можно разделить по степени ликвидности: наиболее ликвидные оборотные активы - денежные средства, ценные

бумаги, далее по степени ликвидности следует дебиторская задолженность, запасы и затраты.

Итак, в балансе представлен ряд показателей, характеризующих имущественное положение компании:

o общая стоимость имущества компании (валюта баланса);

o стоимость внеоборотных (фиксированных) активов;

o стоимость оборотных (мобильных) средств, т.е. общая величина текущих активов;

o величина дебиторской задолженности (включая авансы, выданные поставщикам и подрядчикам);

o сумма свободных денежных средств и их эквивалентов (включая ценные бумаги и краткосрочные финансовые

вложения);

o соотношение собственного и заемного капитала;

o величина долгосрочных и краткосрочных кредитов и займов;

o величина кредиторской задолженности;

o соотношение внеоборотных и оборотных активов;

o соотношение собственного и заемного капитала;

o соотношение дебиторской и кредиторской задолженности;

o соотношение текущих активов и текущих обязательств. Анализ изменения статей и структуры актива баланса

позволяет получить ответ на следующие вопросы:

1. Какова величина текущих и внеоборотных активов, как изменяется их соотношение, а также за счет каких

источников они финансируются.

2. Какие статьи растут опережающими темпами и как это сказывается на структуре баланса.

3. Какова доля труднореализуемых активов в валюте баланса и как она меняется.

4. Какова доля активов, "замороженных" на тот или иной срок в запасах и дебиторской задолженности.

5. Какова динамика наиболее ликвидных активов.

6. Какова балансовая стоимость активов, используемых в производственном процессе; степень износа основных

средств.

7. Каковы размеры вложений в нематериальные активы.

8. Наличие убытков и других "больных" статей в балансе.

9. Какова эффективность и целесообразность долгосрочных финансовых вложений.

10. Каковы размеры запасов, которые могут быть реализованы без ущерба для производственного процесса.

11. Какова доля сомнительных долгов в составе дебиторской задолженности.

12. Каковы динамические соотношения: темпы роста дебиторской и кредиторской задолженностей; темпы

роста собственного и заемного капитала.

Далее анализируются изменения по каждой статье активов баланса с акцентом на наиболее мобильную их

часть (оборотные активы).

Особую сложность представляет неоднозначная трактовка динамики отдельных статей баланса.

Так, о чем говорит рост общей стоимости активов компании? Об увеличении имущественного потенциала?

Нет, однозначные заключения делать рано. Сам факт изменения валюты баланса еще ничего не значит, важно

понять, за счет чего произошло изменение, какая группа активов наиболее существенно повлияла на стоимость

имущества. Действительно, данный показатель позволяет косвенно оценить масштабы деятельности компании,

сравнить ее с фирмами-конкурентами. Однако в одном случае увеличение активов может свидетельствовать о

расширении деятельности, в другом случае - о необоснованном росте запасов сырья, возрастании дебиторской

задолженности, связанной с неплатежами, проведенной переоценке основных средств и т.д. Кроме того,

снижение валюты баланса не всегда должно оцениваться как негативная тенденция; оно могло стать результатом

списания с баланса неликвидных запасов, изменения стоимости используемого сырья, что приведет к ускорению

оборачиваемости активов компании. В то же время долговременная тенденция к снижению стоимости имущества

может указывать на наличие проблем у компании. Например, при проведении внешней санации компании

выявленное снижение стоимости величины активов, как правило, свидетельствует о том, что еще до прихода

арбитражного управляющего наиболее ценные активы выведены и ему остается констатировать убытки и

невозможность восстановления платежеспособности компании.

Далее оцениваются величина внеоборотных активов и их доля в общей стоимости имущества. Внеоборотные

активы наиболее полно характеризуют имущественное положение компании, доля их в значительной степени

определяется отраслевой спецификой. Тем не менее значительное преобладание первого раздела баланса может

свидетельствовать об излишней иммобилизации средств, их низкой маневренности. В то же время в российской

экономике, где даже под краткосрочные ссуды нередко требуется залог недвижимости, наличие внеоборотных

активов высокого качества может играть позитивную роль при принятии банком решения о выдаче кредита.

Только комплексный анализ данной группы активов позволяет сделать обоснованные выводы; объективная

оценка недвижимости - важнейшая характеристика возможности погасить обязательства перед кредиторами,

при этом значимость перевода производства на современную технологическую базу задает минимально

необходимый объем инвестиционной активности компании.

Что касается текущих активов, требуется детальный анализ причин изменения не только их общей величины,

но и динамики каждого элемента, входящего в их состав: запасов, дебиторской задолженности, денежных средств

и их эквивалентов.

Увеличение доли запасов, связанное не с сезонными факторами или расширением деятельности компании,

скорее всего свидетельствует о наличии сверхнормативных запасов, затоваривании готовой продукции, росте

доли неликвидных запасов, что оценивается как негативная тенденция.

Положительная динамика дебиторской задолженности может порадовать финансовых менеджеров только в

случае активизации деятельности компании, а также наличия многочисленных эффективных контрактов. В

противном случае это связано с возможными проблемами в расчетах с покупателями, возникновением

сомнительных долгов и, как следствие, ростом риска утраты ликвидности. В сумме дебиторская задолженность и

денежные средства в активе баланса должны быть сопоставимы по величине с кредиторской задолженностью в

пассиве.

В целом по результатам проведенного анализа активов делается заключение о рациональности структуры

привлечения и размещения средств в активе баланса. Финансовый аналитик, проведя горизонтальный и

вертикальный анализ баланса, сравнив отчетные данные с предшествующими периодами, с отраслевыми

показателями, сможет оценить имущественное положение компании, выявить существующие проблемы и

принять верные управленческие решения. Возможно, необходимо использовать так называемую облегченную

модель активов для ускорения их оборачиваемости, очистив баланс от неликвидов, неэффективно используемых

активов и пр.

Анализ пассивов (капитала) компании

Известно, что в пассиве баланса отражаются источники формирования имеющихся у предприятия средств. Все

источники сгруппированы на определенную дату по их принадлежности и назначению. Финансовое состояние

организации во многом зависит от того, какие средства оно имеет в своем распоряжении и куда они вложены.

Анализ пассивной части баланса показывает, каковы величина средств (капитала), вложенных в бизнес, и

степень участия различных его частей в создании имущества компании (рис. 4.2).

В зарубежной практике существует несколько иное толкование сущности пассива баланса - это обязательства

за полученные ценности или требования на полученные компанией ресурсы (активы).

Приведенные определения не противоречат друг другу, но в современной концепции бухгалтерского учета

последнее предпочтительнее.

Капитал и резервы включают:

o уставный капитал (сумма средств, вложенная собственниками для ведения предпринимательской

деятельности);

Рис. 4.2. Основные элементы пассива баланса

o добавочный капитал (сумма дооценки основных средств, эмиссионный доход, положительные курсовые

разницы по вкладам в уставный капитал в иностранной валюте);

o резервный капитал (источники, создаваемые компанией либо в соответствии с законодательством, либо в

соответствии с учредительными документами);

o собственные акции, выкупленные у акционеров (стоимость выкупленных с целью перепродажи или

аннулирования акций; уменьшают величину уставного капитала);

o нераспределенная прибыль (убыток) - финансовый результат за отчетный период, определяемый как разница

между доходами и признанными в этом отчетном периоде затратами.

Заемный капитал содержит:

o краткосрочные кредиты и займы (погашаются в течение 12 мес. с даты составления баланса);

o кредиторскую задолженность (долги компании юридическим и физическим лицам);

o долгосрочные кредиты и займы (погашаются в течение более чем одного года с даты составления баланса);

o отложенные налоговые обязательства (отложенный налог, уменьшающий величину расхода (дохода)

отчетного периода);

o доходы будущих периодов (источники, полученные в этом отчетном периоде, но относящиеся к будущим

отчетным периодам: авансом полученная арендная плата и др.);

o резервы предстоящих расходов (средства, зарезервированные для равномерного включения в расходы

периода и переходящие на следующий год: резерв на оплату отпускных, гарантийное обслуживание и пр.).

Таким образом, для аналитических исследований и оценки структуры пассива все обязательства группируются

по следующим признакам.

Юридическая принадлежность:

o обязательства перед собственниками предприятия (собственный капитал);

o обязательства перед третьими лицами (заемный капитал).

Срочность возврата:

o средства длительного пользования;

o средства краткосрочного пользования.

Обязательства перед третьими лицами имеют разные сроки возврата: менее одного года - краткосрочные, более

одного года - долгосрочные.

При проведении анализа баланса необходимо учитывать возможность необъективного отражения

информации в условиях инфляции на конкретном временном интервале.

Анализов пассивов проводится с целью определения степени зависимости компании от заемных средств,

выявления резервов обеспечения восстановления платежеспособности, выявлении обязательств, которые могут

быть оспорены или прекращены, оценки оптимальности структуры капитала.

Анализ изменения статей и структуры пассива баланса показывает:

1. Какова общая величина капитала, которым располагает компания и как меняется его величина.

2. Каковы абсолютные суммы прироста и темпы роста собственного и заемного капитала.

3. Какова величина и темпы роста основных элементов собственного капитала: уставного капитала, резервов,

добавочного капитала, нераспределенной прибыли.

4. Каково соотношение собственного и заемного капитала.

5. Какова доля краткосрочных кредитов и кредиторской задолженности в составе текущих обязательств.

6. Каковы размеры обязательных платежей в рамках общей величины кредиторской задолженности.

7. Каковы размеры устойчивых пассивов компании, какова доля долгосрочных обязательств в их составе.

В процессе анализа пассивов компании целесообразно изучить изменения в их составе, структуре, оценить эти

изменения. Эта оценка будет меняться в зависимости от позиции пользователя информацией: для инвестора и

кредитора более надежной представляется ситуация, когда доля собственного капитала равна или больше 50% (в

данном случае не рассматриваются ситуации, признанные исключением из правила). Собственный капитал

служит основой независимости компании, что снижает финансовые риски кредиторов и инвесторов.

Предприятие же заинтересовано в привлечении заемных средств. В том случае, если оно в состоянии обеспечить

ставку доходности на вложенный капитал более высокую, чем ставка по кредитам, то при привлечении заемных

средств возникает возможность существенного повышения рентабельности собственного капитала (эффект

финансового рычага). То есть привлечение заемных средств в качестве источника финансирования деятельности

компании - явление нормальное; важно только обеспечить оптимальное соотношение собственного и заемного

капитала, чтобы оставаться в зоне допустимого уровня риска.

В связи с этим серьезное внимание должно уделяться анализу краткосрочных обязательств, в частности

кредиторской задолженности, ее структуре. Наличие необоснованной задолженности по обязательным

платежам в бюджет, оплате труда и др., а также обязательств, возникновение которых может быть оспорено,

предопределяет серьезное ухудшение финансового состояния компании в результате снижения его финансовой

устойчивости.

Остается решить вопрос о выборе критерия для оценки изменения структуры источников компании.