Оптимизация денежных потоков в обосновании финансовой

advertisement

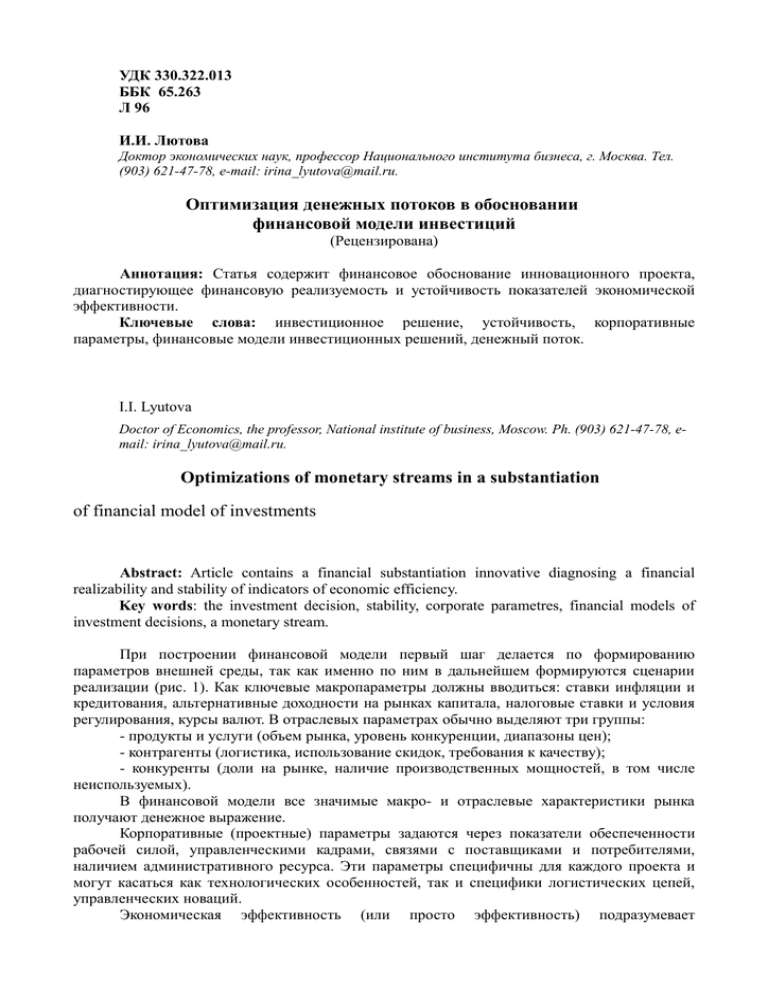

УДК 330.322.013 ББК 65.263 Л 96 И.И. Лютова Доктор экономических наук, профессор Национального института бизнеса, г. Москва. Тел. (903) 621-47-78, e-mail: irina_lyutova@mail.ru. Оптимизация денежных потоков в обосновании финансовой модели инвестиций (Рецензирована) Аннотация: Статья содержит финансовое обоснование инновационного проекта, диагностирующее финансовую реализуемость и устойчивость показателей экономической эффективности. Ключевые слова: инвестиционное решение, устойчивость, корпоративные параметры, финансовые модели инвестиционных решений, денежный поток. I.I. Lyutova Doctor of Economics, the professor, National institute of business, Moscow. Ph. (903) 621-47-78, email: irina_lyutova@mail.ru. Optimizations of monetary streams in a substantiation of financial model of investments Abstract: Article contains a financial substantiation innovative diagnosing a financial realizability and stability of indicators of economic efficiency. Key words: the investment decision, stability, corporate parametres, financial models of investment decisions, a monetary stream. При построении финансовой модели первый шаг делается по формированию параметров внешней среды, так как именно по ним в дальнейшем формируются сценарии реализации (рис. 1). Как ключевые макропараметры должны вводиться: ставки инфляции и кредитования, альтернативные доходности на рынках капитала, налоговые ставки и условия регулирования, курсы валют. В отраслевых параметрах обычно выделяют три группы: - продукты и услуги (объем рынка, уровень конкуренции, диапазоны цен); - контрагенты (логистика, использование скидок, требования к качеству); - конкуренты (доли на рынке, наличие производственных мощностей, в том числе неиспользуемых). В финансовой модели все значимые макро- и отраслевые характеристики рынка получают денежное выражение. Корпоративные (проектные) параметры задаются через показатели обеспеченности рабочей силой, управленческими кадрами, связями с поставщиками и потребителями, наличием административного ресурса. Эти параметры специфичны для каждого проекта и могут касаться как технологических особенностей, так и специфики логистических цепей, управленческих новаций. Экономическая эффективность (или просто эффективность) подразумевает сопоставление затрат и результатов (выгод). Традиционно анализируется эффективность долгосрочная, т.е. с учетом «размазанности» выгод во времени. Помимо экономической эффективности в отношении инвестиционного проекта анализируется его финансовая реализуемость, иначе называемая жизнеспособностью инвестирования, показывающая достаточность финансовых ресурсов для осуществления проекта и наличие средств для погашения обязательств в выделенные моменты времени. Основным показателем, характеризующим финансовую реализуемость инвестиционного проекта, выступает накопленный денежный поток (сальдо) – Accumulated Cash Flow. Для оценки жизнеспособности и эффективности проекта важно правильно подобрать финансовую модель инвестирования (описание в денежных показателях затрат и выгод по проекту с привязкой во времени). Шаг 1. Распределение по времени с выделением инвестиционных и операционных – схема «вершки и корешки» Начало инвестиционной фазы 0 2 1 3 4 Шаг 2. По операционным потокам выделение природных эффектов. Акцент на постоянные статьи затрат. База анализа – управленческий учет (не бухгалтерский). Идеал учета для инвестиционной аналитики – учет по процессам (операциям) До инвестированияПосле начала инвестирования Выручка (было) (временные периоды 1, 2,Выручка 3 и т.д.) Затраты (будет) (было)Затраты (будет) Удельные переменные затраты Измененные переменные Постоянные затраты Новые постоянные Изменение Учет изменений Рисунок 1. Общая архитектура финансовой модели инвестиционного проекта (портфеля проектов) Существенные различия в финансовых моделях инвестиционных решений и методах оценки их эффективности связаны с тремя различными категориями инвестиционных активов. Категория 1 – активы, создающие текущий денежный поток, сходный с рентными поступлениями (например, создание офисного здания и сдача его в аренду). Категория 2 – активы с отсутствием текущего денежного потока, но формирующие в будущем достаточную стоимость реализации (например, среднесрочное инвестирование в пакет акций компании, не платящей дивиденды, но перспективной с позиции роста рыночной цены. Цена выхода из такого инвестиционного решения может быть не гарантирована, но для инвестора очевидна возможность роста стоимости создаваемого актива). Категория 3 – активы с возможностью формирования какой-либо «цены выхода» только при реализации определенных сценариев развития (например, инвестиции в научно-исследовательские разработки). Главное отличие описанных трех моделей – наличие операционного денежного потока по годам реализации проекта (ОСF) и уровень неопределенности относительно выгод при выходе из проекта (возможность спрогнозировать исходя из текущей ситуации ликвидационный денежный поток). Правило формирования инвестиционных оттоков. Следует учитывать инвестиции как в основной капитал (долгосрочные активы), так и в оборотный. Акцент в аналитике оборотного капитала должен делаться на потребностях в создании запасов (сырья, материалов, готовой продукции), длительности производственного цикла, необходимости предоставления отсрочки платежей (создании дебиторской задолженности) и возможности работы на товарных кредитах (кредиторская задолженность). 1. Проблема в формировании операционных денежных: потоков (OCF). Правило – необходимо учитывать приростные эффекты в денежных потоках компании, а не абсолютные величины затрат и выгод по проекту. Многие компании реализуют проекты, позволяющие использовать имеющиеся резервы (площадей, рабочей силы, тепло/энергоресурсов и т.п.). В финансовой модели важно выделять инвестиционные оттоки, идущие именно на проект и операционные выгоды и затраты, непосредственно связанные с проектом. Правило трактовки «бесплатно используемых ресурсов» - конкурентные преимущества проекта. Таблица 1 Прогноз выгод и затрат по проекту (пример 3) с учетом наличия действующего производства Результаты работы компании до принятия проекта Объем производства и 2,34 реализации, млн. кг Цена реализации (оптовая), 30 руб. Выручка (объем реализации, без НДС) за полугодие, млн. 70,2 руб. Переменные затраты за 45 полугодие, млн. руб. Удельные переменные затраты, 19,23 руб./кг Постоянные затраты за 15 полугодие, млн. руб. Прибыль от продаж (операционная бухгалтерская 10 прибыль), за полугодие (EBIT) Рентабельность продаж (маржа 10/70,2= по операционной прибыли) = 14,2 Новые показатели работы компании (после проекта, прогнозы) Объем производства и 3,1 реализации, млн. кг Цена старой продукции, руб. 30 Цена новой продукции, руб. 35 Выручка (объем реализации, 70,2 + 26,6= без НДС) за полугодие, млн. руб. = 96,8 Переменные затраты по новой 15,2 продукции за полугодие, млн. руб. Удельные переменные затраты 20 по новой продукции, руб./кг Постоянные затраты за полугодие, 21 млн. руб. Прибыль от продаж (операционная бухгалтерская 15,6 прибыль), за полугодие (EBIT) Рентабельность продаж (маржа 17,6/96,8= по операционной прибыли) = 16,1 Численный пример по табл. 1 – 4 демонстрирует типичную проблему приростных эффектов с текущими издержками. Чтобы избежать ее, необходимо: – выделить именно те статьи затрат, которые будут изменяться в связи с реализацией проекта (целесообразно рассматривать в разрезе переменных и постоянных с постатейным анализом). Изменение затрат выявляется по принципу «будет – было». Заметим, что полученные изменения могут иметь различные знаки: плюс – увеличение затрат, минус – снижение затрат, 0 – нет изменения затрат; – затраты, не связанные напрямую с реализацией проекта, не включать в финансовую модель. Таблица 2 Калькуляция постоянных затрат компании (пример 3) с учетом выпуска новой продукции, в тыс. руб. за полугодие Повременная заработная плата работников (персонал и топ-менеджмент) до принятия проекта Повременная заработная плата дополнительного персонала, привлеченного под реализацию проекта Накладные расходы по содержанию зданий и оборудования по традиционной продукции Амортизация по ранее функционирующим основным средствам Амортизация по приобретаемому оборудованию Итого: постоянные затраты 1940 360 2000 5000 11700 21000 Таблица 3 Стандартный алгоритм расчета себестоимости и операционной прибыли в компании (пример 3) Расчет до принятия проекта (руб. за кг) Удельные переменные затраты Удельные постоянные затраты без амортизации 10/2,34 Расчет по новой продукции (руб. за кг) 19,23 Удельные переменные затраты 20 Удельные постоянные затраты без 4,27 амортизации всего 21 млн. руб./3,1 млн. 6,77 кг Амортизация на единицу продукции В том числе амортизация на единицу 2,137 2,19 5/2,34 продукции Себестоимость одного кг 25,6 Себестоимость одного кг 26,77 Прибыль операционная с кг Прибыль операционная с кг продукции 4,36 8,22 продукции Таблица 4 Постоянные затраты, которые следует отнести к рассматриваемому проекту (пример 3) в компании в тыс.руб. за полугодие Повременная заработная плата дополнительного персонала Дополнительные накладные расходы Амортизационные начисления по новому оборудованию Итого: изменение постоянных затрат 360 0 11700 12060 Еще один нюанс OCF – «Налоговый щит» по амортизации. Амортизация в финансовой модели трактуется как «неденежный отток», поэтому не учитывается. Однако, как правило, инвестиционные проекты приводят к увеличению амортизируемых активов. С одной стороны, это порождает увеличение налога на имущество, а с другой – дает организации возможность снизить налог на прибыль, т.е. реализовать эффект «налогового щита». Правило – налоговая экономия является денежной выгодой и должна учитываться в финансовой модели проекта. Если реализуется проект замены оборудования, то должна учитываться разность в выгодах, получаемых в виде «налогового щита по амортизации». Дополнительная экономия на налоге на прибыль в проектах замены оборудования может быть рассчитана по формуле: Ежегодный налоговый щит от реализации проекта=Амортизационные отчисления по новым активам проекта–Амортизационные отчисления выбывающих по проекту активовхСтавка налога 2. Проблема инвестиционных оттоков. Большие споры вызывает учет в финансовой модели ранее понесенных издержек (так называемых «невозвратных издержек» – sunk costs). Критерий их выделения – отношение к будущим (прогнозным) операционным потокам. Правило трактовки sunk costs – невозвратные оттоки не имеют отношения к ожидаемым потокам по проекту, не могут изменить их величину и наличие. В финансовой модели эти инвестиционные оттоки не отражаются. Как правило, это потоки, имеющие отношения к проектам с иными целями (изучение рынка, создание иной продукции (услуги)). Правило – необходимо учитывать упущенную выгоду от задействования в проекте уже имеющихся активов, для создания которых по проекту не требуются дополнительные инвестиционные оттоки. Например, речь может идти об имеющемся производственном здании или складском комплексе. Важна корректная фиксация этих выгод (не путать с невозвратными издержками). Правило выделения и учета упущенной выгоды – возможность альтернативного использования и получения денежных потоков. Пример 1. У компании имеется уже построенное здание, которое может быть использовано в проекте. Суммарный результат (приведенная выручка) по проекту равен 1000 единиц, а затраты – 600 (без учета стоимости здания, но с включением расходов по его обслуживанию). Предположим, что можно сдать здание в аренду (или продать), получив 500 единиц. Если проект предусматривает использование здания, то упущенная выгода (opportunity cost) должна оцениваться в 500 единиц. Расчет эффекта по проекту следует проводить следующим образом: 1000 – 600 – 500 = – 100 < 0. Заметим, что в рамках учетной модели анализа бухгалтерская прибыль равна 1000 – 600 = 400 > 0. С бухгалтерской точки зрения проект эффективен. С точки зрения стоимостного анализа – неэффективен и должен быть отклонен. Если бы альтернативные издержки составляли только 100 единиц, то проект был бы эффективен и его следовало бы принять. При упущенной выгоде, равной 400 единицам, экономический эффект проекта составил бы 1000 – 600 – 400 = 0. Аналитика показала бы, что принятие проекта является не худшим вариантом, чем отказ от него. 3. Проблемы в учете внешних эффектов (экстерналий). Множество проектов, реализуемых компаниями, оказывают определенное влияние на операционные денежные потоки текущей деятельности. Новый продукт, выводимый на рынок, может снизить спрос на ранее существовавшие продукты компании или же, наоборот, привлечь к ним внимание и увеличить спрос. Такие эффекты должны быть учтены при построении финансовой модели проекта. 4. Проблема в формировании завершающего денежного потока. Завершающий денежный поток образуется в последний год временного отрезка финансовой модели жизни проекта. Часто в анализе игнорируются возможные инвестиционные оттоки в связи с юридическими, экологическими и налоговыми требованиями. По ряду проектов (добыча и переработка природных ископаемых, фармацевтика) инвестиционные оттоки могут быть значительными. Не следует также забывать о денежных потоках, которые образуются от продажи актинов по проекту, и связанных с этим налоговых эффектах (если продаются внеоборотные активы по цене выше или ниже балансовой стоимости). Правило – в упрощенном виде завершающий денежный поток рассчитывается следующим образом: Завершающий денежный поток=Прогнозируемый поток по операционной деятельности проекта–Доход от продажи 5. С особой осторожностью следует подходить к формированию финансовой модели инвестиционных решений, которые непосредственно не формируют денежные потоки компании. Например, проекты модернизации системы управления компанией (ERP), обновления программ учета и аналитики. Такие проекты с большой долей условности могут быть увязаны с экономией текущих издержек или созданием дополнительных денежных потоков. 6. Так как заинтересованных в реализации проекта участников может быть много (могут существовать как финансовые, так и нефинансовые стейкхолдеры), особенно в проектах с социальной составляющей, то финансовая модель и расчет экономической эффективности должны осуществляться для каждой группы заинтересованных лиц. Сложный момент в оценке эффективности проекта для нефинансовых стейкхолдеров – отражение будущих выгод и затрат исключительно в денежной форме. Качественные (балльные) показатели часто не позволяют получить корректную оценку. 7. Проблема соответствия денежных результатов и барьерных ставок доходности, отражающих альтернативы инвестирования. При формировании параметров финансовой модели важно придерживаться правила соответствия прогнозных макро- и отраслевых параметров и требуемой доходности инвестирования. Правило соответствия – прогнозы операционных денежных потоков в ценах соответствующего года (номинальные потоки) должны сопровождаться оценкой ставок затрат по капиталу в номинальном выражении. Реальные денежные потоки (спрогнозированные в базисных ценах) должны соответствовать реальным ставкам, т.е. очищенным от инфляционных ожиданий. Соответствие также должно выполняться по валюте прогноза денежных потоков, степени их риска. Пример 2. Компания рассматривает проект закупки нового оборудования, которое должно существенно снизить издержки производства продукции. В прогнозном бюджете расходов закладывается также увеличение текущих затрат на рекламу продукции. При оценке эффективности проекта замены оборудования рост затрат на рекламу не должен рассматриваться, так как рост затрат на рекламу не должен влиять на показатели эффективности проекта обновления основных средств. Рост затрат на рекламу должен учитываться в потоках при оценке рентабельности продукции и эффективности ее сохранения в ассортименте. С другой стороны, при оценке эффективности модернизации какого-либо участка производственного процесса часто рассматриваются изменения затрат исключительно данного объекта. Зачастую дополнительная прибыль и денежные потоки возникают не у конкретного участка, а по компании в целом. В этом случае корректно рассматривать эффекты по ряду объектов. Важно только убедиться, что эффекты действительно возникли в результате реализации инвестиционных оттоков. Для функционирующей компании самым сложным моментом в моделировании денежных потоков является оценка приростных потоков, т.е. приростных (дополнительных) доходов и затрат, которые возникнут в связи с реализацией проекта. Если с определением приростных объемов реализации проекта все более или менее понятно, то при оценке дополнительных затрат часто возникают погрешности – затраты, связанные с реализацией проекта, ошибочно отождествляют с себестоимостью продукции. Можно привести большое количество примеров проектов, которые были несправедливо «отсеяны» по причине некорректного формирования затратной части OCF, Одна из причин появления проблемы – построение OCF на базе открытой информации по компаниям-аналогам. За базу формирования OCF проекта в этом случае принимаются удельные затраты на единицу продукции. Если используются данные управленческого учета, то за базу часто принимается расчет себестоимости новой продукции. Однако себестоимость продукции важна для принятия маркетинговых решений (например, ценообразование). Правило расчета себестоимости – учет всех затрат, идущих на новую продукцию. Таким образом, расчет строится на суммировании как уже существующих затрат, так и вновь возникших в связи с реализацией инвестиционного решения. Проблема такого счета – невозможно выделить дополнительную прибыль, которую приносит проект компании, следовательно, нельзя корректно оценить его эффективность. Правило – для оценки показателей эффективности проектов, реализуемых в рамках функционирующей компании, необходимо оценивать приросты отдельных статей затрат (и доходов), связанных с реализацией проекта, максимально дистанцироваться от себестоимости или удельных затрат по компаниям-аналогам (рис. 2). Если для расчета прироста переменных затрат удельные величины (по сути, нормы расхода) приемлемы, то для прогноза прироста постоянных затрат – исключены. Их изменение должно обосновываться по каждой статье затрат в абсолютных величинах за определенный период времени. Фиксация параметров (факторов внешней и внутренней среды) Финансовая модель инвестирования Микропараметры Отраслевые факторы Корпоративные (инициатора) Собственно проектные Инвестиционные оттоки Поступления денег Оттоки денег текущие Изменения в оборотном капитале Сценарии реализации Прогнозные денежные потоки Риски (с выделением системных и специфических) Привлекательность проекта для инвесторов (экономическая эффективность, финансовая реализуемость, устойчивость). Роль проекта в реализации стратегии компании Доля рынка и прочие результаты Барьерная ставка Рисунок 2. Категории инвестиционных активов/проектов и модели их оценки Пример 3. Производственная компания планирует наладить выпуск нового вида продукции, для чего в одном из существующих цехов решено разместить новую технологическую линию (площади позволяют). Затраты на приобретение и монтаж линии оцениваются в 31,3 млн. руб. Инвестиционная фаза (закупка, монтаж и наладка линии) – 0,5 года. В связи с реализацией проекта предполагается привлечь дополнительный персонал: нового специалиста в отдел маркетинга (направленность его работы – новый продукт), а также двух человек в отдел сбыта. Критерием принятия проекта к реализации собственники считают окупаемость инвестиций с периодом не более трех лет. В табл. 1 - 4 представлены данные, которые были подготовлены экономистами для проведения оценки проекта. Инвестиционный департамент компании в качестве временного шага в финансовой модели выбрал полугодие. Используя данные о получаемой прибыли с кг новой продукции менеджмент компании произвел расчеты по дополнительной прибыли за предполагаемые годы реализации проекта (работы новой линии) и срока окупаемости. Распределение постоянных расходов осуществляется в компании пропорционально объемам реализации. Посленалоговая операционная прибыль, генерируемая проектом в примере 3: 0,76 млн. кг х (35 – 26,77) • (1 – 24%) х 2 = 9,5 млн. руб. в год. Срок окупаемости с момента начала проекта (начало инвестиционной фазы): Инвестиционные 31,3 млн руб. Продолжительность оттоки + 0,5 (Инвестиционная + инвестиционной = фаза) = Прибыль + 9,5 + 2,19 х фазы Амортизация 0,76 = 2,8 + 0,5 = 3,3 года. В результате проект был отвергнут, как неэффективный (расчетный срок окупаемости превысил нормативный). В этом расчете наиболее ярко отражена ловушка формирования денежных потоков финансовой модели проекта. Если для целей ценообразования и оценки рентабельности продукции себестоимость нового товара в 26,77 руб. за кг можно принять, то в денежных оттоках финансовой модели эта цифра не должна фигурировать.