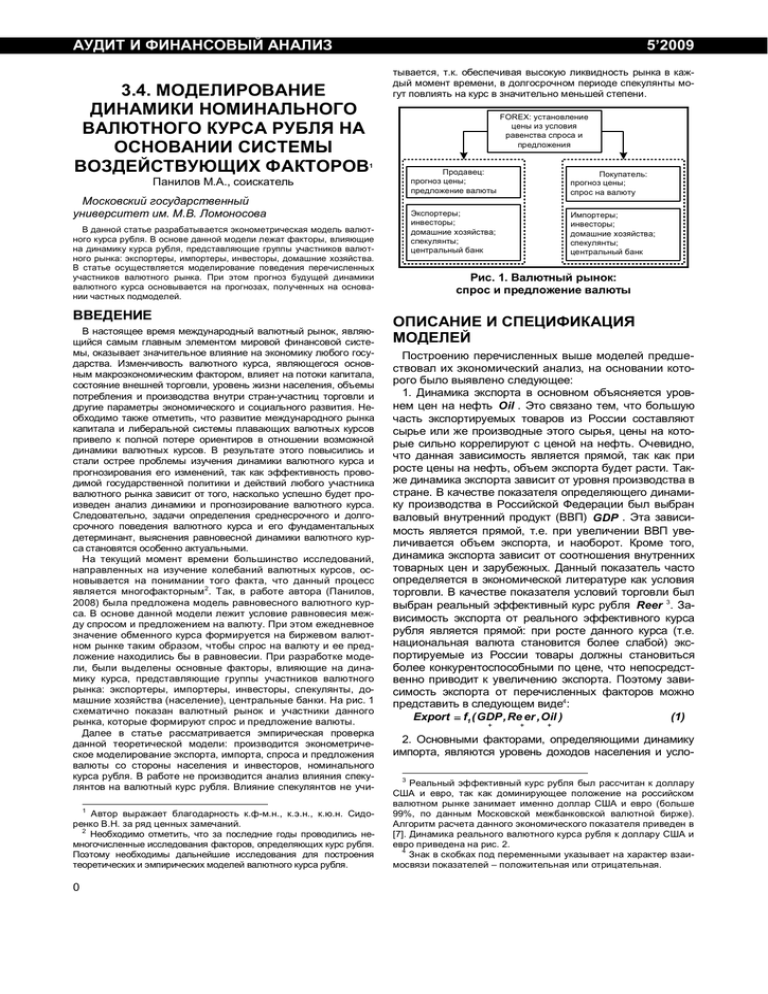

3.4. моделирование динамики номинального валютного курса

advertisement