СБЕРБАНК ПЕРВЫЙ

advertisement

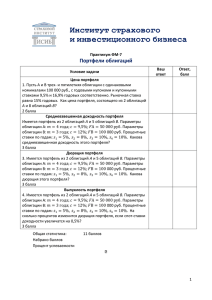

СБЕРБАНК ПЕРВЫЙ БАНК ПЕРВЫХ ПИФ «ИЛЬЯ МУРОМЕЦ» ЗАРАБАТЫВАЕМ НА КРИЗИСЕ БИЗНЕС-ИДЕЯ МАРИНЫ ВАСИЛЬЕВОЙ КЛИЕНТСКОГО МЕНЕДЖЕРА 8618/0311 Г. ИЖЕВСКА ОБЗОР РЫНКА ОБЛИГАЦИЙ В ЯНВАРЕ 2015 ОТ СБЕРБАНКА В ЯНВАРЕ КЛИЕНТЫ ПОЛУЧИЛИ СЛЕДУЮЩУЮ РАССЫЛКУ: В декабре падение цен на нефть на 19% по сорту Brent привело к дальнейшему ослаблению рубля, который упал к доллару США на 23%. В середине декабря на валютном рынке началась паника, в результате чего курс доллара был близок к 80 руб., а курс евро превысил 100 руб. Для того чтобы остановить панику, ЦБ РФ на экстренном заседании поднял с 16 декабря ключевую ставку до 17,0%, значительно расширил объем валютного фондирования банковской системы и предпринял другие меры для поддержания финансовой стабильности. Все это вызвало существенное снижение цен российских еврооблигаций и локальных облигаций. В сложившейся ситуации долговые бумаги российских эмитентов подверглись волне распродаж и обновили исторические минимумы. На данных уровнях котировки российских долговых инструментов выглядят привлекательно для инвестирования. Мы ожидаем снижения процентных ставок, восстановления рынка и цен в ближайшие месяцы, хотя повышенная волатильность, связанная с динамикой цен на нефть и ситуацией на валютном рынке, а также решениями рейтинговых агентств по суверенному рейтингу России, будет сохраняться в краткосрочной перспективе. Мы рекомендуем инвесторам рассмотреть возможность инвестирования в первую очередь в фонды широкого рынка «Сбербанк – Фонд облигаций «Илья Муромец» для инвестирования в рублях и «Сбербанк – Еврооблигации» для инвестирования в долларах США. В краткосрочной перспективе для инвесторов, желающих избежать повышенной волатильности, мы рекомендуем фонд «Сбербанк – Фонд денежного рынка». 1 ОБЗОР РЫНКА ОБЛИГАЦИЙ В ЯНВАРЕ 2015 В СРЕДСТВАХ МАССОВОЙ ИНФОРМАЦИИ ЧИТАЕМО И ОБСУЖДАЕМО КЛИЕНТАМИ В СМИ: «Ситуация в экономики и девальвация оказали заметное воздействие на уровень потребительских цен, выросших за январь (по данным Росстата) на 2.1%. Очевидно, что в ближайшее время темп роста цен сохранится. Доходность банковских депозитов, резко увеличившаяся после установления Банком России ключевой ставки на уровне 17% годовых в декабре прошлого года, начала уменьшаться. Ситуация на рынке рублевых облигаций по-прежнему нестабильная, ликвидность большинства бумаг оставляет желать лучшего. Вложения в наиболее надежные облигации могут принести инвестору порядка 15% прибыли за год, бумаги второго эшелона имеют доходность порядка 20% годовых.» «На фоне общей финансовой нестабильности, санкций запада и падения рубля, чтобы сберечь свои деньги от обесценивания приходится искать эффективные инструменты для инвестиций.» «Куда вкладывать деньги во время кризиса? Открытие депозита в банке является традиционной и проверенной временем формой вложения средств. Инвестиции в жилую или коммерческую недвижимость. Инвестиции в акции и облигации. Инвестиции в драгметаллы для частных лиц. Инвестиции в ПИФы. Диверсификация инвестиционного портфеля: на консервативный (банковский депозит) и рискованный (вложения в акции и облигации).» 2 ДИВЕРСИФИКАЦИЯ ПОРТФЕЛЯ ПЛЮСЫ И МИНУСЫ ВЛОЖЕНИЙ В ДЕПОЗИТЫ Основные плюсы вложений во вклады: Отсутствие налога на проценты по депозитам со ставкой до 18,25% годовых Государственное страхование от Агентства по страхованию вкладов (АСВ) Существенная простота оформления депозита с точки зрения временных и документарных затрат. Минусы инвестиций в депозиты: Отсутствие диверсификации вложений с точки зрения отрасли (вклад можно открыть только в банке: если будут сложности с банковской отраслью в целом, то нивелировать этот риск нельзя) Отсутствие возможности забрать средства досрочно без потери процентов. Некоторые банки предлагают депозиты, где Можно забрать средства без потери дохода, однако ставка по этим вкладам обычно ниже. Финансовые средства по депозитам, поступающим в банк, используются на усмотрение конкретного банка и могут не доходить до реального сектора. 3 ДИВЕРСИФИКАЦИЯ ПОРТФЕЛЯ ПЛЮСЫ И МИНУСЫ ВЛОЖЕНИЙ В ОБЛИГАЦИИ Минусы инвестиций в облигации. Выбрать облигацию посложнее, чем выбрать банк и тип вклада, поэтому инвестору необходимо разбираться в кредитном качестве эмитентов. Процесс инвестирования можно упростить, если покупать не сами облигации, а инструменты на его основе, ПИФы облигаций. Комиссии брокерской или управляющей компании . Плюсы инвестиций в облигации: возможность диверсификации отраслевого риска (можно накупить облигации, например, только телеком- и нефтяных компаний) также есть возможность в любой момент продать облигацию на бирже без потери накопленных процентов покупая облигации конкретной компании, частный инвестор непосредственно кредитует именно данную компанию или отрасль. И плюс, и минус - ВОЗМОЖНОСТИ рыночная цена вашей облигации может и подняться выше номинала, и опуститься ниже него — в зависимости от условий на финансовых рынках. возможность принимать на себя риски с не самыми популярными эмитентами. 4 ОТКРЫТЫЙ ПАЕВОЙ ИНВЕСТИЦИОННЫЙ ФОНД СБЕРБАНК – ФОНД ОБЛИГАЦИЙ «ИЛЬЯ МУРОМЕЦ» Цель инвестирования ОПИФ облигаций «Сбербанк – Фонд облигаций «Илья Муромец» нацелен на прирост инвестированного капитала за счет купонного дохода и роста курсовой стоимости ценных бумаг российских эмитентов с фиксированной доходностью с ограничением кредитных рисков портфеля на низком уровне. Инвестиционная стратегия Средства фонда инвестируются в номинированные в рублях государственные, муниципальные и корпоративные облигации российских эмитентов со средней и высокой дюрацией. В портфель включаются облигации с возможностью роста курсовой стоимости за счет положительной переоценки кредитного риска (в результате повышения кредитных рейтингов, улучшения кредитного качества эмитента и т.д.) и изменения процентных ставок. Основную часть портфеля составляют эмитенты, имеющие высокое или адекватное кредитное качество (эмитенты 1 и 2 эшелонов). В портфель на основе тщательного кредитного анализа также c небольшими весами включаются избранные эмитенты третьего эшелона, имеющие адекватное кредитное качество, что также позволяет увеличивать доходность портфеля. Структура: 5 10 крупных позиций: Финансы 29.2 ОФЗ 26205 Государственные облигации 19.2 Каркаде, БО-01 9.5 Электроэнергетика BNP Paribas, 2018 8.3 16.9 Денежные средства Кузбассэнерго-Финанс, 02 7.6 10.6 ТГК-2, БО-02 5.8 19.2 Недвижимость 5.6 Субфедеральные облигации Рубрика Финанс Кампани, 2023 5.6 5.2 О1 Пропертиз Финанс, 01 5.6 Металлургия 5.0 Республика Мордовия, 34001 5.1 Машиностроение 4.7 Корпорация Иркут , БО-04 4.7 Транспорт 3.6 ТГК-9, 01 3.5 ДИНАМИКА ПИФА СБЕРБАНК – ФОНД ОБЛИГАЦИЙ «ИЛЬЯ МУРОМЕЦ» По мнению аналитиков с началом 2015 года появится спрос на консервативные рублевые инструменты (облигации), доходность к погашению которых сейчас очень велика. Потом вероятен спрос на российские акции. Это позитивный сценарий, который во многом может продублировать ситуацию 2009 года. При изучении прошлых результатов работы ПИФов СБЕРБАНК – ФОНД ОБЛИГАЦИЙ «ИЛЬЯ МУРОМЕЦ» «оптимистичная» гипотеза выглядит вполне вероятной. Аналогичная ситуация наблюдалась в 2008 – 2009 гг. – на кризисе и выходе из него. «Илья» тогда сильно проиграли индексам в 2008-м, однако восстановили утраченное в 2009-м, показав результаты намного лучше рынка. За 2008 г.: Фонд облигаций «Илья Муромец»: -29,5% За 2009 г.: Фонд облигаций «Илья Муромец»: +61,2% За 2014 г.: Фонд облигаций «Илья Муромец»: -21,13% За январь 2015 г.: Фонд облигаций «Илья Муромец»: +7,61% Исходя из прошлого кризиса прогноз на 20152016 гг.: + 60% 6 РЕЗУЛЬТАТЫ АНАЛИЗА РЫНКА ОБЛИГАЦИЙ В ЯНВАРЕ 2015Г. Падение стоимости пая фонда облигаций «Ильи Муромец» в конце 2014 г. и начало его роста в январе. Клиентам презентован ПИФ на сайте sberbank-am.ru. Совместно проанализирована динамика стоимости пая в 2008-2009 гг. и перспективы 2014-2015 гг. Обсуждены обзоры аналитиков по инвестициям в облигации. В результате: 5 клиентов инвестировали денежные средства в ПИФ «Илья Муромец» на общую сумму 8,5 млн. руб. В марте 2015 г. продолжается тенденция роста фонда: +13,36% с начала года. Клиенты еще могут заработать на кризисе! 7