IPO:новые возможности привлечения внешних инвестиций

advertisement

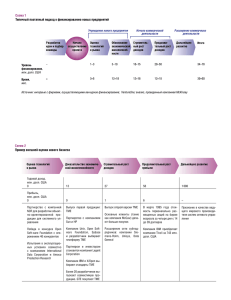

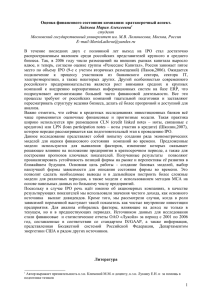

Банкаўскi веснiк, ЛЮТЫ 2008 çÄìóçõÖ èìÅãàäÄñàà IPO: новые возможности привлечения внешних инвестиций (опыт России и Украины) ÖÎÂ̇ ÅÖêáàçú ä‡Ì‰Ë‰‡Ú ˝ÍÓÌÓÏ˘ÂÒÍËı ̇ÛÍ, ‰ÓˆÂÌÚ Í‡Ù‰˚ ‰ÂÌÂÊÌÓ„Ó Ó·‡˘ÂÌËfl, ͉ËÚ‡ Ë ÙÓÌ‰Ó‚Ó„Ó ˚Ì͇ ÅÉùì О дним из основных источников инвестиций в мире являются фондовые рынки. Большое многообразие инструментов рынка ценных бумаг предоставляет компаниям широкие возможности для решения проблемы нехватки собственных средств и получения множества других преимуществ, которые обеспечивает открытое обращение ценных бумаг. В настоящее время выход на фондовый рынок — это способ развития бизнеса, активно используемый зарубежными эмитентами. Существуют различные механизмы привлечения акционерного финансирования, однако чаще всего для выхода на международные рынки компании отдают предпочтение IPO (Initial Public Offering). В классическом понимании IPO — это размещение акций компании на фондовой бирже с внесением их в список акций, котирующихся на данной бирже (листинг). IPO может происходить на национальной либо зарубежной фондовой бирже (часто на той и другой одновременно), а также вне биржевого рынка — среди инвестиционных фондов. Покупателями могут быть как физические, так и юридические лица, поскольку сам термин IPO в переводе на русский язык означает открытое публичное предложение. Размещение акций на фондовой бирже признано эффективным инструментом финансирования дальнейшего развития компании, который открывает путь к более дешевым источникам капитала. Продавая акции, компания не принимает на себя обязательств по возврату капитала, а также не сталкивается с необходимостью выплачивать начисляемые проценты, как это происходит при заимствовании с помощью кредитов или при эмиссии облигаций. К тому же объем средств, привлеченных за счет IPO, обычно гораздо больший, чем суммы, полученные от кредитов либо от выпуска облигационных займов, а включение ценных бумаг компании в список акций, котирующихся на всемирно известных фондовых площадках, значительно повышает ее статус. Важность и преимущества публичного размещения акций уже давно осознаны не только в экономически развитых странах. В по- следние годы наблюдается бум IPO среди развивающихся стран, в том числе среди стран — наших ближайших соседей — России и Украины. В России IPO проводится с 1997 г. Первой российской компанией, разместившей свои акции на Нью-Йоркской фондовой бирже, стало ОАО “Вымпелком” (торговая марка “Билайн”). К настоящему времени на IPO в России вышли 76 эмитентов. Причем число компаний, объявляющих о планах проведения публичных эмиссий, с каждым годом увеличивается, как и объем привлекаемых ресурсов. Deutsche Bank прогнозирует в 2008 г. выход на IPO 30 российских компаний с общим объемом 36 млрд. долл. США против 23— 24 размещений объемом 24,5 млрд. долл. США в 2007 г. [1]. Для сравнения: объем размещения российских компаний в 2006 г. составил, по разным оценкам, в пределах 16—17,8 млрд. долл. Таким образом, положительная динамика налицо, и если прогнозы оправдаются, объем российских IPO будет ежегодно возрастать в 1,5 раза. В результате таких стремительных темпов выхода на международные рынки по итогам II квартала 2007 г. Россия заняла 1-е место в Европе и 3-е место в мире (после США и Китая) по объемам размещения ценных бумаг [2]. Аналогичные действия предпринимает и Украина. В 2005 г. состоялось учредительное собрание Национального комитета IPO. В ходе заседания его участниками был создан Комитет IPO, деятельность которого направлена на развитие рынка первичных публичных размещений акций украинских компаний как на внутреннем, так и на внешних рынках ка- 23 Банкаўскi веснiк, ЛЮТЫ 2008 çÄìóçõÖ èìÅãàäÄñàà питалов. Его стратегической целью является вывод порядка 10 украинских компаний в течение ближайших 1,5—2 лет на ведущие биржевые площадки мира, и компания Ferrexpo AG, владеющая 86% акций Полтавского ГОКа, на основной площадке Лондонской биржи продала 26% акций за 420 млн. долл. США [3]. В классическом понимании IPO — это размещение акций компании на фондовой бирже с внесением их в список акций, котирующихся на данной бирже (листинг). в первую очередь на NYSE (НьюЙоркская фондовая биржа), NASDAQ, LSE (Лондонская фондовая биржа) и AIM (Альтернативный инвестиционный рынок, Лондон). Размещение активов украинских компаний на зарубежных торговых площадках началось в 2005 г. Первой осуществила IPO в феврале 2005 г. на AIM компания “Укрпродукт” (точнее, ее дочерняя Ukrproduct Group), занимающаяся производством молочной продукции. Компания продала 27,21% акций, выручив за это 6 млн. английских фунтов стерлингов. Затем в том же году публичное размещение на AIM провела фирма Cardinal Resources LLC, занимающаяся добычей нефти и газа в западных регионах Украины. Она продала 39,7% акций за 20 млн. долл. США. Девелоперская компания “XXI век” разместила посредством дочерней XXI Century Investments на AIM 37,5% своих акций, выручив за них 139 млн. долл. США. В 2006 г. на Варшавскую фондовую биржу вышла компания “Астарта-Киев”. Она продала 20% своих акций за 30 млн. долл. США. В первом полугодии 2007 г. IPO на зарубежных биржах осуществили следующие украинские компании: строительно-инвестиционная компания TMM (точнее, дочерняя кипрская компания TMM Real Estate Development) разместила на Франкфуртской бирже 13,11% акций и привлекла 104,9 млн. долл. США; инвестиционный фонд Dragon-Ukrainian Properties & Development PLC, также специализирующийся на вложениях в недвижимость, продал 100% акций на AIM за 208 млн. долл.; 24 Бурный рост IPO в мире и в соседних с Беларусью странах вызывает вопрос: действительно ли такой способ привлечения ресурсов является экономически выгодным и оправданным или это всего лишь модная финансовая технология? Для того чтобы ответить на него, прежде всего необходимо рассмотреть причины, побуждающие собственников крупных предприятий привлекать финансирование именно таким способом. IPO, несомненно, является важным фактором улучшения корпоративного имиджа фирмы. Выход на международный рынок повышает статус и кредитный рейтинг компании, что облегчает менеджменту предприятия в дальнейшем налаживание коммерческих связей и привлечение заемных средств за рубежом. Повышение прозрачности деятельности пакет (ниже блокирующего) и привлечь значительный объем финансирования. Привлеченные средства могут быть использованы для реализации конкретных инвестиционных проектов или на общие цели развития фирмы. Только благодаря выходу на публичный рынок компания и бизнес приобретают рыночную капитализацию. В результате публичного размещения акций на международном рынке их стоимость, как правило, повышается, растет капитализация компании, что позволяет экономически эффективно осуществлять слияния и поглощения. Кроме того, обеспечивается ликвидность собственности, которая недостижима на локальных рынках. Это превращает бумаги в средства платежа, которые могут быть использованы в качестве залога при получении долгового финансирования, а также для приобретения других предприятий, оплаты услуг и др. Технология IPO подразумевает изменение стратегии развития бизнеса, и рост капитализации компании становится одним из главных критериев эффективности менеджмента. Отношения руководства компании с сотрудниками и акционерами выходят на другой уровень. В публичной компании эти отношения тщательно регламентированы Кодексом корпоративного управления, принятым в международной практике для того, чтобы защитить инвесто- IPO может происходить на национальной либо зарубежной фондовой бирже (часто на той и другой одновременно), а также вне биржевого рынка — среди инвестиционных фондов. компании (процессуальные требования IPO и условия проведения листинга предполагают максимальное раскрытие информации обо всех аспектах деятельности эмитента) привлекает новых инвесторов. В условиях высокого спроса на акции со стороны инвесторов у компании имеется возможность реализовать ценные бумаги по более высокой цене, при этом можно продать сравнительно небольшой ров и персонал предприятия от недобросовестных действий отдельных руководителей. Таким образом, причины, по которым владельцы компаний решаются выйти на IPO, могут быть различными. Однако далеко не всем удается достичь поставленных целей, и результаты IPO не всегда оправдывают ожидания. Об этом свидетельствуют падения котировок акций некоторых компа- Банкаўскi веснiк, ЛЮТЫ 2008 çÄìóçõÖ èìÅãàäÄñàà ний по сравнению с ценой размещения или привлечение объема средств ниже планируемого. Так, среди 16 российских компаний, проводивших IPO в 2006 г., по данным “Бизнес-журнала”, имеется восемь случаев падения котировок по истечении месяца после размещения. У некоторых компаний стоимость акций снизилась на 12—16% и стала меньше цены размещения. Подобные примеры существуют и в Украине. Рыночная капитализация компании “Укрпродукт” на момент размещения составляла 43 млн. долл. США, на конец 2006 г. она упала до 32 млн. долл.; капитализация компании Cardinal Resources LLC, составлявшая на момент размещения 54 млн. долл. США, к концу года упала до 41 млн. долл. [3]. С точки зрения специалистов фондового рынка, это вполне объяснимо. В первые недели после размещения может происходить рост стоимости акций, так как при размещении их приобрели не все желающие, а лица, купившие акции, продают их, чтобы зафиксировать прибыль. Затем наступает спад (особенно если цена размещения дящие на IPO”. Это привело к “перегреву” их акций. Когда ситуация в стране начала разочаровывать мировое сообщество, инвесторы стали избавляться от этих бумаг. В процессе принятия решения о публичном размещении акций белорусских эмитентов возникают Выход на международный рынок повышает статус и кредитный рейтинг компании, что облегчает менеджменту предприятия в дальнейшем налаживание коммерческих связей и привлечение заемных средств за рубежом. следующие вопросы: какие именно предприятия целесообразно выводить на IPO по их отраслевой принадлежности и какой должен быть уровень капитализации компании, выходящей на внешний рынок? Если обратиться к истории российских IPO, первые выходившие на зарубежные рынки компании принадлежали в основном нефтя- Технология IPO подразумевает изменение стратегии развития бизнеса, и рост капитализации компании становится одним из главных критериев эффективности менеджмента. была слишком завышена), поскольку интерес инвесторов к компании снижается. Вместе с тем, если привлеченные средства эффективно используются компанией, это позволяет улучшить ее финансовые показатели, вследствие чего котировки получают обоснованный и устойчивый рост. Большое значение также имеет выбор наиболее подходящего момента выхода на рынок. Украинские компании Cardinal Resources и “Укрпродукт” проводили свои презентационные мероприятия на волне роста интереса к Украине в мире сразу после “оранжевой” революции и позиционировали себя как “первые украинские компании, выхо- металлургических компаний, добывающих отраслей и компаний, производящих потребительские товары [1]. Что касается минимального объема капитализации компании, необходимого для проведения IPO, данный показатель может быть формально ограничен лишь требованиями торговой пло- ной, газовой отрасли, электроэнергетике. На сегодняшний день их отраслевой состав значительно расширился и по итогам первого полугодия 2007 г. выглядит следующим образом: финансы — 59,5%, недвижимость — 17,7, металлургия — 18,5, фармацевтика — 4,7, ТЭК — 4,2%. Показательным также является и то, что на IPO в последнее время решаются выходить крупные торговые предприятия, аптечные сети, страховые компании, предприятия по производству и переработке сельхозпродукции. По оценкам Deutsche Bank, в следующем году очень популярен будет выход на IPO компаний инфраструктурного сектора, банков, щадки, на которой происходит размещение (на AIM такие требования отсутствуют). Однако, как показывает практика, минимальная капитализация должна составлять порядка 100—500 млн. долл. США, а компании, обладающие капиталом свыше 500 млн. долл. США, считаются наиболее перспективными. Объем средств может также существенно отличаться. Рекордную сумму в процессе IPO привлекла компания “Роснефть”, разместившая в 2006 г. свои акции на Лондонской фондовой бирже (LSE) на 10,7 млрд. долл. США. По этому показателю за всю историю когда-либо проводившихся IPO “Роснефть” заняла четвертое место в мире [2]. Обратный рекорд среди российских эмитентов установила компания “Хлеб Алтая”, собравшая в ходе публичного размещения на AIM акций на сумму около 8 млн. долл. США. Для компаний — потенциальных кандидатов IPO важное значение имеет вопрос о стоимости данного мероприятия. Размещение акций на зарубежной бирже — дорогой способ привлечения инвестиций. И компания, делающая такой шаг, должна понимать все связанные с ним выгоды и обязательства. Все накладные расходы (включая подготовительные мероприятия) могут составить до 10— 15% от суммы привлеченного капитала. Значительные затраты возникают у предприятия еще на стадии подготовки к IPO, которая предполагает совершенствование 25 Банкаўскi веснiк, ЛЮТЫ 2008 çÄìóçõÖ èìÅãàäÄñàà организационной структуры компании (преобразование ее в холдинг), реорганизацию корпоративного управления согласно рекомендациям Кодекса корпоративного управления, переведение системы бухгалтерского учета и отчетности на международные стандарты. Большую часть расходов составляет оплата услуг андеррайтера (3—7% от общего размещения). Кроме того, эмитент затрачивает средства на проведение аудита, оплачивает услуги PR-агентства, юридических консультантов, биржи, уполномоченных советников, депозитария и регистрирующих органов. В качестве примера можно привести структуру затрат компании при размещении на NASDAQ небольших пакетов акций стоимостью 25 млн. долл. и 50 млн. долл. США (таблица). Сумма затрат на размещение акций зависит от множества факторов: объема работ по приведению компании в соответствие с требованиями бирж, стоимости услуг советников и самой биржи, презентационных расходов и т. д. И менеджмент компаний, уже вышедших на биржи, и представители финансовых организаций сходятся на том, что минимальная цена выхода на IPO — миллион долларов США [3]. Верхний предел может быть на порядок выше, особенно при выходе на дорогие американские биржи. Как правило, чем больше сумма привлечения, тем меньше доля этих расходов. Причем ошибочно считать, что эмитент может существенно сэкономить, не прибегая к услугам всех перечисленных посредников и участников IPO. Техноло- 퇷Îˈ‡ Структура организационных затрат при размещении акций в электронной торговой системе NASDAQ [4] 臇ÏÂÚ˚ Ô‰ÎÓÊÂÌËfl ÑÓη˚ ëòÄ Размер эмиссии Всего акций Дисконт и комиссия андеррайтера 1,2 Расходы на регистрацию Плата SEC 3 Плата NASD 4 Печать брошюр 1 Аудиторские и бухгалтерские расходы 1 Юридические расходы 1 Регистрация в отдельных штатах *1 Прочие Вступительный взнос в NASDAQ 5 Годовой членский взнос NASDAQ 6 Плата депозитарию и регистратору 1 Всего, расходы на регистрацию Итого ÑÓη˚ ëòÄ 25 000 000 5 880 000 1 750 000 50 000 000 5 880 000 3 500 000 9914 3375 100 000 160 000 200 000 15 000 34 200 63 725 11 960 5000 603 174 2 353 174 19 828 6250 100 000 160 000 200 000 15 000 34 200 63 725 11 960 5000 615 963 4 115 963 Замечания: 1 Средняя цифра. Подлежит переговорам. 2 Средняя комиссия андеррайтера составляет 7% от общей суммы сделки. 3 1/29 от1% общей суммы сделки. 4 500 долл. США +0,01% от общей суммы сделки. Максимум — 30 500 долл. США. 5 Включает единовременный платеж 5000 долл. США из расчета 880 000 акций. 6 Годовой взнос. Взнос NASDAQ за первый год будет взиматься пропорционально месяцу листинга. * Только для компаний NASDAQ Small Cap Market (малая капитализация) 26 гия публичного размещения четко отработана многолетней мировой практикой, и ее несоблюдение может привести к негативным последствиям и полному провалу всех проводимых мероприятий. Нигде в мире компании не выходят на внешний рынок самостоятельно, это невозможно хотя бы по той причине, что обязательным условием прохождения листинга и включения акций в котировальные списки является заключение договора с официальным аккредитованным консультантом биржи. На AIM такой консультант называется номад (nomad), на российских биржах — УФК (Уполномоченный финансовый консультант). Таким образом, проведение IPO — это сложный и дорогостоящий процесс. И тем не менее в среднем привлечение средств на бирже дешевле, чем кредиты и финансирование через облигации. К тому же затраты на IPO имеют разовый характер. Если предприятие хорошо подготовлено и эффективно работает, даже многие миллионы, вложенные компанией в IPO, окупятся, а затраченные усилия принесут экономическую выгоду. В последнее время в Беларуси активно обсуждается вопрос о возможности и целесообразности размещения ценных бумаг отечественных эмитентов на зарубежных торговых площадках. Успешное размещение на международных рынках акций российских и украинских компаний свидетельствует об эффективности данного инструмента финансирования. Выведение белорусских предприятий на международный фондовый рынок откроет новые возможности для их развития, роста капитализации и повышения престижа национальной экономики в мире. Источники: 1. Официальный сайт газеты “Взгляд” www.vz.ru 2. Официальный сайт журнала “Бизнес-журнал” www.business-magazin.ru 3. Официальный сайт газеты “Зеркало недели” www.zn.ua 4. Официальный сайт консалтинговой компании MARTEX www.martex.ru