стратегия продажи бизнеса

advertisement

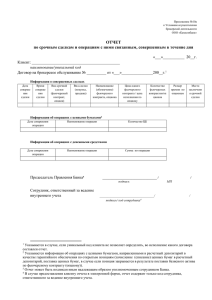

Fulcrum Advisers СТРАТЕГИЯ ПРОДАЖИ БИЗНЕСА ВЫБОР СТРАТЕГИИ ПРОДАЖИ ВРЕМЯ СТРУКТУРА ЦЕНА ВРЕМЯ РИСКИ Готовность компании к сделке (юридическая, финансовая) Финансовые результаты, ввод новых объектов и потребность в финансировании Приоритеты акционеров (налоговое планирование, возможность реинвестирования) Состояние рынка Учет временных приоритетов потенциальных покупателей Структура оплаты (акции, денежные средства) Перечень объектов, входящих в структуру сделки Размер отложенного платежа Наличие 4-5 серьезных инвесторов предполагает организацию закрытого тендера может повлиять на сроки сделки Фокусирование на наиболее вероятных покупателях позволит значительно сократить сроки осуществления сделки Возможность вступить в эксклюзивные переговоры с наиболее вероятными покупателями Минимизация рисков, связанных с исполнением трансакции Формализованный процесс Предпродажная подготовка обеспечит ускоренное выполнение процесса Fulcrum Advisers ОСНОВНЫЕ ЭТАПЫ РАБОТ № Этапы и мероприятия Месяц 1 Месяц 2 Месяц 3 Месяц 4 Месяц 5 Месяц 6 Месяц 7 Месяц 8 Месяц 9 Месяц 10 Этап 1. Предварительная оценка Компании 1.1 Подписание договара на оказание консульт. услуг 1.2 Запрос на получение финансовой информации 1.3 Анализ финансовой и управленческой отчетности 1.4 Построение финансовой модели 1.6 Презентация акционерам предварительной оценки бизнеса Этап 2. Подготовка компании к продаже 2.1 Реструктуризация договорной базы 2.2 Привлечение юридического консультанта 2.3 Реструктуризация компании Этап 3. Подготовка инвестиционного предложения 3.1 Подготовка информационного меморандума 3.2 Сбор необходимой финансовой информации 3.3 Согласование структуры сделки и финансовая оценка компании 3.4 Согласование стоимости Компании Этап 4. Маркетинг и поиск Инвестора 4.1 Согласование списка потенциальных Инвесторов 4.2 Подготовка короткого описания - тизера 4.3 Рассылка тизера и сбор заявок 4.4 Рассылка информационных материалов и подписание NDA 4.5 Подготовка информационной комнаты 4.6 Сбор предложений и определение основных претендентов 4.7 Работа информационной комнаты 4.8 Проведение двухсторонних встреч с Инвестором Этап 5. Определение победителя аукциона 5.1 Подписание предварительного договора 5.2 Due Diligence 5.3 Корпоративное согласование покупателя 5.4 Подготовка и согласование Юридической документации 5.5 Подписание основного договора купли- продажи 5.6 Одобрение сделки регулирующими органами 5.7 Закрытие сделки Сроки стадий зависят от стратегии продажи, условий рынка и состояния юридической документации Компании. В среднем процесс продажи Компании занимает от 6 до 9 месяцев Fulcrum Advisers РОЛЬ FULCRUM ADVISERS Организация процесса Опыт по проведению аналогичных сделок Доверие к Fulcrum Private Equity Advisorsкак финансовому консультанту Оценка стоимости Компании Построение финансовой модели бизнеса Подготовка аргументов для переговоров по обсуждению стоимости Подготовка пакета финансовой информации Помощь в проведение переговоров Использование опыта Fulcrum Private Equity Advisorsв ведении переговоров по подобным сделкам Независимый взгляд на оценку стоимости бизнеса Организация закрытого тендера среди покупателей Возможность Fulcrum Private Equity Advisors занимать в переговорах жесткую позицию в интересах компании, сохраняя ее позитивный имидж в глазах будущих партнеров по бизнесу Организация due diligence Помощь в подготовке и организации процесса Организация Информационной комнаты Реализация сделки Структурирование сделки и согласование основных условий Координация юридических и налоговых консультантов Fulcrum Advisers