ФОРМИРОВАНИЕ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ В

advertisement

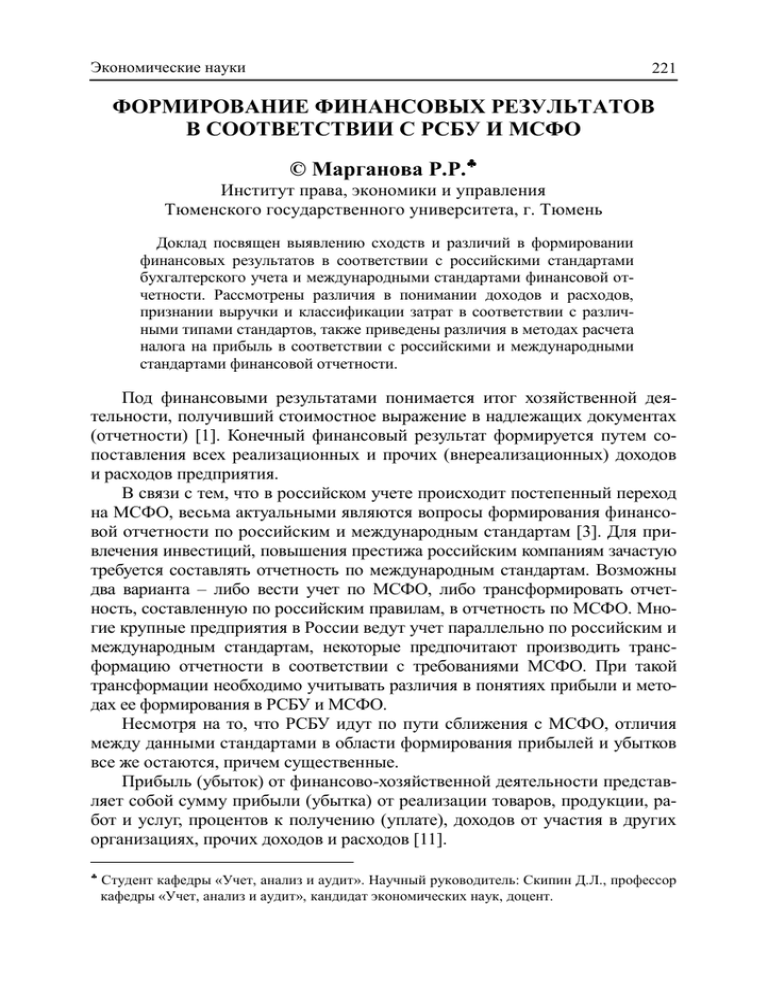

Экономические науки 221 ФОРМИРОВАНИЕ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ В СООТВЕТСТВИИ С РСБУ И МСФО © Марганова Р.Р. Институт права, экономики и управления Тюменского государственного университета, г. Тюмень Доклад посвящен выявлению сходств и различий в формировании финансовых результатов в соответствии с российскими стандартами бухгалтерского учета и международными стандартами финансовой отчетности. Рассмотрены различия в понимании доходов и расходов, признании выручки и классификации затрат в соответствии с различными типами стандартов, также приведены различия в методах расчета налога на прибыль в соответствии с российскими и международными стандартами финансовой отчетности. Под финансовыми результатами понимается итог хозяйственной деятельности, получивший стоимостное выражение в надлежащих документах (отчетности) [1]. Конечный финансовый результат формируется путем сопоставления всех реализационных и прочих (внереализационных) доходов и расходов предприятия. В связи с тем, что в российском учете происходит постепенный переход на МСФО, весьма актуальными являются вопросы формирования финансовой отчетности по российским и международным стандартам [3]. Для привлечения инвестиций, повышения престижа российским компаниям зачастую требуется составлять отчетность по международным стандартам. Возможны два варианта – либо вести учет по МСФО, либо трансформировать отчетность, составленную по российским правилам, в отчетность по МСФО. Многие крупные предприятия в России ведут учет параллельно по российским и международным стандартам, некоторые предпочитают производить трансформацию отчетности в соответствии с требованиями МСФО. При такой трансформации необходимо учитывать различия в понятиях прибыли и методах ее формирования в РСБУ и МСФО. Несмотря на то, что РСБУ идут по пути сближения c МСФО, отличия между данными стандартами в области формирования прибылей и убытков все же остаются, причем существенные. Прибыль (убыток) от финансово-хозяйственной деятельности представляет собой сумму прибыли (убытка) от реализации товаров, продукции, работ и услуг, процентов к получению (уплате), доходов от участия в других организациях, прочих доходов и расходов [11]. Студент кафедры «Учет, анализ и аудит». Научный руководитель: Скипин Д.Л., профессор кафедры «Учет, анализ и аудит», кандидат экономических наук, доцент. 222 НАУКА И СОВРЕМЕННОСТЬ – 2013 В отчете о прибылях и убытках по РСБУ статьи формируются ступенчато, то есть последовательно отражаются такие показатели, как валовая прибыль, прибыль от продаж, прибыль до налогообложения, чистая прибыль, в результате корректировки на определенные виды доходов и расходов. Следует заметить, что в составе годовой бухгалтерской (финансовой) отчетности за 2012 год отчет о прибылях и убытках должен именоваться отчетом о финансовых результатах [2]. В МСФО существует понятие полной прибыли, которое означает изменение капитала, вызванного выручкой, прочими доходами, расходами и убытками отчетного периода, а также всеми прочими признанными изменениями капитала, не связанными с инвестициями собственников или выплатами им [10]. По МСФО отчет о прибыли или убытке и прочем совокупном доходе (отчет о совокупном доходе) должен представлять помимо разделов прибыли или убытка и прочего совокупного дохода следующее: 1. Прибыль или убыток; 2. Итого прочий совокупный доход; 3. Совокупный доход за период, отражающий общее значение прибыли или убытка и прочего совокупного дохода [4]. Основная особенность МСФО – большая степень свободы по сравнению с российскими стандартами отчетности, однако в МСФО предусмотрены обязательные статьи для отчета о прибылях и убытках, среди которых: 1. Выручка; 2. Затраты по финансированию; 3. Прибыль или убыток до налогообложения; 4. Расходы по уплате налога; 5. Доля предприятия в прибыли или убытке ассоциированных и совместных предприятий, учитываемых по методу долевого участия; 6. Расходы по налогам; 7. Итоговая сумма прекращенной деятельности. Виды доходов и расходов в МСФО и РСБУ почти не различаются, однако некоторые различия имеются. Некоторые из различий представлены в табл. 1. Под доходами в МСФО понимается увеличение экономических выгод за отчетный период в форме притока или прироста активов или сокращения обязательств, что выражается в увеличении капитала, не связанном с вкладами участников капитала. Расходы представляют собой уменьшение экономических выгод за отчетный период в форме оттока активов или увеличения обязательств, что выражается в сокращении капитала, не связанном с выплатами участникам капитала. В целом такие определения соответствуют категориям «доходы» и «расходы» в российском учете. Экономические науки 223 Таблица 1 Доходы и расходы в РСБУ и МСФО РСБУ МСФО Регулирование IAS 18, регулирование расходов прописано в конкретПБУ 9/99, ПБУ 10/99 ных стандартах, например, IAS 2 – регулируют расходы, связанные с запасами Критерии признания доходов и расходов Существует вероятность того, что организация получит Момент перехода прав собственности или потеряет будущие экономические выгоды, обусловна товар ленные соответствующим объектом признания Увеличение (уменьшение) активов и Увеличение (уменьшение) активов и уменьшение (увеуменьшение (увеличение) обязательств личение) обязательств может быть надежно оценено может быть надежно оценено Переход к организации рисков, связанных с покупкой Классификация расходов Две классификации затрат, в зависимости от методов: Одна классификация расходов по «характеру затрат», «по назначению затрат» (по себестоимости продаж) Выручкой в МСФО признается валовое поступление экономических выгод за определенный период в ходе обычной деятельности предприятия, приводящее к увеличению капитала, не связанного с взносами участников капитала [6]. Существуют различия в признании выручки: так, по российским правилам формирования отчетности главным условием для возможности признания дохода является момент перехода прав собственности на товар, в то время как в МСФО важным аспектом является экономическая составляющая. Это означает, что должна существовать вероятность того, что организация получит или потеряет будущие экономические выгоды, обусловленные соответствующим объектом признания [6]. Также условием является переход к организации рисков, связанных с покупкой. Возможны такие случаи, когда переход права собственности был осуществлен, а предприятие не сможет признать выручку в результате такой сделки. Например, такая ситуация возникает, когда может быть возврат товара по условиям контракта, однако сложно оценить вероятность такого возврата: выручка в МСФО в таком случае не может быть признана. По правилам российского бухгалтерского учета для составления отчета о прибылях и убытках (о финансовых результатах) существует только одна классификация расходов, а по международным стандартам отчетности – две классификации затрат, в зависимости от методов. Первый метод имеет название по «характеру затрат» и предусматривает, что расходы не будут перераспределяться в зависимости от их назначения, второй метод – «по назначению затрат» (по себестоимости продаж) – связан с тем, что расходы 224 НАУКА И СОВРЕМЕННОСТЬ – 2013 разбиваются на подклассы в зависимости от их назначения, как часть себестоимости продаж. При использовании метода по «характеру затрат» в отчетности формируются следующие показатели: 1. Выручка; 2. Прочий доход; 3. Изменения в запасах готовой продукции и незавершенного производства; 4. Использованное сырье и расходные материалы; 5. Расходы на вознаграждения работникам; 6. Расходы на амортизацию; 7. Прочие расходы; 8. Итого расходов; 9. Прибыль до налогов [4]. Предприятие, использующее метод по «назначению затрат, раскрывает как минимум себестоимость своих продаж отдельно от прочих расходов. Этот метод может обеспечить пользователям данной финансовой отчетности более уместную информацию по сравнению с классификацией расходов по их характеру, однако распределение затрат по их функциям может потребовать произвольного распределения, а также многое может зависеть от профессионального суждения бухгалтера. Классификация на основе метода «по функции затрат» может включать в себя следующие элементы: 1. Выручка; 2. Себестоимость продаж; 3. Валовая прибыль; 4. Прочий доход; 5. Затраты на сбыт; 6. Административные расходы; 7. Прочие расходы; 8. Прибыль до налогов [4]. В РСБУ же используется только один метод группировки доходов и расходов, что значительно влияет на возможность расхождения показателей финансовых результатов по сравнению с МСФО. Отличие РСБУ от МСФО состоит также в том, что расходы должны быть в обязательном порядке подтверждены документально. Из этого вытекает следующее отличие: в МСФО расходами отчетного периода могут признаваться резервы, созданные для покрытия затрат следующего периода, в российском учете затраты отражаются после принятия решения, то есть в себестоимости следующего отчетного периода. Согласно концепции МСФО, к доходам и расходам можно отнести только такие факты хозяйственной деятельности, которые формируют финансовый результат (прибыль или убыток) текущего отчетного периода. Экономические науки 225 Целесообразно рассмотреть различия, возникающие при расчете налога на прибыль в РСБУ (ПБУ 18/02) и МСФО (IAS 12). Несмотря на то, что ПБУ 18/02 являются адаптацией международных стандартов по налогу на прибыль, все же можно выделить существенные различия, некоторые из них представлены в табл. 2. Таблица 2 Налог на прибыль в РСБУ и МСФО РСБУ Регулируется ПБУ 18/02 Метод расчѐта налоговых активов и обязательств основан на отчете о прибылях и убытках Отложенные налоги и постоянные разницы начисляются в течение всего года Временные разницы – доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую базу по налогу на прибыль – в другом или в других отчетных периодах Постоянные разницы – доходы и расходы, формирующие бухгалтерскую прибыль отчетного периода и исключаемые из расчета налоговой базы по налогу на прибыль МСФО Регулируется IAS 12 Метод расчѐта налоговых активов и обязательств основан на бухгалтерском балансе Разницы начисляются единовременно (на отчетную дату) Временные разницы – разницы между балансовой стоимостью актива или обязательства и их налоговой базой Непринимаемые доходы и расходы, которые фактически являются постоянными разницами Требования к детальному раскрытию об Требования к более детальному раскрытию инфоризменениях отложенных налоговых актимации о временных разницах, образовавшихся и повов и обязательств и причинах, вызвавших гашенных в течение отчетного периода соответствующие изменения Одно из главных отличий заключается в том, что в МСФО отложенные налоговые активы и обязательства формируются для того, чтобы в отчетности были правильно отражены все будущие налоговые выплаты по тем операциям, которые были осуществлены предприятием в данном периоде. В российском ПБУ по налогу на прибыль главным аспектом является взаимодействие бухгалтерских и налоговых показателей и разниц, возникающих из-за несовпадения правил признания некоторых доходов и расходов в бухгалтерском и налоговом учете. В МСФО отложенные налоговые активы и обязательства рассчитываются балансовым методом: находятся разницы между балансовой стоимостью актива или обязательства и его налоговой базой. Налоговая база актива – это сумма, которая вычитается из налогооблагаемых экономических выгод, которые получило бы предприятие, если бы возместило балансовую стоимость актива. Налоговая база обязательства – это балансовая стоимость данного обязательства, уменьшенная на сумму, которая будет вычитаться для целей налогового учета в будущих периодах. В российском учете метод нахождения разниц связан с сопоставлением отдельных фактов хозяйственной деятельности для целей налогового и бух- 226 НАУКА И СОВРЕМЕННОСТЬ – 2013 галтерского учета, причем метод основывается на отчете о прибылях и убытках. Таким образом, можно сделать вывод о том, что в МСФО информация о доходах и расходах фирмы раскрывается более полно, несмотря на то, что предприятия при составлении отчетности по МСФО обладают большей самостоятельностью, нежели предприятия, составляющие отчетность в соответствии с РСБУ. Однако в связи с этим, отчетность по МСФО обладает таким недостатком, как несопоставимость данных различных компаний. Тем не менее, такое отражение фактов хозяйственной деятельности соответствует требованиям прозрачности и надежности отчетов по МСФО. В данное время отчетность по российским правилам бухгалтерского учета достаточно приближена к международным стандартам. Для того чтобы различия стали менее существенными, необходимо понимание принципов международных стандартов финансовой отчетности и их адаптация с учетом особенностей российского рынка. Список литературы: 1. Бердышев С.Н. Формирование финансового результата в бухгалтерском учете / С.Н. Бердышев, Н.Ф. Цыбина. – М.: Ай Пи Эр Медиа – 2011. 2. Информация Минфина России N ПЗ-10/2012. 3. Концепция развития бухгалтерского учета и отчетности в Российской Федерации на среднесрочную перспективу, одобренная Приказом Минфина России от 01.07.2004 № 180. 4. Международный стандарт финансовой отчетности (IAS) 1 «Представление финансовой отчетности», утв. Приказом Минфина России от 18.07.2012 N 106н, поправок, утв. Приказом Минфина России от 31.10.2012 N 143н. 5. Международный стандарт финансовой отчетности (IAS) 12 Налоги на прибыль» (в ред. МСФО (IFRS) 11, поправок, утв. Приказом Минфина России от 18.07.2012 N 106н). 6. Международный стандарт финансовой отчетности (IAS) 18 «Выручка» (в ред. МСФО (IFRS) 11, МСФО (IFRS) 13, утв. Приказом Минфина России от 18.07.2012 N 106н). 7. Положение по бухгалтерскому учету «Доходы организации» ПБУ 9/99 (в ред. Приказов Минфина России от 30.12.1999 N 107н, от 30.03.2001 N 27н, от 18.09.2006 N 116н, от 27.11.2006 N 156н, от 25.10.2010 N 132н, от 08.11.2010 N 144н, от 27.04.2012 N 55н), утверждено Приказом Минфина РФ от 6 мая 1999 г. N 32н. 8. Положение по бухгалтерскому учету «Расходы организации» ПБУ 10/99 (в ред. Приказов Минфина России от 30.12.1999 N 107н, от 30.03.2001 N 27н, от 18.09.2006 N 116н, от 27.11.2006 N 156н, от 25.10.2010 N 132н, от 08.11.2010 N 144н, от 27.04.2012 N 55н), Утверждено Приказом Минфина России от 6 мая 1999 г. N 33н. Экономические науки 227 9. Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02 (в ред. Приказов Минфина РФ от 11.02.2008 N 23н, от 25.10.2010 N 132н, от 24.12.2010 N 186н), Утверждено Приказом Минфина России от 19 ноября 2002 г. N 114н. 10. Применение МСФО: языковые и терминологические проблемы / Н.В. Генералова, М.Л. Пятов, И.А. Смирнова // БУХ.1С. – 2010. – № 3. 11. Федосова Т.В. Бухгалтерский учет. Конспект лекций / Т.В. Федосова. – Таганрог: ТТИ ЮФУ, 2007. СОЦИАЛЬНАЯ СОСТАВЛЯЮЩАЯ ГОСУДАРСТВЕННОЙ ЭКОНОМИЧЕСКОЙ ПОЛИТИКИ РОССИИ © Некрасова А.С. Юго-Западный государственный университет, г. Курск Государственная экономическая политика (ГЭП) призвана регулировать экономику страны, добиваться поставленных целей, решать текущие задачи. Одним из основных вопросов государственного регулирования является социальная политика, а также ее решение на местном уровне. В статье рассмотрены механизм и необходимость проведения социально-экономической политики. В России переход от централизованно-директивной экономики к рыночной потребовал применения новой методологии подготовки и реализации экономической политики. Переход от преимущественно административных методов управления экономикой к рыночным, от жесткого плана – к научно-обоснованному прогнозированию, от разрозненных отраслевых планов – к интегрированному плановому документу требует коренного реформирования подходов к прогнозированию и планированию. Мировой опыт свидетельствует о том, что не все функции жизни общества могут быть реализованы через рыночные отношения. В связи с этим рыночные механизмы необходимо дополнять системой государственного вмешательства. Государство определяет приоритетные направления развития экономики, концентрирует ресурсы на этих направлениях, выделяет субсидии, предоставляет льготы предприятиям, регулирует внешне-экономическую деятельность производителей продукции, укрепляет ту часть хозяйственного управления, через которую осуществляется непрерывная связь между поставщиками и потребителями продукции. Стратегическое планирование внутрихозяйственной деятельности любого предприятия (фирмы) тесно связано с осуществлением общей эконо Аспирант кафедры Экономики и управления.