Директор ФТИ ТПУ ___________ О. Ю. Долматов «___» ____________2015 г.

advertisement

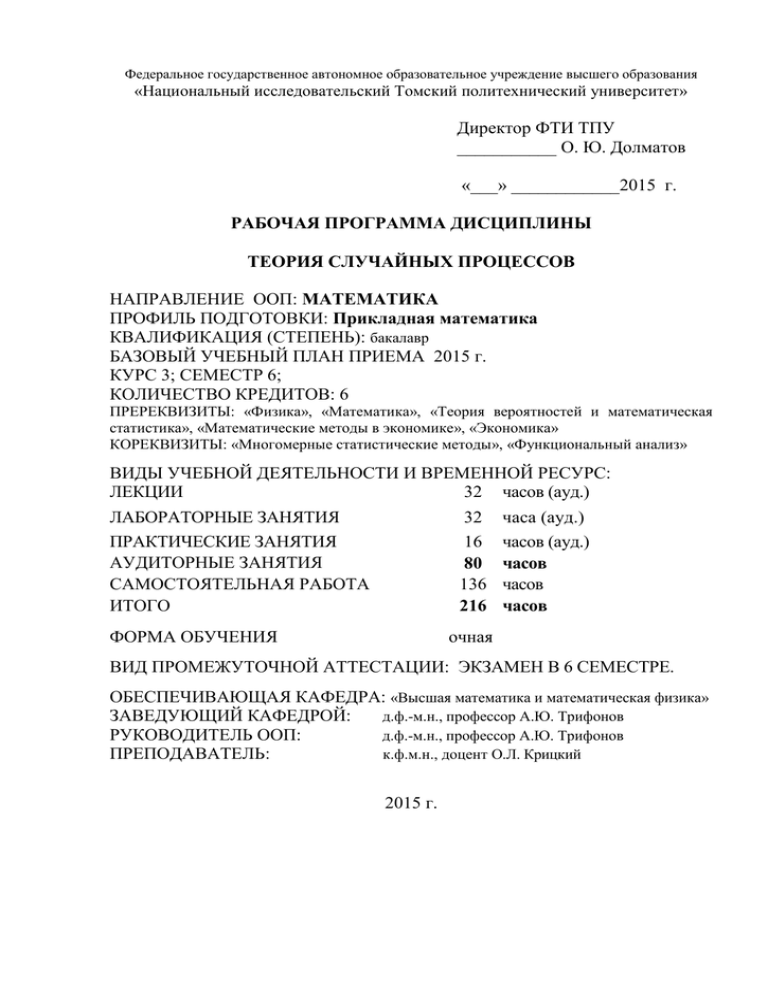

Федеральное государственное автономное образовательное учреждение высшего образования «Национальный исследовательский Томский политехнический университет» Директор ФТИ ТПУ ___________ О. Ю. Долматов «___» ____________2015 г. РАБОЧАЯ ПРОГРАММА ДИСЦИПЛИНЫ ТЕОРИЯ СЛУЧАЙНЫХ ПРОЦЕССОВ НАПРАВЛЕНИЕ ООП: МАТЕМАТИКА ПРОФИЛЬ ПОДГОТОВКИ: Прикладная математика КВАЛИФИКАЦИЯ (СТЕПЕНЬ): бакалавр БАЗОВЫЙ УЧЕБНЫЙ ПЛАН ПРИЕМА 2015 г. КУРС 3; СЕМЕСТР 6; КОЛИЧЕСТВО КРЕДИТОВ: 6 ПРЕРЕКВИЗИТЫ: «Физика», «Математика», «Теория вероятностей и математическая статистика», «Математические методы в экономике», «Экономика» КОРЕКВИЗИТЫ: «Многомерные статистические методы», «Функциональный анализ» ВИДЫ УЧЕБНОЙ ДЕЯТЕЛЬНОСТИ И ВРЕМЕННОЙ РЕСУРС: ЛЕКЦИИ 32 часов (ауд.) ЛАБОРАТОРНЫЕ ЗАНЯТИЯ ПРАКТИЧЕСКИЕ ЗАНЯТИЯ АУДИТОРНЫЕ ЗАНЯТИЯ САМОСТОЯТЕЛЬНАЯ РАБОТА ИТОГО 32 16 80 136 216 ФОРМА ОБУЧЕНИЯ часа (ауд.) часов (ауд.) часов часов часов очная ВИД ПРОМЕЖУТОЧНОЙ АТТЕСТАЦИИ: ЭКЗАМЕН В 6 СЕМЕСТРЕ. ОБЕСПЕЧИВАЮЩАЯ КАФЕДРА: «Высшая математика и математическая физика» ЗАВЕДУЮЩИЙ КАФЕДРОЙ: д.ф.-м.н., профессор А.Ю. Трифонов РУКОВОДИТЕЛЬ ООП: д.ф.-м.н., профессор А.Ю. Трифонов ПРЕПОДАВАТЕЛЬ: к.ф.м.н., доцент О.Л. Крицкий 2015 г. 1. Цели освоения дисциплины Целями освоения дисциплины «теория случайных процессов» в области обучения, воспитания и развития, соответствующие целям Ц1, Ц2, Ц3 ООП «Прикладная математика», являются: • подготовка в области основ математических и естественнонаучных знаний, получение высшего профессионально-профилированного (на уровне бакалавра), углубленного профессионального (на уровне магистра) образования, позволяющего выпускнику успешно работать в избранной сфере деятельности, обладать универсальными и предметноспециализированными компетенция-ми; • формирование знаний о случайных процессах как особом способе познания мира и образе мышления; • приобретение опыта построения и анализа случайных явлений и процессов в экономике, физике, математике и проведения необходимых расчётов в рамках построенных моделей; • формирование социально-личностных качеств студентов: целеустремленности, организованности, трудолюбия, ответственности, гражданственности, коммуникативности, толерантности, повышение общей культуры, готовности к деятельности в профессиональной среде. 2. Место дисциплины в структуре ООП Дисциплина «теория случайных процессов» входит в базовую часть математического и естественнонаучного цикла ООП по направлению 231300 «Прикладная математика». Она связана с дисциплинами математического цикла «теория вероятностей», «математический анализ», «многомерные статистические методы» и опирается на освоенные при изучении данных дисциплин знания и умения. Эта дисциплина является необходимой для освоения дисциплины «статистическое моделирование и прогнозирование» профессионального естественнонаучного цикла. Параллельно с данной дисциплиной могут изучаться дисциплины «статистические методы в экономике», «математическая статистика», а также дисциплины гуманитарного, социального и экономического цикла, дисциплины естественнонаучного цикла, профессионального цикла и цикл «Физическая культура». 3. Результаты освоения дисциплины В результате освоения дисциплины студент должен будет знать: - общность понятий и представлений теории случайных процессов с теорией вероятностей и математической статистикой, уравнениями математической физики, дифференциальными уравнениями и другими изучаемыми студентом дисциплинами и её значение при изучении последующих курсов; - знать назначение, содержание и основные этапы анализа стохастических процессов и экономических моделей на их основе; - знать основные понятия и методы теории на примере исчисления Ито; - владеть аппаратом исследования статистических связей, существующих между компонентами случайного вектора решения; - знать основные постановки задач финансовой математики и классические методы их решения; - знать теоретические основы и уметь пользоваться основными методами интегрирования стохастических процессов. уметь: - рассчитывать ковариационную функцию стохастического процесса; - использовать математический аппарат для исследования сходимости случайной последовательности почти наверное, в средневкадратичном, по вероятности, по распределению, поточечно; - применять одномерную и двумерную формулу Ито и проводить замену переменного; - вычислять стохастические интегралы; - решать стохастические дифференциальные уравнения или сводить их к уравнениям математической физики. Владеть: математической символикой для выражения количественных и качественных отношений объектов; основными аналитическими приемами вероятностного и статистического анализа; методиками проведения вероятностных расчетов, навыками расчета основных характеристик, возникающих при проведении вероятностного анализа в практических задачах. В процессе освоения дисциплины у студента развиваются следующие компетенции: способность владеть культурой мышления, способность к обобщению, анализу, восприятию информации, постановке цели и выбору путей ее достижения (ОК-1); уметь логически верно, аргументировано и ясно строить устную и письменную речь (ОК-2); способность к кооперации с коллегами, работе в коллективе (ОК-6); способность находить организационно-управленческие решения в нестандартных ситуациях и готовность нести за них ответственность (ОК-7); способность к саморазвитию, повышению своей квалификации и мастерства (ОК-9); способность осознать социальную значимость своей будущей профессии, обладать высокой мотивацией к выполнению профессиональной деятельности (ОК-10); способность анализировать социально-значимые проблемы и процессы (ОК-11); способность использовать основные законы естественнонаучных дисциплин в профессиональной деятельности, применять методы математического анализа и моделирования, теоретического и экспериментального исследования (ОК-12); способность понимать сущность и значение информации в развитии современного информационного общества, сознавать опасности и угрозы, возникающие в этом процессе, соблюдать основные требования информационной безопасности, в том числе защиты государственной тайны (ОК-13); способность оформлять, представлять и докладывать результаты выполненной работы (ОК-14); способность уметь создавать и редактировать тексты профессионального назначения (ОК-15); способность использовать для решения коммуникативных задач современные технические средства и информационные технологии (ОК-16); 2. Профессиональные готовность к самостоятельной работе (ПК-1) способность использовать современные прикладные программные средства и осваивать современные технологии программирования (ПК2); способностью использовать стандартные пакеты прикладных программ для решения практических задач на ЭВМ (ПК-3); способность и готовностью демонстрировать знания современных языков программирования, операционных систем, офисных приложений, Интернета, способов и механизмов управления данными; принципов организации, состава и схемы работы операционных систем (ПК-5); способность и готовность решать проблемы, брать на себя ответственность (ПК-6); готовность применять математический аппарат для решения поставленных задач, способность применить соответствующую процессу математическую модель и проверить ее адекватность (ПК-7); знать основные положения, законы и методы естественных наук; способностью выявить естественнонаучную сущность проблем, возникающих в ходе профессиональной деятельности, готовностью использовать для их решения соответствующий естественнонаучный аппарат (ПК-11); готовность применять математический аппарат для решения поставленных задач, способность применить соответствующую процессу математическую модель и проверить ее адекватность (ПК-12); готовность применять знания и навыки управления информацией (ПК13); способность самостоятельно изучать новые разделы фундаментальных наук (ПК-14). Соответствие результатов освоения дисциплины «Теория случайных процессов» формируемым компетенциям ООП представлено в таблице. Формируемые компетенции в Результаты освоения дисциплины соответствии с ООП* Способность самостоятельно приобретать новые знания, использовать З.1.1, З.1.2, современные образовательные технологии, развивать свой З.3.1, З.3.3, профессиональный уровень . Способность к поиску, интерпретации и З.5.1. обработке данных, необходимых для формирования суждений по соответствующим профессиональным, в том числе научным проблемам У.1.1, У.1.2, У.3.1, У.5.1, У.5.2, У.5.3. В результате освоения дисциплины бакалавр должен уметь: Планировать, проводить и оценивать результаты экономикоматематического моделирования; формулировать технически задачи с учетом наличия соответствующего оборудования, методик, инструментов и материалов, ограничений; интегрировать различные методы и методики исследований в математике и инженерии для решения конкретных задач; модернизировать методики получения и обработки статистических и эмпирических данных; выбирать и использовать методы экономико-математического; критически оценивать полученные данные и определять их перспективность; находить и использовать научно-техническую информацию в исследуемой области из различных ресурсов, включая на английском языке. В.1.1, В.1.2, В.1.3, В.3.2, В.3.3, В.5.1, В.5.2. Способность к овладению и применению базовых знаний в области математики для решения профессиональных задач *Расшифровка кодов результатов обучения и формируемых компетенций представлена в Основной образовательной программе подготовки бакалавров по направлению 231300 «Прикладная математика». 4. 4.1. Структура и содержание дисциплины Структура дисциплины по разделам, формам организации и контроля обучения Название раздела/темы Понятие случайного процесса Сходимость, дифференцирование и интегрирование случайных процессов Решение стохастических дифференциальных уравнений Промежуточная аттестация Дифференциальные уравнения в частных производных Модели стохастической волатильности Модели стохастической процентной ставки Аудиторная работа (час) Лек Практ. Лаб. ции занят. зан. 6 6 6 4 СРС (час) Кол л, Кон тр.р. Ито го 12 0 24 12 2 24 Промежут очный отчет 24 Промежут очный отчет Зачет 6 4 12 18 18 36 72 6 6 14 26 6 6 14 26 6 4 14 6 6 14 Стохастические обязательства 3 1 16 Промежуточная аттестация Итого 2 32 2 16 Кредитный риск 32 72 108 2 2 26 26 2 Формы текущего контроля и аттестации Устный отчет 22 126 198 Устный отчет Устный отчет Промежут очный отчет Устный отчет Промежут очный отчет Экзамен При сдаче индивидуальных заданий проводится устное собеседование. 4.2. Содержание разделов дисциплины 4.2.1 ПОНЯТИЕ СЛУЧАЙНОГО ПРОЦЕССА Понятие случайного процесса. Виды процессов. Дискретные, непрерывные СП. Винеровский процесс, свойства. Процесс Пуассона. Вывод, свойства. Мартингальность. Биномиальный фондовый рынок. Формула Кокса – Росса – Рубинштейна. 4.2.2 СХОДИМОСТЬ, ДИФФЕРЕНЦИРОВАНИЕ И ИНТЕГРИРОВАНИЕ СЛУЧАЙНЫХ ПРОЦЕССОВ Сходимость, интегрирование в среднеквадратичном и по вероятности, замена под знаком интеграла Ито, исчисление Ито. Интеграл Ито, свойства. Формула Ито замены под знаком интеграла. Стохастические дифференциальные уравнения, их решение. 4.2.3 РЕШЕНИЕ СТОХАСТИЧЕСКИХ ДИФФЕРЕНЦИАЛЬНЫХ УРАВНЕНИЙ Вывод стохастического дифференциального уравнения (примеры). Решение ДУ. Уравнение Ито. Уравнение Орнштейна – Уленбека. Теорема Гирсанова. Интегрирующий множитель. Общий случай. 4.2.4 ДИФФЕРЕНЦИАЛЬНЫЕ УРАВНЕНИЯ В ЧАСТНЫХ ПРОИЗВОДНЫХ Методы сведения стохастических уравнений к уравнениям в частных производных. Уравнения Колмогорова, Чепмена – Колмогорова, Ланжевена, Фоккера – Планка. Модель Блэка – Шоулса. Приведение к каноническому виду, решение. Формула Блэка – Шоулса для опциона покупателя европейского типа. Формула Блэка – Шоулса для фьючерса на опцион покупателя. 4.2.5 МОДЕЛИ СТОХАСТИЧЕСКОЙ ВОЛАТИЛЬНОСТИ Допущения модели Блэка – Шоулса. Хеджирование. Греческие буквы, расчет хеджирующих соотношений. Стохастическая волатильность. Система дифференциальных уравнений. Сведение к уравнению в частных производных. Рыночная цена риска. Частные случаи модели стохастической волатильности. Модель Хестона. Численное оценивание параметров модели методом максимального правдоподобия. 4.2.6 МОДЕЛИ СТОХАСТИЧЕСКОЙ ПРОЦЕНТНОЙ СТАВКИ Риск-нейтральная вероятность. Безрисковая, форвардная процентные ставки. Ценообразование акций, облигаций. Бескупонная облигация. Вывод стохастического уравнения для форвардной процентной ставки бескупонной облигации. Вывод дифференциального уравнения для цены облигации при наличии форвардной ставки относительно риск-нейтральной вероятности. 4.2.7 КРЕДИТНЫЙ РИСК Ценообразование облигаций кредитного риска. Модель Мертона. Цена дефолтных облигаций. Расчет спрэда для дефолтных и обыкновенных бескупонных облигаций. Расстояние до дефолта. Ценообразование кредитного риска с риском дефолта одной из сторон. Опцион кредитного риска. Цена опциона покупателя кредитного риска. Двумерное уравнение Блэка – Шоулса. Связь с моделью стохастической волатильности и уравнением Блэка – Шоулса. 4.2.8. СТОХАСТИЧЕСКИЕ ОБЯЗАТЕЛЬСТВА Долг как стохастический процесс. Корреляция процессов капитализации и долга. Цена опциона кредитного риска со стохастической суммой долга. Ценообразование дефолтных деривативов CDS. 4.3. Распределение компетенций по разделам дисциплины Распределение по разделам дисциплины планируемых результатов обучения по основной образовательной программе, формируемых в рамках данной дисциплины и указанных в пункте 3. № 1. 2. 3. 4. 5. 6. 7. 8. Формируемые компетенции З.1.1 З.1.2. З.3.1. З.3.3. З.5.1. У.1.1. У.1.2. У.3.1. 1 2 Разделы дисциплины 3-4 5-6 х х 7 х х х х х х х х х х х х 8 х х х х х х х 9. 10. 11. 12. 13. 14. 15. 16. 17. 18. 5. У.5.1. У.5.2. У.5.3. В.1.1. В.1.2. В.1.3. В.3.2. В.3.3. В.5.1. В.5.2. х х х х х х х х х х х х х х х х х х х х х Образовательные технологии Для успешного освоения дисциплины применяются как предметноориентированные технологии обучения (технология постановки цели, технология полного усвоения, технология концентрированного обучения), так и личностно-ориентированные технологии обучения (технология обучения как учебного исследования, технология педагогических мастерских, технология коллективной мыследеятельности, технология эвристического обучения) которые обеспечивают достижение планируемых результатов обучения согласно основной образовательной программе. Перечень методов обучения и форм организации обучения представлен таблицей 2. Таблица 2 Методы и формы активизации деятельности Дискуссия IT-методы Командная работа Разбор кейсов Опережающая СРС Индивидуальное обучение Проблемное обучение Обучение на основе опыта ЛК Виды учебной деятельности Семинар СРС х х х х х х х х х х х х х х х х х х Для достижения поставленных целей преподавания дисциплины реализуются следующие средства, способы и организационные мероприятия: изучение теоретического материала дисциплины на лекциях с использованием компьютерных технологий; самостоятельное изучение теоретического материала дисциплины с использованием Internet-ресурсов, информационных баз, методических разработок, специальной учебной и научной литературы; закрепление теоретического материала при СРС и решении проблемноориентированных, поисковых, творческих заданий. 6. Организация и учебно-методическое обеспечение самостоятельной работы студентов (CРC) 6.1 Текущая и опережающая СРС, направленная на углубление и закрепление знаний, а также развитие практических умений заключается в: работе бакалавров с лекционным материалом, поиск и анализ литературы и электронных источников информации по заданной проблеме и выбранной теме выпускной квалификационной работы, выполнении индивидуальных домашних заданий, переводе материалов из тематических информационных ресурсов с иностранных языков, изучении тем, вынесенных на самостоятельную проработку, изучении теоретического материала к практическим занятиям, подготовке к экзамену. 6.1.1. Темы, выносимые на самостоятельную проработку: 1. Двумерная формула Ито. 2. Сходимость по вероятности. 3. Функция максимального правдоподобия. 4. Исчисление Стратоновича. 5. CDS, caps, floors. 6.2 Творческая проблемно-ориентированная самостоятельная работа (ТСР) направлена на развитие интеллектуальных умений, комплекса универсальных (общекультурных) и профессиональных компетенций, повышение творческого потенциала бакалавров и заключается в: поиске, анализе, структурировании и презентации информации, анализе научных публикаций по определенной теме исследований, анализе фактических материалов по заданной теме, проведении расчетов, исследовательской работе и участии в научных студенческих конференциях, семинарах и олимпиадах. 6.2.1. Примерный перечень проблем и направлений научных исследований: Сходимость последовательностей случайных процессов. Дифференцирование случайных процессов. Интегрирование случайных процессов. Решение стохастических дифференциальных уравнений. Стохастическая процентная ставка. 7. Средства текущей и итоговой оценки качества освоения дисциплины (фонд оценочных средств) Оценка успеваемости бакалавров осуществляется по результатам: - самостоятельного выполнения индивидуального домашнего задания, - взаимного рецензирования бакалаврами курсовых проектов друг друга, - анализа подготовленных бакалаврами курсовых проектов, - устного опроса при сдаче выполненных индивидуальных заданий и во время зачета в седьмом и экзамена – в восьмом семестрах (для выявления знания и понимания теоретического материала дисциплины). 7.1. Требования к содержанию экзаменационных вопросов Экзаменационные билеты включают два типа заданий: 1. Теоретический вопрос. 2. Расчетная задача. 7.2. Примеры экзаменационных вопросов 1. Сходимость случайных процессов почти наверное, по вероятности, по распределению. Соотношения между различными видами сходимости. Сходимость случайных процессов в среднеквадратичном. Докажите, что из сходимости в среднеквадратичном следует сходимость по распределению. 2. Вычисление начальных и центральных моментов для нормально распределенных случайных величин. 3. Ковариационная функция. Докажите свойства ковариационной функции. Вычислите ковариационную функцию для винеровского процесса. 4. Непрерывные в среднеквадратичном процессы. Докажите критерий непрерывности в среднеквадратичном (т. 1). Приведите примеры непрерывных в с.к. процессов. 5. Дифференцируемость в с.к. Докажите критерий дифференцируемости в среднеквадратичном (т. 1). Приведите примеры. 6. Винеровский процесс. Определение. Приведите основные свойства. Докажите, что 2 n1 2 lim E Wi 1 Wi b a 0 . Докажите, что винеровский процесс не 0 i 0 дифференцируем в среднеквадратичном. 7. Интеграл Ито. Определение. При каких условиях существует интеграл Ито? Найдите математическое ожидание и дисперсию интеграла. 8. Докажите, что dW 2 dt . Докажите, что винеровский процесс является мартингалом относительно фильтрации. Докажите, что интеграл Ито является непрерывным в с.к. функционалом. 9. Докажите формулу интегрирования многочленов. Докажите формулу Ито (одномерный случай). Приведите формулу Ито для 2D случая. 10. Докажите, что интеграл Ито является мартингалом относительно фильтрации. 11. Процесс Орнштейна – Уленбека. Способ нахождения решения уравнения. 12. Найдите решение стохастического дифференциального уравнения dS f t, S dt ct S dW , S 0 S0 . 13. Выведите уравнение Блэка – Шоулса. Допущения модели Блэка – Шоулса. 14. Операция дельта-хеджирования в модели Блэка – Шоулса. 15. Процесс Пуассона. Вывод. 16. Управление риском для модели стохастической волатильности. Хеджирующие соотношения. Опцион страхования волатильного риска. 17. Модель стохастической процентной ставки. Выведите уравнение стоимости бескупонной облигации и ДУ для этой стоимости. 18. Докажите теорему о существовании риск-нейтральной вероятности для процесса Ито. Риск-нейтральное преобразование вероятности. 19. Модель ценообразования кредитного риска. Модель Мертона. 20. Модель ценообразования кредитного риска с риском дефолта одной из сторон. 21. Модель ценообразования кредитного риска с риском дефолта одной из сторон при условии наличия стохастических обязательств. 22. Модель ценообразования незащищенного опциона со стохастической стоимостью долга. Модель ценообразования кредитных деривативов. Деривативы дефолтов 18.2.1 Контрольные и индивидуальные задания Образцы индивидуальных заданий Индивидуальное задание 1 1. Найти предел в среднеквадратичном при n : а. Доказать, что последовательность 2 1 s n wn 0 t s 1 m 2 s 1 m 2 случайных процессов sin mt сходится в среднеквадратичном к винеровскому m процессу W (t ) , если известно, что n ~N(0,1). n b. wn 0 t s s 1 sin st , n распределены равномерно на [0,1]. s t 5n 2. Непрерывен ли процесс X (t ) lim X n (t ) , где X n (t ) sin n , t (0,1] , где n n n распределены равномерно на [0,1]? Дифференцируем ли он? Индивидуальное задание 2 1. Построить n=15–периодную биномиальную модель с параметрами: T=0,25 лет, S0=100 у.е., процентной ставкой r=0,02, волатильностью σ=0,3, ставкой дивидендов c=0,01, u=1,0395, d=0,96201 (или 1/u), вероятностями перехода p=q=1/2 . 2. В соответствии с номером варианта, приведенном в табл. 1, вычислить цену американского опциона соответствующего варианту типа со страйком E. 3. В соответствии с номером варианта, приведенном в табл. 1, вычислить цену европейского опциона соответствующего варианту типа со страйком E. 4. Сравните, какая цена выше – на европейский или американский опцион? Образцы контрольных заданий Контрольная работа 1 t 5n Непрерывен ли процесс X (t ) lim X n (t ) , где X n (t ) sin n , t (0,1] , где n n n распределены равномерно на [0,1]? Дифференцируем ли он? Сделать замену переменного в процессе dS S dt SdW : a. F exp t 2 S t b. F ln t 2 S t Вычислить интеграл Ито: t t a. Y (t ) eW dW s b. Y (t ) s 2 1 dW s 2 0 0 Контрольная работа 2 1. Пусть S (t ) – процесс Орнштейна – Уленбека, удовлетворяющий уравнению dS S dt dW , S (0) S0 , , – некоторые числа. Найти ковариационную функцию, используя для вычисления математическое ожидание и дисперсию 2. Найти решение стохастического дифференциального уравнения Бесселя: a 1 dS dt dW , S (0) S 0 , S 0 – некоторая случайная величина, распределенная 2S нормально с математическим ожиданием нуль и дисперсией единица. Использовать замену переменного. Контрольная работа 3 1. Эксперты прогнозируют в следующем месяце либо увеличение курсовой стоимости акций Сбербанка на 3% c некоторой вероятностью p, либо уменьшение их стоимости на 5% с той же вероятностью. Найти интервал изменения вероятности p, чтобы обладание активом принесло в среднем не меньший доход, чем банковский депозит со ставкой 8,5% годовых. 2. Пусть на биномиальном финансовом рынке начальная стоимость облигации равна 1 у.е., а акции – 100 у.е. Безрисковая процентная ставка составляет 20% годовых. Найти цену опциона покупателя с функцией выплаты f=(S-100)+, если ожидаемая цена акции в момент исполнения составляет 150 у.е. с вероятностью 0,6 и 70 у.е. с вероятностью 0,4. Найти цену минимального хеджа, риск – нейтральную вероятность и риск-нейтральную цену, присущую данному опционному контракту. 8. Учебно-методическое (дисциплины) и информационное обеспечение модуля А. Учебники 1. Benth F.E. Option Theory with Stochastic Analysis // An Introduction to Mathematical Finance. – Springer Verlag. –2002. – 168 p. 2. Embrechts P., Kluppelberg C., Mikosh T., Modeling Extreme Events, Springer Verlag, 1997. 3. G. A. Young, R. L. Smith, Essentials of Statistical Inference, Cambridge Series in Statistical and Probabilistic Mathematics, Cambridge University Press, 2005, 236 p. 4. Herman J. Bierens, Introduction to the Mathematical and Statistical Foundations of Econometrics, Cambridge University Press, 2005, 317 p. 5. Hull J. Options, Futures, and Other Derivatives // Prentice-Hall, Saddle River. – New Jersey. – 2003. –755 p. 6. Lando D. Credit Risk Modelling. Princeton, NJ: Princeton University Press, 2004, 312 p. 7. McNeil A.J., Frey R., Embrechts P., Quantitative Risk Management. Concepts, Techniques and Tools // Princeton University Press, Princeton, NJ, 2005. 8. Rachev S.T., Menn C., Fabozzi F.J., Fat–tailed and Skewed Asset Return Distribution. Implications for Risk Management, Portfolio Selection, and Option Pricing, John Wiley & Sons, Hoboken, USA, 2005. 9. Ser–Huang Poon A Practical Guide to Forecasting Financial Market Volatility // John Wiley & Sons. –Chichester, England. – 2005. 10. Wilmott P. Introduces Quantitative Finance. Chichester, West Sussex: John Wiley & Sons Ltd., 2007. 2nd Edition. 696 p. 11. Айвазян С.А., Мхитарян В.С. Прикладная статистика. Основы эконометрики. М.: ЮНИТИ–ДАНА, 2001, т.2, 656 с. 12. Кривилев А.В. Основы компьютерной математики с использованием системы MathLab. М.: Лекс-Книга, 2005, 496 с. 13. Ширяев А.Н. Основы стохастической финансовой математики. М.: Наука, 1998. Т.2. 544с. 14. Энциклопедия финансового риск-менеджмента/ под ред. Лобанова А.А., Чугунова А.В. М.: Альпина, 2005, 878 с. 8.2. Дополнительная литература 1. A.K. Bera, S. Kim, Testing constancy of correlation and other specifications of the BGARCH model with an application to international equity returns, Journal of Empirical Finance, 2002, 9, pp. 171–195. 2. Ait-Sahalia Y., Brandt M.W., Variable Selection for Portfolio Choice, Journal of Finance, 2001, 56, 4, p. 1297-1351. 3. Ait-Sahalia Y., Lo A.W., Nonparametric risk management and implied risk aversion, Journal of Econometrics, 2000, 94, p. 9-51. 4. Ait-Sahalia Y., Jacod J., Estimating the Degree of Activity of Jumps in High Frequency Data, The Annals of Statistics, 2009, V. 37, 5A, p. 2202–2244. 5. Ait-Sahalia Y., Mancini L., Out of sample forecasts of quadratic variation, Journal of Econometrics, 2008, 147, p. 13–33. 6. Alexander С., Chibumba A., Multivariate Orthogonal Factor GARCH, University of Sussex Discussion Papers in Mathematics, 1998. [Электронный ресурс] – Режим доступа: http://www.ismacentre.rdg.ac.uk, свободный. 7. Alexander С., Market Models: A Practitioners Guide to Financial Data Analysis, J. Wiley and Sons, 2001. 8. Alexander С., Principal component models for generating large GARCH Covariance Matrices, Economic Notes, 2002, V. 31, №2, p. 337-359. 9. Artzner P., Delbaen F., Eber J.-M., Heath D., Coherent measures of risk, Mathematical Finance, 1998, 6, p. 203–228. 10. Barndorff-Nielsen O., Shephard N., Measuring the impact of jumps in multivariate price processes using bipower covariation. Working paper, Nuffield College, Oxford University, 2003. 11. Bliss R.R., Panigirtzoglou N., Option-Implied Risk Aversion Estimates, Journal of Finance, 2004, 59, 1, p. 407-446. 12. Bollerslev T., Generalized autoregressive conditional heteroskedasticity, Journal of Econometrics, 1986, 31, p. 307–327. 13. Bollerslev T., Modelling the Coherence in Short-Run Nominal Exchange Rates: A Multivariate Generalized ARCH model, The Review of Economics and Statistics, 1990, V.72, №3, p. 498–505. 14. Bollerslev T., Woolridge J.M., Quasi-Maximum Likelihood Estimation and Inference in Dynamic Models with Time Varying Covariances, Econometric Reviews, 1992, 11, p. 143-172. 15. Bollerslev T., Tzuo Hann Law, Tauchen G., Risk, jumps, and diversification, Journal of Econometrics, 2008, 144, p. 234-256. 16. Byung Jin Kanga, Tong Suk Kim, Empirical risk aversion functions-estimates and assessment of their reliability, International Review of Financial Analysis, 2007, doi:10.1016/j.irfa.2007.08.002. 17. C. Brooks, A.D. Clare, J.W. Dalle Molle, G. Persand, A comparison of extreme value theory approaches for determining value at risk, Journal of Empirical Finance, 12, Issue 2, 2005, p.339-352. 18. C. Marinelli, S. d'Addona, S.T. Rachev, A Comparison of some univariate models for Value-at-Risk and expected shortfall, Technical Report of University of Karlsruhe, 2006. 19. Chen Y., Härdle W., Spokoiny V., Portfolio value at risk based on independent component analysis, Journal of Computational and Applied Mathematics, 2007, 205, p. 594–607. 20. Cheng G., Li P., Shi P., A new algorithm based on copulas for VaR valuation with empirical calculations, Theoretical Computer Science, 2007, 378, p. 190–197. 21. D.F. Kraft, R.F. Engle, Autoregressive conditional heteroskedasticity in multiple time series models. Discussion Paper 82-23, USA, University of California, San Diego, CA, 1982. 22. Dennis Bams, Thorsten Lehnert, Christian C.P. Wolff, An evaluation framework for alternative VaR-models, Journal of International Money and Finance, 24, Issue 6, 2005, p. 944-958. 23. Dragulescu A.A., Yakovenko V.M. Probability distribution of returns in the Heston model with Stochastic volatility // Quantitative Finance. – 2002. – v. 2. – P. 443–453. 24. Engle R.F., Dynamic conditional correlation – a simple class of multivariate GARCH models, Journal of Business and Economic Statistic, 2002, 20, p. 339 – 350. 25. F.X. Diebold, M. Nerlove, The dynamics of exchange rate volatility: a multivariate latent factor ARCH model. Journal of Applied Econometrics, 1989, 4, p. 1–21. 26. Fiorentini G., Leon A., Rubio G. Estimation and empirical performance of Heston’s stochastic volatility model: the case of a thinly traded market //Journal of Empirical Finance. – 2002. – v. 9. – P. 225–255. 27. G. Samorodnitsky, M.S. Taqqu, Stable Non–Gaussian Random Processes, New York, Chapmen and Hall Press, 1994. 28. Giamouridis D., Vrontos I., Hedge fund portfolio construction: A comparison of static and dynamic approaches, Journal of Banking & Finance, 2007, 31, p. 199–217. 29. Heston S.L. A closed form solution for options with stochastic volatility with applications to bond and currency option // Rev. Financial Studies. – 1993. – v.6. – P. 327–343. 30. Hong Liu, Optimal Consumption and Investment with Transaction Costs and Multiple Risky Assets, Journal of Finance, 2004, 59, 1, p. 289-338. 31. Hull J., White A. The Pricing of Options on Assets with Stochastic Volatility Models // Journal of Finance. – 1987. – v. 42. – P. 281– 300. 32. I.D. Vrontos, P. Dellaportas, D.N. Politis, A full-factor multivariate GARCH model, Econometrics Journal, 2003, 6, pp. 312–334. 33. Janecek K., Shreve S.E., Asymptotic analysis for optimal investment and consumption with transaction costs, Finance and Stochastics, 2004, 8, p. 181-206. 34. Judd K.L., Kubler F., Schmedders K., Asset Trading Volume with Dynamically Complete Markets and Heterogeneous Agents, Journal of Finance, 2003, 58, 5, p. 22032218. 35. Kumar M., Persaud A., Pure contagion and investors' shifting risk appetite: analytical issues and empirical evidence, International Finance, 2002, 5, 3, p. 401–436. 36. M. Billio, L. Pelizzon, Value-at-risk: a multivariate switching regime approach, Journal of Empirical Finance, 7, 2000, p. 531–554. 37. M. Pelagatti, S. Rondena, Dynamic Conditional Correlation with Elliptical Distributions, Università degli Studi di Milano-Bicocca, Dipartimento di Statistica, Working Papers 20060508, 2004. 38. Manganelli S., Engle R.F., CAViaR: Conditional Value at Risk by Quantile Regression, NBER, 1999, Working Paper 7341. 39. Merton R.C. Option Pricing When Underlying Stock Returns Are Discontinuous // Journal of Financial Economics. – 1976. – v. 3. – P. 125 –144. 40. P. Giot, S. Laurent, Value-at-Risk for long and short trading positions, Journal of Applied Econometrics, 18, 2003, p. 641–664. 41. Poterba J.M., Stock Market Wealth and Consumption, Journal of Economic Perspectives, 2000, 14, 2, p. 99-118. 42. R. Engle, Autoregressive Conditional Heteroskedasticity with Estimates of the Variance of United Kingdom Inflation, Econometrica, 1982, V. 50, pp. 987-1007. 43. R.F. Engle, C.W.J. Granger, D. F. Kraft, Combining competing forecasts of inflation using a bivariate ARCH model. Journal of Economic Dynamics and Control, 1984, 8, p. 151–165. 44. Rosenberg J.V., Engle R.F., Empirical pricing kernels, Journal of Financial Economics, 2002, 64, p. 341–372. 45. S. Manganelli, Engle R.F., CAViaR: Conditional Value at Risk by Quantile Regression, NBER, 1999, Working Paper 7341. 46. S. Stoyanov, G. Samorodinsky, S.T. Rachev, S. Ortobelli, Computing the portfolio Conditional Value–At–Risk in the α–stable case, Technical Report of University of Karlsruhe, 2004. 47. Sansone A., Garofalo G., Asset price dynamics in a financial market with heterogeneous trading strategies and time delays, Physica A, 2007, 382, p. 247–257. 48. Shepherd N., Harvey A. An assessing of stochastic volatility model coefficients// Journal of Business and Econ stat. – 1996. – v.14. – P. 429–434. 49. T. Bolerslev, R. Engle, J. Wooldridge, A capital asset pricing model with time varying covariances, Journal of Political Economy, 1988, 96, p. 116 – 131. 50. T. Jeantheau, Strong Consistency of Estimators for Multivariate ARCH models, Econometric Theory, 1998, 14, 70–86. 51. Tomety F.E., Worthmann K. Monte-Carlo Methode und stochastische Differentialgleichungen // Preprint, 16 Juny 2004. 52. Vicente R., at al. Common Underlying Dynamics in an Emerging Market: From Minutes to Months // arXiv:cond-mat/0402185. – v.1. – 6 Feb 2004. – 11 p. 53. Vrontos I.D., Dellaportas P., Politis D.N., A full-factor multivariate GARCH model, Econometrics Journal, 2003, 6, pp. 312–334. 54. Zhang, L., Mykland P.A., Aït-Sahalia Y., A tale of two time scales: Determining integrated volatility with noisy high-frequency data, Journal of the American Statistical Association, 2005b, 100, p. 1394-1411. 55. Бельснер О.А., Крицкий О.Л.. Применение одномерного STS-распределения для моделирования значений фондовых индексов// Известия ТПУ, 2007, т. 310, №1, с. 45-50. 56. Бухбиндер Г.Л., Чистилин К.М. Описание российского фондового рынка в рамках модели Гестона // Математическое моделирование. – 2005. – т.17. – №10. – С. 31– 38. 57. Бухбиндер Г.Л., Чистилин К.М. Стохастическая динамика котировок акций РАО ЕЭС // Математическое моделирование. – 2005. – т.17. – №2. – С. 119–125. 58. Щетинин Е.Ю. Математические модели и методы количественного анализа фондовых рынков с высокой волатильностью: дис. … докт. физ.–мат. наук : 05.13.18 : защищена 24.11.06 / Щетинин Евгений Юрьевич. – Тверь, 2006. – 220 с. 59. Щетинин Е.Ю. Статистический анализ структур экстремальных зависимостей на российском фондовом рынке// Финансы и кредит, 2005, т. 22, №190, с. 44-51. 60. Щетинин Е.Ю., Лапушкин А.С. Статистические методы и математические модели оценивания финансовых рисков// Математическое моделирование,2004, т.16, №5, с.40-54. 8.3. Internet-ресурсы: http://portal.tpu.ru - персональный сайт преподавателя дисциплины Крицкого О.Л. http://poiskknig.ru – электронная библиотека учебников Мех-Мата МГУ, Москва http://www.nsu.ru/mmf/tvims/ - сайт кафедры Теории вероятностей и математической статистики НГУ. http://www.mathnet.ru.ru/ - общероссийский математический портал http://www.lib.mexmat.ru – электронная библиотека механико-математического факультета Московского государственного университета 9. Материально-техническое обеспечение модуля (дисциплины) Освоение дисциплины производится на базе учебных аудиторий кафедры ВММФ ФТИ (ауд. 307, 413, 421) 10 учебного корпуса ТПУ. Аудитории оснащены современным оборудованием (компьютер, видеопроектор, интерактивная доска), позволяющим проводить лекционные и практические занятия на высоком профессиональном уровне. Программа составлена на основе Стандарта ООП ТПУ в соответствии с требованиями ФГОС по направлению и профилю подготовки 231300 «Прикладная математика». * приложение – Рейтинг-план освоения модуля (дисциплины) в течение семестра. Программа составлена на основе Стандарта ООП ТПУ в соответствии с требованиями ФГОС-2010 по направлению и профилю подготовки «Прикладная математика». Автор: Крицкий О.Л. Программа одобрена на заседании кафедры ВММФ Физикотехнического института (протокол № ___ от «____» _________ 2015 г.). Автор Рецензент доцент кафедры ВММФ ФТИ Крицкий О.Л.