СОДЕРЖАНИЕ

advertisement

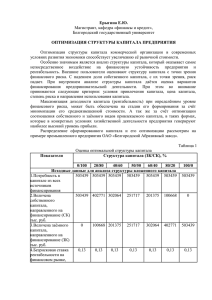

3 СОДЕРЖАНИЕ ВВЕДЕНИЕ .................................................................................................................. 4 ГЛАВА 1. СОБСТВЕННЫЙ КАПИТАЛ КАК ЭКОНОМИЧЕСКАЯ КАТЕГОРИЯ................................................................................................................ 4 1.1. Формирование политики управления собственными средствами предприятия ............................................................................................................. 4 1.2. Методика анализа собственного капитала .................................................... 5 1.3. Модели оценки стоимости собственного капитала современных организаций ............................................................................................................. 5 ГЛАВА 2. АНАЛИЗ ЭФФЕКТИВНОСТИ ИСПОЛЬЗОВАНИЯ СОБСТВЕННОГО КАПИТАЛА ООО «ВИКТОРИЯ» ........................................... 6 2.1 Краткая характеристика деятельности предприятия..................................... 6 2.2 Анализ структуры и динамики собственного и заёмного капитала ............ 6 2.3 Анализ эффективности использования собственного и заёмного капитала ................................................................................................................................... 7 2.4 Факторный анализ рентабельности собственного и заёмного капитала ..... 7 2.5 Расчет эффекта финансового рычага. Расчет потребности во внешнем финансировании ...................................................................................................... 8 ГЛАВА 3. ПУТИ ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ ИСПОЛЬЗОВАНИЯ СОБСТВЕННОГО И ЗАЁМНОГО КАПИТАЛА ..................................................... 8 3.1 Обеспечение устойчивого роста капитала ..................................................... 8 3.2 Мероприятия по повышению эффективности использования капитала .... 8 ЗАКЛЮЧЕНИЕ ........................................................................................................... 9 СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ ................................................... 9 Приложение 1 ............................................................ Error! Bookmark not defined. Приложение 2 ............................................................ Error! Bookmark not defined. Приложение 3 ............................................................ Error! Bookmark not defined. Приложение 4. ........................................................... Error! Bookmark not defined. 4 ВВЕДЕНИЕ В современных условиях структура капитала является тем фактором, который оказывает непосредственное влияние на эффективность хозяйственной деятельности предприятия, его финансовое состояние. К сожалению, современная хозяйственная практика, показывает, что многие предприятия недостаточно внимания уделяют структуре собственного капитала, что в свою очередь отражается на эффективности их деятельности. Поэтому обращение к исследованию проблем формирования и оптимизации структуры собственного капитала определение его стоимости в процессе производственной деятельности предприятий приобретает особую актуальность. В условиях нестабильной мировой финансовой системы требуется принципиально новое решение задачи оптимизации структуры капитала с целью повышения эффективности финансово-хозяйственной деятельности ГЛАВА 1. СОБСТВЕННЫЙ КАПИТАЛ КАК ЭКОНОМИЧЕСКАЯ КАТЕГОРИЯ 1.1. Формирование политики управления собственными средствами предприятия Политика управления собственными средствами предприятия представляет собой набор мероприятий, разработанных в рамках корпоративной финансовой политики, направленных на обеспечение необходимого уровня самофинансирования его производственного развития. При разработке такой политики необходимо учитывать следующие факторы: ‒ собственный капитал характеризуется простотой привлечения, так как решения по его увеличению принимают собственники при участии финансовых менеджеров; ‒ собственный капитал обладает высокой способностью генерировать прибыль во всех сферах деятельности, так как ее использование не связано с выплатой процентов по заемным средствам; ‒ собственный капитал обеспечивает финансовую минимизирует риск возникновения банкротства; устойчивость, 5 1.2. Методика анализа собственного капитала Анализ собственного капитала, являясь важнейшей составной частью учетно-аналитической системы коммерческой организации, представляет собой процесс формирования, расчета системы аналитических показателей и их исследования. Аналитические показатели, входящие в сформированную систему, необходимы для подготовки и принятия эффективных управленческих решений по всем аспектам формирования и использования собственного капитала коммерческой организации. Анализ собственного капитала позволяет определить: ‒ степень обеспеченности коммерческой организации собственным капиталом для осуществления непрерывной деятельности; ‒ привлекательность организации для потенциальных инвесторов; ‒ эффективность использования собственного капитала; 1.3. Модели оценки стоимости собственного капитала современных организаций В терминах финансового менеджмента акционерная стоимость (ценность) определяется как фундаментальная стоимость собственного капитала компании. В самом общем виде под фундаментальной стоимостью (fundamental value) актива, обязательства или капитала организации понимается оценка данного элемента на основе прогнозируемых поступлений и/или выплат, связанных с ним. В этом смысле фундаментальной оценке противостоят: рыночная стоимость (market value), т. е. стоимость актива или обязательства, по которой осуществляются сделки на рынке, и балансовая стоимость (book value), т. е. стоимость актива, обязательства или капитала организации, по которой они отражены в финансовой отчетности организации. Исходя из основного балансового равенства: ABV = EBV + LBV (1.1), где ABV — book value of assets — балансовая стоимость активов (далее - 6 ГЛАВА 2. АНАЛИЗ ЭФФЕКТИВНОСТИ ИСПОЛЬЗОВАНИЯ СОБСТВЕННОГО КАПИТАЛА ООО «ВИКТОРИЯ» 2.1 Краткая характеристика деятельности предприятия ООО «Виктория» – официальный и эксклюзивный партнер всемирно известных компаний «Hermes Schliefmittel Gmb & Co и Auco», которые входят в тройку наилучших в мире производителей шлифовальных средств. ООО «Виктория» зарегистрировано по адресу: г. Москва, ул. Ленина, 27/2. Из сырья «Hermes Schliefmittel Gmb & Co и Auco» предприятие изготовляет широкий спектр шлифовальных материалов для метало-, дерево- и стеклообработки: шлифовальные ленты, губки, листы, абразивные лепестковые круги и многое другое: всего свыше 300 видов материалов, производительность и срок эксплуатации которых в 2–3 раза превышают аналоги других производителей абразивного материала. Продукция предприятия сертифицирована по стандарту ISO 9001. Эксклюзивным дистрибьютором ООО «Виктория» в РФ является торговый дом «Фактор». 2.2 Анализ структуры и динамики собственного и заёмного капитала Структура капитала – это соотношения разных источников, собственных и заемных средств в пассивам предприятия. Так при использовании предприятием собственного капитала, оно не обязано регулярно и в предварительно определенных суммах делать выплаты. При использовании заемного капитала, как краткосрочная, так и долгосрочная задолженности должны быть выплачены независимо от финансового состояния предприятия и в предварительно обусловленных суммах (проценты и долг) и в определенное время. Потому что, чем больше часть заемных средств в общем капитале предприятия, тем большая сумма платежей с фиксированными сроками их погашения и тем большая вероятность событий, которые ведут к неспособности предприятия выплатить долги и проценты, когда наступит срок оплаты. 7 2.3 Анализ эффективности использования собственного и заёмного капитала Для измерения, оценки и анализа капитала используется множество показателей. В то же время необходимо отметить, что капитал является категорией, которая имеет сложную экономическую природу, и показатели его не отражаются прямо в финансовой отчетности предприятия. Поэтому получение показателей капитала возможно только с применением расчетных и аналитических методов. Данные обстоятельства, в свою очередь, и определяют острую необходимость в разработке и использовании при проведении оценки и анализа капитала системы показателей, которые более всего полно характеризуют его состояние, движение и эффективность использования. В этой связи актуальным являются вопросы обеспечения четкой классификации этих показателей по наиболее существенным признакам с определением их взаимной связи и отображения в информационной модели предприятия. 2.4 Факторный анализ рентабельности собственного и заёмного капитала Оптимизация решений по привлечению капитала – это процесс исследования множества факторов, воздействующих на ожидаемые результаты, в ходе которого на основе критериев оптимизации осуществляется выбор наиболее эффективного варианта привлечения капитала. В качестве критериев оптимизации могут выступать прирост обобщающих показателей рентабельности капитала, а разработанные на их основе факторные модели зависимости рентабельности собственного или заемного капитала от других частных показателей факторов позволяют выявить степень количественного воздействия каждого из них на изменение результативных показателей. Коэффициенты рентабельности (доходности) показывают, насколько прибыльна деятельность компании, и исчисляются отношением полученной прибыли к используемым источникам средств. 8 2.5 Расчет эффекта финансового рычага. Расчет потребности во внешнем финансировании Современная фирма, действующая в рыночных условиях, исповедует философию сопоставления результатов и затрат при превышении первого над вторым в качестве важнейшего условия собственного существования. Другой формой проявления основного философского постулата деятельности фирмы является повышение эффективности (производства, коммерческой, финансовой деятельности). Следовательно, фирма заинтересована и в росте экономической рентабельности активов, и рентабельности собственных средств (РСС). Последнее представляет собой отношение НРЭИ к собственным активам. Экономически РСС – это эффективность использования фирмой собственных средств. С бухгалтерской точки зрения эту величину высчитать несложно (НРЭИ уже получен, собственные же средства берутся из баланса предприятия). Далее подробнее остановимся как раз на роли РСС в деятельности фирмы. ГЛАВА 3. ПУТИ ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ ИСПОЛЬЗОВАНИЯ СОБСТВЕННОГО И ЗАЁМНОГО КАПИТАЛА 3.1 Обеспечение устойчивого роста капитала Обеспечение устойчивого роста капитала предприятия должно сопровождаться оценкой его оптимальности и сбалансированности. Поскольку структура капитала осуществляет непосредственное влияние на конечные результаты деятельности предприятия, необходимо учитывать все особенности как собственного, так и заемного капитала. Так, преимуществами собственного капитала являются1: ‒ Простота привлечения, поскольку решения, связанные с увеличением собственного капитала принимаются собственниками и менеджерами 3.2 Мероприятия по повышению эффективности использования капитала В процессе анализа активов в первую очередь необходимо изучить Коробейникова О.О. Формирование воспроизводственных инвестиционных ресурсов предприятий при реструктуризации стоимости их основных средств / В.А. Бочаров, О.О. Коробейникова // Вестник экономических реформ. Н. Новгород, 2011. №12. С. 37–41 1 9 ЗАКЛЮЧЕНИЕ Политика управления собственными средствами предприятия представляет собой набор мероприятий, разработанных в рамках корпоративной финансовой политики, направленных на обеспечение необходимого уровня самофинансирования его производственного развития. Финансовые пропорции, которые складываются при управлении собственным капиталом, определяются законодательными ограничениями, учетной политикой, темпами роста финансового и инвестиционного потенциала, доступностью финансовых ресурсов. В рамках политики управления собственными средствами предприятия разрабатываются также дивидендная политика и эмиссионная политика. Ключевой вопрос при выработке дивидендной политики - это вопрос выбора оптимальной дивидендной политики, т.е. обеспечивающей как максимальную совокупность богатства собственников, так и достаточное финансирование деятельности предприятия. СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ 1. Федеральный закон от 02.12.1990 N 395-1 (ред. от 03.12.2012) «О банках и банковской деятельности» 2. Федеральный закон от 25.02.1999 N 40-ФЗ (ред. от 28.07.2012) «О несостоятельности (банкротстве) кредитных организаций» (с изм. и доп., вступающими в силу с 01.01.2013) 3. Федеральный закон от 10.07.2002 N 86-ФЗ (ред. от 03.12.2012) «О Центральном банке Российской Федерации (Банке России)» 4. Федеральный закон от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» 5. Постановление Правительства РФ от 27.12.2004 N 853 (ред. от 29.08.2011) «О порядке поддержания достаточности собственных средств (капитала) управляющей компании и специализированного депозитария относительно объема обслуживаемых активов» 6. «Методические рекомендации по оценке эффективности инвестиционных