Ожидаем продолжения снижения на российском рынке акций на предстоящей неделе

advertisement

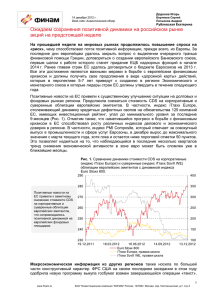

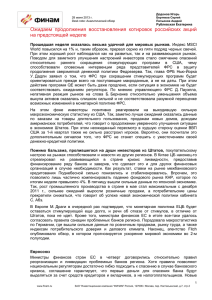

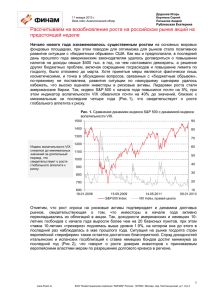

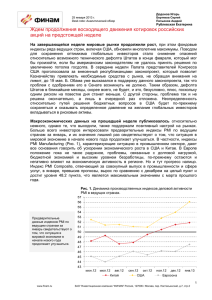

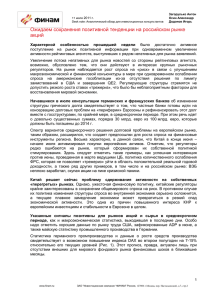

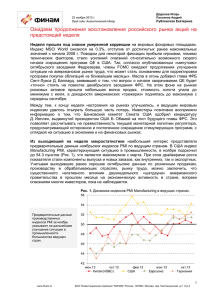

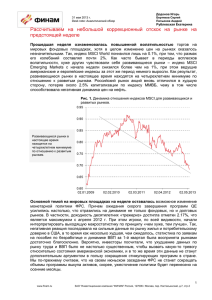

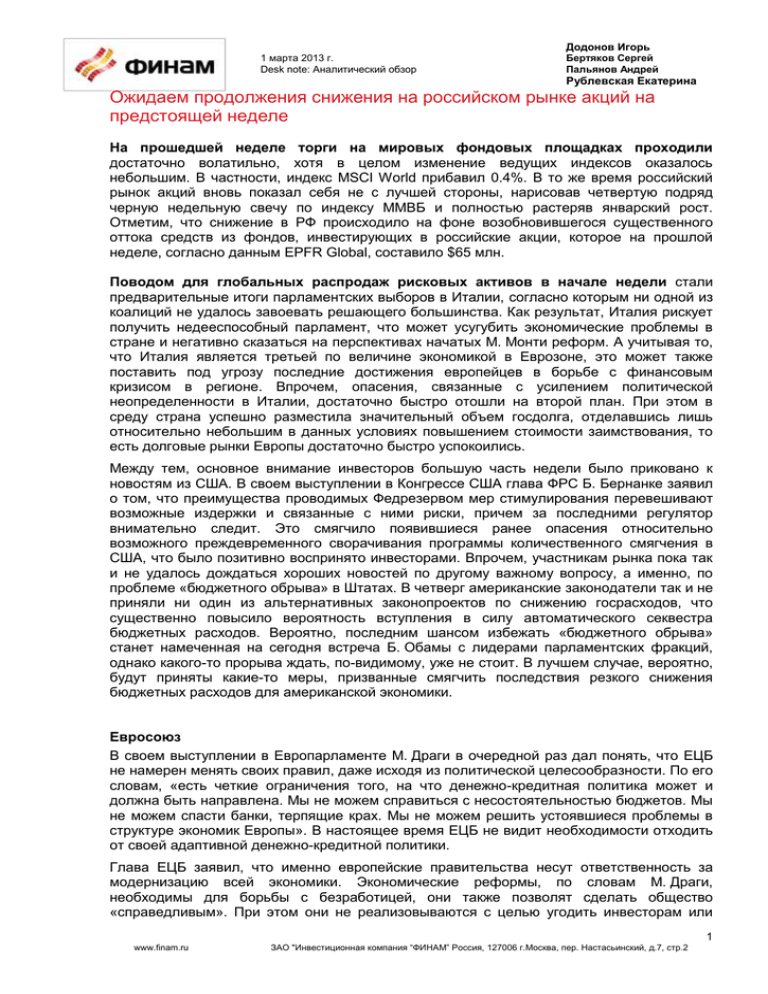

Додонов Игорь 1 марта 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Ожидаем продолжения снижения на российском рынке акций на предстоящей неделе На прошедшей неделе торги на мировых фондовых площадках проходили достаточно волатильно, хотя в целом изменение ведущих индексов оказалось небольшим. В частности, индекс MSCI World прибавил 0.4%. В то же время российский рынок акций вновь показал себя не с лучшей стороны, нарисовав четвертую подряд черную недельную свечу по индексу ММВБ и полностью растеряв январский рост. Отметим, что снижение в РФ происходило на фоне возобновившегося существенного оттока средств из фондов, инвестирующих в российские акции, которое на прошлой неделе, согласно данным EPFR Global, составило $65 млн. Поводом для глобальных распродаж рисковых активов в начале недели стали предварительные итоги парламентских выборов в Италии, согласно которым ни одной из коалиций не удалось завоевать решающего большинства. Как результат, Италия рискует получить недееспособный парламент, что может усугубить экономические проблемы в стране и негативно сказаться на перспективах начатых М. Монти реформ. А учитывая то, что Италия является третьей по величине экономикой в Еврозоне, это может также поставить под угрозу последние достижения европейцев в борьбе с финансовым кризисом в регионе. Впрочем, опасения, связанные с усилением политической неопределенности в Италии, достаточно быстро отошли на второй план. При этом в среду страна успешно разместила значительный объем госдолга, отделавшись лишь относительно небольшим в данных условиях повышением стоимости заимствования, то есть долговые рынки Европы достаточно быстро успокоились. Между тем, основное внимание инвесторов большую часть недели было приковано к новостям из США. В своем выступлении в Конгрессе США глава ФРС Б. Бернанке заявил о том, что преимущества проводимых Федрезервом мер стимулирования перевешивают возможные издержки и связанные с ними риски, причем за последними регулятор внимательно следит. Это смягчило появившиеся ранее опасения относительно возможного преждевременного сворачивания программы количественного смягчения в США, что было позитивно воспринято инвесторами. Впрочем, участникам рынка пока так и не удалось дождаться хороших новостей по другому важному вопросу, а именно, по проблеме «бюджетного обрыва» в Штатах. В четверг американские законодатели так и не приняли ни один из альтернативных законопроектов по снижению госрасходов, что существенно повысило вероятность вступления в силу автоматического секвестра бюджетных расходов. Вероятно, последним шансом избежать «бюджетного обрыва» станет намеченная на сегодня встреча Б. Обамы с лидерами парламентских фракций, однако какого-то прорыва ждать, по-видимому, уже не стоит. В лучшем случае, вероятно, будут приняты какие-то меры, призванные смягчить последствия резкого снижения бюджетных расходов для американской экономики. Евросоюз В своем выступлении в Европарламенте М. Драги в очередной раз дал понять, что ЕЦБ не намерен менять своих правил, даже исходя из политической целесообразности. По его словам, «есть четкие ограничения того, на что денежно-кредитная политика может и должна быть направлена. Мы не можем справиться с несостоятельностью бюджетов. Мы не можем спасти банки, терпящие крах. Мы не можем решить устоявшиеся проблемы в структуре экономик Европы». В настоящее время ЕЦБ не видит необходимости отходить от своей адаптивной денежно-кредитной политики. Глава ЕЦБ заявил, что именно европейские правительства несут ответственность за модернизацию всей экономики. Экономические реформы, по словам М. Драги, необходимы для борьбы с безработицей, они также позволят сделать общество «справедливым». При этом они не реализовываются с целью угодить инвесторам или 1 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 1 марта 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина «удовлетворить требования технократов в Брюсселе, Франкфурте или Вашингтоне». Это говорит о том, что ЕЦБ не будет смягчать свою позицию по выкупу облигаций тех стран, которые не проводят экономических реформ и не сокращают дефицит бюджета. В то же время М. Драги отметил, что инфляция в Еврозоне должна опуститься значительно ниже 2% в среднесрочной перспективе, и добавил, что это откроет новые возможности по стимулированию экономики при необходимости с помощью снижения процентных ставок и различных кредитных мер. М. Драги также пришлось защищать регулятора от нападок правительств различных стран, которые, как, например, Испания, пытаются давить на ЕЦБ, чтобы он сделал больше для стимулирования экономического роста и снижения уровня безработицы в регионе. На это М. Драги заявил следующее: «Наш ответ как для тех, кто хочет, чтобы мы делали что-то большее, так и для тех, кто хочет, чтобы мы делали что-то меньшее, будет одинаков: ЕЦБ будет сохранять ценовую стабильность. Это наш мандат». Розничные продажи в Германии с поправкой на сезонные колебания и инфляцию в январе 2013 г. выросли на 3.1% м/м, что стало самым значительным ростом с начала 2008 г. Показатель существенно превысил ожидания рынка. В годовом выражении розничные продажи увеличились в январе на 2.4%, тогда как эксперты ожидали падения на 1.7%. Таким образом, внутренний спрос в Германии остается устойчивым, его поддерживают стабильный рынок труда и высокий уровень реальной заработной платы. Темпы роста потребительских цен в Еврозоне в феврале составили 1.8% г/г, что меньше как декабрьского показателя в 2% г/г, так и консенсус-прогноза в 1.9% г/г. Основным фактором неожиданного ослабления инфляции стало замедление роста цен на продукты питания. Продовольствие, алкоголь и табак подорожали на 2.7% после роста на 3.2% в январе. При этом повышение цен на энергоносители ускорилось в прошлом месяце незначительно − с 3.9% до 4%. Уровень безработицы в Еврозоне в январе увеличился до рекордных 11.9% против 11.8% в декабре, превысив прогнозы. Наибольший уровень безработицы среди стран зоны евро отмечен в Испании – 26.2%, в Португалии этот показатель достиг 17.6%, в Ирландии – 14.7%. Самая низкая безработица по-прежнему наблюдается в Австрии – 4.9%. США Во вторник председатель ФРС США Б. Бернанке выступил перед конгрессменами. Ключевой темой его речи была нынешняя ультрамягкая монетарная политика. Б. Бернанке отметил, что преимущества мер стимулирования, очевидно, перевешивают возможные издержки и связанные с ними риски, за которыми регулятор внимательно следит. По его словам, «до сих пор мы не зафиксировали того, что расходы способствуют росту рисков на финансовых рынках. В текущих экономических условиях преимущества выкупа активов и смягчения политики в целом ясны: денежно-кредитная политика оказывает важную поддержку восстановлению при сохранении инфляции у целевого уровня в 2%». При этом Б. Бернанке заявил, что «на данном этапе у ФРС есть все инструменты, необходимые для ужесточения монетарной политики тогда, когда для этого придет время». В речи Б. Бернанке указывается, что с момента его прошлого выступления в Конгрессе экономика США продолжила расти. Темпы восстановления были умеренными, хотя и несколько неравномерными. Глава ФРС также заявил, что в экономике все еще есть незадействованные ресурсы, которые можно было бы использовать. Это «люди, которые могли бы работать, капитал, который может быть инвестирован». Текущая монетарная политика, по мнению Б. Бернанке, способствует вовлечению этих ресурсов, поскольку она стимулирует восстановление экономики и создание новых рабочих мест. Глава Федрезерва при этом отметил, что рабочие места в государственном секторе – это серьезная поддержка для рынка труда, и именно поэтому грядущее автоматическое сокращение расходов может серьезно осложнить ситуацию. 2 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 1 марта 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина По заявлению пресс-секретаря МВФ У. Мюррея, Фонд может пересмотреть свои прогнозы относительно темпов роста экономики США в случае реализации «фискального обрыва». Более того, секвестр может заставить пересмотреть в сторону ухудшения и прогнозы основных торговых партнеров страны. У. Мюррей также отметил, что для пересмотра прогноза МВФ необходимо понять, как долго американские законодатели будут договариваться и как «далеко» зайдет сокращение бюджета. Международный валютный фонд опубликует следующий прогноз развития мировой экономики в середине апреля. Согласно агентству Fitch, автоматическое вступление в силу мер сокращения бюджетных расходов в США не приведет к негативным рейтинговым действиям. Тем не менее, такой результат еще больше подорвет уверенность в том, что своевременное соглашение о дополнительных мерах сокращения бюджетного дефицита, необходимых для сохранения рейтинга «AAA», будет достигнуто. Эксперты Fitch также отметили, что они не ожидают повторения ситуации с верхней границей госдолга США, которая наблюдалась в августе 2011 г., но понижение рейтинга возможно, так как неспособность политиков вовремя решать возникающие проблемы ведет к повышению рисков. Согласно пересмотренным данным Министерства торговли США, американская экономика в 4-м квартале 2012 г. выросла на 0.1% в годовом выражении, в то время как ранее сообщалось о снижении на 0.1% г/г. Тем не менее уточненный показатель оказался заметно ниже прогнозов экспертов, ожидавших рост на 0.5% г/г. Положительное влияние на пересмотренные данные оказал менее значительный дефицит торгового баланса США в 4-м квартале, на уровне $387.9 млрд. Как результат, сальдо торгового баланса улучшило показатель ВВП на 0.24%, а не ухудшило его на 0.49%, как предполагалось ранее. Оценка сокращения экспорта была изменена с 5.7% на 3.9%, импорта − с 3.2% на 4.5%. Окончательные данные о динамике ВВП в 4-м квартале и 2012 г. в целом будут обнародованы в конце марта. Объем заказов на товары длительного пользования в США в январе упал на 5.2% м/м, что отражает, главным образом, сокращение заказов на военное оборудование (на рекордные с июля 2000 г. 69.5% м/м). В то же время заказы без учета транспортного оборудования выросли на 1.9% м/м, что стало максимальным повышением за год. Заказы на средства производства без учета самолетов и военного оборудования, которые являются индикатором капиталовложений бизнеса, повысились в январе относительно декабря на 6.3%, что стало максимальным скачком с декабря 2011 г. Улучшение ситуации на зарубежных рынках, сохранение устойчивого спроса на автомобили и низкие объемы запасов компаний в США способствуют стабилизации производственного сектора страны. Страны Азии, Россия, развивающиеся рынки Премьер-министр Японии С. Абэ выдвинул на пост руководителя японского ЦБ президента Азиатского банка развития Х. Куроду, который является сторонником сверхмягкой монетарной политики. На посты заместителей главы Банка Японии правительство предложило назначить К. Ивату, который выступает за усиление государственного надзора над японским регулятором, и Х. Накасо, занимающего пост исполнительного директора Банка Японии. Чтобы назначение выбранных кандидатов состоялось, они должны получить одобрение в обеих палатах парламента. У правящей партии нет большинства в верхней палате, но, как ожидается, проблем с назначением не возникнет. Скорее всего, все процедуры будут завершены до 15 марта. Нынешний глава ЦБ М. Сиракава и его заместители уйдут в отставку 19 марта, а первое заседание нового руководства запланировано на 3-4 апреля. Ожидается, что смена руководства ЦБ позволит С. Абэ проводить более экспансионистскую денежно-кредитную политику. Цель в 2% по инфляции является достаточно амбициозной, но правительству необходимо как можно скорее справиться с 3 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 1 марта 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина дефляцией. При этом весьма вероятно, что Банк Японии в ближайшее время пойдет на очередное расширение программы покупки активов. Промышленное производство в Японии в январе выросло на 1% м/м. Таким образом, показатель продемонстрировал прирост второй месяц подряд, хотя темпы роста и не дотянули до прогнозов (+1.5% м/м). По данным Министерства экономики, торговли и промышленности Японии, основным фактором повышения объемов промпроизводства стало производство автомобилей и автомобильного оборудования. Ведомство ожидает, что в феврале темпы роста составят 5.3% м/м, а в марте показатель вырастет лишь на 0.3% м/м. Эти прогнозы основываются на опросе японских компаний. Потребительские цены в Японии без учета свежих продуктов питания в январе снизились на 0.2% в годовом выражении, как и ожидалось. Таким образом, дефляция в стране наблюдается в 8 из последних 10 месяцев, и японскому ЦБ, вероятно, будет непросто достичь нового целевого уровня инфляции в 2%. Уровень безработицы в Японии, с учетом корректировки на сезонные факторы, в январе снизился до 4.2% с 4.3% в декабре. По итогам всего 2012 г. нескорректированный уровень безработицы составил 4.3% против 4.6% в 2011 г. Общая численность занятых за год снизилась на 0.3%, а общее число безработных сократилось на 5.6%. Среднемесячный доход японских домохозяйств в январе вырос на 2.4% м/м против ожидавшегося повышения на 0.4% м/м. Согласно окончательным данным, индекс деловой активности PMI в производственном секторе Китая по версии HSBC в феврале сократился до 50.4 пункта против 52.3 пункта в январе. Таким образом, производственная активность в Поднебесной продолжает расти, однако темпы ее роста оказались минимальными за последние четыре месяца. Данные свидетельствуют о том, что китайская экономика продолжает сталкиваться с трудностями на фоне сокращения мирового спроса. Во вторник Всемирный банк понизил прогноз роста ВВП России в 2013 г. до 3.3% с 3.6%, которые организация прогнозировала в октябре. В результате прогноз ВБ стал одним из наиболее пессимистичных среди оценок известных организаций. Снижение прогноза объясняется пятью факторами: снижением прогноза средней цены на нефть Urals (до $102 за баррель); менее благоприятной внешнеэкономической конъюнктурой, чем ожидалось, в частности, более медленным восстановлением Европы; снижением экономической активности в самой России; ускорением темпов инфляции; слабым ростом инвестиций. В докладе ВБ отмечается, что «с учетом слабого роста инвестиций в 2012 г. и несмотря на крупномасштабные инвестиционные проекты, связанные с Олимпиадой в Сочи, восстановление инвестиций произойдет только в середине 2013 г. вслед за восстановлением мировой экономики». Точного прогноза инфляции в РФ в 2013 г. Всемирный банк не дал, но заметил, что ее уровень, по-видимому, снизится только во 2-м полугодии в результате замедления роста денежной массы в сочетании со снижением темпов роста кредитования. При этом сезонные факторы и напряженная ситуация на рынке труда, скорее всего, будут удерживать инфляцию в ближайшие месяцы выше установленного Банком России целевого диапазона в 5-6%. По мнению экспертов ВБ, экономический рост в России несколько ускорится в 2014 г. − до 3.6% благодаря более высоким темпам роста в развитых странах и восстановлению инвестиционного спроса. Впрочем, и этот прогноз понижен: в октябре ВБ ожидал роста российской экономики в 2014 г. на уровне до 3.9%. По итогам недели индексы волатильности значительно повысились, хотя и остались на относительно невысоких для среднесрочного периода уровнях. Цены «рисковых» активов изменились в среднем несущественно. Данные макроэкономической 4 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 1 марта 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина информации в целом отражали некоторое улучшение экономической ситуации в ведущих странах. Финансово-политическая информация, поступающая на рынок, свидетельствовала о заметном повышении внешнеполитических рисков для инвесторов. Мы ожидаем негативной динамики на российском рынке акций в ближайшие дни, при этом торги, вероятно, будут сопровождаться повышенной волатильностью. В то же время мы сохраняем позитивный взгляд на перспективы динамики котировок акций первого и второго эшелонов рынка в среднесрочном периоде. 5 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 1 марта 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Техническая картина по основным индексам и сырьевым товарам Индекс ММВБ Индекс ММВБ торгуется ниже своих скользящих средних, что говорит о негативных настроениях на рынке. Ближайшее сопротивление расположено в районе 1510 пунктов, далее 1525 пунктов. В случае продолжения снижения поддержкой выступит область 1470 пунктов, далее 1440 пунктов. Индекс S&P 500 Индекс S&P 500 торгуется на уровне своих скользящих средних, что говорит о нейтральном настроении на рынке. Ближайшее сопротивление расположено в районе 1520 пунктов, далее 1530 пунктов. В случае снижения целью движения выступит район 1490 пунктов, далее 1470 пунктов. Нефть Brent Котировки нефти Brent движутся ниже своих скользящих средних, что говорит о негативном настроении на рынке. Ближайшее сопротивление находится на уровне $113.2 за баррель далее $115.6 за баррель. Ближайшая поддержка расположена на уровне $110.5 за баррель, при ее пробитии целью снижения может стать отметка $109.4 за баррель. 6 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 1 марта 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Золото Котировки золота движутся ниже своих скользящих средних, что говорит о негативном настроении на рынке. Ближайшее сопротивление расположено в районе $1615 за унцию, далее $1650 за унцию. Поддержка лежит в районе $1550 за унцию, далее $1530 за унцию. Пара EUR/USD Котировки EUR/USD движутся ниже своих скользящих средних, что говорит о негативном настроении на рынке. Ближайшее сопротивление находится в районе 1.316, далее 1.33. В случае возобновления нисходящей динамики уровнями поддержки станут отметки 1.304 и далее 1.299. 7 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 1 марта 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Основные корпоративные события за неделю Мегафон Событие. Мегафон представил финансовые результаты за 2012 г. по МСФО. Выручка компании увеличилась на 12.4% по сравнению с 2011 г. до 272.6 млрд. руб., главным образом, благодаря опережающему росту доходов от передачи данных (+32% г/г). Показатель EBITDA вырос на 16.4% г/г до 117.4 млрд. руб., при этом рентабельность по EBITDA прибавила 1.4 п.п. и достигла 43%. Чистая прибыль оператора в 2012 г. составила 38.3 млрд. руб., сократившись на 12.1% по сравнению с результатом 2011 г. Капвложения Мегафона в 2012 г. сократились на 38% г/г до 44.1 млрд. руб. В сочетании с ростом EBITDA это привело к тому, что свободный денежный поток компании вырос почти в 3 раза по сравнению с 2011 г. и достиг 70.8 млрд. руб. В то же время чистый долг оператора на конец 2012 г. составил 121.8 млрд. руб. против чистой денежной позиции в 45.7 млрд. руб. на начало года. Повышение долговой нагрузки в основном произошло во 2-м квартале 2012 г. в связи с реорганизацией базы акционеров и выплатой дивидендов. Число активных абонентов мобильной связи Мегафона по состоянию на 31 декабря 2012 г. составило 64.6 млн., увеличившись за год на 2.9%. При этом показатель среднемесячного дохода на одного абонента (ARPU) повысился на 3% г/г до 320 руб. Руководство Мегафона подтвердило намерение выплатить дивиденды по итогам 2012 г. в соответствии с дивидендной политикой оператора, утвержденной в июне прошлого года. Таким образом, на дивиденды может быть направлено 70% от свободного денежного потока или 50% от чистой прибыли за год при условии сохранения чистого долга на уровне 1.2-1.5 к EBITDA. Комментарий. Результаты Мегафона оказались сильными, заметно превысив ожидания рынка. Компания продолжила укреплять свои лидирующие позиции в быстрорастущем сегменте мобильной передачи данных. При этом начало реализации принятой в 2012 г. новой стратегии, направленной на повышение операционной эффективности, контроль над затратами и увеличение доходности для акционеров, позволило показать рекордные EBITDA и свободный денежный поток. Долговая нагрузка хотя и существенно повысилась по итогам года, но осталась на вполне контролируемом уровне соотношение Чистый долг/EBITDA составляет невысокие 1.04. Отметим, что такая долговая нагрузка позволяет компании выплатить дивиденды за 2012 г. Согласно дивидендной политике, они могут находиться в широком диапазоне – от 30.9 руб. до 79.9 руб. В реальности, на наш взгляд, размер дивиденда окажется примерно посередине указанного интервала, то есть на уровне 55 руб. на акцию, и дивидендная доходность составит порядка 6.5%. Мы ожидаем, что сильная отчетность Мегафона за 2012 г. будет оказывать поддержку котировкам акций компании в ближайшие недели. Фосагро Событие: Согласно пресс-релизу Фосагро, ценные бумаги компании переведены в котировальный список «А» 1-го уровня фондовой биржи ММВБ. Всего в список входят 28 бумаг (акций), выпущенных 23 эмитентами. Комментарий: Мы положительно оцениваем данную новость. Включение в список «А» 1-го уровня означает, что ценные бумаги компании отвечают высоким требованиям по ликвидности, прозрачности ведения бизнеса и качеству корпоративного управления. Для включения в список капитализация компании должна составлять не менее 10 млрд. руб., баланс эмитента должен быть безубыточным на протяжении двух из последних трех лет, а минимальный ежемесячный объём сделок за последние 3 месяца – не менее 8 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 1 марта 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина 25 млн. руб. Кроме того, включение в список позволит компании расширить базу инвесторов за счет негосударственных пенсионных фондов, страховых компаний, а также за счет средств ПФР, переданных в доверительное управление частным компаниям. 9 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 1 марта 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Контакты Группа клиентской аналитики (Департамент клиентского обслуживания) Отдел Классического Рынка (доверительное и консультационное управление, операции в РТС и на внебиржевом рынке) Зайцева Анна Руководитель +7 (495) 796-90-26, доб.2025 zaytseva@corp.finam.ru Коновалов Василий Руководитель отдела +7(495) 796-93-88, доб.2744 konovalov@corp.finam.ru Пальянов Андрей Консультант-аналитик +7 (495) 796-90-26, доб.2040 palyanov@corp.finam.ru Голубев Артем Портфельный менеджер +7(495) 796-93-88, доб.2745 golubev@corp.finam.ru Силакова Екатерина Портфельный управляющий УК «Финам Менеджмент» +7 (495) 796-90-26, доб.1608 silakova@corp.finam.ru Дубинин Иван Портфельный менеджер +7(495) 796-93-88, доб.2747 dubinin_i@corp.finam.ru Додонов Игорь Консультант-аналитик +7 (495) 796-90-26, доб.1627 idodonov@corp.finam.ru Рублевская Екатерина Консультант-аналитик +7 (495) 796-90-26, доб.1636 erublevskaya@corp.finam.ru Зюриков Александр Портфельный менеджер +7(495) 796-93-88, доб.2740 zyurikov@corp.finam.ru Спиридонов Денис Портфельный менеджер +7(495) 796-93-88, доб.2742 spiridonov_d@corp.finam.ru Бертяков Сергей Консультант-аналитик +7 (495) 796-90-26, доб.2045 sbertyakov@corp.finam.ru Настоящий материал и содержащиеся в нем сведения предназначены для клиентов ЗАО «ФИНАМ», носят исключительно информативный характер и не могут рассматриваться ни как приглашение или побуждение сделать оферту, ни как просьба купить или продать ценные бумаги/другие финансовые инструменты, либо осуществить какую-либо иную инвестиционную деятельность. Представленная информация подготовлена на основе источников, которые, по мнению авторов данного аналитического обзора, являются надежными, но при этом отражает исключительно мнение авторов относительно анализируемых объектов. Несмотря на то, что настоящий обзор был составлен с максимально возможной тщательностью, ни его авторы, ни ЗАО «ФИНАМ» не заявляют и не гарантируют ни прямо, ни косвенно его точность и полноту. Любая информация и любые суждения, приведенные в данном материале, являются суждением на момент публикации настоящего аналитического обзора и могут быть изменены без предупреждения. Ни ЗАО «ФИНАМ», ни его сотрудники не несут ответственности за какие-либо потери, возникшие в результате использования настоящего материала либо в какойлибо другой связи с ним. Копирование, воспроизводство и/или распространение настоящего материала, частично или полностью, без письменного разрешения ЗАО «ФИНАМ» категорически запрещено. 10 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2