1) Показатель «Собственные оборотные средства» равен

advertisement

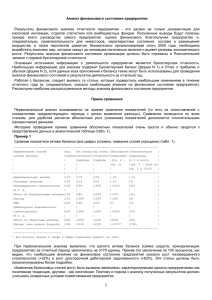

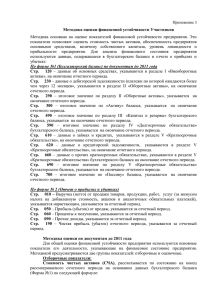

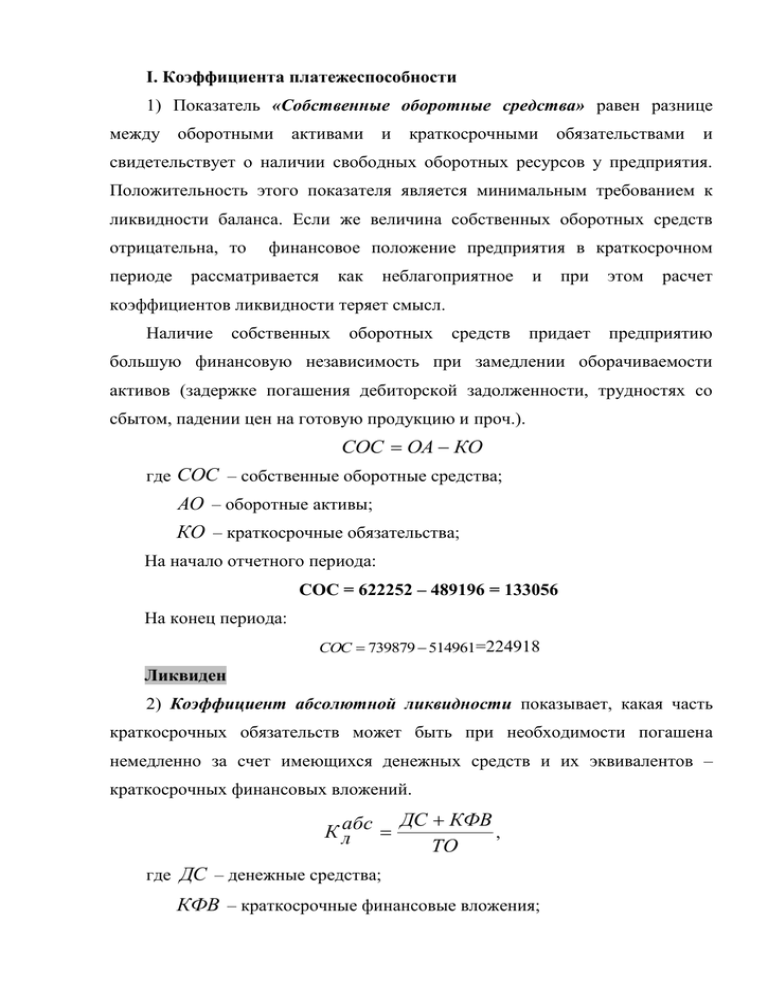

I. Коэффициента платежеспособности 1) Показатель «Собственные оборотные средства» равен разнице между оборотными активами и краткосрочными обязательствами и свидетельствует о наличии свободных оборотных ресурсов у предприятия. Положительность этого показателя является минимальным требованием к ликвидности баланса. Если же величина собственных оборотных средств отрицательна, то периоде финансовое положение предприятия в краткосрочном рассматривается как неблагоприятное и при этом расчет коэффициентов ликвидности теряет смысл. Наличие собственных оборотных средств придает предприятию большую финансовую независимость при замедлении оборачиваемости активов (задержке погашения дебиторской задолженности, трудностях со сбытом, падении цен на готовую продукцию и проч.). СОС ОА КО где СОС – собственные оборотные средства; АО – оборотные активы; КО – краткосрочные обязательства; На начало отчетного периода: СОС = 622252 – 489196 = 133056 На конец периода: СОС 739879 514961=224918 Ликвиден 2) Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных обязательств может быть при необходимости погашена немедленно за счет имеющихся денежных средств и их эквивалентов – краткосрочных финансовых вложений. К лабс ДС КФВ , ТО где ДС – денежные средства; КФВ – краткосрочные финансовые вложения; ТО – текущие обязательства предприятия. Считается, что значение этого показателя не должно опускаться ниже 0,2, однако отечественный опыт показывает, что практически К лабс колеблется в пределах от 0,05 до 0,1. На начало отчетного периода: К лабс 440 21336 = 0,0445 489196 На конец периода: К лабс 529 25161 =0,049 514961 Практически 0,05 3) Коэффициент быстрой ликвидности показывает, в какой степени текущие обязательства могут быть удовлетворены за счет высоколиквидных активов: К быстр ДС КФВ ДЗ , л ТО где (1.4) ДЗ – дебиторская задолженность на определенную дату за исключением сомнительной. быстр По ликвидным стандартам значение К л должно быть не менее 1; в Российской практике – нормативным считается 0,7÷0,8. На начало отчетного периода: К быстр 440 21336 176640 = 0,405 л 489196 На конец периода: К быстр 529 25161 287435 =0,608 л 514961 Чуть ниже 4) Коэффициент текущей ликвидности по существу выражает ту же оценку, что и показатель «Собственные оборотные средства», но не в абсолютной, а относительной форме. И его определяют как отношение оборотных активов к текущим обязательствам. К тек. л ДС КФВ ДЗ ЗТМЦ ОА ТО ТО ДЗ - дебиторская задолженность за исключением сомнительной. где ЗТМЦ - запасы товарно-материальных ценностей за исключением неликвидных. Принято считать, что этот коэффициент должен находиться в пределах от 1 до 3. Слишком малые его значения повышают риск неплатежеспособности, а слишком большие значения (при незначительных краткосрочных финансовых вложениях) говорят о том, что у предприятия имеются неработающие оборотные активы. На начало отчетного периода: К тек. л ДС КФВ ДЗ ЗТМЦ 622252 = 1,27 489196 ТО На конец периода: К тек. л ДС КФВ ДЗ ЗТМЦ 739879 =1,43 514961 ТО В норме II. Коэффициенты финансовой устойчивости 1) Коэффициент автономии (собственности) показывает степень независимости предприятия от внешних источников финансирования, или другими словами, долю собственного капитала в активах. К авт СК , А где СК – собственный капитал; А – актив баланса. Более или равен 0,5 На начало отчетного периода: К авт 512420 = 0,454 1128298 На конец периода: К авт 565984 =0,5 1128298 Практически 0,5 2) Коэффициент концентрации зависимости заемного капитала отражает долю заемного капитала в источниках финансирования. К зав. ЗК , А где ЗК - заемный капитал. Сумма коэффициентов автономии и зависимости всегда равна 1. Финансовое положение предприятия считается тем устойчивее, чем выше первый коэффициент и, соответственно, ниже второй. Снижение коэффициента автономии связано с получением кредитов. Это может привести к существенному ухудшению финансового положения в период спада рыночной конъюнктуры, когда доходы падают, а приходится платить проценты в прежнем фиксированном размере и возвращать основной долг. В результате возникает реальная угроза потери платежеспособности предприятия. Благополучной считается ситуация, когда К авт. выше 0,5, то есть собственный капитала превышает обязательства. На начало отчетного периода: К зав. 615879 =0,54 1128298 На конец периода: К зав. 685013 =0,54 1250997 3) Коэффициент структуры капитала (финансового левериджа) считается одним из основных при характеристике финансовой устойчивости предприятия; он показывает, сколько заемных средств приходится на 1 рубль собственных. К фин. завис. ЗК , СК Данный коэффициент не должен быть больше 1. Оптимальным считается его значение 0,67 (40% : 60%). Высокая зависимость от внешних займов может существенно ухудшить положение предприятия в случае замедления темпов реализации, поскольку расходы по выплате процентов за кредиты относятся к постоянным расходам. Кроме того, могут возникнуть затруднения с получением новых кредитов. В отдельных случаях предприятию выгодно брать кредиты даже при достаточности собственных средств, так как доходность собственного капитала повышается в результате того, что эффект от использования заемных средств значительно выше, чем процентная ставка за кредит. На начало отчетного периода: К фин. завис. 615879 =1,2 512420 На конец периода: К фин. завис. 685013 =1,2 565984 Больше 1 4) Коэффициент защищенности кредиторов (или коэффициент покрытия процентов) характеризует степень защищенности кредиторов от невыплаты процентов за предоставленный кредит. К защищ. кредит. Прибыль до вычета процентов и налогов Проценты к уплате Значение коэффициента покрытия процентов должен быть больше 1, в противном случае предприятие не сможет в полном объеме рассчитаться с кредиторами по текущим обязательствам. На начало отчетного периода: К защищ. кредит. 68478 =5,96 11481 На конец периода: К защищ. кредит. 73006 =6,4 11339 Выше 1 III. Коэффициенты рентабельности 1) Рентабельность активов предприятия рассчитывается делением чистой прибыли на среднегодовую стоимость активов и характеризует эффективность вложения средств в активы данного предприятия. Rакт Пч , А где Пч – чистая прибыль; А – совокупный объем активов (итог баланса - нетто). Этот показатель наиболее важен в оценке конкурентоспособности предприятия. Фактический уровень рентабельности активов предприятия сравнивается со среднеотраслевым показателем. На начало отчетного периода: R акт 60812 =0,097 622252 На конец периода: R акт 53564 =0,072 739879 2) Рентабельность продаж – это прибыль, деленная на объем реализованной продукции, рассчитывается как на основе валовой прибыли от реализации, так и чистой. Rпродаж Пч Вр , где В р – выручка от реализации. Данный показатель свидетельствует о величине прибыли (валовой или чистой), принесенной каждой денежной единицей реализованной продукции. Динамика показателя рентабельности продукции отражает изменения в ценовой политике предприятия и его способность контролировать себестоимость продукции. На начало отчетного периода: R продаж 53564 =0,17 303600 На конец периода: R продаж 60812 =0,22 268021 Динамика явно на увеличение 3) Рентабельность инвестированного капитала позволяет оценить эффективность и целесообразность взаимоотношений с инвесторами, поскольку указывает на доходность долгосрочного капитала. Rкап. инвест. П ч % к уплате Валюта баланса КО На начало периода: Rкап. инвест. 60812 11339 =0,07 1128298 489195 На конец периода: Rкап. инвест. 53564 11481 =,005 1250997 514961 4) Рентабельность собственного капитала позволяет определить эффективность капитала, инвестированного собственниками, и сравнить этот показатель с возможным получением дохода от вложения этих средств в другие ценные бумаги. Rск. На начало отчетного периода: Rск. 60812 512420 =0,11 Пч СК На конец периода: Rск. 53564 565984 =0,09 IV. Коэффициенты деловой активности 1) Коэффициент оборачиваемости активов характеризует эффективность использования предприятием всех имеющихся у него ресурсов, независимо от источников их привлечения, и определяется как отношение выручки от реализации к итогу актива баланса. К оакт. Вр , А где В р – выручка от реализации; А – средняя сумма актива баланса. Этот коэффициент показывает сколько раз за год (или другой отчетный период) совершается полный цикл производства и обращения, приносящий эффект в виде прибыли, или сколько денежных единиц реализованной продукции принесла каждая денежная единица активов. Значение показателя зависит от отрасли, отражая специфику производства. На начало периода: К акт. о 268021 На конец периода: К акт. о 303600