Приложение 16 - Инвесторам

advertisement

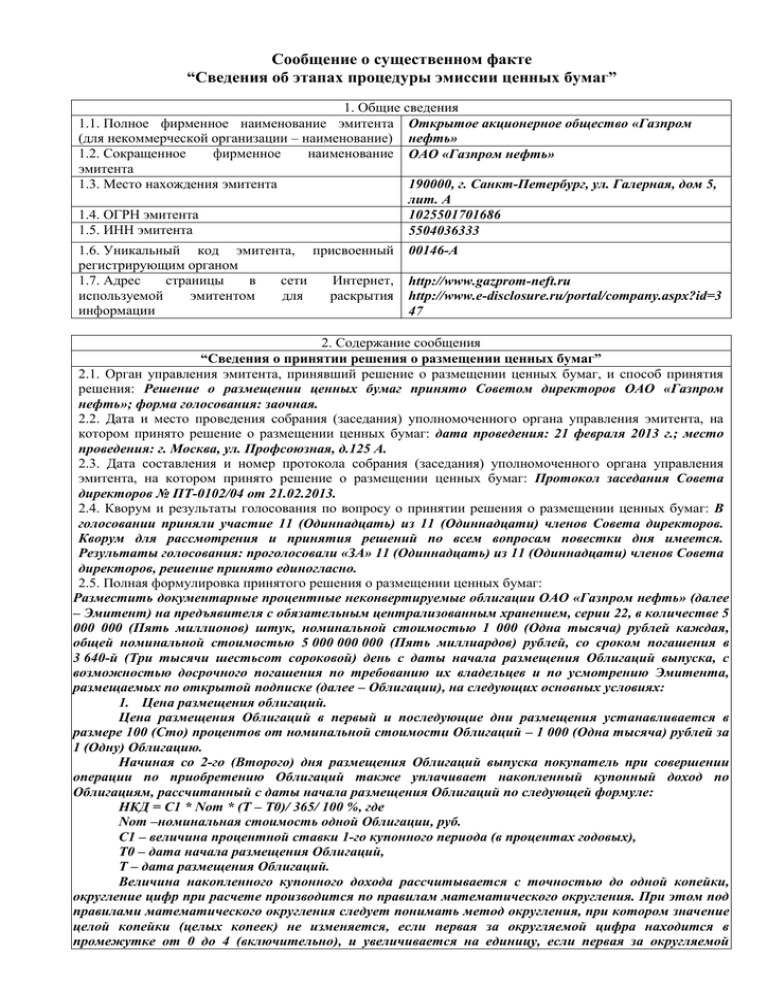

Сообщение о существенном факте “Сведения об этапах процедуры эмиссии ценных бумаг” 1. Общие сведения 1.1. Полное фирменное наименование эмитента Открытое акционерное общество «Газпром (для некоммерческой организации – наименование) нефть» 1.2. Сокращенное фирменное наименование ОАО «Газпром нефть» эмитента 1.3. Место нахождения эмитента 190000, г. Санкт-Петербург, ул. Галерная, дом 5, лит. А 1.4. ОГРН эмитента 1025501701686 1.5. ИНН эмитента 5504036333 1.6. Уникальный код эмитента, присвоенный регистрирующим органом 1.7. Адрес страницы в сети Интернет, используемой эмитентом для раскрытия информации 00146-A http://www.gazprom-neft.ru http://www.e-disclosure.ru/portal/company.aspx?id=3 47 2. Содержание сообщения “Сведения о принятии решения о размещении ценных бумаг” 2.1. Орган управления эмитента, принявший решение о размещении ценных бумаг, и способ принятия решения: Решение о размещении ценных бумаг принято Советом директоров ОАО «Газпром нефть»; форма голосования: заочная. 2.2. Дата и место проведения собрания (заседания) уполномоченного органа управления эмитента, на котором принято решение о размещении ценных бумаг: дата проведения: 21 февраля 2013 г.; место проведения: г. Москва, ул. Профсоюзная, д.125 А. 2.3. Дата составления и номер протокола собрания (заседания) уполномоченного органа управления эмитента, на котором принято решение о размещении ценных бумаг: Протокол заседания Совета директоров № ПТ-0102/04 от 21.02.2013. 2.4. Кворум и результаты голосования по вопросу о принятии решения о размещении ценных бумаг: В голосовании приняли участие 11 (Одиннадцать) из 11 (Одиннадцати) членов Совета директоров. Кворум для рассмотрения и принятия решений по всем вопросам повестки дня имеется. Результаты голосования: проголосовали «ЗА» 11 (Одиннадцать) из 11 (Одиннадцати) членов Совета директоров, решение принято единогласно. 2.5. Полная формулировка принятого решения о размещении ценных бумаг: Разместить документарные процентные неконвертируемые облигации ОАО «Газпром нефть» (далее – Эмитент) на предъявителя с обязательным централизованным хранением, серии 22, в количестве 5 000 000 (Пять миллионов) штук, номинальной стоимостью 1 000 (Одна тысяча) рублей каждая, общей номинальной стоимостью 5 000 000 000 (Пять миллиардов) рублей, со сроком погашения в 3 640-й (Три тысячи шестьсот сороковой) день с даты начала размещения Облигаций выпуска, с возможностью досрочного погашения по требованию их владельцев и по усмотрению Эмитента, размещаемых по открытой подписке (далее – Облигации), на следующих основных условиях: 1. Цена размещения облигаций. Цена размещения Облигаций в первый и последующие дни размещения устанавливается в размере 100 (Сто) процентов от номинальной стоимости Облигаций – 1 000 (Одна тысяча) рублей за 1 (Одну) Облигацию. Начиная со 2-го (Второго) дня размещения Облигаций выпуска покупатель при совершении операции по приобретению Облигаций также уплачивает накопленный купонный доход по Облигациям, рассчитанный с даты начала размещения Облигаций по следующей формуле: НКД = C1 * Nom * (T – T0)/ 365/ 100 %, где Nom –номинальная стоимость одной Облигации, руб. C1 – величина процентной ставки 1-го купонного периода (в процентах годовых), T0 – дата начала размещения Облигаций, T – дата размещения Облигаций. Величина накопленного купонного дохода рассчитывается с точностью до одной копейки, округление цифр при расчете производится по правилам математического округления. При этом под правилами математического округления следует понимать метод округления, при котором значение целой копейки (целых копеек) не изменяется, если первая за округляемой цифра находится в промежутке от 0 до 4 (включительно), и увеличивается на единицу, если первая за округляемой цифра находится в промежутке от 5 до 9 (включительно). 2. Способ размещения Облигаций. Облигации размещаются по открытой подписке. 3. Форма оплаты размещаемых Облигаций. При размещении Облигаций предусмотрена форма оплаты денежными средствами в валюте Российской Федерации в безналичном порядке. Возможность рассрочки при оплате ценных бумаг выпуска не предусмотрена. 4. Форма, порядок и срок погашения Облигаций. Облигации погашаются в 3 640-й (Три тысячи шестьсот сороковой) день с даты начала размещения Облигаций выпуска. При погашении Облигаций выплачивается 100% (Сто процентов) непогашенной части номинальной стоимости. Непогашенная часть номинальной стоимости определяется как разница между номинальной стоимостью одной Облигации и её частью, погашенной при частичном досрочном погашении Облигаций (в случае если решение о частичном досрочном погашении принято Эмитентом). Даты начала и окончания погашения Облигаций совпадают. Погашение Облигаций и выплата доходов по ним производится денежными средствами в валюте Российской Федерации в безналичном порядке в пользу владельцев Облигаций. Возможность выбора владельцами Облигаций формы погашения Облигаций не предусмотрена. Если дата погашения приходится на нерабочий праздничный или выходной день - независимо от того, будет ли это государственный выходной день или выходной день для расчетных операций, то выплата надлежащей суммы производится в первый рабочий день, следующий за нерабочим праздничным или выходным днем. Владелец Облигаций не имеет права требовать начисления процентов или какой-либо иной компенсации за такую задержку в платеже. 5. Досрочное погашение Облигаций. Предусмотрена возможность досрочного погашения по требованию владельцев облигаций и по усмотрению Эмитента. Порядок и условия досрочного погашения Облигаций по требованию владельцев Облигаций устанавливаются Решением о выпуске ценных бумаг и Проспектом ценных бумаг. Досрочное погашение Облигаций по требованию владельцев Облигаций осуществляется в денежной форме, в безналичном порядке в валюте Российской Федерации. Порядок и условия досрочного погашения Облигаций по усмотрению Эмитента устанавливаются Решением о выпуске ценных бумаг и Проспектом ценных бумаг. Досрочное погашение Облигаций по усмотрению Эмитента осуществляется в денежной форме, в безналичном порядке в валюте Российской Федерации. 6. Расходы, связанные с внесением приходных записей о зачислении размещаемых Облигаций на счета депо в депозитарии (осуществляющем централизованное хранение Облигаций) их первых владельцев (приобретателей) несут владельцы (приобретатели) таких Облигаций. 7. Иные условия размещения Облигаций определяются Решением о выпуске ценных бумаг и Проспектом эмиссии ценных бумаг. 2.6. Факт предоставления акционерам (участникам) эмитента и (или) иным лицам преимущественного права приобретения ценных бумаг: Преимущественное право приобретения размещаемых ценных бумаг не предусмотрено. 3. Подпись 3.1. Начальник Департамента корпоративного регулирования на основании доверенности № НК-118 от 23 марта 2012 года 3.2. Дата “ 21 ” февраля 20 13 г. Дворцов А.В. (подпись) М.П.