Карпенко Олеся Викторовна аспирант каф. ОУГП Московский государственный горный университет

advertisement

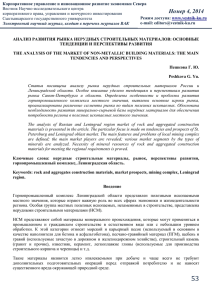

Карпенко Олеся Викторовна аспирант каф. ОУГП Московский государственный горный университет ОЦЕНКА СОСТОЯНИЯ И ПЕРСПЕКТИВЫ РАЗВИТИЯ РЫНКА НЕРУДНЫХ СТРОИТЕЛЬНЫХ МАТЕРИАЛОВ ESTIMATION OF THE CONDITION AND PROSPECT OF DEVELOPMENT OF THE MARKET OF NONMETALLIC BUILDING MATERIALS Кризис в строительном бизнесе, нестабильный спрос, высокие текущие расходы связанные с производством нерудных строительных материалов (производство нерудных материалов достаточно метало- и энергоемкое), рост энерго- и железнодорожных тарифов оказало негативное влияние на отрасль производства нерудных строительных материалов. Поставщики нерудных материалов фиксировали летом 2009 года лишь небольшое оживление конъюнктуры. Производство нерудных строительных материалов в России представлено производством щебня и гравия (52%), песка (38%) и прочих материалов (10%), включая пористые заполнители. По данным ФСГС РФ в 2009 году производство нерудных материалов снизилось на 38% по отношению к аналогичному периоду прошлого года. В июне отмечен самый высокий объем производства в текущем году – российские предприятия выпустили 21 216,4 тыс. куб.м. нерудных строительных материалов. В 2009г. производство щебня и гравия снизилось на 37%, объем производства строительного песка снизился на 45%, средняя загрузка мощностей по производству нерудных материалов в РФ составила 41% , для сравнения в 2008 году этот показатель составлял 66,41%. По данным ФСГС РФ в 2009 году импорт нерудных строительных материалов снизился на 51% в стоимостном и на 28% в натуральном выражении. Объем российского импорта в натуральном выражении составил 10,7 млн. тонн. Крупнейшем поставщиком, импортирующим нерудные строительные материалы в Россию, является Украина. Почти весь объем импорта в натуральном выражении (89%) приходится на Украину. 94% импортируемых нерудных строительных материалов в натуральном выражении составляют щебень и гравийные материалы, доля песка при этом составляет 6%. В 2009 году по данным ФСГС произошел рост остатков нерудных строительных материалов у производителей, в целом по РФ он составил 45% в денежном выражении. Наибольший прирост отмечен в Костромской области (30,4%) и Республике Башкортостан (22,5%). Рост остатков в данном случае говорит о проблемах со сбытом продукции, которые испытывают крупнейшие российские производители нерудных строительных материалов. В условиях нестабильной экономики рынок нерудных строительных материалов оказался высококонцентрированным. В каждом регионе действует небольшое количество производственных компаний, занимающих 36 большие рыночные доли. Больше всего производителей нерудных стройматериалов сконцентрировано в Южном Федеральном округе России – около 210 хозяйствующих субъектов. На этот рынок приходится около 37% всех производителей нерудных строительных материалов. Второе место занимает Северо-Западный федеральный округ. Здесь добычей и реализацией нерудных материалов занимаются более 190 хозяйствующих субъектов. При этом наибольшие объемы добычи и реализации песка, щебня и гравия осуществляются в Ленинградской области, Архангельской области и Республике Карелия. Центральный ФО занимает около 30% от общего производства, а на его территории работают 170 предприятий. Аналитики объясняют это локальным характером рынков нерудных стройматериалов, которые не подлежат транспортировке на дальние расстояния из-за высокой доли транспортных расходов. Так, в структуре цены тонны щебня железнодорожный тариф составляет около 46%, а в структуре цены тонны песка транспортные расходы (включая перевозку, погрузку, выгрузку) могут достигать до 90%. При этом, несмотря на большую издержкоемкость доставки, рынок песка менее концентрирован (песок можно добывать практически в каждом регионе), чем рынок гравия, где имеется низкая конкурентная активность (месторождения гранитного щебня, есть далеко не везде). Основной причиной сравнительно невысокого уровня конкуренции на рынке нерудных материалов являются значительные барьеры, препятствующие выходу на рынок новых игроков. В частности, на получение лицензии на освоение того или иного месторождения и оформление соответствующих разрешительных документов уходит до 3 лет (необходимо получить более сотни подписей чиновников). Количество выданных лицензий невелико – максимальное их число приходится на Южный федеральный округ – всего 210, в других федеральных округах и того меньше. Кроме того, в качестве барьера для развития рынка выступает и ограниченный объем разведанных запасов – большинство освоенных месторождений активно эксплуатируются участниками рынка, а освоение новых требует проведения геологоразведочных работ и большого объема инвестиций, что повышает риски вложений. Среди отечественных производителей конкуренцию выигрывает тот, чей щебень выше качеством, а производство территориально ближе к основным потребителям рынкам г. Москвы, Московской области, Ленинградской области (с учетом меньших транспортных затрат на перевозку они имеют возможность предлагать свою продукцию по более низким ценам). Одним из основных сдерживающих факторов развития производства высокопрочного щебня является недостаточная обеспеченность транспортом. Произведенный щебень доставляется до потребителя, главным образом, по ж/д в полувагонах и платформах МПС или в арендованных, собственных полувагонах и платформах. Провозная плата обусловлена действующими тарифами МПС, но в итоги определяется в каждом случае индивидуально, зависит от множества рыночных и не рыночных обстоятельствах и анализу 37 не поддается. Непосредственное влияние на стоимость перевозки оказывает состояние вагонного парка МПС, которое, вместе с ростом производства, привело к образованию дефицита подвижного состава и, периодически возникающему на некоторых дорогах, запрета на перевозки щебня в полувагонах. Дефицит полувагонов особенно заметен в конце месяца и перед началом отопительного сезона, когда вагоны используются для перевозки угля. Другой вид доставки щебеночных материалов в центр России и Поволжье – озерно-речной транспорт. В практики существует организация погрузки продукции с ряда предприятий расположенных на берегах Онежского и Ладожского озер. Недостатком является то, что водный транспорт работает только в период навигации с середины мая до конца октября. Однако такой вариант устраивает многих потребителей (в основном дорожников). Это период активной сезонной работы данных организаций. Водный транспорт считается более дешевым, чем железнодорожный. Вторая проблема, техническая отсталость, ведь большая часть карьеров введены в эксплуатацию лет 30-40 назад, решается за счет применения давно представленных в России зарубежных марок, с развитой дилерской сетью и складами (но это требует серьезных финансовых затрат). Ситуация на рынке рабочей силы создает определенные трудности с высококлассными механизаторами. Эта задача частично решается за счет привлечения кадров из смежных регионов. Организация производства позволяет работать вахтами по 15 дней, что дает возможность набора персонала из других регионов РФ. Также в компаниях предполагается обязательное обучение механизаторов на карьере специалистами из фирм-производителей оборудования. Добыча нерудных материалов требует серьезных инвестиций в модернизацию производственной базы. С точки зрения потребителей рынок нерудных материалов делится на три части: строительство и ремонт автодорог, содержание, ремонт и строительство железных дорог, производство стеновых материалов и всех видов бетона. Естественно, с ростом деловой активности в одном из этих трех сегментов рынка увеличиваются и объемы производства нерудных материалов. Несмотря на негативные явления в российской экономике, рынок нерудных материалов обладает высокой потенциальной емкостью, с учетом планов по строительству по программам «Доступное и комфортное жилье», «Автодороги России», «Сочи-2014», потенциальный спрос на нерудные строительные в материалы в 2012 году может составить 450 млн.куб.м. Кроме того, в настоящее время просматриваются серьёзные перспективы увеличения потребности в щебне в Северо-Западном регионе, связанные со строительством кольцевой автомагистрали вокруг г. Санкт-Петербурга и решением вопросов инвестирования в строительство следующих автомобильных дорог европейского класса: • скоростное шоссе "Хельсинки - Санкт-Петербург - Москва"; • создание обводного шоссе вокруг Выборга, реконструкция Выборгского шоссе; 38 • строительство съездов к существующим и проектируемым морским портам Высоцк, Приморск, Горская, Ломоносов, Батарейная, Усть-Луга и т.д. По-прежнему очень высокий уровень потребления щебня в Московском регионе. Намечаемое строительство Центральной Кольцевой Автодороги, реконструкция Киевского, Минского, Ленинградского, Ярославского, Горьковского шоссе, строительство эстакад в Одинцове, Крылатском и т.п., а также увеличение объемов строительства жилья в ближайшем Подмосковье предполагают увеличение объемов закупок щебня как минимум в 1.5÷2 раза. Кроме того, в ближайшее время начнется ускоренное строительство объектов Олимпиады 2014 года в Сочи. Прогноз развития рынка на 2010-2016гг. Развитие рынка нерудных материалов можно условно разделить на два этапа. ЭТАП 1: 2011 - 2013 гг. Выход из кризиса и восстановление спроса Восстановление будет проходить медленно, ожидается, что «докризисный» уровень потребления будет достигнут в 2013 году. Изменится структура спроса – возрастет доля спроса со стороны индивидуального строительства и ремонтно-монтажных работ, снизится спрос со стороны строительства коммерческой недвижимости. Иностранные инвесторы приостановят проекты по открытию производств на территории России. Проекты, по которым начато строительство, будут продолжены и завершены. В 2010-2011 годах резко возрастут мощности по производству строительных материалов. Скорее всего, будут отложены проекты по разработке новых месторождений нерудных материалов. ЭТАП 2: 2014-2016 гг. Реализация отложенного спроса и рост отрасли Оздоровление экономики России и восстановление строительной отрасли вызовет реализацию отложенного спроса на жилье и коммерческую недвижимость, резко возрастет потребление нерудных материалов. Горная отрасль является одной из ведущих в экономике, около 30% бюджета складывается из поступлений от горных предприятий. На сегодняшний день, назрела необходимость разработать государственные программы развития горной отрасли с учетом внутренних потребностей страны и экспорта на перспективу до 2012-2016гг. Должен быть принят государственный механизм управления внешней торговлей и контроля за ее функционированием. Должна быть разработана государственная программа на период до 2016г. по развитию геологоразведочных работ. Особое внимание требуется уделить поискам и разведке в новых перспективных районах. В новых районах и акваториях целесообразно проведение работ государственными геологическими организациями, необходимо усилить отраслевое управление и роль в этой области соответствующих комитетов, министерств и т.п. Учитывая огромную территорию страны и крупные прогнозные ресурсы, следовало бы рассмотреть вопрос о создании ряда 39 государственных региональных геологоразведочных организаций для изучения и оценки прогнозных ресурсов крупных регионов и создания новых сырьевых баз. В этих целях следовало бы разработать специальную федеральную Программу. Остро стоит вопрос о пересмотре ставок отчислений горнодобывающими предприятиями на воспроизводство минерально-сырьевой базы и об увеличении централизации этих средств, имея в виду более рациональное их использование на первоочередных и важнейших направлениях геологоразведочных работ. Для выработки государственной минерально-сырьевой концепции и осуществления стратегии в этой области с учетом мировой ситуации было бы целесообразным, как это имеет место в США и других странах, создание специального совета при Президенте или Правительстве Российской Федерации. Литература 1. Минеральные ресурсы мира (на начало 2008 г.) / Под ред. В.П.Орлова. – М.: Инф.-аналит. центр, 2008. 2. Открытое инициативное исследование «Нерудные строительные материалы: песок, щебень, гравий». – IndexBox Marketing & consulting, 2009. 3. Комаров М.А., Мелехин Е.С., Кимельман С.А. Проблемы развития экономики недропользования. – Калуга: ВИЭМС, 2008. Аннотация Цель исследования - проанализировать состояние рынка нерудных строительных материалов в период кризиса и построить прогноз развития отрасли в среднесрочной перспективе. География исследования: Россия. В рамках исследования рассматривались следующие товарные рынки: щебень, гравий, песок. Методология: анализ вторичной информации о рынке (под вторичной информацией понимаются данные Интернета, отраслевые порталы, статьи и обзоры, справочные материалы, специализированных изданий, государственных и негосударственных информационных компаний, маркетинговых агентств, коммерческие базы данных), анализ материалов, поступающих от участников рынка (прайс-листы, буклеты, и т.п.). The purpose of investigation is to analyse the condition of the market of non-ore building materials in the period of crisis and to build the branch development forecast in middle term perspective. Geography of investigation is Russia. The following commodity markets were considered: road metal (macadam), gravel, sand. Methodology: analysis of second information about the market (Internet data, branch gantries, articles and reviews, reference materials of special editions, state and non-state informative companies, marketing agencies, commercial databases are ment as a second information), analysis of materials, going from participants of the market (price-lists, booklets and etc). Ключевые слова нерудные строительные материалы, рынок, анализ информации 40