Новое в МСФО

advertisement

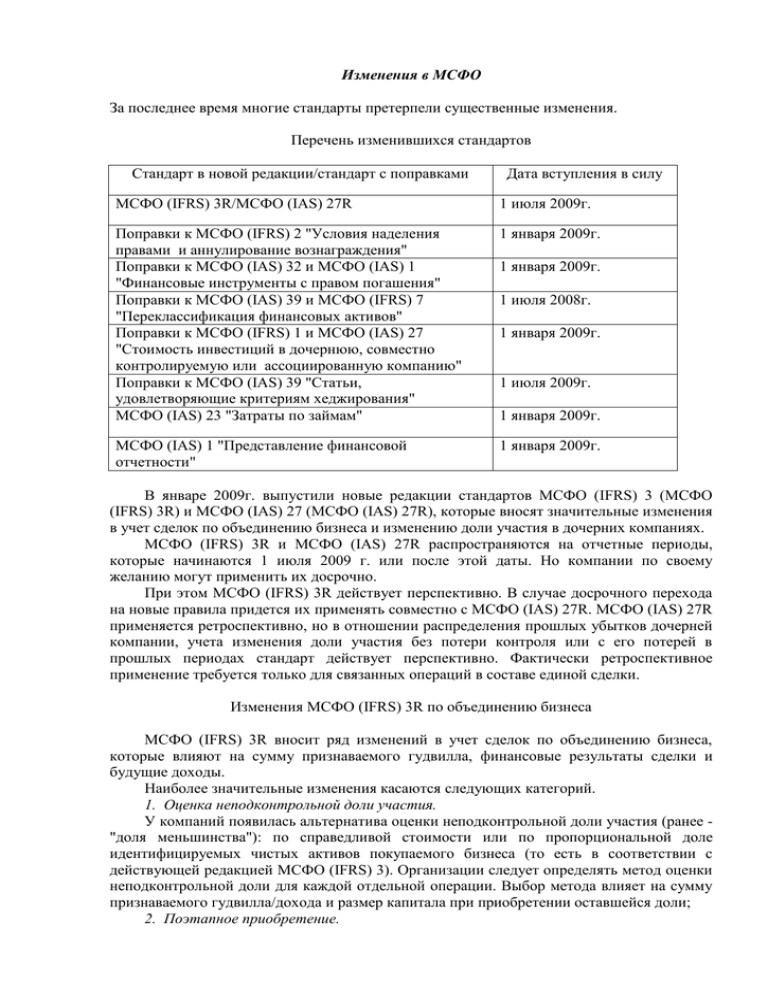

Изменения в МСФО За последнее время многие стандарты претерпели существенные изменения. Перечень изменившихся стандартов Стандарт в новой редакции/стандарт с поправками Дата вступления в силу МСФО (IFRS) 3R/МСФО (IAS) 27R 1 июля 2009г. Поправки к МСФО (IFRS) 2 "Условия наделения правами и аннулирование вознаграждения" Поправки к МСФО (IAS) 32 и МСФО (IAS) 1 "Финансовые инструменты с правом погашения" Поправки к МСФО (IAS) 39 и МСФО (IFRS) 7 "Переклассификация финансовых активов" Поправки к МСФО (IFRS) 1 и МСФО (IAS) 27 "Стоимость инвестиций в дочернюю, совместно контролируемую или ассоциированную компанию" Поправки к МСФО (IAS) 39 "Статьи, удовлетворяющие критериям хеджирования" МСФО (IAS) 23 "Затраты по займам" 1 января 2009г. МСФО (IAS) 1 "Представление финансовой отчетности" 1 января 2009г. 1 января 2009г. 1 июля 2008г. 1 января 2009г. 1 июля 2009г. 1 января 2009г. В январе 2009г. выпустили новые редакции стандартов МСФО (IFRS) 3 (МСФО (IFRS) 3R) и МСФО (IAS) 27 (МСФО (IAS) 27R), которые вносят значительные изменения в учет сделок по объединению бизнеса и изменению доли участия в дочерних компаниях. МСФО (IFRS) 3R и МСФО (IAS) 27R распространяются на отчетные периоды, которые начинаются 1 июля 2009 г. или после этой даты. Но компании по своему желанию могут применить их досрочно. При этом МСФО (IFRS) 3R действует перспективно. В случае досрочного перехода на новые правила придется их применять совместно с МСФО (IAS) 27R. МСФО (IAS) 27R применяется ретроспективно, но в отношении распределения прошлых убытков дочерней компании, учета изменения доли участия без потери контроля или с его потерей в прошлых периодах стандарт действует перспективно. Фактически ретроспективное применение требуется только для связанных операций в составе единой сделки. Изменения МСФО (IFRS) 3R по объединению бизнеса МСФО (IFRS) 3R вносит ряд изменений в учет сделок по объединению бизнеса, которые влияют на сумму признаваемого гудвилла, финансовые результаты сделки и будущие доходы. Наиболее значительные изменения касаются следующих категорий. 1. Оценка неподконтрольной доли участия. У компаний появилась альтернатива оценки неподконтрольной доли участия (ранее "доля меньшинства"): по справедливой стоимости или по пропорциональной доле идентифицируемых чистых активов покупаемого бизнеса (то есть в соответствии с действующей редакцией МСФО (IFRS) 3). Организации следует определять метод оценки неподконтрольной доли для каждой отдельной операции. Выбор метода влияет на сумму признаваемого гудвилла/дохода и размер капитала при приобретении оставшейся доли; 2. Поэтапное приобретение. При покупке бизнеса по частям ранее имевшаяся доля участия переоценивается по справедливой стоимости на дату получения контроля, и эта стоимость включается в расчет гудвилла. Финансовый результат переоценки отражается в отчете о прибылях и убытках. Если до получения контроля данная инвестиция учитывалась как имеющаяся в наличии для продажи и изменения справедливой стоимости признавались непосредственно в капитале, то сумма этих изменений также должна быть признана в отчете о прибылях и убытках; 3. Условное вознаграждение: классификация и последующий учет. В некоторых ситуациях покупатель может взять на себя обязательство предоставить продавцу дополнительное вознаграждение в денежной форме, в виде дополнительной доли участия или прочих активов приобретенной компании, в случае если в перспективе произойдут конкретные события или будут достигнуты определенные результаты. Такое условное вознаграждение признается по справедливой стоимости на дату покупки и может классифицироваться в составе капитала или как статья обязательств, в зависимости от требований других соответствующих стандартов. Согласно новой редакции гудвилл не меняется в случае изменения стоимости условных вознаграждений, а также не корректируется на фактические результаты по таким выплатам. Поэтому важно достоверно оценить справедливую стоимость условных вознаграждений на дату приобретения; 4. Затраты по сделке. Затраты по сделкам по объединению бизнеса, связанные с оплатой юридических и финансовых консультаций отныне не будут капитализироваться по статье издержек на приобретение компании, а будут отражаться в отчете о совокупном доходе того же отчетного периода. 5. Переклассификация активов и обязательств. Покупатель пересматривает классификацию всех активов и обязательств на дату приобретения на основании сроков, условий договоров и экономического состояния нового бизнеса, а также его существующей операционной и учетной политики. Исключением являются договоры аренды и страхования, классификация которых определяется сроками и условиями контракта на дату подписания. Покупатель должен будет пересмотреть классификацию всех инструментов: финансовых (переоцениваемых по справедливой стоимости через прибыль или убыток, имеющиеся в наличии для продажи, удерживаемых до погашения), производных, используемых для хеджирования, а также встроенных производных. Хотя данный пересмотр не отразится на стоимости приобретенных активов и обязательств, он повлияет на их последующий учет; 6. Ранее существовавшие договорные отношения. В некоторых случаях активы приобретаемой компании включают право пользоваться активами продавца, предоставленное им ранее. Это могут быть лицензии, торговые марки, запатентованные технологии, договорные отношения (например, договоры о поставке) и т.д. Такие права признаются как идентифицируемые нематериальные активы, отличные от гудвилла. Они амортизируются в течение оставшегося срока договора на их использование. Вознаграждение по сделке необходимо оценить на предмет того, является ли оно частью операции обмена или получено для урегулирования ранее существовавших деловых отношений (при этом оно учитывается отдельно от сделки по объединению бизнеса); 7. Компенсации, выплачиваемые продавцом. В соответствии с договором продавец может выплатить покупателю компенсацию за исход условного события (например, условного обязательства в связи с требованием третьей стороны в отношении приобретения). При этом покупатель признает условное обязательство нового бизнеса и компенсационный актив в равной сумме по справедливой стоимости. Впоследствии актив переоценивается так же, как и компенсируемая статья: изменения условного обязательства покрываются изменениями актива в отчете о прибылях или убытках. Признавать его перестают при получении компенсации, продаже актива или утере права на него. Изменения в МСФО (IAS) 27 Основные коррективы МСФО (IAS) 27 заключаются в следующем: - изменение доли участия без потери контроля учитывается в составе капитала, то есть не влияет на величину гудвилла и не приводит к возникновению прибыли или убытка; - убыток дочерней компании распределяется между контролируемой и неподконтрольной долями даже если он превышает сумму неподконтрольной доли в капитале "дочки" (то есть контролирующая компания не признает дополнительные убытки, относящиеся к неподконтрольной доле); - при потере контроля над дочерней компанией цена оставшейся доли переоценивается по справедливой стоимости, что влияет на сумму прибыли или убытка от выбытия. Новая версия стандарта представляет более четкое руководство в ситуациях, когда связанные операции учитываются как единая сделка. Изменения в МСФО (IFRS) 8 МСФО (IFRS) 8 применяется для отчетных периодов, которые начинаются 1 января 2009 г. или после этой даты. Стандарт требует раскрывать информацию по сегментам на основании данных управленческой отчетности, проанализированных сотрудником, ответственным за принятие решений. Таким образом, эти сведения могут отличаться от показателей, сформированных по международным стандартам. Основной принцип МСФО (IFRS) 8 - раскрытие информации, которая позволяет пользователям отчетности оценить характер и финансовый результат различных видов деятельности предприятия, а также экономические условия их осуществления. Определяя операционный сегмент, компания рассматривает следующие вопросы: - может ли подразделение получать выручку и нести расходы в ходе хозяйственной деятельности; - регулярно ли анализирует результаты операционной деятельности подразделения сотрудник, ответственный за принятие решений; - имеется ли отдельная финансовая информация по подразделению. Если ответы на все вышеперечисленные вопросы утвердительны, то подразделение признается операционным сегментом. Далее необходимо определить, является ли он отчетным, то есть таким, по которому информация должна быть раскрыта в финансовой отчетности. Соответствующий вывод делается на основании сведений о том, соблюдаются ли сегментом количественные пороговые значения, которые аналогичны требованиям МСФО (IAS) 14. Однако операционный сегмент может быть отчетным, даже если не достигает пороговых значений, но признается содержательным для пользователей отчетности. МСФО (IFRS) 8 позволяет объединять операционные сегменты для целей формирования отчетных сегментов в случаях, если: - группирование не противоречит основному принципу МСФО (IFRS) 8; - сегменты обладают сходными долгосрочными экономическими характеристиками (например, валовой или чистой доходностью); - сегменты аналогичны по: - виду выпускаемой продукции и оказываемых услуг; - характеру производственного процесса; - типу покупателей; - методам распространения продукции и оказания услуг; - характеру нормативно-правовой среды (банковская сфера, страхование, сфера коммунальных услуг). Требования к раскрытию информации согласно МСФО (IFRS) 8 аналогичны, но не идентичны правилам МСФО (IAS) 14. Так, согласно МСФО (IFRS) 8 в отчетности необходимо отразить: - общие данные (на основании каких критериев определяются и объединяются сегменты); - сведения о доходах и расходах, активах и обязательствах сегментов; - принципы оценки показателей по сегментам; - сверку итоговой информации по сегментам (доходы, активы, обязательства и т.п.) с соответствующими итогами в финансовой отчетности; - пересчет данных за предыдущие периоды (если в определении сегментов или показателей по ним произошли изменения); - сведения по компании в целом (информация о продукции и услугах, географических регионах и клиентах) на основании показателей по МСФО. Изменения в МСФО (IFRS) 2 Поправка к МСФО (IFRS) 2 "Условия наделения правами и аннулирование вознаграждения" вступает в силу для отчетных периодов, которые начинаются 1 января 2009 г. или после этой даты, и применяется ретроспективно. Она уточняет определение "условия наделения правами" по планам выплат, основанных на акциях. В соответствии с новым определением такими условиями могут быть условия работы в компании либо достижения определенных показателей деятельности. Все прочие условия планов считаются "не относящимися к наделению правами". Если они не соблюдаются в результате факторов, подконтрольных одной из сторон соглашения, вознаграждение считается аннулированным. При этом затраты, еще не отраженные в отчетности, подлежат немедленному признанию. Когда же невыполнение условий связано с обстоятельствами, неподконтрольными ни одной стороне, аннулирования не происходит. В таком случае расходы на основе оценки справедливой стоимости на дату предоставления вознаграждения признаются в течение всего срока наделения правами (за исключением ситуации, когда условия не соблюдены и вознаграждение погашается, то есть аннулируется, с компенсацией в какой-либо форме). Изменения в МСФО (IAS) 32 Поправка к МСФО (IAS) 32 вступает в силу для отчетных периодов, которые начинаются 1 января 2009г. или после этой даты. Данная поправка действует ретроспективно, также допускается ее досрочное применение. Согласно действующей версии стандарта финансовые инструменты с правом погашения классифицируются как обязательства, а не капитал. В частности, это применимо к российским Обществам с ограниченной ответственностью, участники которых имеют право выйти из состава общества и потребовать у него выплаты своей доли в чистых активах. В соответствии с поправкой финансовые инструменты с правом погашения могут быть классифицированы как капитал, в следующих случаях: - Те, что предлагаются на рынке (например, акции ассоциированных организаций) - Те инструменты (или их компоненты), которые налагают на организацию обязательство передать в пользу другой стороны пропорциональную долю её чистых активов в случае ликвидации этой организации. Примером могут служить долевые участия в партнерстве или акции компаний, имеющих ограниченный по времени период существования. По инструментам, подпадающим под воздействие нововведений, от компаний потребуется раскрытие дополнительной финансовой информации. Поправка к МСФО (IAS) 32 предполагает разные подходы к учету в отдельной и консолидированной финансовой отчетности. Так, на уровне консолидированной отчетности финансовые инструменты с правом погашения, принадлежащие неконтролирующим акционерам дочерних компаний, классифицируются как обязательства, даже если они учитываются как капитал в отдельной отчетности. МСФО (IAS) 1 предполагает раскрытие дополнительной информации о переклассификации и оценке обязательств по финансовым инструментам с правом погашения. Изменения в МСФО (IAS) 39, МСФО (IFRS) 7 Поправки к МСФО (IAS) 39 "Финансовые инструменты: признание и оценка" и МСФО (IFRS) 7 "Финансовые инструменты: раскрытие информации", произведенные в 2008г., позволяют компаниям реклассифицировать определенные финансовые инструменты из категории «предназначенных для продажи» Поправки вступили в силу с 1 июля 2008г. Реклассификация до указанной даты не допускается. Поправка МСФО (IAS) 39 не допускает реклассификации: - инструментов, которые были классифицированы как «переоцениваемые по справедливой стоимости через прибыль или убыток» при первоначальном признании с использованием возможности учета по справедливой стоимости; - производных финансовых инструментов. Реклассификацию, согласно редакции от 01 ноября 2008г., необходимо производить по справедливой стоимости на дату переклассификации, которая становится амортизированной стоимостью инструмента. Признанные в предыдущих периодах доходы (расходы) от переоценки не подлежат восстановлению. Для финансовых активов, переклассифицированных из категории «имеющихся в наличии для продажи», такие доходы/(расходы) должны амортизироваться через прибыль или убыток на протяжении оставшегося срока действия инструмента с использованием метода эффективной процентной ставки, если финансовый актив имеет фиксированную дату погашения. В противном случае они должны оставаться в составе капитала до момента выбытия. Финансовые активы, отвечающие критериям классификации в качестве «займов и дебиторской задолженности» (то есть имеющие фиксированные или определяемые платежи, не котирующиеся на активном рынке и не содержащие условий, не позволяющих владельцу возместить практически всю сумму первоначальных инвестиций по каким-либо причинам, помимо ухудшения кредитного качества), можно перевести из категорий «предназначенных для торговли» и «имеющихся в наличии для продажи» в категорию "займы и дебиторская задолженность", если у компании есть намерение и возможность удерживать их в обозримом будущем. Иные финансовые активы могут быть переклассифицированны из «предназначенных для торговли» в «имеющиеся в наличии для продажи» или «удерживаемые до погашения» только в редких случаях. Согласно поправкам к МСФО (IFRS) 7, если предприятие переклассифицировало финансовые активы из категории «предназначенных для торговли» или «имеющихся в наличии для продажи», то оно должно раскрыть: - суммы, переклассифицированные в каждую категорию и из нее; - для каждого отчетного периода до прекращения признания - балансовую и справедливую стоимости всех финансовых активов, переклассифицированных в текущем и предыдущих отчетных периодах; - для финансовых активов, переклассифицированных в редких случаях, - конкретную ситуацию, факты и обстоятельства, указывающие на то, что случай относится к "редким"; - в отчетном периоде, в котором финансовые активы переклассифицируются, доходы и расходы от изменения справедливой стоимости активов, признанных в отчете о прибылях и убытках либо в составе капитала (прочий совокупный доход) в текущем и предыдущем отчетных периодах; - на протяжении оставшегося срока инструментов - доходы и расходы, которые признавались бы в отчете о прибылях и убытках либо в составе капитала, если бы переклассификации не было, а также доходы и расходы, признанные на данный момент; - на дату переклассификации - эффективные процентные ставки и расчетные суммы денежных потоков, которые компания ожидает получить. Опубликована поправка к МСФО (IAS) 39 "Объекты хеджирования" с целью предоставить дополнительное руководство по классификации объектов хеджирования. Она применяется ретроспективно в отношении годовых отчетных периодов, начинающихся 1 июля 2009 г. или после этой даты, в соответствии с МСФО (IAS) 8. Допускается досрочное применение новой версии стандарта. Поправка разъясняет, каким образом принципы, лежащие в основе учета хеджирования, должны применяться в двух конкретных ситуациях, а также порядок классификации: - одностороннего риска, возникающего в связи с объектом хеджирования; - инфляции в отношении финансового объекта хеджирования. Изменения в МСФО (IAS) 27, МСФО (IFRS) 1 Поправки к МСФО (IFRS) 1 и МСФО (IAS) 27 вступают в силу в отношении годовых отчетных периодов, начинающихся 1 января 2009г. или после этой даты. Допускается досрочное применение МСФО (IAS) 27. Поправка к МСФО (IFRS) 1 разрешает материнской компании использовать в качестве оценки инвестиций на дату перехода на международные стандарты: - стоимость, определенную в соответствии с МСФО (IAS) 27; - справедливую стоимость (определенную в соответствии с МСФО (IAS) 39) инвестиции в дочернюю компанию в ее отдельной финансовой отчетности; - балансовую стоимость в соответствии с ОПБУ, использовавшимися ранее. Компания, впервые применившая МСФО, может выбрать способ оценки каждой отдельной инвестиции в дочернюю компанию. Поправка применяется исключительно в отношении отдельной финансовой отчетности. Метод первоначальной стоимости исключен из МСФО (IAS) 27, поэтому дивиденды, относящиеся к прибыли "до" и "после" приобретения, не разделяются. При этом инвестор признает все полученные дивиденды в составе дохода. Выплаты, относящиеся к прибыли "до приобретения", больше не вычитаются из стоимости инвестиции, но после их получения вложения необходимо проанализировать на предмет обесценения. Поправка также проясняет учет реорганизации путем формирования новой материнской компании над уже существующей организацией. Например, если первоначальной материнской компании (А) принадлежит контрольный пакет в дочернем предприятии, а после реорганизации новая материнская организация (Б) получает контрольный пакет в компании (А). При этом структура конечных акционеров остается неизменной, а стоимость инвестиций (Б) в (А) равняется доле (Б) в балансовой стоимости чистых активов компании (А). Изменения в МСФО (IAS) 23 Новая редакция МСФО (IAS) 23 вступает в силу в отношении годовых отчетных периодов, начинающихся 1 января 2009 г. или после этой даты; допускается его досрочное применение. Предыдущая редакция МСФО (IAS) 23 "Затраты по займам" предполагает, что основным методом учета затрат по займам является их признание в качестве расходов периода, в котором они были понесены, независимо от целей использования займов. Капитализация затрат по займам рассматривалась в качестве альтернативного метода учета. МСФО (IAS) 23 внес ряд изменений, которые заключаются в следующем: - затраты по займам, связанные с приобретением, сооружением или производством квалифицируемого актива, капитализируются в составе стоимости этого актива. Понятие квалифицируемого актива в новой редакции стандарта осталось неизменным, то есть это "актив, подготовка которого к намеченному использованию или продаже требует значительного времени". Активы, готовые к использованию по назначению или к продаже при приобретении, не являются квалифицируемыми активами; - прочие затраты по займам относятся на расходы по мере их возникновения. МСФО (IAS) 23 не требует капитализировать затраты по займам, относящиеся к активам, оцениваемым по справедливой стоимости (например, биологическим активам), и товарно-материальным запасам, производимым в плановом порядке или в большом количестве на повторяющейся основе. Маловероятно, что пересмотренный стандарт затронет компании, которые уже применяли политику капитализации, так как требования остались без изменения. Многие организации, ранее списывавшие затраты по займам на расходы по мере того, как они были понесены, должны внедрить системы и процессы для сбора информации и расчета издержек, подлежащих капитализации. Им также необходимо учитывать влияние других финансовых затрат, например операций хеджирования и курсовых разниц в случае с займами в иностранной валюте. Изменения в МСФО (IAS) 1 Новая редакция МСФО (IAS) 1 вступает в силу в отношении годовых отчетных периодов, начинающихся 1 января 2009г. или после этой даты. Хотелось бы отметить, что допускается досрочное применение данной редакции. Основные изменения в МСФО (IAS) 1 заключаются в новых названиях компонентов финансовой отчетности (однако их использование не обязательно). В целом можно выделить следующие изменения: - Изменение названия форм отчетности: МСФО (IAS) 1 МСФО (IAS) 1 (в новой редакции) Баланс Отчет о финансовом положении Отчет о прибылях и убытках Отчет о совокупном доходе Отчет об изменениях Отчет об изменениях в капитале (изменение в капитале содержания) Отчет о движении денежных Отчет о движении денежных средств (на средств русском языке название осталось прежним) - В отчете о финансовом положении, согласно новой редакции МСФО (IAS) 1, требуется раскрытие сравнительной информации за два предыдущих периода. Т.е. в случаях ретроспективного применения новой учетной политики, а также исправления ошибок и переклассификации необходимо представлять дополнительную сравнительную информацию При этом компания должна представить отчет о финансовом положении за три периода, вместо двух, а также соответствующие примечания, которые так же относятся к трем периодам. Другие отчеты должны представлять информацию только за два периода. - Отдельное раскрытие информации об операциях с собственниками и совокупном доходе. В отчете об изменениях в капитале отражаются только операции, связанные с собственниками. А в отчете о совокупном доходе он должен отражаться отдельно от изменений в капитале, возникших в результате операций с собственниками. Все статьи доходов и расходов следует отражать либо в одном отчете о совокупном доходе, либо в двух - отчете о прибылях и убытках и о совокупном доходе. Доходы, расходы, а также совокупный доход за период, относимые на контролируемые и неподконтрольные доли участия, необходимо раскрыть в финансовой отчетности. Данные изменения внесены с целью повысить прозрачность отчета об изменениях в капитале; - Отдельное раскрытие информации о дивидендах к выплате в отчете об изменениях в собственном капитале или в примечаниях к отчетности. Информация о сумме дивидендов и дивидендах на акцию раскрывается в отчете об изменениях в капитале либо в примечаниях (представление в отчете о прибылях и убытках, разрешенное предыдущей версией, более недопустимо); Одним из наиболее сложных и масштабных стало изменение формата отчета о прибылях и убытках. В своей Учетной Политике предприятия впредь должны будут предусмотреть формат отчета о прибылях и убытках. Новый стандарт позволяет выбрать наиболее удобный для организации формат представления отчетности: 1. Либо оставить старый формат отчета о прибылях и убытках без изменений и выделение отдельного нового отчета о совокупном доходе; 2. Либо изменить формат отчета о прибылях и убытках с добавлением информации, отражаемой на счетах капитала и не относящейся к операциям с собственниками. Как известно, форма отчета о прибылях и убытках в первом случае останется прежней, а именно в следующем виде: Выручка по основному виду деятельности Прочие операционные доходы Расходы на сырье и материалы Зарплата, выплаты работникам и налоги, связанные с зарплатой Расходы по услугам, оказанным сторонними организациями Износ основных средств Прочие налоги Убыток от продажи основных средств Расходы на создание резерва по сомнительной задолженности Командировочные расходы Прочие операционные расходы Итого операционные расходы Прибыль от операционной деятельности Финансовые доходы Финансовые расходы Прибыль до налогообложения Налог на прибыль Прибыль за год Соответственно, выбрав первый вариант, необходимо будет дополнить составлять отчет о совокупном доходе, формат которого представлен ниже: Прибыль за год Прочий совокупный доход: Эффект от переоценки собственности Прибыли (убытки) по ценным бумагам, имеющимся в наличии для продажи Налог на прибыль по компонентам прочего совокупного дохода Курсовые разницы Прочий совокупный доход после налогообложения Итого совокупный доход за период Если же Компания выбирает для себя второй способ, т.е. составляет новый отчет – отчет о совокупном доходе. При этом формат данного отчета будет выглядеть следующим образом: Выручка по основному виду деятельности Прочие операционные доходы Расходы на сырье и материалы Зарплата, выплаты работникам и налоги, связанные с зарплатой Расходы по услугам, оказанным сторонними организациями Износ основных средств Прочие налоги Убыток от продажи основных средств Расходы на создание резерва по сомнительной задолженности Командировочные расходы Прочие операционные расходы Итого операционные расходы Прибыль от операционной деятельности Финансовые доходы Финансовые расходы Прибыль до налогообложения Налог на прибыль Прибыль за год Прочий совокупный доход: Эффект от переоценки собственности Прибыли (убытки) по ценным бумагам, имеющимся в наличии для продажи Налог на прибыль по компонентам прочего совокупного дохода Курсовые разницы Прочий совокупный доход после налогообложения Итого совокупный доход за период Изменения интерпретаций (IFRIC) В 2008г. опубликован ряд интерпретаций, вступающих в действие в 2009г. и после 1 октября 2008г. Интерпретация Дата вступления в силу IFRIC 15 "Договоры на строительство объектов 1 июля 2009 г. недвижимости" IFRIC 16 "Хеджирование чистых инвестиций 1 октября 2008 г. в иностранное подразделение" IFRIC 17 "Распределение неденежных активов между 1 января 2009 г. собственниками" 1.Интерпретация IFRIC 15 распространяется на годовые отчетные периоды, начинающиеся 1 января 2009 г. или после этой даты, и применяется ретроспективно. Интерпретация рассматривает учет договоров на строительство объектов недвижимости и разъясняет, когда и как должны признаваться доходы и расходы по договорам строительства, если соглашение между застройщиком и покупателем достигнуто до завершения строительства имущества. Также поднимается вопрос о том, что типовые договоры на строительство часто не соответствуют определению, представленному в МСФО (IAS) 11, а, скорее, являются договорами на реализацию товаров и подпадают под действие МСФО (IAS) 18. Значит, доход должен признаваться, когда соблюдены критерии признания в соответствии с МСФО (IAS) 18. Выбирая метод учета подобных договоров, необходимо прежде разобраться, под действие положений какого стандарта подпадает договор. 2. Интерпретация IFRIC 16 вступила в силу 1 октября 2008 г. и применяется перспективно с возможностью следовать ее установкам раньше указанного срока. Она разъясняет, что в операции хеджирования чистых инвестиций в иностранное подразделение хеджируемый риск - это риск, обусловленный различными функциональными валютами зарубежной "дочки" и материнской компании, а не различными функциональной валютой и валютой представления. Если один и тот же риск хеджируется несколькими "матерями", то отвечать критериям для учета хеджирования будет только одна операция. Примечательно, что инструмент хеджирования может принадлежать любой компании в группе. 3. Интерпретация IFRIC 17 начинает действовать с 1 июля 2009г. и применяется перспективно, допустима досрочность. В действующих МСФО отсутствует руководство по оценке выплат дивидендов неденежными активами. В настоящее время дивиденды, подлежащие уплате, учитываются либо по балансовой стоимости распределяемых активов, либо по их справедливой цене. Интерпретация IFRIC 17 разъясняет некоторые вопросы оценки и последующего учета распределений неденежных активов между собственниками: - в момент объявления дивидендов компания должна отразить обязательство по выплате их по справедливой стоимости активов, подлежащих распределению; - разница между балансовыми стоимостями обязательства в отношении дивидендов к уплате и распределяемых активов должна быть признана в отчете о прибылях и убытках.