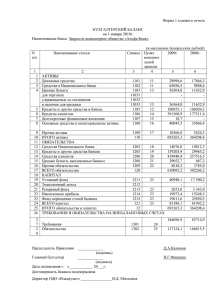

База для определения стоимости. Данная

advertisement