Кто и за какие услуги может получить вычет

advertisement

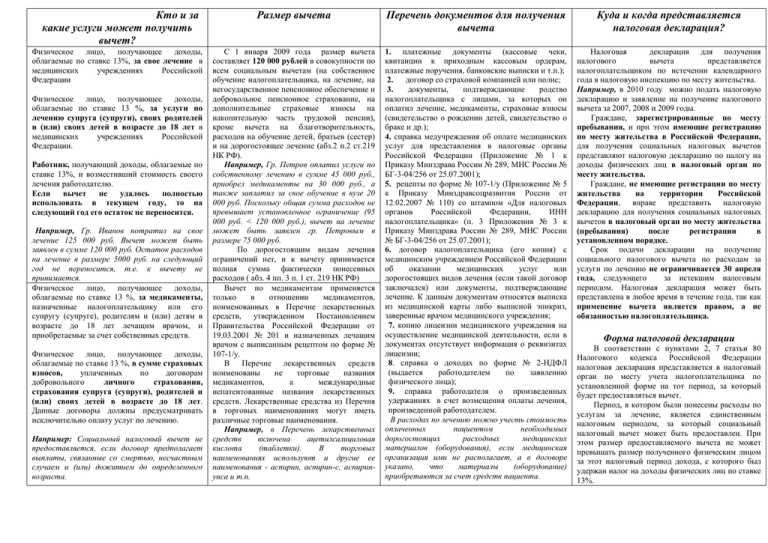

Кто и за какие услуги может получить вычет? Физическое лицо, получающее доходы, облагаемые по ставке 13%, за свое лечение в медицинских учреждениях Российской Федерации Физическое лицо, получающее доходы, облагаемые по ставке 13 %, за услуги по лечению супруга (супруги), своих родителей и (или) своих детей в возрасте до 18 лет в медицинских учреждениях Российской Федерации. Работник, получающий доходы, облагаемые по ставке 13%, и возместивший стоимость своего лечения работодателю. Если вычет не удалось полностью использовать в текущем году, то на следующий год его остаток не переносится. Например, Гр. Иванов потратил на свое лечение 125 000 руб. Вычет может быть заявлен в сумме 120 000 руб. Остаток расходов на лечение в размере 5000 руб. на следующий год не переносится, т.е. к вычету не принимается. Физическое лицо, получающее доходы, облагаемые по ставке 13 %, за медикаменты, назначенные налогоплательщику или его супругу (супруге), родителям и (или) детям в возрасте до 18 лет лечащим врачом, и приобретаемые за счет собственных средств. Физическое лицо, получающее доходы, облагаемые по ставке 13 %, в сумме страховых взносов, уплаченных по договорам добровольного личного страхования, страхования супруга (супруги), родителей и (или) своих детей в возрасте до 18 лет. Данные договоры должны предусматривать исключительно оплату услуг по лечению. Например: Социальный налоговый вычет не предоставляется, если договор предполагает выплаты, связанные со смертью, несчастным случаем и (или) дожитием до определенного возраста. Размер вычета Перечень документов для получения вычета Куда и когда представляется налоговая декларация? С 1 января 2009 года размер вычета составляет 120 000 рублей в совокупности по всем социальным вычетам (на собственное обучение налогоплательщика, на лечение, на негосударственное пенсионное обеспечение и добровольное пенсионное страхование, на дополнительные страховые взносы на накопительную часть трудовой пенсии), кроме вычета на благотворительность, расходов на обучение детей, братьев (сестер) и на дорогостоящее лечение (абз.2 п.2 ст.219 НК РФ). Например, Гр. Петров оплатил услуги по собственному лечению в сумме 45 000 руб., приобрел медикаменты на 30 000 руб., а также заплатил за свое обучение в вузе 20 000 руб. Поскольку общая сумма расходов не превышает установленное ограничение (95 000 руб. < 120 000 руб.), вычет на лечение может быть заявлен гр. Петровым в размере 75 000 руб. По дорогостоящим видам лечения ограничений нет, и к вычету принимается полная сумма фактически понесенных расходов ( абз. 4 пп. 3 п. 1 ст. 219 НК РФ) Вычет по медикаментам применяется только в отношении медикаментов, поименованных в Перечне лекарственных средств, утвержденном Постановлением Правительства Российской Федерации от 19.03.2001 № 201 и назначенных лечащим врачом с выписанным рецептом по форме № 107-1/у. В Перечне лекарственных средств поименованы не торговые названия медикаментов, а международные непатентованные названия лекарственных средств. Лекарственные средства из Перечня в торговых наименованиях могут иметь различные торговые наименования. Например, в Перечень лекарственных средств включена ацетилсалициловая кислота (таблетки). В торговых наименованиях используют и другие ее наименования - аспирин, аспирин-с, аспиринупса и т.п. 1. платежные документы (кассовые чеки, квитанции к приходным кассовым ордерам, платежные поручения, банковские выписки и т.п.); 2. договор со страховой компанией или полис; 3. документы, подтверждающие родство налогоплательщика с лицами, за которых он оплатил лечение, медикаменты, страховые взносы (свидетельство о рождении детей, свидетельство о браке и др.); 4. справка медучреждения об оплате медицинских услуг для представления в налоговые органы Российской Федерации (Приложение № 1 к Приказу Минздрава России № 289, МНС России № БГ-3-04/256 от 25.07.2001); 5. рецепты по форме № 107-1/у (Приложение № 5 к Приказу Минздравсоцразвития России от 12.02.2007 № 110) со штампом «Для налоговых органов Российской Федерации, ИНН налогоплательщика» (п. 3 Приложения № 3 к Приказу Минздрава России № 289, МНС России № БГ-3-04/256 от 25.07.2001); 6. договор налогоплательщика (его копия) с медицинским учреждением Российской Федерации об оказании медицинских услуг или дорогостоящих видов лечения (если такой договор заключался) или документы, подтверждающие лечение. К данным документам относятся выписка из медицинской карты либо выписной эпикриз, заверенные врачом медицинского учреждения; 7. копию лицензии медицинского учреждения на осуществление медицинской деятельности, если в документах отсутствует информация о реквизитах лицензии; 8. справка о доходах по форме № 2-НДФЛ (выдается работодателем по заявлению физического лица); 9. справка работодателя о произведенных удержаниях в счет возмещения оплаты лечения, произведенной работодателем. В расходах по лечению можно учесть стоимость оплаченных пациентом необходимых дорогостоящих расходных медицинских материалов (оборудования), если медицинская организация ими не располагает, а в договоре указано, что материалы (оборудование) приобретаются за счет средств пациента. Налоговая декларация для получения налогового вычета представляется налогоплательщиком по истечении календарного года в налоговую инспекцию по месту жительства. Например, в 2010 году можно подать налоговую декларацию и заявление на получение налогового вычета за 2007, 2008 и 2009 годы. Граждане, зарегистрированные по месту пребывания, и при этом имеющие регистрацию по месту жительства в Российской Федерации, для получения социальных налоговых вычетов представляют налоговую декларацию по налогу на доходы физических лиц в налоговый орган по месту жительства. Граждане, не имеющие регистрации по месту жительства на территории Российской Федерации, вправе представить налоговую декларацию для получения социальных налоговых вычетов в налоговый орган по месту жительства (пребывания) после регистрации в установленном порядке. Срок подачи декларации на получение социального налогового вычета по расходам за услуги по лечению не ограничивается 30 апреля года, следующего за истекшим налоговым периодом. Налоговая декларация может быть представлена в любое время в течение года, так как применение вычета является правом, а не обязанностью налогоплательщика. Форма налоговой декларации В соответствии с пунктами 2, 7 статьи 80 Налогового кодекса Российской Федерации налоговая декларация представляется в налоговый орган по месту учета налогоплательщика по установленной форме на тот период, за который будет предоставляться вычет. Период, в котором были понесены расходы по услугам за лечение, является единственным налоговым периодом, за который социальный налоговый вычет может быть предоставлен. При этом размер предоставляемого вычета не может превышать размер полученного физическим лицом за этот налоговый период дохода, с которого был удержан налог на доходы физических лиц по ставке 13%. Кто не вправе воспользоваться вычетом? Физические лица, не имеющие доходов, облагаемых налогом на доходы физических лиц по ставке 13%; индивидуальные предприниматели, применяющие специальные налоговые режимы (ЕСХН; УСН; ЕНВД) и не имеющие доходов, облагаемых налогом на доходы физических лиц по ставке 13%; физические лица, оплачивающие услуги за лечение за счет пенсии, материнского капитала и других необлагаемых доходов; физические лица, родители детей в возрасте до18 лет, уплачивающие страховые взносы по договорам добровольного страхования, заключенные со страховыми организациями, не имеющими лицензии на ведение соответствующего вида деятельности, предусматривающие исключительно оплату услуг за лечение. Как заполнить налоговую декларацию? Для заполнения налоговой декларации по налогу на доходы физических лиц Вы можете: воспользоваться бесплатной программой для заполнения декларации о доходах физических лиц, например, за 2009 год «Декларация 2009», которая размещена на сайте УФНС России по Челябинской области www.r74.nalog.ru или www.gnivc.ru; При необходимости указанную программу Вам запишут на Ваш съемный носитель (флеш-карта, компактдиск) в налоговой инспекции по месту жительства; заполнить налоговую декларацию самостоятельно от руки на бланках налоговой декларации, которые размещены в информационно- справочных системах «Консультант +», «Гарант», или получив бланки в налоговой инспекции по месту жительства; посетить в налоговой инспекции бесплатный семинар на тему: «Как заполнить декларацию о доходах и вернуть налог?»; Расписание семинаров уточните на сайте www.r74.nalog.ru или в налоговой инспекции по месту жительства. В какие сроки осуществляется возврат? Возврат налога на доходы физических лиц производится после проведения камеральной налоговой проверки, которая проводится в течение 3 месяцев с даты представления налоговой декларации (п. 2 ст. 88 Налогового кодекса Российской Федерации). В случае выявления по результатам камеральной проверки налоговой декларации факта излишне уплаченного налога налоговый орган, обязан сообщить налогоплательщику о факте излишней уплаты налога (сумме) в течение 10 дней со дня обнаружения такого факта (п. 3 ст. 78 Налогового кодекса). Сумма излишне уплаченного налога подлежит возврату в течение 1 месяца со дня подачи заявления о возврате. Заявление о возврате суммы излишне уплаченного налога может быть подано в течение 3 лет со дня уплаты указанной суммы налога (ст. 78 Налогового Кодекса). Примерный образец заявления на возврат излишне уплаченного налога на доходы физических лиц в связи с предоставлением социального налогового вычета В ИФНС России по Ленинскому району г.Челябинска от Волковой Юлии Петровны зарегистрированной по адресу: г.Челябинск, ул. Гагарина, 30-4 паспорт:75 00 359663, выдан УВД Ленинского района г. Челябинск 25.05.2006 ИНН 744900653609 контактные телефоны: раб.тел.253-54-03, дом. тел. 252-10-10 Заявление В соответствии с п.6 ст.78 Налогового кодекса Российской Федерации прошу вернуть излишне уплаченный мною налог на доходы физических лиц, в связи с предоставленным налоговым вычетом (по расходам на лечение моего мужа Волкова И.П. и приобретение лекарственных средств). Денежные средства прошу перечислить на банковский счет по указанным мною ниже реквизитам. (Копию сберегательной книжки прилагаю). Волкова Ю.П. 29.12.2009 Дополнительную информацию о порядке исчисления и уплаты налогов и сборов можно получить на официальном Интернет-сайте Управления Федеральной налоговой службы по Челябинской области www.r74.nalog.ru Как заполнить декларацию о доходах и вернуть налог: социальный налоговый вычет по расходам на лечение Узнайте свою задолженность по налогам на сайте www.r74.nalog.ru