Технические требования на автоматизацию модели

advertisement

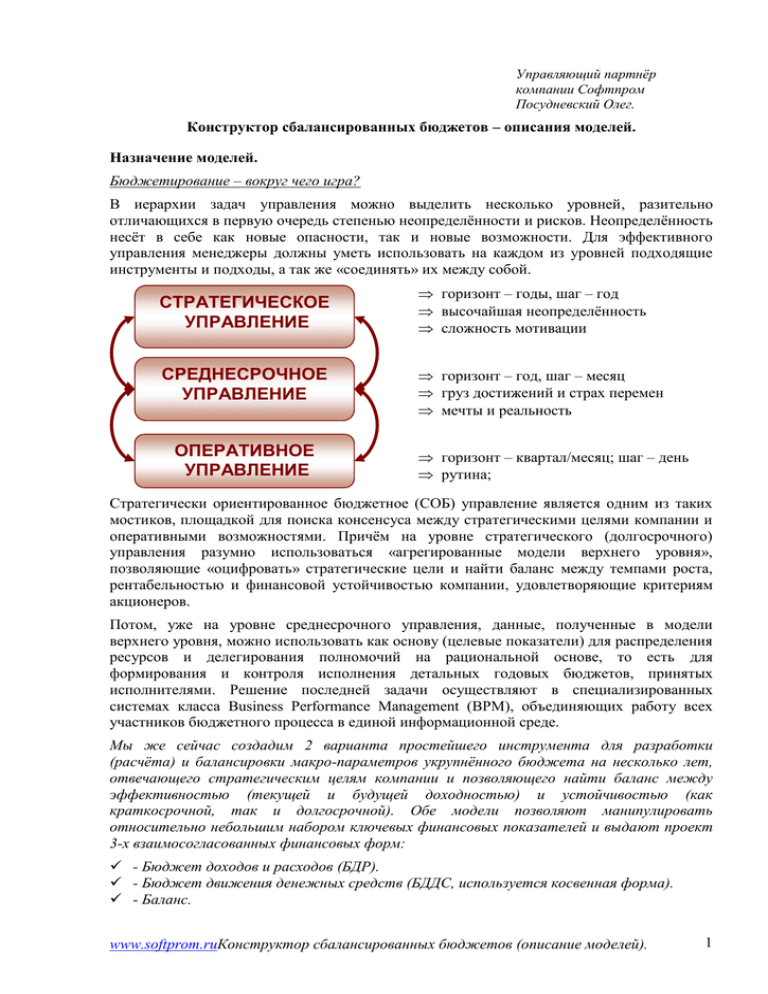

Управляющий партнёр компании Софтпром Посудневский Олег. Конструктор сбалансированных бюджетов – описания моделей. Назначение моделей. Бюджетирование – вокруг чего игра? В иерархии задач управления можно выделить несколько уровней, разительно отличающихся в первую очередь степенью неопределённости и рисков. Неопределённость несёт в себе как новые опасности, так и новые возможности. Для эффективного управления менеджеры должны уметь использовать на каждом из уровней подходящие инструменты и подходы, а так же «соединять» их между собой. СТРАТЕГИЧЕСКОЕ УПРАВЛЕНИЕ СРЕДНЕСРОЧНОЕ УПРАВЛЕНИЕ ОПЕРАТИВНОЕ УПРАВЛЕНИЕ горизонт – годы, шаг – год высочайшая неопределённость сложность мотивации горизонт – год, шаг – месяц груз достижений и страх перемен мечты и реальность горизонт – квартал/месяц; шаг – день рутина; Стратегически ориентированное бюджетное (СОБ) управление является одним из таких мостиков, площадкой для поиска консенсуса между стратегическими целями компании и оперативными возможностями. Причём на уровне стратегического (долгосрочного) управления разумно использоваться «агрегированные модели верхнего уровня», позволяющие «оцифровать» стратегические цели и найти баланс между темпами роста, рентабельностью и финансовой устойчивостью компании, удовлетворяющие критериям акционеров. Потом, уже на уровне среднесрочного управления, данные, полученные в модели верхнего уровня, можно использовать как основу (целевые показатели) для распределения ресурсов и делегирования полномочий на рациональной основе, то есть для формирования и контроля исполнения детальных годовых бюджетов, принятых исполнителями. Решение последней задачи осуществляют в специализированных системах класса Business Performance Management (BPM), объединяющих работу всех участников бюджетного процесса в единой информационной среде. Мы же сейчас создадим 2 варианта простейшего инструмента для разработки (расчёта) и балансировки макро-параметров укрупнённого бюджета на несколько лет, отвечающего стратегическим целям компании и позволяющего найти баланс между эффективностью (текущей и будущей доходностью) и устойчивостью (как краткосрочной, так и долгосрочной). Обе модели позволяют манипулировать относительно небольшим набором ключевых финансовых показателей и выдают проект 3-х взаимосогласованных финансовых форм: - Бюджет доходов и расходов (БДР). - Бюджет движения денежных средств (БДДС, используется косвенная форма). - Баланс. www.softprom.ruКонструктор сбалансированных бюджетов (описание моделей). 1 модель сбалансированного роста. Методические принципы, положенные в основу модели. В основу модели сбалансированного роста положен простой и рациональный тезис: при гармоничном росте все ключевые составляющие бизнеса должны расти пропорционально. Если выручка компании растёт темпами, равными темпам естественного (за счёт прибыли) прироста капитала, то проблем с финансированием роста обычно не возникает. Отклонения от сбалансированного роста, например, чрезмерный рост, могут серъёзно обострить проблемы финансовой устойчивости и даже привести к банкротству компании. Суть модели сбалансированного роста можно отразить следующей формулой для расчёта выручки планируемого периода (1) исходя из показателей предыдущего (0) периода: П0 К1 B1 B0 * 1 K 0 П0 K 0 П0 где: B1 – выручка планируемого периода B0 – выручка предшествующего периода П 0 – прибыль предшествующего периода K 0 - капитал на конец предшествующего периода K1 - планируемый «рукотворный» прирост или уменьшение капитала (увеличивается за счёт привлечения нового капитала, уменьшается за счёт выплаты дивидендов в планируемом периоде). В формуле 1-я дробь «отвечает» за сбалансированный рост выручки, пропорциональный «естественному» (за счёт прибыли) приросту капитала. Вторая дробь говорит, что привлекая в планируемом периоде дополнительный капитал, мы можем увеличить темпы сбалансированного роста (и, наоборот, направляя средства на выплату дивидендов, мы уменьшаем возможность сбалансированного роста). Как мы отметили ранее, при сбалансированном росте изменение масштабов бизнеса происходит без изменения уровня финансовой устойчивости, то есть не должны меняться соответствующие ключевые макро-параметры бизнеса: P П - рентабельность продаж; В О В - оборачиваемость активов А Л З - соотношение заёмных средств (З) к собственным К То есть темпы роста активов и обязательств должны быть такими же, как и выручки. Что бы позволить отразить планы инвестиционной деятельность при разработке проекта бюджетов, в модель добавлена возможность вручную задавать изменение суммы долгосрочных финансовых вложений (их «непропорциональное» изменение компенсируется за счёт автоматической корректировки суммы прочих краткосрочных активов, что бы суммарная оборачиваемость активов не изменилась). Аналогично, «ручное» изменение долгосрочных займов «компенсируется» за счёт автоматической корректировки суммы краткосрочных займов в финансовой деятельности. www.softprom.ruКонструктор сбалансированных бюджетов (описание моделей). 2 Наконец, для планирования показателей БДР - бюджета доходов и расходов1 - а так же статей баланса, отвечающих за операционную деятельность2, используется «методику % от продаж», когда какая-либо статья растёт пропорционально росту выручки: Х1 Х 0 * В1 В0 или В Х 1 Х 0 * 1 1 В0 Подробнее о модели сбалансированного роста можно посмотреть, например, книгу «Ключевые показатели менеджмента» КяранаУолша (Key management ratios, Ciaran Walsh), глава 14. Очевидно, что указанный способ прогнозирования выручки годится для рынка, растущего со скоростью, сопоставимой со скоростью роста компании. Если рынок расчёт существенно быстрее (или, наоборот, медленнее), планирование выручки следует осуществлять «от рыночных целей» компании. Как правило, на практике при разработке «агрегированных» моделей верхнего уровня планированию (или прогнозированию) выручки уделяется максимальное внимание. В модели использована «косвенная» форма БДДС, что позволяет учесть изменение всех необходимых статей баланса. Таким образом, спланировав 2 формы (БДР и косвенный БДДС), мы имеем все данные для автоматического расчёта Баланса. Математические зависимости в демо-модели: Для лучшего понимания формулы, используемые в модели, разделим на 3 группы: очевидна вертикальная формульная связь между показателями внутри одной формы и между показателями различных форм: горизонтальная связь между ИЗМЕНЕНИЕМ показателя за период и СОСТОЯНИЕМ показателя на конец периода добавлена для статей БДДС и БАЛАНСА: состояние на конец текущего периода = состояние на конец предыдущего периода + изменение за текущий период3 диагональные взаимосвязи по расчёту планируемых показателей текущих периодов, используя показатели предыдущих периодов и темпы роста: Проценты за кредиты и сумму налога на прибыль рассчитываем «прямо» на основе суммы кредитов (суммы прибыли) и средневзвешенных ставок процентов по кредиту (налога на прибыль). Он же «ОПУ», или «Отчёт о прибылях и убытках». Разделения деятельности предприятия на 3 вида согласно стандартам МСФО позволяет раздельно отвечать на 3 различных класса вопросов: Инвестиционная деятельность - в какие активы мы «вкладываемся»? Эту деятельность планируют в соответствии с планом осуществления инвестиционных проектов, вне прямой связи с выручкой компании. В нашей модели плановые показатели инвестиционной деятельности вводятся «вручную». Финансовая деятельность - где берём (или кому возвращаем) деньги? - деятельность, приводящая к изменению сумм капитала и заемных средств компании, то есть работа исключительно с частью обязательств и капитала. Операционная деятельность – за счёт чего зарабатываем сейчас? ДДС по операционной деятельности является основным показателем, оценивающим способность компании генерировать денежный поток для обеспечения роста и развития. Планирование всех статей, описывающих операционную деятельность, сделано по принципу «% от продаж» (принцип сохранения оборачиваемости соответствующих активов и обязательств). 3 Зависимость достаточно очевидна и часто используется в промышленных многомерных решениях для расчёта сложных бюджетных моделей (в которых показателя «состояния» считаются как «нарастающий итог» по времени всех изменений). Формы, в которой для Баланса по периодам показано не только конечное состояние, но и изменения, а для статей ДДС – «конечное состояние», непривычны, но очень прозрачны. 1 2 www.softprom.ruКонструктор сбалансированных бюджетов (описание моделей). 3 В приложении 1.1. в таблицу сведены все ключевые формулы модели сбалансированного роста. Для наглядности «вертикальные» формулы выделены синим цветом, а «диагональные» - зелёным. вариант реализации модели сбалансированного роста в Excel Модель Excel (см. приложение 1.2.) в точности воспроизводит формулы, указанные в таблице выше. При необходимости, Вы можете доработать модель Excel, сняв защиту с листов (пароль на снятие защиты отсутствует). Последовательность действия для разработки проекта сбалансированных бюджетов в модели Excel достаточно проста: Внести в включая: o o o модель данные «референтного» (текущего или предыдущего периода), баланс предприятия на начало референтного периода; отчёт о прибылях и убытках за референтный период изменение статей «косвенного» БДДС за референтный период. При необходимости, откорректировать: o Параметры инвестиционной деятельности (вложений в долгосрочные активы) o Параметры финансовой деятельности (привлечение или возврат долгосрочных займов; операции с капиталом) Диапазоны, в которые можно вносить данные, выделены на листе «модель» светлозелёной заливкой. Краткая инструкция по работе с файлом Excel так же приведена в самом файле на листе «константы и инструкции». вариант реализации модели сбалансированного роста в демо-программе Прилагаемая демо-программка – конструктор для разработки сбалансированных стратегически ориентированных долгосрочных или среднесрочных бюджетов – имеет некоторые преимущества перед Excel: Большая наглядность и простота графического интерфейса для игры с данными. Для ряда статей возможно манипулировать как «изменением», так и «состоянием» показателя (например, привлечением / погашением кредитов и займов или остатком займов на конец периода) Возможность легко менять горизонт планирования как один из параметров. В целом последовательность работы с конструктором не отличается от описанного выше файла Excel. Инструкция по работе с конструктором содержится в директории с программой. Комплексная модель Методические принципы, положенные в основу модели. Очевидно, что Вашим бизнесом управляют не формулы, а люди; математика только лишь осознать динамику бизнеса и задать ориентиры. Поэтому в «чистом виде» модель сбалансированного роста используется редко. Менеджеры хотят варьировать большим набором параметров при планировании показателей своей деятельности. Как один из примеров такого решения предлагаем «комплексную модель», в которой методики «сбалансированного роста» и «% от продаж» используется в немного отличном от «классики» варианте, а именно: www.softprom.ruКонструктор сбалансированных бюджетов (описание моделей). 4 Добавим возможность варьировать с помощью дополнительных коэффициентов корреляции темп изменения выручки и других показателей операционной деятельности. Это отражает возможность менеджеров частично управлять (изменять в нужную сторону) показателями операционной деятельности. В следующей таблице приведены назначение и возможный диапазон варьирования темпов изменения показателей. Значения всех показателей «по умолчанию» равны 1. показатель выручка от продаж обычный диапазон 0...2 содержание коэффициента управляет ПРИРОСТОМ статьи ~ росту капитала себестоимость продукции 0,9…1,1 управляет изменением ДОЛИ ОТ ВЫРУЧКИ коммерческие расходы 0,9…1,1 управляет изменением ДОЛИ ОТ ВЫРУЧКИ управленческие расходы 0,7…1,3 управляет изменением ДОЛИ ОТ ВЫРУЧКИ амортизация ОС и НМА 0,9…1,1 управляет изменением ДОЛИ ОТ ВЫРУЧКИ прирост дебиторской задолженности 0…2 управляет ПРИРОСТОМ статьи ~ росту выручки прирост ТМЗ 0…2 управляет ПРИРОСТОМ статьи ~ росту выручки прирост кредиторской задолженности 0…2 управляет ПРИРОСТОМ статьи ~ росту выручки прирост прочих краткосрочных активов 0…2 управляет ПРИРОСТОМ статьи ~ росту выручки прирост прочих краткосрочных обязательств 0…2 управляет ПРИРОСТОМ статьи ~ росту выручки Ограничим применение методики «% от продаж» только показателями операционной деятельности (валюта баланса в целом не обязательно растёт пропорционально росту выручки). Позволим менять «руками» все показатели инвестиционной и финансовой деятельности (а не только долгосрочные). Валюта баланса при этом будет меняться автоматически. В приложении 2.1. в таблицу сведены все ключевые формулы модели сбалансированного роста. Приложение 2.2. содержит вариант реализации указанной модели в Excel. В приведённых описаниях и версии программы представлен упрощённый универсальный демо-вариант модели. Модели в реальных проектах гораздо сложнее, в т.ч: встроены в цельную автоматизированную BPM-систему (Business Performance Management) и используют двустороннюю обратную связь с модулями стратегического планирования (сверху) и детального бюджетного управления (снизу). учитывают специфику деятельности конкретного заказчика и позволяют манипулировать наиболее значимыми для него рычагами; содержат возможность полноценных «обратных расчётов» (от «целевых показателей» к оптимальным для их достижения исходным данным) и оптимизацию по критериям, заданным Заказчиком. Если предложенные подходы помогут Вам рационализировать мечты и приблизить «простое управленческое счастье» – значит, мы потрудились не зря . В любом случае, будет благодарны за любые Ваши предложения и отзывы: info@softprom.ru. www.softprom.ruКонструктор сбалансированных бюджетов (описание моделей). 5