РАЗРАБОТКА НОВОГО БАНКОВСКОГО ПРОДУКТА КАК КАЗАХСТАНА

advertisement

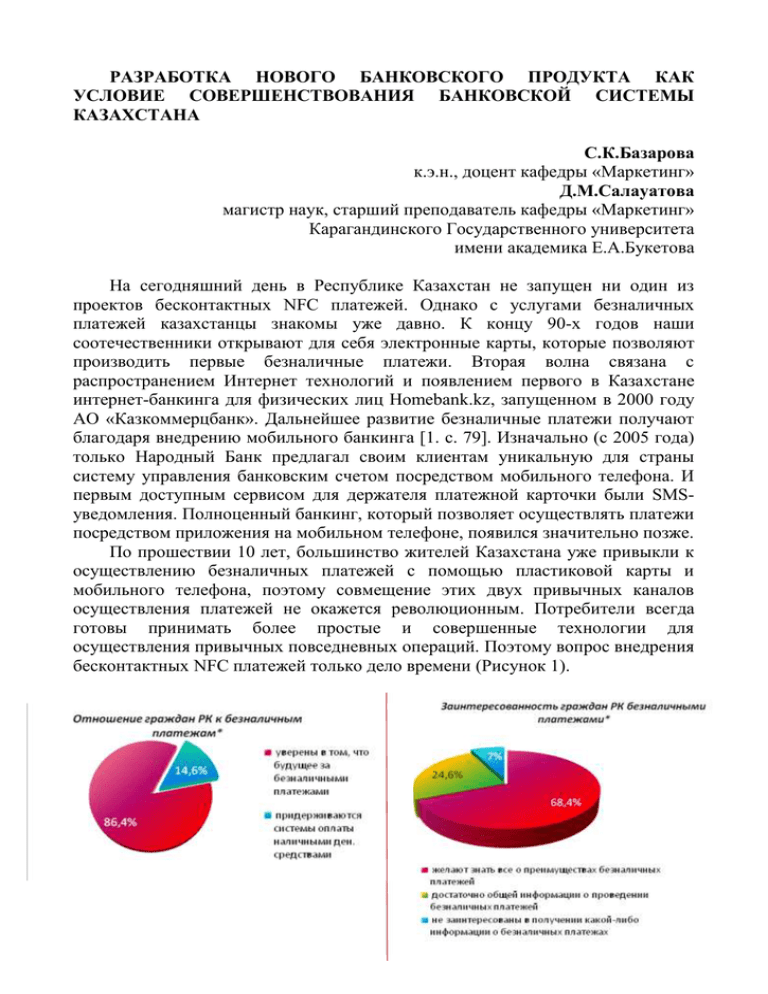

РАЗРАБОТКА НОВОГО БАНКОВСКОГО ПРОДУКТА КАК УСЛОВИЕ СОВЕРШЕНСТВОВАНИЯ БАНКОВСКОЙ СИСТЕМЫ КАЗАХСТАНА С.К.Базарова к.э.н., доцент кафедры «Маркетинг» Д.М.Салауатова магистр наук, старший преподаватель кафедры «Маркетинг» Карагандинского Государственного университета имени академика Е.А.Букетова На сегодняшний день в Республике Казахстан не запущен ни один из проектов бесконтактных NFC платежей. Однако с услугами безналичных платежей казахстанцы знакомы уже давно. К концу 90-х годов наши соотечественники открывают для себя электронные карты, которые позволяют производить первые безналичные платежи. Вторая волна связана с распространением Интернет технологий и появлением первого в Казахстане интернет-банкинга для физических лиц Homebank.kz, запущенном в 2000 году АО «Казкоммерцбанк». Дальнейшее развитие безналичные платежи получают благодаря внедрению мобильного банкинга [1. с. 79]. Изначально (с 2005 года) только Народный Банк предлагал своим клиентам уникальную для страны систему управления банковским счетом посредством мобильного телефона. И первым доступным сервисом для держателя платежной карточки были SMSуведомления. Полноценный банкинг, который позволяет осуществлять платежи посредством приложения на мобильном телефоне, появился значительно позже. По прошествии 10 лет, большинство жителей Казахстана уже привыкли к осуществлению безналичных платежей с помощью пластиковой карты и мобильного телефона, поэтому совмещение этих двух привычных каналов осуществления платежей не окажется революционным. Потребители всегда готовы принимать более простые и совершенные технологии для осуществления привычных повседневных операций. Поэтому вопрос внедрения бесконтактных NFC платежей только дело времени (Рисунок 1). *составлено на основе данных ТОО ISAS (In Store Activation System) частной исследовательской компании. *составлено авторами на основе данных ТОО ISAS (In Store Activation System) частной исследовательской компании. Рисунок 1 – Отношение и заинтересованность граждан РК безналичными платежами В настоящее время прослеживается пользователей платежных карт (Рисунок 2). достаточно высокий объем Рисунок 2 - Удельный вес пользователей платежной карты (в г.Алматы, Астана и Атырау) за 2011 г. На основе вышеуказанной информации, а также используя данные статистических сборников Республики Казахстан и иных независимых исследовательских компаний, был сделан прогноз потенциальных пользователей системы бесконтактных NFC платежей в Казахстане за период с 2011 по 2015гг. (Рисунок 3). *составлено авторами на основе данных ТОО ISAS, «Интервэйл Казахстан», Национального банка РК и компании Comnews Research Рисунок 3 - Потенциальное число пользователей бесконтактных NFC платежей в Казахстане Такие прогнозы основываются, в первую очередь, на том, что NFC способно упростить многие микроплатежи (оплату проезда, парковки, заправки, коммунальных платежей, покупку билетов на концерты и спортивные мероприятия) а также позволяет организовать всевозможные программы лояльностей, причем правила списания денежных средств смогут регулировать сами пользователи с учетом предложенных системой вариантов. Стоит отдельно отметить, что в использовании любой из услуг банки являются обязательными участниками бизнес-цепочки [2. с. 152]. Кроме того, при развитии Интернет-банкинга и NFC-сервисов банки постепенно смогут уйти в сторону безналичных платежей, а следовательно, снизят процент «неработающей» денежной массы в банкоматах, а также затраты на их инкассацию и прочее, то есть бесконтактные переводы средств для банков на порядок выгоднее, чем операции с наличностью. Многие аналитики также оптимистично оценивают перспективы нового рынка (Рисунок 4). Например, исследовательская компания ABI Research прогнозирует в 2012 году общее количество NFC-совместимых мобильных устройств на уровне 100 млн. Тем более что в некоторых странах NFC уже активно используется. Например, в Японии с помощью мобильных платежей можно рассчитываться на автозаправочных станциях, расплачиваться во многих кафе и ресторанах, очень скоро к ним могут присоединиться и японские такси. В Великобритании NFC используется для продажи билетов. Опыт внедрения проектов NFC имеется в Испании, Италии, Китае, Австрии и Германии. *составлено авторами на основе данных компании Juniper Research, Informa Telecoms & Media и Vesta Corp. Рисунок 4 – Планируемый объем платежей, производимых с помощью NFC-технологий в мире В ближайшие несколько лет пользователям будет доступен большой выбор телефонов с поддержкой NFC, а в торговых точках будет установлено достаточное количество бесконтактных терминалов, сообщает MoneyNews. В 2011 году на мировой рынок мобильных телефонов будет поставлено 44 млн. устройств с поддержкой NFC, а в 2015 году их число увеличится до 630 млн. Это количество составит около 40% всех поставленных на рынок смартфонов. В 2011 году доля NFC-устройств составляет всего около 3% общего количества мобильных устройств. Эксперты считают, что распространение NFC-технологии напрямую повлияет на рынок мобильных услуг. В 2011 году объем транзакций, совершаемых с помощью NFC-платежей, составит $2,4 млрд и увеличится до $71 млрд в 2015 году. В 2011 году более 90% NFC-транзакций обеспечит азиатский регион. Однако к 2013 году доля стран Азии на рынке NFC-платежей составит только 40% за счет роста популярности этой технологии в Северной Америке и Западной Европе, пишет Content-Review.com. Примечательно, что большинство устройств с поддержкой NFC работают на мобильной операционной системе Android (Рисунок 5). Компания Apple только анонсировала поддержку NFC, однако ее смартфоны пока не поддерживают эту технологию, сообщает 3DNews. *составлено авторами на основе данных компании, Informa Telecoms & Media и ABI Research Рисунок 5 - Количество телефонов с технологией NFC в мире У совмещения NFC с технологиями взаимодействия по сетям связи заманчивые перспективы, и прежде всего в области банковской инфраструктуры. Современные мобильные гаджеты, оснащенные интерфейсом NFC, открывают возможности для реализации множества новых приложений. Область приложений, которые могут получить развитие благодаря совмещению технологии NFC с возможностями мобильной связи, довольно обширна. Рассматривая применение NFC в мобильной коммерции, привлекающее сегодня наибольшее внимание специалистов, нетрудно заметить, что потребительская суть технологии состоит в возможности размещения поставщиком товаров/услуг/информации множества сравнительно простых и дешевых устройств с интерфейсом NFC (меток) в местах, удобных для бизнеса поставщика. Метки могут использоваться самостоятельно, либо как дополнение к платежному терминалу или другому устройству. При поднесении телефона, снабженного интерфейсом NFC, к метке активируется обмен информацией между меткой и телефоном, в результате чего приложение, записанное в телефонном аппарате (мидлете), без участия абонента взаимодействует с информационной системой поставщика. Такая стратегия должна обеспечивать абонентам любого оператора и пользователям любого банка возможность получать услуги широкого круга поставщиков. Поставщики не должны быть привязаны к конкретному оператору. Только тогда система может стать экономически оправданной для всех участников рынка благодаря синергизму, обусловленному многократно большей привлекательностью для потребителя широких возможностей по сравнению с получением им ограниченного числа услуг. Немногие потребители захотят потратиться на гаджеты и виджеты NFC ради одной-двух услуг. Другое дело, если потребитель будет знать, что ему будут доступны все услуги NFC – и предлагаемые сегодня, и будущие. Массовость важна и для поставщиков – оборудования, ПО и самих услуг. А возможность простого включения новых услуг в число предоставляемых без изменений настроек в абонентском терминале и при минимальных стандартных настройках в сети оператора будет способствовать быстрому распространению услуг. Такая система может быть создана на основе концепции открытых интерфейсов между участниками рынка данного вида услуг. Но для этого интерфейсы должны быть закреплены в виде стандартов [3]. При этом центральной фигурой, вокруг которой будут строиться все прикладные взаимодействия, становится банк (Рисунок 6). Все многообразие возможных услуг NFC укладывается в рамки следующих основных сценариев: • запрос и получение бесплатной информации любым пользователем; • запрос и получение бесплатной информации авторизованным пользователем; • запрос платной услуги с отсроченным ее получением (например, покупка электронного билета); • запрос и немедленное получение платной услуги (оплата транспортных услуг); • получение заказанной ранее и оплаченной услуги (использование электронного билета, бонусов, скидок). Абонент MSC Поставщик услуг Сеть оператора СПС Банк Сеть IP Сеть IP Запрос услуги Счет Оплата (+комиссия за перевод) (+комиссия за подтверждение) Контент *составлено авторами Рисунок 6 - Осуществление бесконтактных NFC платежей Сценарии различаются некоторыми деталями, относящимися к вопросам безопасности и взаиморасчетов, но в отношении основных процедур и данных управления услугой и контента (что и должно найти отражение при стандартизации интерфейсов) они практически идентичны. Это позволяет существенно упростить всю систему [4. с. 16]. Изменения в центральной информационной системе банка для внедрения NFC невелики. Если телефон будет использоваться исключительно в пассивном режиме (как пластиковая карта) только для совершения платежей, то практически эти изменения отсутствуют. Если банк собирается управлять своими приложениями (загружать, инсталлировать, персонализировать, экстрадировать и удалять приложения), то потребуется создание специального интерфейса к аппаратно-программному комплексу TSM. Этот интерфейс обеспечит загрузку данных через защищенный канал непосредственно в приложение банка. Список литературы: 1. Нургалиев К.Р., Тулембаева А.Н. Банковский маркетинг. – Алматы: Қазақ университеті, 1998 2. Банковский маркетинг: клиенты - продукты - цены - продвижение / Жаскыран М. Исин. - М. : Маска, 2010. - 221 с. 3. Банковская система РК // www.nationalbank.kz. 4. Андреева, А. В. Клиентоцентричный маркетинг на рынке банковских услуг / А. В. Андреева // Банковские услуги. - 2010. - №9. - С. 16-20.