Тема 5. Безрисковое предоставление и получение займов

advertisement

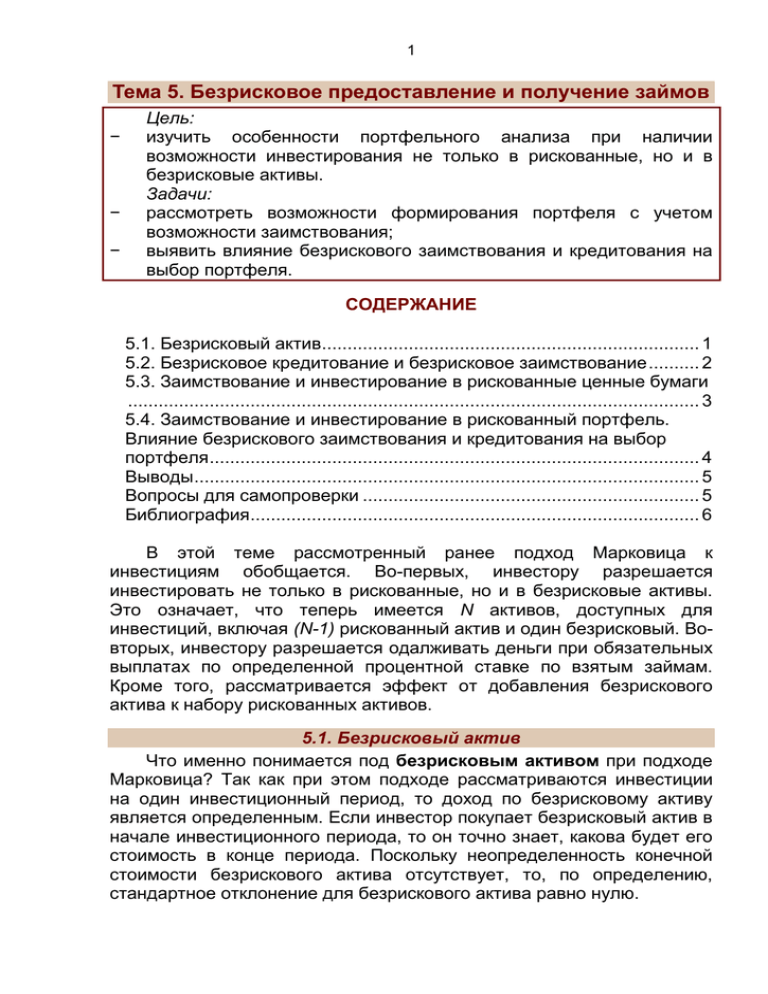

1 Тема 5. Безрисковое предоставление и получение займов − − − Цель: изучить особенности портфельного анализа при наличии возможности инвестирования не только в рискованные, но и в безрисковые активы. Задачи: рассмотреть возможности формирования портфеля с учетом возможности заимствования; выявить влияние безрискового заимствования и кредитования на выбор портфеля. СОДЕРЖАНИЕ 5.1. Безрисковый актив.......................................................................... 1 5.2. Безрисковое кредитование и безрисковое заимствование .......... 2 5.3. Заимствование и инвестирование в рискованные ценные бумаги ................................................................................................................ 3 5.4. Заимствование и инвестирование в рискованный портфель. Влияние безрискового заимствования и кредитования на выбор портфеля ................................................................................................ 4 Выводы ................................................................................................... 5 Вопросы для самопроверки .................................................................. 5 Библиография ........................................................................................ 6 В этой теме рассмотренный ранее подход Марковица к инвестициям обобщается. Во-первых, инвестору разрешается инвестировать не только в рискованные, но и в безрисковые активы. Это означает, что теперь имеется N активов, доступных для инвестиций, включая (N-1) рискованный актив и один безрисковый. Вовторых, инвестору разрешается одалживать деньги при обязательных выплатах по определенной процентной ставке по взятым займам. Кроме того, рассматривается эффект от добавления безрискового актива к набору рискованных активов. 5.1. Безрисковый актив Что именно понимается под безрисковым активом при подходе Марковица? Так как при этом подходе рассматриваются инвестиции на один инвестиционный период, то доход по безрисковому активу является определенным. Если инвестор покупает безрисковый актив в начале инвестиционного периода, то он точно знает, какова будет его стоимость в конце периода. Поскольку неопределенность конечной стоимости безрискового актива отсутствует, то, по определению, стандартное отклонение для безрискового актива равно нулю. 2 В свою очередь, это означает, что ковариация между ставкой доходности по безрисковому активу и ставкой доходности по любому рисковому активу равна нулю. Это станет очевидным, если вспомнить, что ковариация доходов по любым двум активам равна произведению коэффициента корреляции активов и стандартных отклонений этих двух активов. Так как безрисковый актив имеет, по определению, известную доходность, то этот тип актива должен быть некой ценной бумагой, обеспечивающей фиксированный доход и имеющей нулевую вероятность неуплаты. Но поскольку все корпоративные ценные бумаги имеют некоторую вероятность неуплаты, то безрисковый актив не может быть выпущен корпорацией. Значит, безрисковым активом может быть лишь ценная бумага, выпущенная правительством. Однако не каждая ценная бумага, выпущенная правительством, является безрисковой. Есть только один тип казначейских бумаг, удовлетворяющих требованию безрисковости: казначейская ценная бумага со сроком погашения, совпадающим с периодом владения. Например, инвестор при трехмесячном периоде владения обнаружит, что казначейский вексель с трехмесячным сроком погашения предоставляет фиксированный доход. Так как ценная бумага погашается в конце периода владения, то инвестор получает в этот момент количество денег, которое уже известно при принятии инвестиционного решени. Инвестирование в безрисковый актив часто называют безрисковым кредитованием, поскольку подобное инвестирование состоит в покупке казначейских векселей и поэтому означает предоставление займа правительству. 5.2. Безрисковое кредитование и безрисковое заимствование С появлением на рынке безрискового актива инвестор получил возможность вкладывать часть своих денег в этот актив, а остаток — в любой из рискованных портфелей, содержащихся во множестве достижимости Марковица. Появление новых возможностей существенно расширяет множество достижимости и, что важнее, изменяет расположение значительной части эффективного множества Марковица. Суть этих изменений должна быть проанализирована, так как инвесторы заинтересованы в выборе портфеля из эффективного множества. При анализе сначала определяется ожидаемая доходность и стандартное отклонение для портфеля, состоящего из инвестиции в безрисковый актив в сочетании с одной рискованной ценной бумагой. Безрисковое заимствование Анализ, проведенный выше, может быть расширен за счет введения возможности заимствования. Это означает, что теперь 3 инвестор не ограничен своим начальным капиталом при принятии решения о том, сколько денег инвестировать в рискованные активы. Однако если инвестор занимает деньги, то он должен платить процент по займу. Если процентная ставка известна и неопределенность с выплатой займа отсутствует, то это часто называется безрисковым заимствованием. Предполагается, что процентная ставка по займу равна ставке, которая может быть заработана инвестированием в безрисковые активы5. Для предыдущего примера это означает, что инвестор имеет возможность не только инвестировать в безрисковый актив под, например, 4%, но также он может получить заем, за который обязан платить процентную ставку, равную 4%. Прежде считалось, что доля, инвестированная в безрисковый актив, является положительным числом от нуля до единицы. Поскольку теперь имеется возможность получать заем по той же процентной ставке, то эти ограничения снимаются. Если инвестор займет деньги, то он будет иметь большую сумму для инвестиций в ценные бумаги компаний. 5.3. Заимствование и инвестирование в рискованные ценные бумаги Если представить на графике портфели, состоящие из инвестиции в безрисковый актив в сочетании с одной рискованной ценной бумагой, то будет видно, что все они лежат на прямой линии, соединяющей точки, соответствующие безрисковому активу и акциям одной компании. Можно показать, что любая подобная комбинация будет лежать на этой прямой линии. Точное положение этой точки будет зависеть от пропорции инвестиций в эти два актива. Далее, это наблюдение может быть обобщено на основе комбинации безрискового актива и любого рискованного актива. Это означает, что любой портфель, состоящий из комбинации безрискового и рискованного активов, будет иметь ожидаемую доходность и стандартное отклонение, которые лежат на одной прямой, соединяющей точки, соответствующие этим активам. На графике можно показать, что все портфели, содержащие безрисковое заимствование, лежат на той же самой прямой линии, что и портфели, включающие безрисковое кредитование. При этом чем больше величина взятого займа, тем дальше на прямой располагается портфель. Можно показать, что любая комбинация заимствования и инвестирования в акции какой-либо компании лежит на этой прямой и ее точное расположение зависит от величины займа. Далее, это наблюдение можно обобщить на основе комбинации безрискового заимствования и инвестиций в любые конкретные рискованные активы. Это означает, что получение займа по безрисковой ставке и 4 инвестирование всех занятых и собственных денег в рискованный актив приведет к формированию портфеля, который имеет такую же ожидаемую доходность и стандартное отклонение, находится на прямой линии, проходящей через точку безрисковой ставки и точку рискованного актива. 5.4. Заимствование и инвестирование в рискованный портфель. Влияние безрискового заимствования и кредитования на выбор портфеля Что происходит, когда портфель, состоящий из более чем одной рискованной ценной бумаги, объединяется с безрисковым активом? Любой портфель, состоящий из инвестиций в рискованные ценные бумаги и в безрисковый актив, имеет ожидаемый доход и стандартное отклонение, которые могут быть подсчитаны аналогично тому, как это делается для комбинаций некоторого актива и безрискового актива. На графике можно показать, что объединенный портфель лежит на прямой линии, соединяющей безрисковый актив и портфель, состоящий из более чем одной рискованной ценной бумаги Другие портфели, состоящие из различных комбинаций "рискованного" портфеля и безрискового актива, также будут располагаться на этой линии. Точное их расположение будет зависеть от относительных пропорций инвестиций в "рискованный" портфель и безрисковый актив. Объединение безрискового актива с рискованным портфелем можно рассматривать точно так же, как объединение безрискового актива с рискованной ценной бумагой. В обоих случаях результирующий портфель имеет ожидаемую доходность и стандартное отклонение, лежащие на прямой линии, соединяющей две крайние точки. Что происходит, когда портфель, состоящий из более чем одного рискованного актива, покупается инвестором как на собственные, так и на заемные средства. Любой портфель, при составлении которого прибегают к заимствованию по безрисковой ставке и затем инвестируют этот заем и собственные средства в "рискованный" портфель, будет иметь ожидаемый доход и стандартное отклонение, которые могут быть подсчитаны аналогично тому, как это делается в примере со взятием займа и приобретением акций отдельной компании. Взятие займа для покупки рискованного портфеля не отличается от взятия займа для покупки одного рискованного актива. В обоих случаях результирующий портфель расположен на продолжении линии, соединяющей точки, соответствующие безрисковой ставке и рискованной инвестиции. 5 Выводы 1. Доходность безрискового актива является заранее известной. Стандартное отклонение для безрискового актива равно нулю, так же как и его ковариация с другими активами. 2. При расширении множества достижимости Марковица за счет возможности предоставления безрисковых займов предполагается, что инвесторы распределяют свои средства между безрисковым активом и портфелем рискованных активов. 3. С учетом безрискового кредитования эффективное множество на графике приобретает вид прямого отрезка, исходящего из точки, соответствующей безрисковой ставке, к точке касания с эффективным множеством Марковица, а также к части эффективного множества Марковица, лежащей выше и правее точки касания. 4. Безрисковые заимствования являются для инвестора «финансовым рычагом». Он может использовать все свои деньги, а также деньги, занятые по безрисковой ставке, для покупки портфеля рискованных активов. 5. Если возможно безрисковое заимствование и кредитование, то эффективное множество становится лучем, исходящим из точки соответствующей безрисковой ставки и проходящим через точку, касательную к кривой эффективного множества Марковица. 6. При возможности безрискового заимствования и кредитования эффективное множество состоит из одного рискованного портфеля и различных комбинаций безрискового кредитования или заимствования. 7. Графически оптимальный портфель инвестора определяется при помощи изображения его кривых безразличия одновременно с эффективным множеством. 8. Оптимальный портфель инвестора состоит из инвестиции в рискованный портфель, а также безрискового кредитования и заимствования. 9. Инвестор, более склонный к избеганию риска, предпочтет меньший уровень заимствований (или больший уровень кредитования), чем инвестор, менее склонный избегать риск. Вопросы для самопроверки 1. Почему чисто дисконтная правительственная ценная бумага (т.е. такая, по которой не осуществляются купонные выплаты, а только одна выплата при погашении, из-за чего она продается дешевле номинала), для которой отсутствует риск неуплаты, все равно является рискованной для инвестора, период владения которого не совпадает со сроком погашения этой ценной бумаги? 2. Объясните различие между риском реинвестирования и риском процентной ставки. 6 3. Ковариация безрискового и рискованного активов равна нулю. Объясните почему и подтвердите математически. 4. Безрисковое предоставление и получение займов может рассматриваться как продажа «без покрытия» безрискового актива и использование выручки для инвестиции в рискованный портфель. Кто из них прав? Объясните. 5. Как изменяется эффективное множество при введении в модель Марковица возможности получения и предоставления безрисковых займов? Объясните устно и при помощи графиков. 6. Почему эффективное множество обобщенной модели Марковица с учетом возможности предоставления и получения безрисковых займов имеет только одну общую точку с эффективным множеством обычной модели Марковица? Почему остальные точки «старого» эффективного множества более не являются желательными? Объясните устно и при помощи графиков. 7. Основываясь на предположениях, сделанных в этой теме, скажите, правда ли, что все инвесторы сформируют один и тот же рискованный портфель? Объясните. 8. Как изменяется достижимое множество при введении в модель Марковица возможности получения и предоставления безрисковых займов? Объясните словами и графически. 9. Для обобщенной модели Марковица, учитывающей возможности получения и предоставления безрисковых займов, начертите кривые безразличия, эффективное множество и оптимальный портфель для инвесторов, слабо и сильно избегающих риска. 10. Как выглядит эффективное множество, если имеется возможность получения безрискового займа, но нет возможности предоставления безрискового кредита? Объясните устно и при помощи графиков. 11. Как скажется на ожидаемой доходности и риске портфеля в целом возможность безрискового заимствования с последующим инвестированием в оптимальный рискованный портфель? 12. Предположим, что ваша склонность к риску возрастает по мере того, как вы богатеете. Как будет меняться ваш оптимальный портфель, если имеется возможность получения и предоставления безрисковых займов? Будет ли меняться тип рискованных ценных бумаг, которые вы держите? Объясните устно и графически. Библиография 1. Шарп У.Ф., Александер Г. Дж., Бейли Д. В. Инвестиции. - М.: ИНФРА-М; НФПК, 2004. – Глава 9.