2.Экономическое значение мирового рынка золота

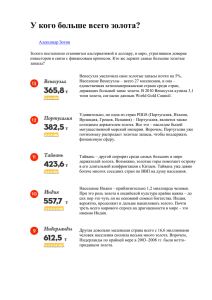

advertisement