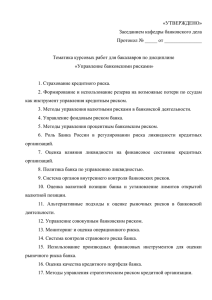

ТЕМАТИЧЕСКИЙ ПЛАН ИЗУЧЕНИЯ ДИСЦИПЛИНЫ № Наименование темы

advertisement

ТЕМАТИЧЕСКИЙ ПЛАН ИЗУЧЕНИЯ ДИСЦИПЛИНЫ № 1. Наименование темы Банковская система Российской Лекции Семин Сам-ая Всего ары работа 1 1 2 4 1 1 2 4 2 2 4 8 2 2 4 8 2 2 4 8 2 2 4 8 2 2 4 8 2 2 4 8 2 2 4 8 2 2 4 8 18 18 36 72 федерации: понятие, элементы, особенности функционирования 2. Система банковского надзора в Российской Федерации 3. Основы организации и деятельности коммерческих банков 4. Основы анализа банковских операций 4. Риски в банковской деятельности: сущность, классификация 6. Система страхования банковских вкладов: организационный и финансовый аспект. 7. Управление кредитным риском коммерческого банка 8. Процентный риск в деятельности коммерческого банка 9. Система управления рисками по валютным банковским операциям 10. Управление операционными рисками в коммерческом банке Итого 3. СОДЕРЖАНИЕ ЛЕКЦИОННОГО КУРСА Тема 1. Банковская система Российской федерации: понятие, элементы, особенности функционирования Понятие банковской системы, её свойства. Характеристика элементов банковской системы. Определение банка как кредитной организации. Виды банков по типу собственности, организационно-правовой форме, функциональному назначению, масштабу деятельности. Факторы, определяющие состояние и развитие банковской системы. Этапы развития новейшей истории банковского дела в России. Формирование двухуровневой банковской системы. Современная банковская система Российской Федерации, принципы её организации. Основы современного банковского законодательства. Роль и задачи национальной банковской системы в экономике страны. Проблемы, перспективы банковской системы. Опорные понятия темы: банковская система, элементы банковской системы, банковская организация, небанковская кредитная организация, признаки кредитной организации, принципы функционирования банковской системы Российской федерации, банковские правила. Вопросы и задания для самопроверки: 1. Перечислите основные этапы развития банковского дела. 2. Назовите отличительные признаки банковского института. 3. Назовите основные типы банковских учреждений: а) в международной практике; б) в современной практике РФ. 4. Поясните содержание показателя «уровень капитализации национальной банковской системы». 5. Назовите основные нормативно-правовые акты, регулирующие функционирование национальной банковской системы РФ. 6. Определите принципы функционирования национальной банковской системы. 7. Охарактеризуйте порядок функционирования иностранных банковских институтов в экономике РФ. 8. Дайте оценку состояния национальной банковской системы РФ, с учетом основных количественных и качественных показателей. 9. Участие государства в национальной банковской системе России. Тема 2. Система банковского надзора в Российской Федерации Виды контроля за деятельностью коммерческого банка. Внешний и внутренний контроль. Предварительный, текущий и последующий контроль. Виды контроля в зависимости от заинтересованных в контроле лиц. Административный и финансовый контроль. Банковский надзор Центрального Банка РФ, его цели. Пруденциальный надзор, инспектирование и контроль со стороны функциональных подразделений Банка России как составные части банковского надзора. Меры, применяемые Банком России по результатам пруденциального надзора: отнесение коммерческого банка к одной из групп проблемности и применение мер надзорного реагирования. Типы мер надзорного реагирования. Предупредительные меры, их состав. Принудительные меры. Конфиденциальность информации о применении к коммерческому банку мер надзорного реагирования. Внутренний контроль в коммерческом банке, его задачи. Законодательные основы организации внутреннего контроля в банках. Принципы организации внутреннего контроля. Взаимодействие функциональными службы внутреннего подразделениями Комплаенс-контроль. контроля банка. с Обязанность другими банка предоставлять отчет о состоянии внутреннего контроля в Банк России. Опорные понятия темы: «внешний контроль», «внутренний контроль», «предварительный «последующий контроль», контроль», «банковский «текущий надзор», контроль», «пруденциальный надзор», «банковское инспектирование», «группа проблемности», «мера надзорного реагирования», «служба внутреннего контроля», «комплаенс контроль». Тема 3. Основы организации и деятельности коммерческих банков Понятие, сущность современного коммерческого банка. Коммерческий банк как экономический институт. Принципы деятельности коммерческого банка. Финансовое посредничество коммерческого банка, его виды, содержание. Основные направления деятельности коммерческого банка, их характеристика. Банковский портфель - его содержание, сущность. Общая характеристика банковских операций. Пассивные операции коммерческого банка, их содержание, необходимость формирования банковских ресурсов. Активные операции коммерческого банка: содержание, Проблемы классификация. соотношения прибыли Качество и риска банковских активов. банковских активов. Организационная структура коммерческого банка, функции служб и отделов банка. Понятие кредитной организации. Банковские операции. Сделки, разрешенные кредитной организации. Сделки, запрещенные для кредитной организации. Банк как кредитная организация. Виды лицензий на осуществление банковских операций. Срок лицензии. Права, предоставляемые генеральной лицензией. Основания, по которым Банк России может отозвать лицензию на осуществление банковских операций. Основания, по которым Банк России обязан отозвать лицензию на осуществление банковских операций. Опорные понятия темы: кредитная организация, коммерческий банк, банковские операции, сделки кредитной организации, лицензия, генеральная лицензия. Вопросы и задания для самопроверки: 1. Перечислите основные виды, типы коммерческих банков. 2. Что означает: государственный коммерческий банк, унитарный банк? Определите содержание активных и пассивных операций 3. коммерческого банка. Понятие 4. функциональных и вспомогательных служб коммерческого банка. Тема 4. Основы анализа банковских операций Роль экономического анализа в деятельности коммерческого банка. Специфика экономического анализа банковской деятельности. Пользователи результатами анализа, управленческий подход к анализу. Необходимость анализа деятельности подразделений, операций, клиентов. Особенности анализа в банках, имеющих дополнительные офисы и филиалы. Состав собственных средств (капитала) банка. Основные направления анализа состояния собственных средств и критерии оценки. Определение размера собственных средств-нетто. Состав привлеченных средств коммерческого банка. Количественная и качественная оценка привлеченных средств как основа анализа их состояния. Определение размера привлеченных средств-нетто. Расчет стоимости ресурсов. Соотношение платных и бесплатных пассивов. Анализ эффективности использования ресурсов. Экономическая сущность ликвидности банка. Расчет и анализ показателей, характеризующих ликвидность баланса коммерческого банка. Организация контроля за ликвидностью. Анализ структуры активов и пассивов по видам и срокам. Платежный баланс. Анализ основных направлений использования ресурсов банка. Анализ кредитных вложений: оценка и прогноз их объемов, отраслевой анализ, анализ по видам кредитов. Качество кредитного портфеля, доля просроченных кредитов. Достаточность резерва на возможные потери по ссудам. Анализ формирования резерва на возможные потери по ссудам. Правильность распределения ссуд по группам риска. Анализ обеспеченности ссуд: виды обеспечения и качество. Виды доходов от кредитных операций. Расходы, связанные с кредитованием. Оценка эффективности рублевых и валютных вложений. Анализ процентной ставки по кредитам. Анализ лизинговых и факторинговых операций. Анализ операций с ценными бумагами: оценка и прогноз объемов вложений в ценные бумаги, анализ по видам ценных бумаг. Эффективность вложений в ценные бумаги. Резервы под обесценение ценных бумаг. Структура доходов коммерческого банка: процентные и непроцентные доходы. Анализ изменения структуры доходов банка, их динамики. Структура расходов коммерческого операционные и банка: процентные, административно-управленческие расходы. Налогообложение коммерческих банков. Расходы, уменьшающие и не уменьшающие налогооблагаемую базу. Задачи банка в области управления расходами. Показатели доходности и рентабельности. «Мертвая» точка доходности банка. Анализ финансовых результатов деятельности коммерческого банка. Опорные понятия темы: финансовый анализ в банке, собственные средства банка, собственные средства-нетто, привлеченные средства, ресурсы, эффективность использования ресурсов, ресурсная база, ликвидность коммерческого банка, показатели ликвидности баланса, структура активов, структура пассивов, кредитный портфель, его качественные характеристики; качество кредитного портфеля; просроченные кредиты; просроченные проценты; резерв на возможные потери по ссудам; вид обеспечения кредита», «качество обеспечения», «эффективность кредита», «лизинг», «лизингодатель», «лизингополучатель», «факторинг», «ценные бумаги», «виды ценных бумаг», «эффективность вложений», «резерв под обесценение ценных бумаг», «процентные доходы», «непроцентные доходы», «структура доходов», «структура расходов», «постоянные расходы». «переменные расходы», «налогообложение», «налогооблагаемая база», «доходность», «рентабельность», «финансовый результат деятельности банка». Тема 5. Риски в банковской деятельности: сущность, классификация, методы управления Роль и значение банковского риска при проведении банковской деятельности. Понятие и классификация банковских рисков по рекомендациям Банка России. Группы банковских рисков. Риски, вызываемые последствиями неправильных или некомпетентных решений отдельных работников. Риски ликвидности и снижения капитала, формируемые решениями управленческого характера. Кредитный риск, его содержание. Страновой риск. Рыночный риск, компоненты рыночного риска. Общий процентный риск. Риск потери ликвидности. Операционный риск. Правовой риск. Риск потери репутации. Риски, предопределяемые внешними по отношению к банку макроэкономическими и нормативноправовыми условиями деятельности. Этапы процесса управления банковскими рисками. Разработка и утверждение банковской политики рисков, её практическая реализация. Оценка эффективности применяемой политики. Корректировка банковской политики рисков. Процесс управления банковскими рисками является цикличным и осуществляется непрерывно. Методы снижения рисков: отказ от риска, диверсификация (разделение риска внутри одного коммерческого банка), комбинация, трансферт риска, прямые управленческие воздействия на риски. Опорные понятия темы: риск; банковский риск; классификация банковских рисков; процесс управления рисками, его этапы; банковская политика рисков; диверсификация риска; комбинация риска; трансферт риска; прямое управленческое воздействие на риск. Вопросы и задания для самопроверки: 1. Определите понятие банковского риска. 2. Назовите основные виды банковских рисков, раскройте их содержание. 3. Перечислите этапы процесса управления банковскими рисками. 4. Взаимосвязь доходности и риска банковской деятельности. 5. Основные методы управления банковскими рисками. Тема 6. Система страхования вкладов населения в банках РФ: организационный и финансовый аспект Нормативно-правовая база страхования вкладов физических лиц. Участники системы страхования вкладов. Агентство по страхованию вкладов, цели его деятельности, уставный капитал. Обязательность участия в системе страхования вкладов для банков, привлекающих средства населения. Реестр банков, основания постановки банка на учет и снятия банка с учета в системе страхования вкладов. Публичность информации об участии банка в системе страхования вкладов. Понятие страхового случая, момент его наступления. Размер возмещения по вкладам. Денежные средства физических лиц в банках, не подлежащие страхованию. Сроки выплаты возмещения по вкладам Агентством. Фонд обязательного страхования вкладов, невозможность обращения на него взысканий. Источники формирования фонда. Размер ставок страховых взносов, его зависимость от соотношения суммы денежных средств фонда и общей суммы вкладов в банках. Порядок уплаты банками страховых взносов. Направления размещения средств фонда. Право Правительства РФ выдавать беспроцентные бюджетные ссуды и осуществлять заимствования для обеспечения финансовой устойчивости системы страхования вкладов. Вопросы и задания для самопроверки: 1. Организационные основы страхования вкладов физических лиц в банках РФ 2. Порядок и условия выплаты возмещения по вкладам физических лиц 3. Финансовые основы системы страхования вкладов физических лиц Тема 7. Управление кредитным риском коммерческого банка Понятие кредитного риска. Оценка кредитного риска. Величина ожидаемой потери и ее роль в оценке кредитного риска. Ожидаемая частота неуплаты как элемент ожидаемой потери. Необходимость разработки системы стандартных вопросов о заемщике и предполагаемой ссуде при построении и использовании шкалы ожидаемой частоты неуплаты. Роль предыдущего опыта банка в кредитовании при построении шкалы. Разделение ссуд кредитного портфеля на разряды. Определение вероятности потери по каждому разряду ссуд на основе ожидаемой части неуплаты. Объем потери как элемент ожидаемой потери. Основная сумма потери, расходы на возмещение потери, административные расходы как составные части объема потери. Зависимость основной суммы потери от способа обеспечения ссуды и от вида залога. Историческая информация и кривые распределения основной суммы потери по каждому способу обеспечения и по виду залога как основа для определения основной суммы потери по оцениваемой ссуде. Расходы на возмещение потери, их зависимость от способа обеспечения и вида залога. Историческая информация и кривые распределения расходов на возмещение потери по каждому способу обеспечения и по виду залога как основа для расчета объема расходов на возмещение потери по оцениваемой ссуде. Административные расходы. Средние показатели административных расходов на возмещение потерь по оцениваемой ссуде. Концентрация кредитных рисков; необходимость ее избежания. Связанные кредиты как причина концентрации определенных рисков. Предоставление крупных кредитов одному заемщику или группе связанных заемщиков; их влияние на концентрацию кредитных рисков банка. Группировка ссуд кредитного портфеля банка по отраслевому, региональному, и другим признакам как причина концентрации кредитных рисков. Некоррелированность ссуд как метод снижения концентрации кредитного риска. Кредитная политика и кредитный процесс как методы снижения кредитных рисков. Роль оценки кредитоспособности и платежеспособности заемщиков в оценке кредитных рисков. Мониторинг кредитного портфеля как необходимый элемент системы управления кредитным риском в коммерческом банке. Минимизация кредитного риска путем установления клиентов, отнесенных дифференцированных процентных ставок для к различным разрядам, в зависимости от кредитоспособности и платежеспособности. Причины, обуславливающие отказ отечественных банков использовать данный способ в процессе практической деятельности. Система лимитов, ее роль в системе управления кредитным риском. Лимиты на предельный объем операций с контрактами определенного вида. Лимиты на предельный объем одной операции, относящийся к определенной группе риска. Лимиты на предельный объем одной операции, проводимой с использованием какого-либо инструмента. Лимиты на предельный объем одной операции в отрасли или регионе. Индивидуальные лимиты на клиентов в зависимости от их вида, кредитоспособности и других факторов. Группы факторов, лежащих в основе установления индивидуальных лимитов. Объективные факторы, их характеристика. Субъективные факторы, их влияние на риск банка при кредитовании конкретного заемщика. Источники информации для анализа групп факторов. Роль баланса заемщика в установлении индивидуального лимита его кредитования. Абсолютный показатель - основа индивидуального лимита кредитования; требования, предъявляемые к основе индивидуального лимита. Экономическая целесообразность выбора тех или иных данных отчетности в качестве основы индивидуального лимита кредитования. Установление доли возможного объема кредитования конкретному заемщику в величине выбранного абсолютного показателя - основы индивидуального лимита. Необходимость корректировки полученного лимита на синтетический коэффициент в зависимости от финансового состояния заемщика. Экономический смысл использования синтетического коэффициента . особенности его расчета. Относительные финансовые показатели, лежащие в основе расчета синтетического коэффициента. Необходимость сопоставления полученной величины лимита кредитования заемщика с масштабами деятельности коммерческого банка – кредитора для обеспечения соблюдения банком обязательных нормативов. Роль резерва на возможные потери по ссудам в минимизации кредитных рисков. Группы риска, на которые разделяются ссуды кредитного портфеля коммерческого банка. Нормы резервирования. Критерии отнесения ссуд к группе риска. Расчетный резерв на возможные потери по ссудам. Необходимость и периодичность корректировки созданного резерва. Показатель достаточности созданного резерва на возможные потери по ссудам, его роль в оценке качества управления кредитным риском в коммерческом банке. Опорные понятия темы: ожидаемая потеря; ожидаемая частота неуплаты; шкала ожидаемой частоты неуплаты; разряд ссуды; кривая распределения ожидаемой частоты неуплаты; объем потери; основная сумма потери; кривая распределения основной суммы потери; расходы на возмещение потери; кривая распределения расходов на возмещение потери; административные расходы на возмещение потери; концентрация кредитных рисков; связанные кредиты; некоррелируемые кредиты; кредитный процесс; кредитная политика; критерии кредитоспособности; кредитный мониторинг; лимит кредитования; индивидуальный лимит кредитования; основа лимита кредитования; синтетический коэффициент; дифференцированные ставки кредитования; резерв на возможные потери по ссудам; группы риска; нормы резервирования; расчетный резерв; фактический резерв; корректировка резерва; «досоздание» резерва; уменьшение резерва; достаточность созданного резерва. Тема 8. Процентный риск в деятельности коммерческого банка Понятие процентного риска. Количественная оценка процентного риска. Факторы процентного риска и его планирование. Валовая процентная маржа. Чистая процентная маржа. Зависимость уровня процентного риска от величины чистой процентной маржи. Спрэд, сбалансированное и несбалансированное по срокам привлечение средств. Возможность использования несбалансированного по срокам привлечения средств, при управлении процентным риском в коммерческом банке. Активы и пассивы, чувствительные к изменению процентных ставок. Активы и пассивы с фиксированными ставками. Понятие ГЭПа как фактора процентного риска. Положительный, отрицательный, рискнейтральный ГЭП. Целесообразность формирования определенного вида разрыва в зависимости от прогнозируемого направления изменения процентных ставок. Хеджирование процентного риска. Процентные опционы, их виды. Кэп- опцион, его характеристика. Флор- опцион. Коллар - опцион. Процентные фьючерсы, их использование при хеджировании процентного риска. Преимущества и недостатки процентных фьючерсов по сравнению с процентными опционами. Процентный СВОП, его механизм, целесообразность использования в процессе управления процентным риском. Опорные понятия темы: валовая процентная маржа, чистая процентная маржа, спрэд, сбалансированное по срокам привлечение средств, не сбалансированное по срокам привлечение средств, активы, чувствительные к изменению процентных ставок; пассивы, чувствительные к изменению процентных ставок, ГЭП; положительный ГЭП; отрицательный ГЭП; нулевой (риск –нейтральный) ГЭП; хеджирование; процентный опцион; кэп -опцион; флор- опцион; колларопцион; процентный фьючерс; процентный СВОП. Тема 9. Система управления рисками по валютным банковским операциям Понятие валютного риска. Количественная оценка валютного риска. Методы регулирования валютного риска. Защитная оговорка. Валютная оговорка. Многовалютная оговорка. Структурная балансировка как метод регулирования валютного риска. Закрытые валютные позиции, целесообразность построения баланса банка по принципу закрытых валютных позиций. Манипулирование сроками осуществления расчетов при ожидании изменения курса иностранной валюты. Самострахование валютного риска. Валютный форвард как способ хеджирования валютного риска. Валютный фьючерс, возможность использования фьючерсных контрактов в процессе управления валютными рисками. Валютный опцион, его виды. Колл - опцион, механизм его функционирования. Использование пут - опциона в регулировании валютного риска. Валютный СВОП, его разновидности. Опорные понятия темы: защитная оговорка; валютная оговорка; структурная балансировка; самострахование; закрытая валютная позиция; открытая валютная позиция; валютный форвард; валютный фьючерс; курс СПОТ; курс ФОРВАРД; колл - опцион; пут - опцион. Тема 10. Управление операционным риском в коммерческом банке Особенности банковского персонала определяемые «персоналоемкостью» кредитных учреждений. Мотивация труда. Стили руководства. Формирование персонала коммерческого банка. Планирование потребности в специалистах. Удовлетворение потребности банка в кадрах путем ориентации на собственные трудовые ресурсы. Привлечение профессиональных руководителей и специалистов на внешних рынках. Методы, используемые банками при формировании своего персонала. Метод автоматического отбора, целесообразность его применения. Метод индивидуального отбора, его этапы. Методы подготовки кандидатов на замещение должностей: обучение на рабочих местах, назначение на должность заместителя соответствующего руководителя, обучение в специализированных центрах по целевым программам повышения квалификации, стажировка в других кредитных и специализированных учреждениях, метод «свободного форварда». Подсистема оплаты труда банковских работников. Основная и дополнительная оплата как элементы подсистемы оплаты труда. Гарантированный и не гарантированный должностной оклад. Элементы механизма оплаты труда с использованием не гарантированного оклада. Обязательность применения механизма дополнительного стимулирования при использовании не гарантированного оклада. Элементы механизма дополнительной оплаты труда: фиксированные индивидуальные доплаты к окладу, разовые индивидуальные премии, специальные премии высшему руководящему персоналу, премия по итогам квартала и по итогам года. Банковский персонал и проблема обеспечения банковской «персоналоемкость» кредитного безопасности. Опорные понятия темы: учреждения; мотивация труда; стиль руководства; кадровые резервы банка; внутренний рынок персонала; внешний рынок персонала; метод автоматического отбора персонала; метод индивидуального отбора персонала; метод «свободного форварда»; основная оплата труда; дополнительная оплата труда; гарантированный должностной оклад; не гарантированный должностной оклад; механизм дополнительного стимулирования; банковские «диверсанты». КОНТРОЛЬНЫЕ ВОПРОСЫ К ЗАЧЕТУ 1. Понятие кредитной организации. 2. Понятие банка. 3. Банковские операции. 4. Сделки, разрешенные кредитной организации. 5. Понятие риска. 6. Классификация банковских рисков. 7. Классификация банковских рисков по методике Банка России. 8. Риски, вызываемые последствиями неправомерных и некомпетентных решений отдельных работников. 9. Риски ликвидности и снижения капитала, формируемые решениями управленческого аппарата. 10.Риски, предопределяемые внешними по отношению к банку макроэкономическими и нормативно - правовыми условиями деятельности. 11.Кредитный риск, его характеристика. 12.Страновой риск, его компонент - риск неперевода средств. 13.Рыночный риск, его компоненты. 14.Характеристика процентного риска. 15.Риск потери ликвидности. 16.Правовой риск в деятельности банка. 17.Характеристика операционного риска. 18.Риск потери репутации, его влияние на деятельность банка. 19.Процесс управления рисками в коммерческом банке, его этапы. 20.Характеристика банковской политики рисков. 21.Подходы к организации системы управления рисками в коммерческом банке. 22.Способы минимизации риска. 23.Отказ от риска, его преимущества и недостатки. 24.Диверсификация как способ минимизации риска. 25.Характеристика применения. консолидации риска, целесообразность ее 26.Трансферт риска в коммерческом банке. 27.Прямое управленческое воздействие на риск как способ его минимизации. 28.Количественная оценка кредитного риска. 29.Величина ожидаемой потери, ее элементы. 30.Кривые распределения элементов ожидаемой потери; их использование при количественной оценке кредитного риска. 31.Объем потери, элементы, его составляющие. 32.Необходимость учета административных расходов на возмещении потери от кредитования при количественной оценке кредитного риска. 33.Концентрация кредитного риска, ее направления. 34.Некоррелируемость ссуд кредитного портфеля как инструмент минимизации кредитного риска коммерческого банка. 35.Кредитная политика, ее роль в управлении кредитным риском. 36.Кредитный процесс, необходимость его реализации. 37.Значение оценки кредитоспособности и платежеспособности заемщиков в управлении кредитным риском. 38.Кредитный мониторинг как элемент контроля в системе управления кредитным портфелем. 39.Дифференциация процентных ставок по кредитам как инструмент минимизации кредитного риска. 40.Система лимитов кредитования как инструмент управления кредитным риском. 41.Резерв на возможные потери по ссудам, порядок его формирования и использования. 42.Количественная оценка процентного риска. 43.Процентная маржа, зависимость уровня процентного риска от изменения чистой процентной маржи. 44.Концепция спрэд и возможность ее применения в управлении процентным риском. 45.Чувствительность активов и пассивов к изменению процентных ставок. 46.ГЭП, его виды. 47.Методы хеджирования процентного риска. 48.Процентные опционы, их виды. 49.Процентные фьючерсы. 50.Процентный СВОП, возможность его применения для минимизации процентного риска. 51.Характеристика валютного риска. 52.Количественная оценка валютного риска. 53.Методы регулирования валютного риска. 54.Защитная оговорка как метод регулирования валютного риска. 55.Валютная оговорка как метод регулирования валютного риска. 56.Структурная структурной балансировка, изменение срока платежа балансировке. 57.Инструменты хеджирования валютного риска. 58.Валютный форвард, его характеристика. 59.Валютный фьючерс. 60.Валютный СВОП, целесообразность его использования. ТЕМАТИКА РЕФЕРАТОВ* 1. Кредитный риск в деятельности коммерческого банка. при 2. Традиционные методы снижения кредитного риска. 3. Методы регулирования кредитного риска коммерческого банка. 4. Оценка кредитоспособности заемщика, как метод снижения кредитного риска. 5. Формирование резерва на возможные потери по ссудам, как метод регулирования кредитного риска. 6. Страхование кредитного риска коммерческого банка: отечественный и зарубежный опыт. 7. Валютные риски, их характеристика. 8. Страхование валютных рисков, методы хеджирования. 9. Ликвидность коммерческого банка, как необходимое условие его деятельности. 10.Регулирование ликвидности коммерческого банка. 11.Зарубежный опыт регулирования банковской ликвидности. 12.Проблема «избыточной ликвидности» коммерческого банка, возможности её решения. 13.Банковские риски по операциям с ценными бумагами. 14.Процентный риск коммерческого банка, возможности его регулирования. 15.Риски по банковским платежным картам: отечественный зарубежный опыт регулирования. 16.Клиентские риски банковских организаций, их содержание. 17.Организация работы службы безопасности банковских организаций. 18.Промышленный шпионаж в банковском бизнесе: современные методы и технологии. 19.Слияния и поглощения в банковской сфере: направление развития или вынужденная необходимость. 20.Риски в сфере новых банковских технологий: виды, механизм управления. 21.Безопасность национальной банковской системы. Рекомендации по выполнению и оформлению реферата: Текст письменной научной работы студента должен быть выполнен качественно, с применением печатающих устройств или машинописным способом. Редактор в формате Word 95, 97, 2000. Формат страницы - А 4; шрифт – Times New Roman; кегль – 14; межстрочный интервал – 1,5. Выравнивание по ширине, отступ слева - 1,5. Текст следует размещать на одной стороне листа бумаги с соблюдением следующих размеров полей: левое – 30 мм, правое –15 мм, верхнее – 20 мм, нижнее – 20 мм. Общий объём реферата от 10 до 20 страниц. При оформлении работы необходимо соблюдать равномерную плотность, контрастность и чёткость изображения по всей работе. Не должно быть помарок, перечеркивания, сокращения слов, за исключением общепринятых. Страницы текста нумеруют арабскими цифрами вверху справа. По всему тексту соблюдается сквозная нумерация. Номер титульного листа и листа содержание не проставляется, но включается в общую нумерацию дипломной работы. Все структурные элементы работы: содержание, разделы основной части, список используемой литературы, приложения должны начинаться с новой страницы. Заголовки структурных элементов печатают прописными буквами и располагают по центру страницы. Точки в конце заголовков не ставятся, заголовки не подчеркиваются. Переносы слов во всех заголовках не допускаются. Текст реферата может содержать таблицы, формулы и рисунки. Примерная структура реферата: Титульный лист Содержание Разделы основной части (текста реферата) Список используемой литературы * Реферат может быть выполнен на тему предложенную студентом, которую необходимо согласовать с преподавателем курса. РЕКОМЕНДУЕМАЯ ЛИТЕРАТУРА I. Основная 1. Банковское дело: Учебник / под ред. Г.Г. Коробовой. – М.: Юристъ, 2002. – 751 с. 2. Банковское дело: Учебник/под ред. Г.Н. Белоглазовой, Л.П. Кроливецкой. – М.: Финансы и статистика, 2003. – 592 с. 3. Банковское дело: Учебник./под ред. О.И. Лаврушина. – М.: Финансы и статистика, 2004. – 672 с. 4. Банковское дело: управление и технологии: Учебное пособие для вузов / под ред. А.М. Тавасиева. – М.: ЮНИТИ-ДАНА, 2001. – 863 с. 5. Жарковская Е.П., Арендс И.О. Банковское дело: Курс лекций. – М.: Омега – Л, 2003. – 399 с. 6. Инструкция Банка России № 105-И от 25.08.2003 года «О порядке проведения проверок кредитных организаций (их филиалов) уполномоченными представителями Центрального банка РФ 7. Инструкция Банка России № 108-И Об организации инспекционной деятельности Центрального банка Российской Федерации (Банка России) 8. Инструкция Банка России №110-И от 16 января 2004 года «Об обязательных нормативах банков» 9. Положение Банка России № 215-П от 10.02.2003 года «О методике определения организаций собственных средств (капитала) кредитных 10. Положение ЦБР от 9 июля 2003 года № 232-П «О порядке формирования кредитными организациями резервов на возможные потери» 11. Положение Банка России № 242-П от 16 декабря 2003 года «Об организации внутреннего контроля в кредитных организациях и банковских группах» 12. Положением Центрального банка Российской Федерации от 26 марта 2004 года № 254-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности». 13. Федеральный закон «О банках и банковской деятельности» 14. Федеральный закон «О Центральном банке Российской Федерации» № 86-ФЗ от 10.07.2002 г. 15. Федеральный закон от 23 декабря 2003 года № 117-ФЗ «О страховании вкладов физических лиц Федерации» II. Дополнительная (периодическая литература) 1. Банковское дело. 2. Деньги и кредит. 3. Вестник Банка России. 4. Бизнес и банки. 5. Банковские услуги. 6. Финансы и кредит. в банках Российской