Вопрос № 2 Финансовая устойчивость предприятия: оценка и пути

advertisement

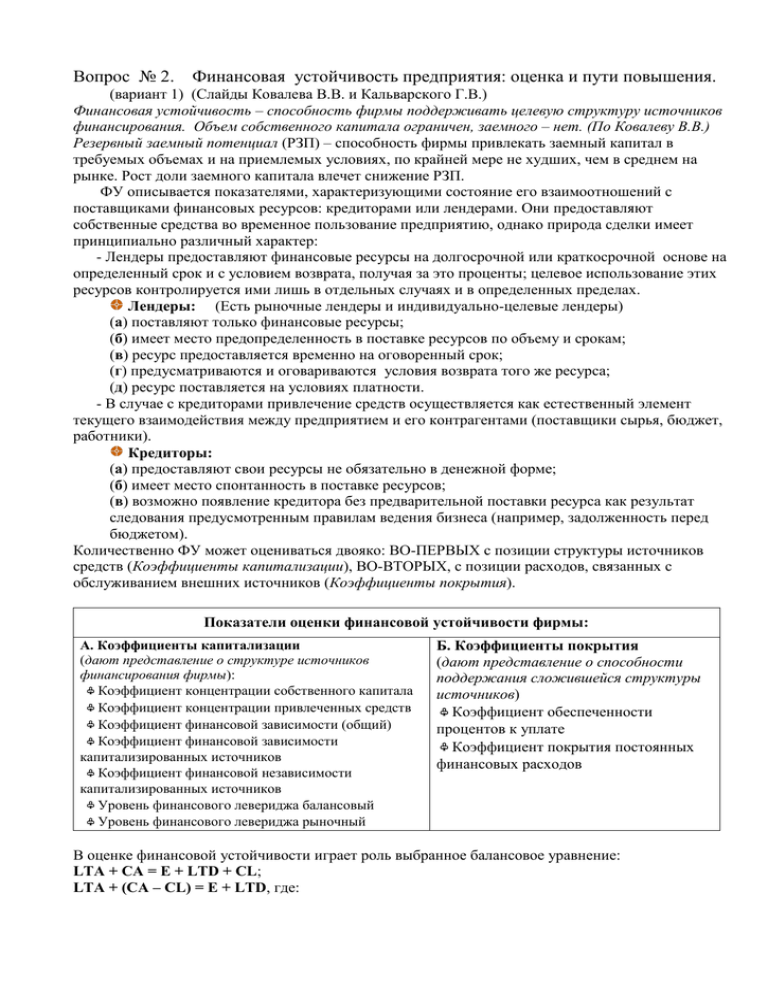

Вопрос № 2. Финансовая устойчивость предприятия: оценка и пути повышения. (вариант 1) (Слайды Ковалева В.В. и Кальварского Г.В.) Финансовая устойчивость – способность фирмы поддерживать целевую структуру источников финансирования. Объем собственного капитала ограничен, заемного – нет. (По Ковалеву В.В.) Резервный заемный потенциал (РЗП) – способность фирмы привлекать заемный капитал в требуемых объемах и на приемлемых условиях, по крайней мере не худших, чем в среднем на рынке. Рост доли заемного капитала влечет снижение РЗП. ФУ описывается показателями, характеризующими состояние его взаимоотношений с поставщиками финансовых ресурсов: кредиторами или лендерами. Они предоставляют собственные средства во временное пользование предприятию, однако природа сделки имеет принципиально различный характер: - Лендеры предоставляют финансовые ресурсы на долгосрочной или краткосрочной основе на определенный срок и с условием возврата, получая за это проценты; целевое использование этих ресурсов контролируется ими лишь в отдельных случаях и в определенных пределах. Лендеры: (Есть рыночные лендеры и индивидуально-целевые лендеры) (а) поставляют только финансовые ресурсы; (б) имеет место предопределенность в поставке ресурсов по объему и срокам; (в) ресурс предоставляется временно на оговоренный срок; (г) предусматриваются и оговариваются условия возврата того же ресурса; (д) ресурс поставляется на условиях платности. - В случае с кредиторами привлечение средств осуществляется как естественный элемент текущего взаимодействия между предприятием и его контрагентами (поставщики сырья, бюджет, работники). Кредиторы: (а) предоставляют свои ресурсы не обязательно в денежной форме; (б) имеет место спонтанность в поставке ресурсов; (в) возможно появление кредитора без предварительной поставки ресурса как результат следования предусмотренным правилам ведения бизнеса (например, задолженность перед бюджетом). Количественно ФУ может оцениваться двояко: ВО-ПЕРВЫХ с позиции структуры источников средств (Коэффициенты капитализации), ВО-ВТОРЫХ, с позиции расходов, связанных с обслуживанием внешних источников (Коэффициенты покрытия). Показатели оценки финансовой устойчивости фирмы: А. Коэффициенты капитализации (дают представление о структуре источников финансирования фирмы): ♧ Коэффициент концентрации собственного капитала ♧ Коэффициент концентрации привлеченных средств ♧ Коэффициент финансовой зависимости (общий) ♧ Коэффициент финансовой зависимости капитализированных источников ♧ Коэффициент финансовой независимости капитализированных источников ♧ Уровень финансового левериджа балансовый ♧ Уровень финансового левериджа рыночный Б. Коэффициенты покрытия (дают представление о способности поддержания сложившейся структуры источников) ♧ Коэффициент обеспеченности процентов к уплате ♧ Коэффициент покрытия постоянных финансовых расходов В оценке финансовой устойчивости играет роль выбранное балансовое уравнение: LTA + CA = E + LTD + CL; LTA + (CA – CL) = E + LTD, где: LTA- внеоборотные активы; CA-оборотные активы, CL-краткосрочные обязательства, Eсобственный капитал, LTD-долгосрочные пассивы. Выбор уравнения влияет на значения коэффициентов. При расчете коэффициентов целесообразно иметь в виду баланс и отчет о прибылях и убытках. КОЭФФИЦИЕНТЫ КАПИТАЛИЗАЦИИ: Коэффициент концентрации собственного капитала Собственный капитал Е ker Всего источников средств FR Коэффициент концентрации привлеченных средств Привлеченные средства LTD CL kdr Всего источников средств FR Коэффициент финансовой зависимости k AE Всего источников средств FR Собственный капитал E Модель «Дюпон» ROE Pn S A Pn S E LTD CL S A E S A E где Pn – чистая прибыль; S – выручка от продаж; A – стоимостная оценка совокупных активов фирмы; Е – собственный капитал; LTD – заемный капитал (долгосрочные обязательства); CL – краткосрочные обязательства. Коэффициент финансовой зависимости капитализированных источников Долгосрочные обязательства LTD kdc Собственный капитал Долгосрочные обязательства E LTD Коэффициент финансовой независимости капитализированных источников Собственный капитал E kec Собственный капитал Долгосрочные обязательс тва E LTD Уровень финансового левериджа (балансовый) Долгосрочные заемные средства LTD kbfl Собственный капитал ( балансовая оценка ) E Уровень финансового левериджа (рыночный) Долгосрочные заемные средства LTD k mfl Рыночная капитализация MVs КОЭФФИЦИЕНТЫ ПОКРЫТИЯ: Коэффициент покрытия постоянных нефинансовых расходов: EBITDA NFCC Сумма годовых амортизационных отчислений Коэффициент обеспеченности процентов к уплате: Прибыль до вычета процентов и налогов TIE Проценты к уплате Коэффициент покрытия постоянных финансовых расходов: Прибыль до вычета процентов и налогов FCC Проценты к уплате Расходы по финансовой аренде Коэффициенты финансовой структуры (устойчивости) (По Кальварскому Г.В.) характеризуют: 1. Способность предприятия отвечать по всем своим обязательствам (краткосрочным и долгосрочным). 2. Активность менеджмента по привлечению внешних финансовых средств для развития бизнеса. Коэффициент автономии (Кавт.) - характеризует долю владельцев предприятия в общей сумме финансовых средств (валюте баланса (ВБ)), авансированных в его деятельность. Кавт = СК/ВБ Чем выше коэффициент, тем более стабильно и менее зависимо от внешних кредиторов корпорация Наиболее распространено мнение, что доля собственного капитала должна быть достаточно велика, указывают ориентировочный нижний предел в 60%, хотя этот порог зависит от отраслевой принадлежности предприятия и страны и сферы его деятельности Обратный коэффициент носит название Коэффициента чувствительности (Кчув.), Кчув. = ВБ/СК считается, что его значение для промышленных предприятий не должно превышать 2. Данное критериальное значение было выведено эмпирически на основе результатов исследований последствий системных отраслевых или национальных кризисов, проведенных американскими исследователями, которые в частности выявили, как следствие, не менее чем двукратное снижение балансовой стоимости активов предприятий, попавших в системный кризис. Показатель финансовой зависимости учитывается банками, при выдаче долгосрочных кредитов промышленным предприятиям и чем ближе значение коэффициента финансовой зависимости к его максимальному значению, тем выше кредитный риск, тем выше требования к ликвидности залогового обеспечения и выше стоимость кредита. Как следствие этого рекомендуемые соотношения 80 /20 или 70/30 собственного капитала и долгосрочных обязательств. Как логический вывод из расчета Коэффициента финансовой зависимости, следует расчет Коэффициента покрытия задолженности активами предприятия, рассчитываемого по следующей формуле: Кпокр. = А/(КО+ДО) Очевидно, что этот показатель и является показателем финансовой прочности и его рекомендуемое значение больше 2,0 Коэффициент соотношения привлеченных и собственных средств: ( КО + ДО) /СК - дает общую оценку финансовой устойчивости. Рост показателя в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов, то есть о некотором снижении финансовой устойчивости. Коэффициент структуры долгосрочных вложений: ДО/ВНА, логика расчета данного показателя основана на предположении, что долгосрочные займы используются для финансирования капитальных вложений и характеризует какая часть внеоборотных активов профинансирована внешними инвесторами. Коэффициент долгосрочного привлечения заемных средств: ДО/ ДО +СК характеризует структуру долгосрочного капитала. Рост этого показателя в динамике - в определенном смысле негативная тенденция, означающая, что корпорация все сильнее зависит от внешних инвесторов. Важным показателем является удельный вес оборотных активов в общем объеме активов предприятия, особенно в сравнении со среднеотраслевыми показателями и показателями аналогичных предприятий, так как характеризует рациональность структуры активов предприятия. Коэффициент структуры привлеченного капитала :ДО/КО+ДО Рост показателя в динамике рассматривается как положительная тенденция, так как краткосрочные обязательства более опасны для действующего предприятия Формула Дюпона: E EBT ВР A ROE = -------- x ----------- x --------- x --------- ; EBT ВР A СК E --------- - характеризует уровень налогового бремени, EBT EBT --------- - характеризует уровень рентабельности продаж (ВР) ВР --------- - характеризует отдачу активов А(ВБ) A(ВБ) ---------- - характеризует уровень привлеченных внешних финансовых средств СК Анализируя финансовое состояние предприятия, следует иметь в виду следующее: 1. относительные показатели служат для того, чтобы привлекать внимание к “точкам” явного успеха или неуспеха конкретной предприятия, но не всегда дают возможность делать выводы об успешности предприятия относительно ее конкурентов; 2. перед тем как сделать выводы о положении предприятия в той или иной области финансового состояния, необходимо тщательно проанализировать и числитель, и знаменатель соответствующего коэффициента; 3. значение показателя приобретает смысл лишь в сравнении с отраслевым стандартом, с соответствующими показателями анализируемого предприятия за прошлые периоды или с поставленной ранее целью; 4. сравнивая показатели фирм-конкурентов, нельзя забывать, что различные методы бухгалтерского учета могут существенно влиять на результаты сравнения.