Портрет предприятия: ОАО "Нефтяная компания «ЛУКойл»

advertisement

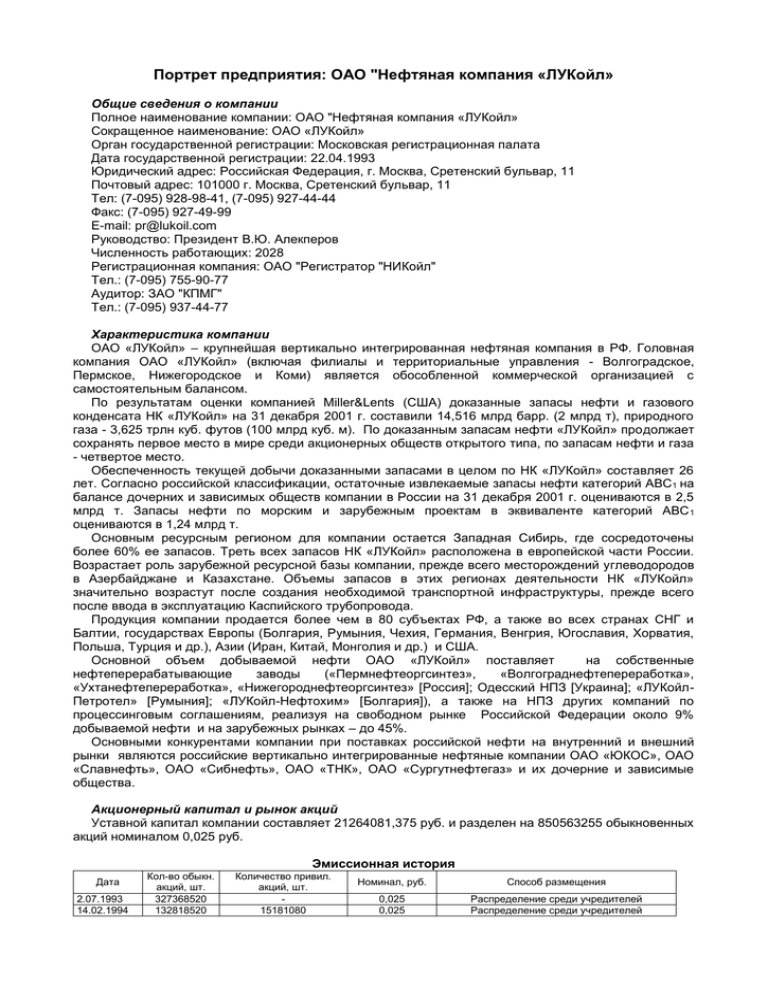

Портрет предприятия: ОАО "Нефтяная компания «ЛУКойл» Общие сведения о компании Полное наименование компании: ОАО "Нефтяная компания «ЛУКойл» Сокращенное наименование: ОАО «ЛУКойл» Орган государственной регистрации: Московская регистрационная палата Дата государственной регистрации: 22.04.1993 Юридический адрес: Российская Федерация, г. Москва, Сретенский бульвар, 11 Почтовый адрес: 101000 г. Москва, Сретенский бульвар, 11 Тел: (7-095) 928-98-41, (7-095) 927-44-44 Факс: (7-095) 927-49-99 E-mail: pr@lukoil.com Руководство: Президент В.Ю. Алекперов Численность работающих: 2028 Регистрационная компания: ОАО "Регистратор "НИКойл" Тел.: (7-095) 755-90-77 Аудитор: ЗАО "КПМГ" Тел.: (7-095) 937-44-77 Характеристика компании ОАО «ЛУКойл» – крупнейшая вертикально интегрированная нефтяная компания в РФ. Головная компания ОАО «ЛУКойл» (включая филиалы и территориальные управления - Волгоградское, Пермское, Нижегородское и Коми) является обособленной коммерческой организацией с самостоятельным балансом. По результатам оценки компанией Miller&Lents (США) доказанные запасы нефти и газового конденсата НК «ЛУКойл» на 31 декабря 2001 г. составили 14,516 млрд барр. (2 млрд т), природного газа - 3,625 трлн куб. футов (100 млрд куб. м). По доказанным запасам нефти «ЛУКойл» продолжает сохранять первое место в мире среди акционерных обществ открытого типа, по запасам нефти и газа - четвертое место. Обеспеченность текущей добычи доказанными запасами в целом по НК «ЛУКойл» составляет 26 лет. Согласно российской классификации, остаточные извлекаемые запасы нефти категорий АВС1 на балансе дочерних и зависимых обществ компании в России на 31 декабря 2001 г. оцениваются в 2,5 млрд т. Запасы нефти по морским и зарубежным проектам в эквиваленте категорий АВС 1 оцениваются в 1,24 млрд т. Основным ресурсным регионом для компании остается Западная Сибирь, где сосредоточены более 60% ее запасов. Треть всех запасов НК «ЛУКойл» расположена в европейской части России. Возрастает роль зарубежной ресурсной базы компании, прежде всего месторождений углеводородов в Азербайджане и Казахстане. Объемы запасов в этих регионах деятельности НК «ЛУКойл» значительно возрастут после создания необходимой транспортной инфраструктуры, прежде всего после ввода в эксплуатацию Каспийского трубопровода. Продукция компании продается более чем в 80 субъектах РФ, а также во всех странах СНГ и Балтии, государствах Европы (Болгария, Румыния, Чехия, Германия, Венгрия, Югославия, Хорватия, Польша, Турция и др.), Азии (Иран, Китай, Монголия и др.) и США. Основной объем добываемой нефти ОАО «ЛУКойл» поставляет на собственные нефтеперерабатывающие заводы («Пермнефтеоргсинтез», «Волгограднефтепереработка», «Ухтанефтепереработка», «Нижегороднефтеоргсинтез» [Россия]; Одесский НПЗ [Украина]; «ЛУКойлПетротел» [Румыния]; «ЛУКойл-Нефтохим» [Болгария]), а также на НПЗ других компаний по процессинговым соглашениям, реализуя на свободном рынке Российской Федерации около 9% добываемой нефти и на зарубежных рынках – до 45%. Основными конкурентами компании при поставках российской нефти на внутренний и внешний рынки являются российские вертикально интегрированные нефтяные компании ОАО «ЮКОС», ОАО «Славнефть», ОАО «Сибнефть», ОАО «ТНК», ОАО «Сургутнефтегаз» и их дочерние и зависимые общества. Акционерный капитал и рынок акций Уставной капитал компании составляет 21264081,375 руб. и разделен на 850563255 обыкновенных акций номиналом 0,025 руб. Эмиссионная история Дата 2.07.1993 14.02.1994 Кол-во обыкн. акций, шт. 327368520 132818520 Количество привил. акций, шт. 15181080 Номинал, руб. Способ размещения 0,025 0,025 Распределение среди учредителей Распределение среди учредителей 29.05.1995 20.01.1997 26.08.1999 29.11.1999 7.12.2000 16.08.2001 16.08.2001 15.11.2001 189364351 19800000 69000000 18431061 16568939 77211864 49830784 12200000 11500000 77211864 - Закрытая подписка Закрытая подписка Закрытая подписка Конвертация Закрытая подписка Открытая подписка Конвертация Конвертация 0,025 0,025 0,15 0,025 0,025 0,025 0,025 0,025 Крупнейшие акционеры Наименование ЗАО "ИНГ Банк (Евразия)" (ном. держатель) ООО "Специализированная депозитарная компания "ГАРАНТ" (ном. держатель) ЗАО "Депозитарная Компания "НИКойл" (ном. держатель) ОАО "Компания проектной приватизации" Министерство имущественных отношений РФ Некоммерческое партнерство "Национальный Депозитарный Центр" (ном. держатель) Почтовый адрес и место нахождения 123022, г.Москва, ул.Красная Пресня, 31 Доля в УК (%) 51.7 119180, Москва, ул. Б. Полянка, д. 47, стр. 1 11 119048, г.Москва, ул.Ефремова, 8 г.Москва, ул.Шолохова, д.13, оф.1А 117049, г.Москва, Ленинский пр-т, 9 103685, г.Москва, Никольский пер., 9 103009, г.Москва, Средний Кисловский пер., 1/13 117049, г.Москва, ул.Житная, 12 6.7 5.9 5.8 5.5 Основные рыночные коэффициенты Оценка стоимости акций Стоимость чистых активов (без дочерних обществ), млн долл. Капитализация, млн долл. Чистая прибыль, тыс. долл. Прибыль на акцию, долл. Дивиденды, % от чистой прибыли Справочно: Дивиденд по ОА, руб. Дивиденд по ПА, руб. Котировка ОА на конец периода, долл. Котировка ПА на конец периода, долл. Курс доллара на конец года 1998 г. 159,00 1999 г. 471,59 2000 г. 1770,19 2001 г. 2425,78 6 мес. 2002 г. 2827,48 2869,37 100356,89 0,1344 11,49 9168,83 496431,56 0,6087 18,06 7340,58 1622355,43 1,9892 15,88 10779,61 696380,95 0,8187 60,79 13802,26 558315,09 0,6564 - 0,25 0,91 4,08319 1,76508 20,6 3 2,67 11,9053 4,90259 27 8 17,45 9,00344 8,97366 28,16 15 12,6735 30,1372 16,2272 31,5002 Увеличению суммы чистой прибыли по итогам первого полугодия 2002 г. способствовали рост цен и объемов реализации нефти и продуктов ее переработки на внутреннем и зарубежных рынках; а также снижение себестоимости реализуемой продукции. Компания регулярно выплачивает дивиденды на свои акции. Резкое увеличение процента от чистой прибыли, направляемого на выплату дивидендов, за 2001 г. обусловлено повышением размера дивидендов при снижении суммы чистой прибыли. Акции компании торгуются на организованных торговых площадках, в частности, на РТС, ММВБ, МФБ, СПВБ, ФБ "СПб" и других. Акции компании высоколиквидны и входят в число «голубых фишек» российского фондового рынка. Капитализация компании увеличивается, что связано с ростом цен на акции, по итогам 6 мес. 2002 г. она достигла 13,8 млрд долл. Динамика котировок ОАО «ЛУКойл» в РТС В августе 2002 г. НК «ЛУКойл» стала первой российской компанией, получившей полный вторичный листинг на Лондонской фондовой бирже путем включения ее ценных бумаг в Официальный список Управления Великобритании по листингу. Компания получила листинг всех своих обыкновенных акций и ADR 1-го уровня. Акции обращаются на Лондонской фондовой бирже в форме ADR. Цена, по которой 6 августа 2002 г. начались торги по ADR, составила 55 долл. за одну бумагу. Листинг на Лондонской фондовой бирже имели погашаемые в 2003 г. высокодоходные конвертируемые облигации с премией, а также глобальные депозитарные расписки, но они имели листинг только как "специальные ценные бумаги". Производственная деятельность компании Помимо управления пакетами акций дочерних и зависимых обществ, головная компания руководит производственной, коммерческой, финансовой и инвестиционной деятельностью и ведет работы по следующим направлениям: - разведка и добыча нефти на новых лицензионных участках; - закупки нефти и нефтепродуктов для реализации на внутреннем и мировых рынках; - переработка нефти на собственных и сторонних НПЗ; - продажа нефти и нефтепродуктов на внутреннем и мировых рынках; - инвестиционная деятельность в России и за рубежом; - привлечение кредитных ресурсов для финансирования собственных инвестиционных программ и капитальных вложений по дочерним и зависимым обществам. В I квартале 2002 г. доля компании в общем объеме добычи нефти российскими нефтяными компаниями составила 21%. Доля крупнейших нефтных компаний в производстве нефти в РФ по итогам I квартала 2002 г. Прочие 21,0% «ЛУКойл» 20,9% «Сибнефть» 6,6% «ЮКОС» 17,6% «ТНК» 9,9% «Татнефть» 6,8% СИДАНКО 4,3% «Сургутнефтегаз» 13,0% Доля ОАО «ЛУКойл» в объеме переработки на российских НПЗ превышает 17% (на собственных НПЗ), а с учетом поставок по процессинговым соглашениям на НПЗ других компаний - около 19%. Доля крупнейших нефтяных компаний в нефтепереработке в 2001 г. “ЛУКойл” российские НПЗ 16,00% Прочие 23,64% “ЛУКойл” зарубежные НПЗ 5,30% "Роснефть" 4,33% ЮКОС 16,29% ТНК 8,20% “Славнефть” 9,66% “Сибнефть" 7,47% “Сургутнефтегаз” 9,10% В первом полугодии 2002 г. в целом по ОАО “ЛУКойл” с учетом объемов нефти дочерних, зависимых обществ и доли компании в зарубежных проектах добыто 39,4 млн т нефти (включая газовый конденсат), из них на территории Российской Федерации – 38,1 млн т. По сравнению с соответствующим периодом 2001 г. добыча нефти в целом по ОАО «ЛУКойл» увеличена на 1,5%. Доля ОАО “ЛУКойл” в общем объеме нефти (с газовым конденсатом), добытой в России в первом полугодии 2002 г., составила 20,9%. В первом полугодии 2002 г. поставка нефти из ресурсов дочерних и зависимых обществ компании (с учетом закупленной) составила 39,02 млн т, в том числе 21,28 млн т нефти - потребителям России. Переработка нефти на российских и зарубежных нефтеперерабатывающих заводах ОАО ”ЛУКойл” (с учетом мини-заводов) составила 19,74 млн т, что на 6,8% выше уровня первого полугодия 2001 года. При этом доля компании в общем объеме переработки нефти по России в отчетном периоде составила 17,9% (12,4% - в первом полугодии 2001 г.). Глубина переработки нефти на российских НПЗ компании за полугодие составила 72%, что выше среднего показателя по отрасли (69,5%). Отгрузка нефтепродуктов, принадлежащих компании, с российских НПЗ (с учетом размещения нефти на НПЗ других компаний) в 1-м полугодии 2002 г. составила 17,48 млн т или 101,7% к уровню первого полугодия 2001 г. Из общего объема 10,6 млн т нефтепродуктов отгружено российским потребителям. Особое внимание было уделено поставкам нефтепродуктов потребителям внутреннего рынка в рамках реализации государственных программ: организациям сельского хозяйства, силовых министерств и ведомств, РАО "ЕЭС России", МПС России, потребителям Крайнего Севера. Поставка нефтепродуктов потребителям сельского хозяйства соответствует аналогичному периоду прошлого года и составила 232 тыс. т, в том числе поставлено 178 тыс. т дизельного топлива и 43,7 тыс. т автобензинов. Силовым министерствам и ведомствам отгружено 571 тыс. т, что больше отгрузки первого полугодия 2001 г. на 39%. РАО “ЕЭС России” фактически отгружено 850,7 тыс. т топочного мазута, структурам МПС России отгружено 585 тыс. т нефтепродуктов, что на 30% больше, чем в первом полугодии 2001 г. Анализ финансового состояния компании Структура оборотных активов ОАО «ЛУКойл» Оборотные активы Запасы товары отгруженные расходы будущих периодов НДС по приобретенным ценностям Дебиторская задолженность (более чем через 12 мес.) Дебиторская задолженность (в течение 12 мес.) Краткосрочные финансовые вложения Денежные средства ИТОГО 01.01.99 01.01.00 01.01.01 01.01.02 01.07.02 447984 2367966 2778926 4927721 3139720 97487 526467 650118 212635 977849 128974 220059 289201 1023863 106003 1423785 5078391 7471248 4166358 6021158 28310 2720552 6697292 8050625 8541707 17935528 35294385 46346768 44684895 54758900 1524348 1260257 4096506 2259158 5069997 375715 2333101 1743003 1211312 2966597 21735670 49054652 69133743 65300069 80498079 Структура оборотных активов на 01.07.2002 3,90% 3,69% 6,30% 7,48% 10,61% 68,03% Запасы тов ары отгруженные расходы будущих периодов НДС по приобретенным ценностям Дебиторская задолженность (более чем через 12 мес.) Дебиторская задолженность (в течение 12 мес.) Краткосрочные финансов ые в ложения Денежные средств а Несмотря на увеличение суммы краткосрочной дебиторской задолженности, ее удельный вес в структуре оборотных средств в 1-м полугодии 2002 г. несколько уменьшился по сравнению с началом 2002 г. и составил 68,03% (68,43% на начало года), удельный вес долгосрочной дебиторской задолженности также снизился. Надо отметить рост высоколиквидных активов - денежных средств и краткосрочных финансовых вложений. Совокупный удельный вес этих активов увеличился с 5,31% в начале 2002 г. до 9,85% в конце первого полугодия 2002 г. Таким образом, структура оборотных активов компании в 1-м полугодии 2002 г. улучшилась. Динамика коэффициентов ликвидности 2,50 2,07 Коэф.быстрой и абсолют.ликвидности 0,25 0,25 2,00 1,84 0,20 1,78 1,30 1,50 0,15 1,05 0,16 0,09 1,00 0,12 0,10 0,10 0,50 0,05 0,00 Коэф.текущей ликвидности 0,30 0,00 1998 г. 1999 г. 2000 г. Коэф.абсолютной ликв идности 2001 г. 6 мес. 2002 г. Коэф.текущей ликв идности Резкий рост высоколиквидных активов в 1-м полугодии 2002 г. привел к значительному увеличению коэффициента абсолютной ликвидности. Снижение коэффициента текущей ликвидности в первом полугодии 2002 г. обусловлено опережающим ростом суммы краткосрочных заемных средств, кредиторской задолженности и резервов предстоящих расходов и платежей компании (52,4%) по сравнению с ростом суммы оборотных активов (23,27%). Показатели финансовой устойчивости предприятия Показатели финансовой устойчивости 1998 г. 1999 г. 2000 г. 2001 г. 6 мес. 2002 г. Коэффициент автономии Коэффициент обеспеченности текущих активов Коэффициент покрытия запасов Коэффициент маневренности собственного капитала 12,54 0,04 10,43 0,28 21,51 0,18 6,00 0,66 53,22 0,40 5,77 0,49 61,59 0,49 5,61 0,38 58,90 0,55 6,23 0,44 Увеличение суммы заемных средств привело к снижению удельного веса собственного капитала в общей сумме капитала и, как следствие, к снижению значения коэффициента автономии по итогам первого полугодия 2002 г. Коэффициент маневренности собственного капитала при этом вырос до 0,44, почти достигнув нормативного значения. Динамика коэффициента автономии, % 61,59 70,00 58,90 53,22 60,00 50,00 40,00 21,51 30,00 20,00 12,54 10,00 0,00 1998 г. 1999 г. 2000 г. 2001 г. 6 мес. 2002 г. Основные показатели рентабельности производства Наименование показателя Рентабельность активов, % Рентабельность продукции EBITDA, % Рентабельность продаж по чистой прибыли Общая, % 1998 г. 11,48 19,11 0,06 8,78 1999 г. 25,42 25,59 0,12 14,97 2000 г. 56,91 27,75 0,19 21,67 2001 г. 24,75 29,95 0,11 15,11 6 мес. 2002 г. 16,40 42,22 0,17 23,45 По итогам 2002 г. заметно снизилась рентабельность активов, что было обусловлено значительным ростом активов компании при том, что балансовая прибыль уменьшилась почти в 2 раза. Рост EBITDA произошел в результате снижения выручки от реализации, рентабельность продаж по чистой прибыли упала из-за опережающего снижения чистой прибыли компании по сравнению с выручкой от реализации. В первом полугодии несколько уменьшилась рентабельность активов, что связано с дальнейшим наращиванием активов компании. При этом возросли остальные показатели рентабельности. Основные показатели эффективности производства Показатели эффективности производства Оборачиваемость собственного капитала Оборачиваемость текущих активов, дней Оборачиваемость дебиторской задолженности, раз Оборачиваемость кредиторской задолженности, раз Срок товарного кредита, дней 1998 г. 11,00 217,11 2,01 2,48 179,44 1999 г. 8,59 161,45 2,88 2,91 125,11 2000 г. 4,85 102,91 4,56 6,45 78,96 2001 г. 2,64 121,60 3,67 9,79 98,20 Увеличение оборачиваемости кредиторской задолженности в 2001 г. обусловлено уменьшением суммы кредиторской задолженности. При этом размер дебиторской задолженности увеличился, что привело к уменьшению оборачиваемости дебиторской задолженности. Соотношение оборачиваемости дебиторской и кредиторской задолженностей 12,00 9,79 10,00 8,00 6,45 6,00 4,00 2,00 4,65 4,56 2,91 2,48 3,67 2,88 2,01 1,65 0,00 1998 г. 1999 г. 2000 г. 2001 г. 6 мес. 2002 г. Оборачив аемость дебиторской задолженности, раз Оборачив аемость кредиторской задолженности, раз Аналитический отдел РИА "РосБизнесКонсалтинг" При подготовке обзора были использованы материалы компании