Покудов А.В., Как управлять дебиторской задолженностью

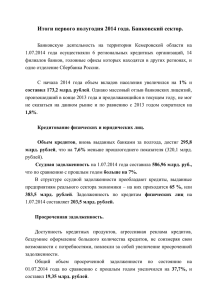

advertisement