Взаимосвязь мировой финансовой системы и рынка нефти

advertisement

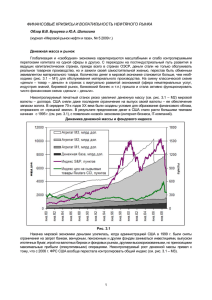

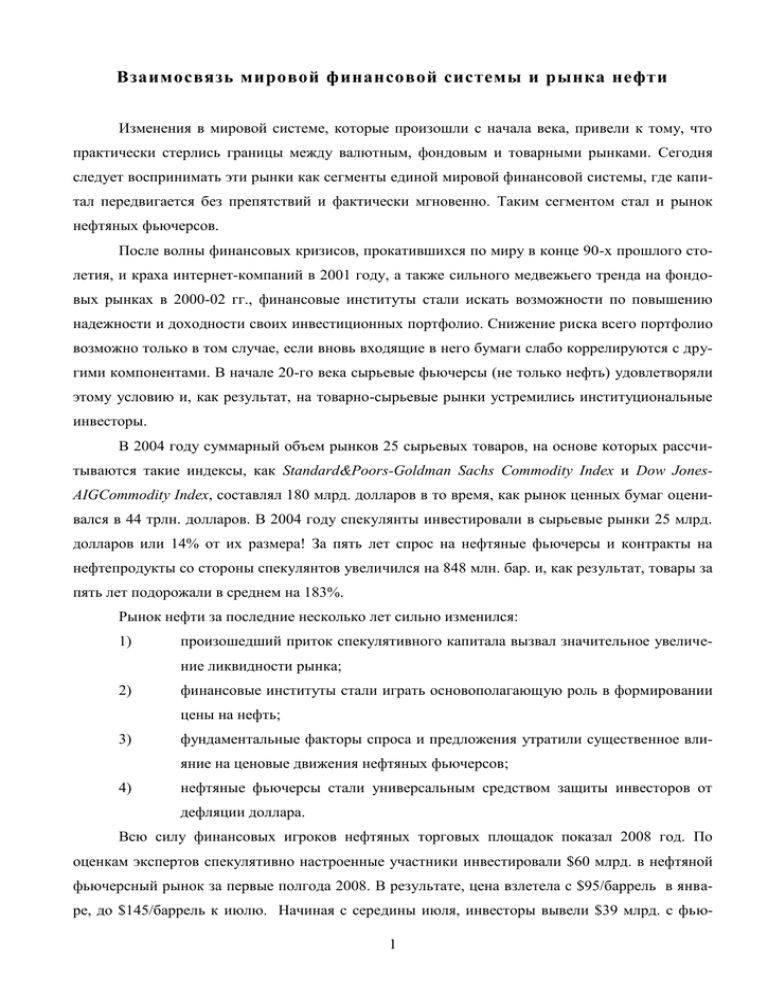

Взаимосвязь мировой финансовой системы и рынка нефти Изменения в мировой системе, которые произошли с начала века, привели к тому, что практически стерлись границы между валютным, фондовым и товарными рынками. Сегодня следует воспринимать эти рынки как сегменты единой мировой финансовой системы, где капитал передвигается без препятствий и фактически мгновенно. Таким сегментом стал и рынок нефтяных фьючерсов. После волны финансовых кризисов, прокатившихся по миру в конце 90-х прошлого столетия, и краха интернет-компаний в 2001 году, а также сильного медвежьего тренда на фондовых рынках в 2000-02 гг., финансовые институты стали искать возможности по повышению надежности и доходности своих инвестиционных портфолио. Снижение риска всего портфолио возможно только в том случае, если вновь входящие в него бумаги слабо коррелируются с другими компонентами. В начале 20-го века сырьевые фьючерсы (не только нефть) удовлетворяли этому условию и, как результат, на товарно-сырьевые рынки устремились институциональные инвесторы. В 2004 году суммарный объем рынков 25 сырьевых товаров, на основе которых рассчитываются такие индексы, как Standard&Poors-Goldman Sachs Commodity Index и Dow JonesAIGCommodity Index, составлял 180 млрд. долларов в то время, как рынок ценных бумаг оценивался в 44 трлн. долларов. В 2004 году спекулянты инвестировали в сырьевые рынки 25 млрд. долларов или 14% от их размера! За пять лет спрос на нефтяные фьючерсы и контракты на нефтепродукты со стороны спекулянтов увеличился на 848 млн. бар. и, как результат, товары за пять лет подорожали в среднем на 183%. Рынок нефти за последние несколько лет сильно изменился: 1) произошедший приток спекулятивного капитала вызвал значительное увеличение ликвидности рынка; 2) финансовые институты стали играть основополагающую роль в формировании цены на нефть; 3) фундаментальные факторы спроса и предложения утратили существенное влияние на ценовые движения нефтяных фьючерсов; 4) нефтяные фьючерсы стали универсальным средством защиты инвесторов от дефляции доллара. Всю силу финансовых игроков нефтяных торговых площадок показал 2008 год. По оценкам экспертов спекулятивно настроенные участники инвестировали $60 млрд. в нефтяной фьючерсный рынок за первые полгода 2008. В результате, цена взлетела с $95/баррель в январе, до $145/баррель к июлю. Начиная с середины июля, инвесторы вывели $39 млрд. с фью1 черсного рынка, в то время как цена на нефть на Нью-йоркской товарной бирже откатилась ниже уровня $100/баррель. Все это происходило на фоне относительно стабильного состояния фундаментальных факторов. Еще один факт, показывающий взаимосвязь различных сегментов финансового рынка, это сильнейшая взаимосвязь цен на нефть и валютной пары евро/доллар. Корреляция между этими двумя показателями на протяжении 2000-07 гг. составляла 0,75, а в 2008 году еще усилилась. Также прослеживается сильная взаимосвязь цен на нефть и фондовых индексов. Так, к примеру, в период 2004-06 гг. наблюдалась сильнейшая отрицательная корреляция нефтяных котировок и американского фондового индекса NASDAQ, равная 0,9, которая, впрочем, иногда ослабевала. С начала 2007 г. по июнь 2008 г. рост нефтяных котировок совпадал с ростом экономических индикаторов (рис.1), а с кв. 2008 г. корреляция вновь стала отрицательной. Это свидетельствует о неоднозначности взаимосвязи нефтяного рынка и экономики. Нефтяные котировки, особенно в последнее время, четко коррелируют с отношением пары евро/доллар (рис. 2). Важным вопросом сегодня становятся причинно-следственные связи, обуславливающие ценовую динамику на различных сегментах финансового рынка. Безусловно, объемы валютного или фондового и товарно-сырьевых рынков не сопоставимы: годовой объем валютных операций в мире равен 500 трлн. долл., 90% из которых совершается с долларом, что в несколько тысяч раз больше объема рынка нефтяных фьючерсов. Ввиду такого дисбаланса капитал, вливающийся из валютного, либо фондового рынка вызывает существенные колебания нефтяных котировок, а обратное влияние не так заметно, но оно, несомненно, существует. Валютные, фондовые и товарно-сырьевые рынки сегодня являются взаимосвязанной системой с очень сложными связями и значительным количеством факторов, вызывающих изменение котировок. Поэтому сегодня необходимо уделять повышенное внимание изучению этих связей и принципов ценообразования в изменившихся условиях. Настораживают попытки МЭА и др. западных структур объяснить колебания мировых нефтяных цен исключительно растущим энергетическим спросом со стороны Китая, поведением ОПЕК, погодными условиями и др. физическими факторами. Базовая цена на нефть (издержки + средняя норма рентабельности) составляет в среднем не более 30-35 дол./баррель, что составляет не более 30% стоимости торгуемых фьючерсов, большая часть которой формируется (определяется) перетоком на этот рынок свободных финансовых средств. 2 80 Ц ен а Light S w e et 3 И н д екс N ASDAQ Рис. 1. Динамика цены на нефть и индекса NASDAQ Sept 15, 2008 Aug 25, 2008 Aug 4, 2008 July 14, 2008 June 23, 2008 Цена Light Sweet, дол./баррель 75 70 65 60 55 50 45 40 35 160 130 2500 120 2400 110 2300 100 90 2200 2100 И ндекс N A S D A Q Ц ен а L ight S w e e t June 2, 2008 May 12, 2008 Apr 21, 2008 Mar 31, 2008 Mar 7, 2008 Feb 14, 2008 jan 24, 2008 J an 6 , 2004 F eb 3 , 2004 M ar 2 , 2004 M ar 3 0 ,2004 A p r 27 , 2004 M ay 2 5 , 2004 J u ne 2 4,2004 J u ly 2 3 , 2004 A u g 2 0 ,2004 S ep t 20 , 2004 O ct 1 8 , 2004 N o v 1 5 ,2004 D ec 1 4 ,2004 J an 1 2, 2005 F eb 1 0,2005 M ar 1 1 ,2005 A pr 1 1 ,2005 M ay 9 ,2005 J un e 7,2005 J u ly 6 ,2005 A ug 3,2005 A u g 3 1 ,2005 S ep t 2 9,2005 O ct 2 7 , 2005 N o v 2 5 , 2005 D ec 2 3, 2005 J an 2 5, 2006 F eb 2 3, 2006 M ar 2 3 ,2006 A pr 2 1 ,2006 M ay 1 9 , 2006 J u ne 19 ,2006 J uly 1 8 ,2006 A u g 1 5 ,2006 S ep t 1 3 ,2006 O ct 1 1 , 2006 N o v 8 , 2006 D ec 7 , 2006 J an , 9 2007 F eb , 7 2007 M ar, 8 2007 А p r 5, 2007 M ay 4, 2007 J u ne 4, 2007 30 jan 2, 2008 Цена Light Sweet, дол./баррель 80 И н д е кс N ASDAQ 2700 150 2600 140 И ндекс N A S D A Q 2650 2600 2550 2500 2450 2400 2350 2300 2250 2200 2150 2100 2050 2000 1950 1900 1850 1800 1750 Июль 2008 Сентябрь 2008 Май 2008 Март 2008 Январь 2008 Ноябрь 2007 Сентябрь 2007 Май 2007 Июль 2007 Март 2007 Январь 2007 Ноябрь 2006 Сентябрь 2006 Май 2006 WTI Июль 2006 Март 2006 1,1 Январь 2006 30 Ноябрь 2005 1,2 Сентябрь 2005 50 Июль 2005 1,3 Май 2005 70 Март 2005 1,4 Январь 2005 90 Ноябрь 2004 1,5 Июль 2004 110 Сентябрь 2004 1,6 Май 2004 130 Март 2004 1,7 Январь 2004 150 евро/долл Рис. 2. Цена на нефть и пара евро/доллар В Институте энергетической стратегии последние 5 лет ведется мониторинг влияния различных факторов на конъюнктуру мирового энергетического рынка и, соответственно, прогноз мировых цен на нефть на среднесрочную перспективу. Результаты этого прогноза, сделанного еще в 2006 г., подтверждают реальные тенденции ценовой динамики (рис. 3), что свидетельствует об объективно существующей цикличности и высокой волатильности динамики нефтяных цен. Для России понимание процесса ценообразования на мировом рынке нефти имеет жизненное значение, в виду значительной зависимости национальной экономики от сырьевого экспорта. 4 WTI (U.S. Dollars Per Barrel) 160 150 140 130 120 110 100 90 80 70 60 50 Синяя линия – фактические данные. Зеленая линия – прогноз WTI до 2015г. (от 2006г.). Красная линия – скорректированный прогноз WTI до 2015 г. (с октябрьскими ценами). Рис. 3. Прогноз цен на нефть до 2015 г. 5 2015.08 2015.03 2014.10 2014.05 2013.12 2013.07 2013.02 2012.09 2012.04 2011.11 2011.06 2011.01 2010.08 2010.03 2009.10 2009.05 2008.12 2008.07 2008.02 2007.09 2007.04 2006.11 2006.06 2006.01 40