Реформа газовой отрасли

advertisement

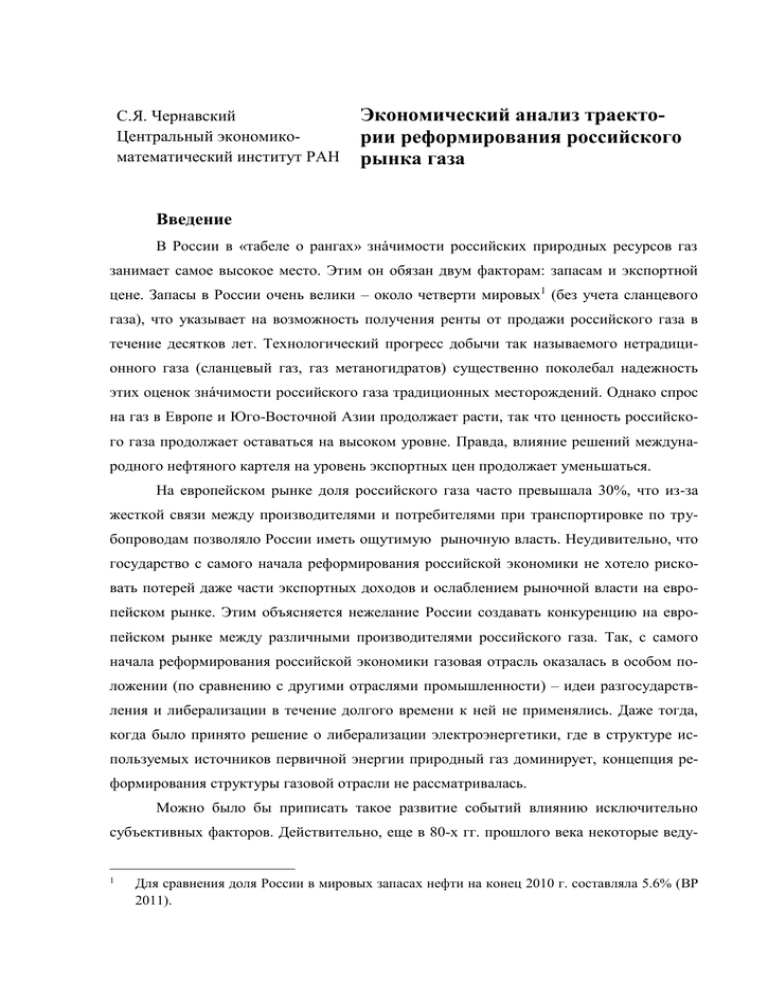

С.Я. Чернавский Центральный экономикоматематический институт РАН Экономический анализ траектории реформирования российского рынка газа Введение В России в «табеле о рангах» знáчимости российских природных ресурсов газ занимает самое высокое место. Этим он обязан двум факторам: запасам и экспортной цене. Запасы в России очень велики – около четверти мировых1 (без учета сланцевого газа), что указывает на возможность получения ренты от продажи российского газа в течение десятков лет. Технологический прогресс добычи так называемого нетрадиционного газа (сланцевый газ, газ метаногидратов) существенно поколебал надежность этих оценок знáчимости российского газа традиционных месторождений. Однако спрос на газ в Европе и Юго-Восточной Азии продолжает расти, так что ценность российского газа продолжает оставаться на высоком уровне. Правда, влияние решений международного нефтяного картеля на уровень экспортных цен продолжает уменьшаться. На европейском рынке доля российского газа часто превышала 30%, что из-за жесткой связи между производителями и потребителями при транспортировке по трубопроводам позволяло России иметь ощутимую рыночную власть. Неудивительно, что государство с самого начала реформирования российской экономики не хотело рисковать потерей даже части экспортных доходов и ослаблением рыночной власти на европейском рынке. Этим объясняется нежелание России создавать конкуренцию на европейском рынке между различными производителями российского газа. Так, с самого начала реформирования российской экономики газовая отрасль оказалась в особом положении (по сравнению с другими отраслями промышленности) – идеи разгосударствления и либерализации в течение долгого времени к ней не применялись. Даже тогда, когда было принято решение о либерализации электроэнергетики, где в структуре используемых источников первичной энергии природный газ доминирует, концепция реформирования структуры газовой отрасли не рассматривалась. Можно было бы приписать такое развитие событий влиянию исключительно субъективных факторов. Действительно, еще в 80-х гг. прошлого века некоторые веду- 1 Для сравнения доля России в мировых запасах нефти на конец 2010 г. составляла 5.6% (BP 2011). щие руководители правительства были заинтересованы в укреплении экономической мощи государственного газового концерна и не хотели его разделения. Однако такое объяснение является далеко не полным, так как игнорируется влияние других экономических факторов. Основной из них – концентрированное распределение запасов газа на территории страны. Примерно две трети разведанного российского газа и около 90% текущей добычи приходится на Ямало-Ненецкий автономный округ, при этом более 70% разведанных запасов сосредоточено примерно в 30 месторождениях. Ссылка на концентрацию запасов газа в относительно ограниченном регионе, несомненно, была одним из аргументов сохранения монополии в секторе добычи газа. Создание независимых компаний по транспортировке газа из ЯНАО на внутренние рынки газа и европейские рынки газа при малом количестве пересечений магистральных газопроводов и существовании монополии в секторе добычи газа привело бы к появлению каскада монополий. Из экономической теории известно, однако, что для минимизации издержек газоснабжения каскад монополий менее эффективен, чем вертикально интегрированная монополия. Газпрому были сохранены условия бизнеса, которые обеспечивали ему рыночную власть на российском рынке газа. Газпром добывал большую часть российского газа (около 85%), ему одному было разрешено экспортировать российский газ, в его состав была включена вся система газопроводов на территории России вместе с подземными газохранилищами. Он получил монопольное право на распределение и сбыт газа, а также на разработку и управление балансом газа в стране, на основании чего определялись лимиты отпуска газа потребителям. Газпром диспетчировал режим загрузки газопроводов, принимая решения о возможности (или невозможности) допуска независимых производителей газа в сеть магистральных газопроводов. Стремление правительства укрепить рыночную власть России на европейском рынке и контролировать рентные поступления от продаж российского газа на всех внешних рынках привело к тому, что Газпром превратился в компанию со смешанным капиталом2, в работе которой государство получило право играть ведущую роль. 2 В частно-государственных российских компаниях государство не нормирует уровни оплаты труда, что стимулирует менеджмент таких компаний максимизировать прибыль. Успешность такой политики позволяет оплачивать труд по очень высоким ставкам. В случае, когда в числе топ-менеджеров успешных компаний оказываются высокопоставленные правительственные чиновники, способные повлиять на тарифную политику по отношению к этим компаниям, в управлении компаниями возникает конфликт интересов между интересами компаний и интересами общества. 2 Длительное (более 50 лет) использование газа в России привело к тому, что в технологическом, экономическом и психологическом отношениях газ стал для многих потребителей предпочтительнее других энергетических ресурсов. В результате в России газ стал лидером в структуре потребляемой первичной энергии. Так, более половины производимой в стране электроэнергии генерируется за счет сжигания газа. Переход с газа на другие источники энергии и сырья во многих видах экономической деятельности технологически очень сложен, а в некоторых − невозможен. В результате большую часть добываемого газа Газпром был вынужден продавать на внутреннем рынке. Однако цены для российских потребителей регулятор устанавливал в течение долгого времени ниже экспортных цен (даже после очистки их от акциза и НДС). Так, в 2009-2010 гг. Газпром получал от экспорта газа в дальнее зарубежье около 7400 руб./1000 м3, от российских покупателей – 1800-2300 руб./1000 м3, а от экспорта в страны СНГ – 5500-6400 руб./1000 м3 (Газпром 2011). Продав на российском рынке в 2009 г. 57% произведенного объема газа, Газпром получил 26% чистой выручки (после выплаты НДС и акцизов). В то же время экспорт 31% газа в Европу (без стран СНГ) принес Газпрому 58% чистой выручки. Было бы удивительным, если бы менеджеры Газпрома не посчитали, что компания упускает прибыль, продавая газ по регулируемым ценам российским потребителям. К тому же Газпром столкнулся с постепенным истощением разрабатываемых им месторождений, из-за чего необходимо вводить в разработку новые месторождения (Заполярное, Бованенковское, и др.), расположенные в значительно более трудных для разработки районах. Растущий объем дорогостоящих ремонтов газопроводов тоже требует новых инвестиций и роста выручки для их покрытия. Стало расти давление на регулятор, побуждая его повышать тарифы на газ. Сохраняя тарифное регулирование Газпрома и его монопольное положение в российской газовой отрасли, регулятор исходит из того, что Газпром – это естественная монополия3 (т.е. его раздел на части привел бы, по мнению регулятора, к потере общественного блага). Одно из направлений решения этой проблемы – расширение видов экономической деятельности. К 2010 г. Газпром (Газпром 2011) достиг некоторых результатов – около 40% чистой выручки он получил, занимаясь экономической деятельностью, не связанной с добычей и транспортом газа. 3 Хотя до сих пор не существует научно обоснованного доказательства того, что Газпром – это естественная монополия. 3 Однако расширение видов деятельности компании, роль которой исключительно важна для общества, порождает значительные риски перекрестного субсидирования. Кроме того, на вновь возникающих направлениях экономической деятельности Газпром сталкивается с конкуренцией. Это осложняет достижение его цели – получить дополнительные финансовые ресурсы для освоения новых месторождений, создания необходимой для этого инфраструктуры и обновления сетевой структуры газовой отрасли. Появление этих рисков является серьезным мотивом для реформирования. Выбор направления реформ в газовой отрасли зависит от того, какими экономическими свойствами обладает газовая монополия. Если она является естественной монополией, то регулирование ее деятельности должно быть модернизировано в соответствии с современной теорией и практикой регулирования естественных монополий. Признаков такой модернизации пока нет. Возможно, это связано с тем, что регулятор не считает российскую газовую монополию естественной, полагая, что целевой моделью реформы является либерализованный российский рынок газа. Несомненно, что Газпром как коммерческая компания заинтересована в использовании такой модели как целевой – ведь это позволит освободиться от государственного ценового регулирования, ожидая, что цены на либерализованном рынке будут значительно выше тарифов. Основания для использования либерализованного рынка в качестве целевой модели реформирования есть. Действительно, практически все отрасли промышленности были либерализованы. Либерализовано и производство электроэнергии – основной российский потребитель газа. Либерализуют рынка газа и многие другие страны. Например, в США уже более 30 лет успешно функционирует свободный рынок газа. Так, в 2003 г. на территории США действовало 29 хабов, что давало возможность покупателям газа выбирать источники газа для покрытия спроса. Однако институциональный разрыв между регулируемой монополией и либерализованным рынком столь значителен, что возникает вопрос о том, как преодолеть этот разрыв. Таким образом, возникают две задачи. Во-первых, надо рассмотреть свойства либерализованного рынка в России и его последствия для российских потребителей. А во-вторых, – возможные траектории перехода отрасли от регулируемой сейчас монополии к будущему либерализованному рынку. 4 Либерализованный российский рынок газа как целевая модель В современной экономической теории либерализация экономической деятельности (за исключением естественных монополий и особых случаев, которые признаются судами) считается основной формой организации бизнеса. Однако в исследованиях либерализованного рынка газа рассматриваются (см., например, (Yücel 1990), (Huntington 1992), (O’Neal, Whitmore, Mahrenholz 1992), (Cremer, Laffont 2002)) только рынки, на которых нет действующей монополии. При выполнении соответствующих условий (большое число производителей газа, разветвленная и достаточно тесная сеть магистральных газопроводов с большим числом хабов) можно создать общественно оптимальный либерализованный рынок газа. Цена на нем будет близка к предельным издержкам поставки газа потребителям. Принципиальное решение о либерализации российского рынка газа принято. Оно базировалось на том, что, поскольку российский газ экспортируется на европейский рынок, равновесная рыночная цена либерализованного рынка на границе России и Украины равна так называемой цене равной доходности. Эта цена равна экспортной цене российского газа в пункте его продажи в Германии минус затраты на транспортировку газа от указанной границы до пункта продажи в Германии. Опираясь на цену равной доходности на границе России и Украины методом net-back, рассчитываются цены для российских потребителей, обслуживаемых газотранспортной сетью страны. Цена равной доходности стала рассматриваться как рыночная цена либерализованного рынка в (Макаров, Малахова 2005), (Некрасов, Синяк 2004), (Синяк, Куликов 2005). В результате использования такого методического подхода предполагается, что равновесные рыночные цены на российском рынке не будут зависеть ни от издержек газоснабжения российских потребителей, ни от спроса на газ с их стороны, ни от поведения участников рынка. Если бы это предположение было бы справедливо, то сохранение на российском либерализованном рынке монополии было бы одним из рациональных решений. Однако равновесие на либерализованном рынке при наличии монополии, как известно, достигается при установлении на нем монопольной цены. В настоящее время в газовой отрасли наряду с Газпромом газ производят независимые производители. Их вклад в суммарное производство российского газа составляет примерно 15%. Если рыночная власть Газпрома на либерализованном российском рынке газа не будет ограничена, структура рынка будет формироваться под влиянием фундаментального фактора: соотношения издержек производства газа Газпрома и незави- 5 симых производителей. А оно определяется, прежде всего, экономикой добычи разрабатываемых месторождений. Уже много лет Газпром разрабатывает самые крупные в России газовые месторождения, которые имеют экономию от масштаба. Независимые производители разрабатывают более мелкие и относительно новые месторождения, для разработки которых нужны были кредиты, которые нужно обслуживать из выручки от продажи газа. Поэтому вполне уверенно можно принять, что предельные издержки добычи газа у независимых производителей выше, чем у Газпрома, т.е. справедливо неравенство c cI , (1) где c – долгосрочные предельные издержки Газпрома при поставке природного газа российским потребителям, c I – предельные издержки производства и транспортировки газа до потребителей от независимых производителей. Для анализа рынка функция спроса может быть принята линейной: P a b q , (2) где a и b − постоянные параметры. Газпром, стремясь максимизировать свою прибыль от продаж газа в России, имеет финансовые ресурсы, чтобы в течение некоторого времени удерживать рыночную цену ниже предельных издержек независимых производителей, вытесняя независимых производителей с рынка газа. После ухода независимых производителей с рынка, будучи монополистом и ведя себя рационально, Газпром будет стремиться максимизировать свою прибыль, получаемую от продаж газа на российском рынке. В равновесии рыночная цена PM окажется выше предельных затрат Газпрома, так что относительное превышение P M PM c 1 a 1 . c 2 c (3) Монопольная цена либерализованного рынка может значительно превысить даже цену равной доходности. Так, в (Карпель 2010) цена равной доходности в 2010 г. была оценена в 4660 руб./1000 м3. Оценка автора по (3) показала, что монопольная равновесная цена в том же 2010 г. была бы выше, цены равной доходности в 2.1 раза. Состояние равновесия монопольного либерализованного рынка будет отвечать интересам монополии, а не общества. 6 Сегодня в России условий для либерализации рынка нет, поэтому либерализованный рынок следует вводить только позже, когда необходимые условия будут выполнены. Они могут наступить по мере роста добычи газа из нетрадиционных источников. Наиболее вероятный претендент на эту роль – сланцевый газ. Месторождения сланцев более равномерно, чем месторождения газа, распределены по территории страны, и, если их разработку будут в большей мере вести независимые компании, а также, если им будет разрешено строить магистральные газопроводы, условия для организации конкурентного рынка газа могут осуществиться. Таким образом, конкурентный рынок газа может рассматриваться как конечная цель реформы. Траектория перехода российского рынка газа к целевой модели При реформировании рынка газа, необходимо разработать общественно оптимальную траекторию реформы. Для этого должна быть найдена промежуточная структура. При этом ограничением является сохранение в составе Газпрома его основных активов: разрабатываемых месторождений и магистральных газопроводов. В (РСПП 2003), (Макаров, Малахов 2205) в качестве промежуточного института предложен двухсекторный рынок газа с постепенным повышением доли сектора свободной торговли до 80-100% в течение 5-10 лет. При этом регулируемый тариф должен постепенно увеличиваться до цен равной доходности, так что в конце переходного периода, когда тариф сравняется с ценой равной доходности, необходимость в двухсекторном рынке, по мнению авторов, исчезнет. Ведь цена равной доходности рассматривалась как равновесная рыночная цена свободного рынка. Будем далее рассматривать такую траекторию развития рынка газа, который функционирует в интересах общества. Прежде всего следует обеспечить присутствие на рынке газа независимых производителей. (Поскольку Газпром имеет лицензии на разработку самых крупных газовых месторождений, очевидно, что мощности добычи газа независимыми производителями, включая производителей НПГ, будут ниже мощности Газпрома.). Общественная полезность этой меры состоит в том, что независимые производители будут отбирать у Газпрома часть рынка, снижая рыночную власть Газпрома на рынке, что соответствует интересам общества – ведь Газпром уже признается естественной монополией. Независимые производители будут вытеснять с рынка самые неэффективные части Газпрома. Чтобы присутствие независимых производителей на рынке стало фактическим, а не номинальным, надо выделить на рынке относительно небольшой сегмент, где они 7 могли бы на недискриминационной основе конкурировать с Газпромом. Один сектор, где действует один Газпром, должен остаться регулируемым, другой – свободным. Учитывая соотношение мощностей Газпрома и независимых производителей, регулируемый рынок по объему должен быть значительно больше свободного рынка. Ценность свободного сектора состоит не только в том, чтобы дать некоторую, небольшую, долю рынка независимым производителям. Не менее важная задача – инициировать появление данных, используя которые, можно оценить предельные издержки поставок газа российским потребителям. Эта информация является исключительно ценной для регулятора при установлении общественно оптимальных регулируемых цен газа. Из-за того, что предельные издержки добычи у Газпрома ниже, чем у большинства независимых производителей, необходимо подавление рыночной власти Газпрома на свободном рынке, что достигается с помощью введения на нем ограничения присутствия Газпрома. Газовые сети являются собственностью Газпрома, управление диспетчеризацией доступа к ним производителей также осуществляется Газпромом. Поэтому, сохраняя сети в составе Газпрома, присутствие независимых производителей на рынке можно осуществить либо путем приоритетного доступа независимых производителей к газовой сети, либо выделением из состава Газпрома (в качестве независимой организации) системы диспетчеризации загрузки газопроводов. Второй вариант более предпочтителен, так как независимый системный оператор рынка будет выбирать производителей с меньшими издержками производства, в чем заинтересовано общество. В первом варианте существует проблема идентификации происхождения газа, владельцы которого претендуют на приоритетный доступ к газопроводам. Очевидно, приоритетный доступ должны получить производители сухого отбензиненного газа, получаемого из нефтяного попутного газа. Разделив рынок газа на два сектора, регулятор может придерживаться «мягкой» или «жесткой» политики. Придерживаясь мягкой политики, регулятор может отказаться от сохранения регулируемого сектора, если в состоянии равновесия цена на свободном рынке меньше тарифа. В этом случае двухсекторный рынок трансформируется в односекторный свободный рынок, на котором действует монополист. Казалось бы, с точки зрения потребителя, такая политика регулятора является более эффективной – ведь потребитель, получавший более дорогой газ из регулируемого сектора, увеличивает размер своих излишков. Однако этот эффект действует только в краткосрочной перспекти- 8 ве. В долгосрочной перспективе с рынка уходит ценовой регулятор, что приводит к существенному росту рыночных цен. Если регулятор действует жестко, то даже в описанном выше случае регулятор сохраняет регулируемый рынок в том виде, как он был установлен. Очевидно, что вид функций остаточного спроса при мягком и жестком регулировании различается. В (Чернавский, Эйсмонт 2008) рассмотрен рынок, в котором регулятор придерживается мягкой политики по отношению к монополисту. Получено, что существует некоторая критическая доля свободного рынка, ниже которой рыночная цена равна тарифу. При росте доли свободного рынка больше критического значения рыночная цена линейно растет вплоть до монопольной рыночной цены при полном обнулении регулируемого сектора. Таким образом, создавая двухсекторный рынок с небольшой долей свободного сектора, можно в случае мягкого регулирования добиться того, что цены газа на свободном рынке не превысят тариф. Для условий торговли, сложившихся в 2010 г., оказывается, что критическая доля свободного рынка, при которой цена газа на свободном рынке окажется не больше уровня установленного тарифа, равна 9.7% общего объема газа, продаваемого на российском рынке (рис. 1). 8000 Руб.2010/1000 м 3 7000 6000 Цена на свободном рынке Цена равной доходности свободном рынке 5000 4000 Тариф 3000 2000 1000 0 0.0 0.1 0.2 0.3 0.4 0.5 0.6 0.7 0.8 0.9 1.0 Доля свободного сектора Рис.1. Соотношения цен газа в свободном секторе, цены равной доходности и цены поставок газа российским потребителям в зависимости от доли свободного сектора в двухсекторном рынке при наличии монополии в свободном секторе Видно, что если свободный сектор достаточно мал, то цена на свободном секторе может быть ниже тарифа. При чрезмерно быстрой либерализации рынка газа и сохране9 нии монополии в свободном секторе цены газа в этом секторе могут оказаться выше не только тарифа, но и цены равной доходности. Полученные результаты анализа двухсекторного рынка с одним продавцом в секторе свободных продаж показывают, что такая форма организации рынка даже в виде промежуточной структуры не соответствует интересам общества. Не только потому, что она предоставляет возможность монополии получать сверхприбыли в свободном секторе. Важным аргументом вывода о неприемлемости этой формы рынка является отсутствие на нем независимых производителей. А ведь именно благодаря им возможно дальнейшее развитие рынка газа в сторону целевой модели – конкурентного рынка газа. Поэтому в качестве промежуточной структуры рынка российского газа следует рассматривать рынок газа, на котором в свободном секторе помимо Газпрома действуют независимые производители газа. Анализ равновесий двухсекторного рынка с независимыми производителями показал, что Газпром, используя свою рыночную власть, может вытеснить независимых производителей из сектора свободного сектора и усилить монополизацию рынка газа. Было бы большим риском недооценивать такую возможность. Чтобы снизить риск, необходимо рассмотреть в качестве промежуточного института трехсекторный рынок. В этом случае, сохраняя регулируемый сектор, регулятор решает задачу технически не допустить проявления рыночной власти Газпрома в свободном секторе. Наиболее эффективный путь решения этой задачи – запретить Газпрому участвовать в торговле газом в конкурентном секторе, где могут действовать только независимые производители. При этом регулятор не должен допускать появления в этом секторе рыночной власти, что может быть достигнуто с помощью мониторинга рынка по критерию Херфиндаля-Хиршмана, значение которого не должно быть выше 1000. Третьим сектором рынка может быть небольшой балансирующий сектор со свободной торговлей, где в отличие от конкурентного сектора действует только Газпром. В свободном секторе независимые производители будут продавать газ по своим предельным издержкам независимых производителей. Цены газа в балансирующем секторе не будут выше тарифа, если размер этого сектора буде ниже критического значения. Чтобы уменьшить риск проявления рыночной власти на рынке услуг по транспортировке, необходимы дополнительные меры, которые характерны для промежуточных структур. 10 Чтобы эти меры были приемлемыми для Газпрома, они не должны быть связаны с выведением из него дорогостоящих активов. В то же время надо вывести из-под его юрисдикции некоторые виды деятельности. Такими функциями являются: – диспетчеризация газопроводов, – составление балансов газа. Эти функции могут быть переданы независимому от Газпрома системному оператору рынка газа. Независимость системного оператора снимет значительную часть претензий по отказу в доступе к газопроводам независимых производителей. Для того чтобы не создавать риски в добыче нефти, следует предоставить потокам СОГ, производимого из НПГ, право приоритетного доступа к газопроводам. Литература Газпром (2011). Новости ОАО "Газпром" / Информационный бюллетень по материалам прессы. НИИгазэкономика. № 16. 29.04.2011. 3-15. Карпель Е. (2010). О развитии рынка газа в Российской Федерации // Газовый бизнес. № 4. 30-34. Макаров А.А., Малахов В.А. (2005). Выбор компромиссного сценария вывода потребителей с регулируемого на конкурентный рынок с помощью модели экономики. Доклад ИНЭИ РАН. М.: Координатор рынка газа. Ноябрь. Некрасов А.С., Синяк Ю.В. (2004). Развитие энергетического комплекса России в долгосрочной перспективе // Проблемы прогнозирования. № 4. 35-58. РСПП (2003). Концепция РСПП по реформированию газовой отрасли и развитию рынка газа. РСПП. Синяк Ю.В., Куликов А.П. (2005). Два подхода к оценке перспективных цен на нефть и газ и потенциальной природной ренты в России // Проблемы прогнозирования. № 5. 96-118. Чернавский С.Я. (2001). Налоговые и структурные инструменты макроэкономической политики в энергетическом секторе // Инструменты макроэкономической политики для России. Сб. статей. М.: ТЕИС. С. 133-201. Чернавский С.Я., Эйсмонт О.А. (2005). Экономический анализ рынка нефтяного попутного газа в России. Экономика и математические методы. Т.41. № 4. С. 30-38. Чернавский С.Я., Эйсмонт О.А. (2008). Экономический анализ либерализации рынка природного газа в России // Экономическая наука современной России. № 4. 6375. 11 BP-2011. (2011). BP Statistical Review of World Energy / www.bp.com. Cremer H., Laffont J.-J. (2002). Competition Gas Markets // European Economic Review. Vol. 46. 928–935. Huntington H.G. (1992). U.S. Natural Gas Markets: A Structural Model Comparison // Journal of Policy Modeling.Vol.14.13–39. O’Neil R.P., Whitmore C.S., Mahrenholz G.J. (1992). A Comparison of Electricity and Natural Gas Markets and Regulation in USA // Utility Policy. July. 204–227. Yücel M.K. (1990). A Dynamic Model of Natural Gas Deregulation // Energy Economics. January. 35–47. 12