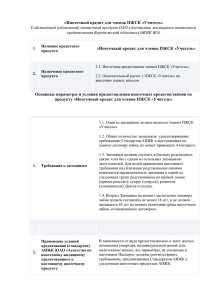

*«Стандарты процедур выдачи, рефинансирования и сопровождения ипотечных кредитов

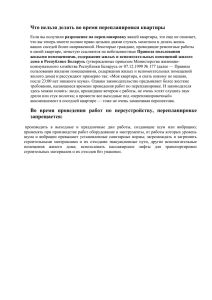

advertisement