Задачи 1. Формулы, необходимые для решения задач: Коэффициент эффективности

advertisement

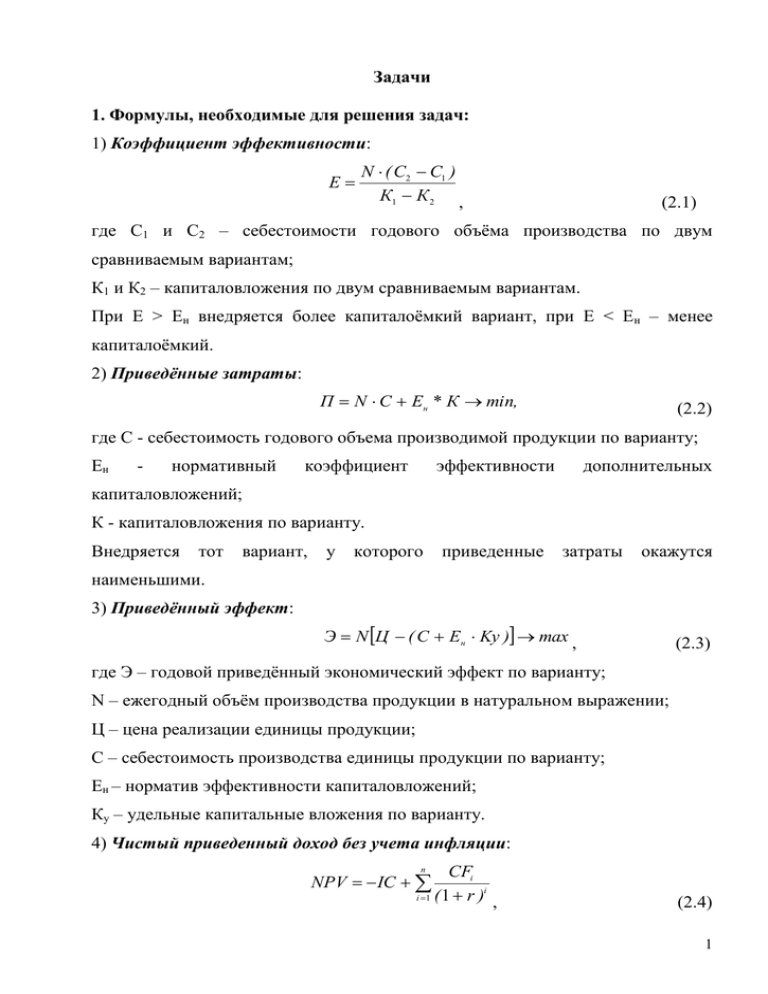

Задачи 1. Формулы, необходимые для решения задач: 1) Коэффициент эффективности: Е N ( С2 С1 ) К1 К 2 , (2.1) где С1 и С2 – себестоимости годового объёма производства по двум сравниваемым вариантам; К1 и К2 – капиталовложения по двум сравниваемым вариантам. При Е > Ен внедряется более капиталоёмкий вариант, при Е < Ен – менее капиталоёмкий. 2) Приведённые затраты: П N С Ен * К min, (2.2) где С - себестоимость годового объема производимой продукции по варианту; Ен - нормативный коэффициент эффективности дополнительных капиталовложений; К - капиталовложения по варианту. Внедряется тот вариант, у которого приведенные затраты окажутся наименьшими. 3) Приведённый эффект: Э N Ц ( С Eн Ky ) max , (2.3) где Э – годовой приведённый экономический эффект по варианту; N – ежегодный объём производства продукции в натуральном выражении; Ц – цена реализации единицы продукции; С – себестоимость производства единицы продукции по варианту; Ен – норматив эффективности капиталовложений; Ку – удельные капитальные вложения по варианту. 4) Чистый приведенный доход без учета инфляции: CFi i i 1 ( 1 r ) , n NPV IC (2.4) 1 где IC – сумма первоначальных инвестиций; CFi – ежегодные поступления средств с 1-го по n-й год; r – коэффициент дисконтирования. Если NPV > 0, то проект принимается; если NPV < 0, то проект отвергается; если NPV = 0, то проект может быть принят или отвергнут (в зависимости от других показателей). 5) Чистый приведенный доход с учетом инфляции: CFi i i i 1 ( 1 r ) * ( 1 i инф ) n NPV IC , (2.5) где iинф – темп инфляции. Если NPV > 0, то проект принимается; если NPV < 0, то проект отвергается; если NPV = 0, то проект может быть принят или отвергнут. 6) Индекс рентабельности инвестиций: CFi : IC i i 1 ( 1 r ) . n PI (2.6) Если PI > 1, то проект принимается; если PI < 1, то проект отвергается; если PI = 0, то проект может быть принят или отвергнут. 7) Внутренняя норма доходности: IRR r1 ( r2 r1 ) * NPV1 NPV1 NPV2 , (2.7) где r1 – коэффициент дисконтирования, при котором NPV1 > 0; r2 – коэффициент дисконтирования, при котором NPV2 < 0. Если IRR > СС, то проект принимается; если IRR < CC, проект отвергается; если IRR = CC, проект может быть принят или отвергнут. 8) Модифицированная внутренняя норма доходности: n MIRR n CIF ( 1 r ) n i i i 0 COFi i i 0 (1 r ) n 1 , (2.8) где CIFi – приток денежных средств в i-м периоде; 2 COFi – отток денежных средств в i-м периоде; r – цена источника финансирования данного проекта; n – продолжительность проекта. 9) Срок окупаемости инвестиций: n РР = min n, при котором CF IC i i 1 . (2.9) 10) Дисконтированный срок окупаемости инвестиций: n DРР = min n, при котором СFi (1 r ) i i 1 IC . (2.10) 11) Математическое ожидание: n M NPV xi * pi i 1 , (2.11) где xi - результат события или исхода; pi – вероятность получения результата xi. 12) Среднеквадратическое отклонение: n ( x i 1 i M NPV )2 * pi . (2.12) Принимается тот проект, у которого среднеквадратическое отклонение наименьшее. 13) Размах вариации: R=NPVопт – NPVпесс. (2.13) Принимается тот проект, у которого размах вариации наименьший. 14) Коэффициент вариации: V М NPV * 100% . (2.14) Если V < 10%, то слабая колеблемость; Если 10% > V > 20%, то умеренная колеблемость; Если V > 25%, то высокая колеблемость. 3 2. Примеры решения задач Для решения задачи выбора наиболее эффективного варианта капитальных вложений из нескольких доступных вариантов в отечественной теории эффективности инвестиций разработан и широко применяется метод сравнительной экономической эффективности. Этот метод используется в статистической постановке (без учета фактора времени) при сравнении альтернативных вариантов и соблюдения сопоставимости по следующим параметрам: по проектной мощности; по сроку действия объекта; по качеству производимой продукции (работ или услуг); по уровню риска; по финансовым показателям (уровню цен, процентных ставок и т.п.). Методика сравнительной экономической эффективности капитальных вложений располагает тремя показателями эффективности: приведенными затратами; коэффициентом сравнительной эффективности капитальных вложений; сроком окупаемости дополнительных капитальных вложений. Показатель годовых приведенных затрат рассчитывается по формулам: Пi = Сi + Ен *Кi → min, i 1, n , (2.15) где Пi – годовые приведенные затраты по і – му варианту; Сi - себестоимость продукции по і – му варианту; Кi - капитальные вложения в і – ый вариант; Пi → min – означает, что из множества сравниваемых вариантов n, обеспечивающих одинаковый экономический результат по показателю годовой выручки (валового дохода), в качестве эффективного (по данному критерию) выбирается вариант, обеспечивающий наименьшее значение приведенных затрат. Однако не всегда сравниваемые варианты имеют одинаковый годовой результат по объему производства и реализации продукции и одинаковую 4 продолжительность использования оборудования. В этом случае следует рассчитывать приведенные затраты на единицу продукции: пi = сi + Ен *ki → min, пi = ki + Тн * ci → min i 1, n , (2.16) i 1, n (2.17) где пi - приведенные затраты на единицу продукции по і – му варианту; сi - себестоимость единицы продукции по і – му варианту; ki - удельные капитальные вложения в расчете на единицу годового объема производства, т.е. ki = Кi / Ni (2.18) Тн – нормативный срок окупаемости. Ni – годовой натуральный объем производства; Кi – капитальные вложения в і – й вариант; n - число сравниваемых вариантов. В условиях централизованно управляемой экономики величина Ен задавалась в отраслевых инструкциях по расчету экономической эффективности капитальных вложений. Этот коэффициент устанавливает величину нормативной прибыли, которую как минимум следует получить в расчете на один рубль капитальных вложений. Для обеспечения единого подхода к оценке эффективности новой техники, технологии, организация производства, которые требуют дополнительных народнохозяйственных ресурсов, используется единый нормативный коэффициент капитальных вложений – 0,15., т.е. на каждый рубль дополнительных капитальных вложений должно нормативно приходится не менее 15 копеек прибыли от снижения себестоимости. В рыночных условиях в качестве показателя Ен можно использовать показатель рентабельности: рентабельность авансированного капитала предприятия – проектоустроителя (Rạп), если она выше среднеотраслевой величины (Rạотр); 5 рентабельность авансированного капитала предприятия конкурента (Rạл), лидирующего на данном товарном рынке, если предприятие – проектоустроитель планирует укрепить свою конкурентоспособность; норма рентабельности (СВНР), приемлемая для предприятий – участников совместного инвестиционного проекта. Таким образом: R пa , если _ R па R отр а ; л Е R а ; п СВНР , если _ СВНР R а . Выбор вариантов инвестиционных проектов производится по наименьшим приведенным затратам. Пример 1. Пусть имеется пять альтернативных проектов с характеристиками, приведенными в таблице 2.1. Таблица 2.1. Характеристики альтернативных проектов Показатели Проект 1 Проект 2 Требуемые инвестиции, тыс. 25,8 23,8 руб. на единицу продукции (ki) Себестоимость ед. продукции, тыс. 10,6 10,8 руб. (сi) Какой проект наилучший по Проект 3 Проект 4 Проект 5 21,1 21,4 20,0 11,4 12,0 12,2 критерию приведенных затрат? Нормативный срок окупаемости 5 лет, Ен = 0,20 (Ен - нормативный коэффициент эффективности дополнительных капиталовложений Для решения данной задачи воспользуемся формулами 2.16 и 2.17. пi = сi + Ен * ki → min Проект 1: п1 = 10,6 + 0,20 * 25,8 = 15,76 тыс. руб. Проект 2: п2 = 10,8 + 0,20 * 23,8 = 15,56 тыс. руб. → min Проект 3: п3 = 11,4 + 0,20 * 21,1 = 15,62 тыс. руб. Проект 4: п4 = 12,0 + 0,20 * 21,4 = 16,25 тыс. руб. Проект 5: п5= 12,2 + 0,20 * 20,0 = 16,20 тыс. руб. пi = ki + сi * Тн → min 6 Проект 1: п1 = 25,8 + 5 * 10,6 = 78,8 тыс. руб. Проект 2: п2 = 23,8 + 5 * 10,8 = 77,8 тыс. руб. → min Проект 3: п3 = 21,1 + 5 * 11,4 = 78,1 тыс. руб. Проект 4: п4 = 21,4 + 5 * 12,0 = 81,4 тыс. руб. Проект 5: п5= 20,0 + 5 * 12,2 = 81,0 тыс. руб. Ответ: наилучший проект 2. При определении сравнительной эффективности капитальных вложений используют и коэффициент сравнительной эффективности дополнительных капитальных вложений: Ec Ec C2 C1 K1 K 2 или (2.19) C1 C2 K 2 K1 (2.20) где С1, С2 – себестоимость годового объема производства продукции по двум сравниваемым вариантам; К1, К2 – капитальные вложения по двум сравниваемым проектам; Eс – коэффициент сравнительной эффективности дополнительных капитальных вложений. Расчетное значение Ес сравнивается с нормативным значением Ен (в рыночных условиях с нормой рентабельности). Если Ес > Ен, то внедряется наиболее капиталоемкий вариант; если Ес < Ен, то внедряется менее капиталоемкий проект; Ес = Ен , то рассматриваемый более капиталоемкий вариант является ни прибыльный, ни убыточный по сравнению с анализируемым вариантом. Использование критерия Ес требует попарного сравнения рассматриваемых вариантов. Пример 2. Выбрать наиболее эффективный вариант механизации и автоматизации производства (количество и качество продукции во всех вариантах одинаковы) (таблица 2.2). 7 Таблица 2.2. Варианты проекта механизации и автоматизации производства Показатели Капитальные вложения, тыс. руб. Себестоимость годового выпуска, тыс. руб. Ен Вариант 1 Вариант 2 Вариант 3 Вариант 4 680 750 860 970 560 500 450 430 0,15 0,15 0,15 0,15 При решении данной задачи воспользуемся формулой 2.19. Сравниваем 1 и 2 варианты: Ес1 и 2 500 560 60 680 750 70 = 0,857, т.к. Ес > Ен (0,857 > 0,15), то к внедрению = принимается наиболее капиталоемкий вариант, т.е. 2 - ой вариант. Сравниваем 2 и 3 варианты: 450 500 50 Ес2 и 3= 750 860 110 0,454, т.к. Ес > Ен (0,454 > 0,15), то к внедрению принимается 3 - й вариант, т.е. наиболее капиталоемкий. Сравниваем 3 и 4 варианты: Ес3 и 4 430 450 20 0,182 = 800 970 110 , т.к. Ес > Ен (0,182 > 0,15), то к внедрению принимается 4 вариант - наиболее капиталоемкий. Проверим полученный вывод путем расчета приведенных затрат, используя формулу 2.15: Вариант 1. П1 = 560 + 0,15 * 680 = 662 тыс. руб. Вариант 2. П2 = 500 + 0,15 * 750 = 612,5 тыс. руб. Вариант 3. П3 = 450 + 0,15 * 860 = 579,0 тыс. руб. Вариант 4. П4 = 430 + 0,15 * 970 = 575,5тыс. руб. → min Таким образом, расчет приведенных затрат по вариантам подтвердил, что лучшим является вариант 4, так как его затраты оказались наименьшими. 8 Показатель срока окупаемости представляет собой обратную величину показателя Ес. Он рассчитывается по формуле: Т Т К К2 1 1 Е с С 2 С1 К 2 К1 С1 С 2 (2.21) , , (2.22) где Т – срок окупаемости лет; Ес – коэффициент сравнительной эффективности дополнительных капитальных вложений; К1, К2 – капитальные вложения в сравниваемые варианты; С1, С2 – себестоимость годового объема производства в сравниваемых вариантах. Величина Т сравнивается с нормативными сроками окупаемости Тн. Если Т > Тн, то лучше вариант с меньшими капиталовложениями; если Т < Тн, то приемлем более капиталоемкий вариант; если Т = Тн, то сравниваемые варианты равноценны. Выбор оптимального варианта по показателю срока окупаемости дополнительных капиталовложений должны осуществляться путем попарного сравнения каждого варианта со всеми другими и сопоставления расчетного показателя Т каждой пары с нормативным значением. Пример 3. Проведем выбор наиболее оптимального варианта на основе критерия Т по условиям предыдущей задачи (таблица 2.2). Решение можно представить в табличной форме (таблица 2.3). Таблица 2.3. Расчет срока окупаемости Сравниваемы е варианты ∆К = Кi - Кi-1, тыс. руб. 2и1 3и1 4и1 3и2 4и2 4и3 70 180 290 110 220 110 ∆С = Сi -1 Сi, тыс. руб. 60 110 130 50 70 20 Т, лет Тн 1,17 1,64 2,23 2,20 3,14 5,5 6,67 6,67 6,67 6,67 6,67 6,67 9 ∆ К2 и 1 = 750 - 680 = 70 тыс. руб. ∆ С2 и 1 = 560 – 500 = 110 тыс. руб. Попарное сравнение вариантов и сопоставление Т и Тн свидетельствует о том, что выбор должен быть отдан наиболее капиталоемкому проекту. При этом следует учесть и тот факт, что дополнительное увеличение капитальных вложений обеспечивает максимальное снижение себестоимости. Этим условиям отвечает четвертый вариант. Действительно, если капитальные вложения по 1 варианту дополнительно увеличить на 290 тыс. руб., то за счет этого себестоимость может быть дополнительно снижена ежегодно на 130 тыс. руб. Такую возможность предоставляет 4 вариант. Выгодность этого подтверждается тем, что эти дополнительные капитальные вложения окупается в меньший срок, чем нормативный срок окупаемости, т.е.: T41 К 4 К1 970 680 290 2,23 6,67 . С1 С 4 560 430 130 Если предпочтение отдать 2 варианту (Т = 1,67 < Тн ) или 3 варианту (Т = 1,64 < Тн ) то инвестор упустил бы возможность дополнительного снижения себестоимости. Эффективность 4-го варианта по отношению к 1-му варианту также показывают критерий минимума приведенных затрат (575,5 < 662, см. предыдущую задачу) и критерий превышения коэффициента сравнительной эффективности (E c 130 0,448 0,15) 280 . В тех случаях, когда варианты отличаются и объемом производств, себестоимостью и ценой реализации продукции, то выбор вариантов проводят с помощью критерия приведенного эффекта или экономической выгоды: Эч = Ni* цi ci Е k i → mах (2.23) где Э i – экономическая выгода; N i – ежегодный объем производства в натуральном выражении; цi – цена реализации ед. продукции по варианту; сч- себестоимость ед. продукции по варианту; 10 ki - удельные капитальные вложения; Ен – нормативный коэффициент эффективности капитальных вложений. Пример 4. Выбрать наиболее оптимальный вариант технологического процесса (таблица 2.4) Таблица 2.4. Варианты технологического процесса изготовления кирпича Ежегодный объем производства, млн. ед. 1 87 Варианты 2 3 4 5 83,5 93,0 92,5 94,5 2560 2590 2570 2550 2520 Себестоимость изготовления за тыс. ед., руб. 4900 5250 5070 4950 5000 Цена реализации за тыс. ед., руб. 530 680 720 780 810 Капитальные вложения, тыс. руб. Ен = 0,16. Определим экономическую выгоду по каждому варианту, при этом надо строго выдерживать размерность показателей: 530000 Э1 87000000 4,90 2,56 0,16 87000000 203495200 _ руб. 680000 Э 2 85300000 5,25 2,59 0,16 22001200 _ руб. 83500000 720000 Э 3 93000000 5,07 2,57 0,16 232384800 _ руб. 93000000 780000 Э 4 92500000 4,95 2,55 0,16 92500000 221875200 _ руб. 810000 Э5 94500000 5,00 2,52 0,16 234230400 _ руб. 94500000 Ответ: самым выгодным из всех вариантов является пятый. При оценке капитальных вложений может использоваться и методика абсолютной эффективности капитальных вложений, которая основывается на расчете двух показателей: 11 1) Показатель абсолютной эффективности (рентабельность): Ra П К (2.24) где Ra – показатель абсолютной эффективности капитальных вложений; П – среднегодовая прибыль или прирост среднегодовой прибыли от производства и реализации продукции; К – капитальные вложения в проект. Критерием абсолютной эффективности капитальных вложений является превышение расчетного ожидаемого значения над его нормативной величиной (Raн) Если Ra > Raн, то проект следует принять; если Ra < Raн, то проект следует отклонить; если Ra = Raн, то равновероятно может быть принят или отклонен. 2) Срок окупаемости капитальных вложений: T 1 К Rа П (2.25) Но данные показатели следует применять на ранних этапах анализа для быстрой отбраковки альтернативных проектов, существенно не отличающихся по величине капитальных вложений. Проблема «деньги-время» не нова, поэтому уже разработаны удобные модели и алгоритмы, позволяющие ориентироваться в истинной цене будущих поступлений с позиции текущего момента. Простейшим видом финансовой сделки является и однократное представление в долг некоторой суммы с условием, что через какое то время будет возвращена большая сумма. При этом в любой финансовой сделке должно присутствовать три величины, две из которых заданы, а одна величина является искомой (рисунок 2.1). НАСТОЯЩЕЕ ВРЕМЯ Исходная сумма Процентная ставка БУДУЩЕЕ ВРЕМЯ Наращивание Возвращенная сумма 12 Дисконтирование Приведенная сумма Ожидаемая к поступлению сумма Коэффициент дисконтирования Рисунок 2.1. Логика проведения финансовых операций Показатели оценки эффективности реальных инвестиций, основанные на методах оценки с учетом фактора времени, предусматривают обязательное дисконтирование инвестиционных затрат и доходов по интервалам применяют следующие рассматриваемого периода. При оценки инвестиционных проектов показатели: 1) Чистая приведенная стоимость (чистый дисконтированный доход): NPV NPV 1 i CF n IC, (2.26) 1 i 1 i CF IC n n , (2.27) где CF – (кэш-фло) – чистые денежные потоки (CF = ЧП + А + ОН); IC – инвестиционные затраты; і – ставка дисконтирования; n – число интервалов в расчетном периоде; ЧП – чистая прибыль; А – амортизация; ОН – отложенные налоги. Формулу 2.26 следует использовать при одноразовых инвестициях, 2.27. – при многократных инвестиционных вложениях. Критерий NPV может быть использован на первой стадии отбора инвестиционных проектов (ИП). Если NPV > 0, то проект принимается; если NPV < 0, то проект отвергается; если NPV= 0, то проект является ни прибыльным, ни убыточным. 13 2) Индекс доходности (индекс рентабельности): PI PI 1 i CF n : IC - при одноразовых инвестициях, 1 i : 1 i CF (2.28) IC n n - при многоразовых инвестициях. (2.29) Данный показатель может быть использован для отсева не эффективных ИП на стадии их предварительного рассмотрения. Если PI > 1, то инвестиции рентабельны , → ИП принимается; если PI < 1, то инвестиции не рентабельны , → ИП отвергается; если PI = 1, то точно соответствует нормативной рентабельности ИП и отвергается, т.к. не приносит дополнительный доход на инвестированный капитал. 3) Внутренняя норма доходности: IRR i1 NPVi 1 i 2 i1 NPVi 1 NPV i 2 (2.30) где NPV i1 – величина чистого дисконтированного дохода при ставке i1; NPV i2 - величина чистого дисконтированного дохода при ставке i2; i1 i2 - нормы дисконта. Внутренняя норма доходности находится обычно методом итерационного подбора значений ставки сравнения дисконта при вычислении NPV: выбираются два значения нормы дисконта и рассчитывается NPV, при одном значении NPV должно быть больше нуля, а при другом значении меньше нуля. Внутренняя норма доходности показывает минимальный уровень дохода, на который фирма согласна пойти при инвестировании средств. IRR сравнивают с барьерным коэффициентом (HR) или с ценой привлеченных финансовых ресурсов Если IRR > HR, то ИП принимается; если IRR < HR, то ИП отвергается; если IRR = HR, то ИП является ни прибыльным, ни убыточным. IRR служит индикатором уровня риска по проекту: чем в большей степени IRR превышает принятый фирмой барьерный коэффициент (HR), тем больше запас прочности. 14 Между данными показателями существует следующие взаимосвязи: Если NPV > 0, то IRR > HR, PI > 1; если NPV < 0, то IRR < HR, PI < 1; если NPV = 0, то IRR = HR, PI = 1. 4) Коэффициент эффективности инвестиций (АRR): ARR PN 0,5(IC RV ) , (2.31) где PN – среднегодовая прибыль; RV – ликвидационная стоимость актива. 5) Дисконтированный срок окупаемости (DPP): DPP IC : CF 1 i п : t , (2.32) где t – срок проекта. Срок окупаемости можно рассчитать на основе нарастания дисконтированных денежных поступлений до момента покрытия инвестиций. Пример 5. Проект, рассчитанный на 5 лет, требует инвестиций в размере 250 тыс. руб. Износ оборудования начисляется методом линейной амортизации. Ставка налога на прибыль 24%. Участие в проектах со сроком окупаемости более четырех лет считается целесообразным Цена авансированного капитала – 19%, рентабельность авансированного капитала – 22%. Выручка от реализации продукции и текущие издержки по годам прогнозируются в следующих размерах, тыс. руб. (таблица 2.6) Таблица 2.5. Выручка и текущие издержки, тыс. руб. Показатели 1. Выручка от реализации продукции 2. Текущие издержки: 2.1. Материалы 2.2. Услуги 2.3. Оплата труда 2.4. Амортизационные отчисления 2.5. Прочие 3. Чистая прибыль 4. CF (3+2.4) 1 280 2 280 Годы 3 270 200 70 10 60 50 220 70 15 70 50 230 80 15 70 50 230 80 15 70 50 200 60 20 50 50 10 60,8 110,8 15 45,6 95,6 15 30,4 80,4 15 15,2 65,2 20 0,0 50,0 4 250 5 200 15 ЧП = (1-2) * (1- НП), где НП – налог на прибыль (0,24) NPV 1) 110 ,8 1 0,19 1 95,6 1,19 2 80,4 1,19 3 65,2 1,19 4 50,0 1,19 5 250 ,0 261,79 250 ,00 11,79 _ тыс.руб. NPV > 0, то проект следует принять. PI 2) 261,79 1,047 250 ,00 или 104,7 %, т.к. PI > 1, то проект следует принять. 3) DPP = 250 / (261,79 / 5) = 4,77 года или по наращенному дисконтированному денежному потоку (таблица 2.6) Таблица 2.6. Наращенный дисконтированный денежный поток, тыс. руб. 0 Денежные потоки Накопление денежных потоков 250 250 1 93,11 2 3 4 5 67,51 47,71 32,51 20,95 -156,89 -9,16 11,79 89,38 41,67 DPP 4 9,16 4 0,44 4,44 _ года 20 ,95 и в первом и во втором случае срок окупаемости находится в пределах жизненного срока проекта (5 лет), однако участие в проектах со сроком выше 4 лет, считается не целесообразным, следовательно, по данному критерию проект не принимается. 4) IRR – для расчета данного показателя необходимо рассчитать NPV при і = 20%. NPVi 2 110 ,8 1,20 1 95,6 1,20 2 80,4 1,2 IRR 19 3 65,2 1,2 4 50 1,2 5 250 256 ,78 250 6,78 _ тыс.руб. 11,79 20 19 19 0,63 19,63 %, 11,79 6,78 т.к. IRR < 22%, то проект не принимается. 5) ARR 60,8 45,6 30,4 15,2 0 : 5 100 24,32% 250 : 2 . 16 Расчеты показывают, что согласно критериям коэффициента эффективности чистой приведенной стоимости и индекса рентабельности инвестиций проект следует принять к осуществлению. Оценка проекта по критерию внутренней нормы рентабельности и срока окупаемости ставят под сомнение целесообразность его реализации, поскольку внутренняя норма доходности 19,63% предприятием (22%). противоположным ниже его Так выводам порогового как расчеты относительно значения, привели установленного к диаметрально целесообразности реализации проекта, то следует принять во внимание дополнительные факторы (срок окупаемости, в нашем случае), либо основываться на наиболее важный, по мнению руководства фирмы, критерий. Ответ: с учетом срока окупаемости проект не принимается к реализации Финансирование инвестиционных проектов капитальных вложений представляет собой расходование денежных средств. Система финансового обеспечения инвестиционного источников его процесса финансирования. Под основывается источниками на определении финансирования понимаются фонды и потоки денежных средств, которые позволяют осуществлять инвестиционный процесс. Необходимо разграничивать источники и методы финансирования. Методы финансирования включают те способы, благодаря которым образуются источники финансирования и реализуются инвестиционные проекты. Например, эмиссионный подход – потенциальный источник различного рода инвестиций, а акционирование предприятия – метод позволяющий осуществлять эмиссию акций. Источники финансирования можно разделить на три группы: собственные (прибыль и амортизация); привлеченные; заемные. 17 Главными формами заемного финансирования выступают: инвестиционный банковский кредит, целевые облигации займы, лизинг, коммерческий проектный кредит. Так, при выборе условий кредитования предоставляемых различными банками можно воспользоваться методикой определения грант-элемента: ГЭ 100 % ПР ОД БС1 i n 100 % , (2.33) где ПР – сумма уплачиваемого процента в конкретном интервале n – кредитного периода; ОД – сумма амортизируемого основного долга в конкретном интервале кредитного периода; БС – общая сумма банковской ссуды; i – средняя ставка за кредит, сложившаяся на финансовом рынке; n – интервал кредитного периода. Пример 6: Предприятию необходимо привлечь кредит в размере 51 тыс. долл., сроком на 3 года. Среднерыночная ставка процента за кредит составляет 17% в год. Коммерческие банки предлагают следующие условия (таблица 2.7) Таблица 2.7. Условия кредитования Условия Банк 1 Уровень годовой 18 процентной ставки, % Уплата процента за Авансом кредит Погашение В конце основной кредитного суммы периода долга Банк 2 Банк 3 16 20 В конце каждого года 1/3 суммы в конце каждого года Банк 4 1 год – 16 2 год – 19 3 год - 22 В конце В конце каждого каждого года года В конце В конце кредитного кредитного договора договора 51 0,18 3 51 100 8% 1 3 511 0,17 511 0,17 ГЭ1 = 100 . 18 51 0,16 17 51 0,16 17 51 0,16 17 100 9% 1 2 3 51 1 0 , 17 51 1 0 , 17 51 1 0 , 17 ГЭ2 = 100 . 51 0,2 17 51 0,2 51 0,2 51 100 7% 1 2 3 51 1 , 17 51 1 , 17 51 1 0 , 17 ГЭ3 = 100 - . 51 0,16 5 0,19 51 0,22 51 51 1,17 51 1,17 2 51 1,173 100 4% ГЭ4=100 - . Ответ: следует принять среднерыночные условия, так как ни один из банков не предлагает лучших условий. При лизинговых операциях очень важно усвоить методику определения лизинговых платежей. В целом сумму лизинговых платежей (Лп) можно определить по формуле: Лп = А + Пк + Пком. + Пу + НДС + Тп, (2.34) А – амортизационные отчисления. Пк = К СК 100 – плата за кредитные ресурсы; К СКВ Пком = 100 - размеры комиссионных выплат (2.35) (2.36) К ЮУ ПК Тл Пу = - размер дополнительных услуг (2.37) В Н ст НДС1 = 100 – налог на добавленную стоимость; (2.38) Тп – таможенная пошлина. где К – величина привлекаемого кредита; СК – ставка за пользование кредитом; СКВ – ставка комиссионного вознаграждения К – командировочные услуги лизингодателя; ЮУ – юридические услуги лизингодателя; ПК – проведение консультаций; Тл – срок лизинга; В = Пк + Пком + Пу - выручка по лизинговой сделке (2.39) 19 Нст – ставка НДС Величина лизинговых взносов определяется в соответствии с их периодичностью: а) при ежегодной выплате Лв = Лп : Тл; б) при ежеквартальной Лв = Лп : Тл : 4; в) при ежемесячной Лв = Лп : Тл : 12. Пример 7: Стоимость сдаваемого в лизинг оборудования 11000 тыс. руб., срок лизинга 4 года, норма амортизационных отчислений на полное восстановление оборудования – 10% годовых, процентная ставка по привлекаемому для совершения лизинговой сделки кредиту – 10%, согласованный процент комиссии по лизингу – 4% годовых. Лизингодатель оказывает пользователю некоторые дополнительные услуги: командировочные расходы работников лизингодателя – 3,2 тыс. руб.; расходы по оказанию юридических консультаций – 3 тыс. руб., расходы на проведение консультаций по эксплуатации оборудования – 5 тыс. руб. Выплаты лизинговых взносов производятся ежегодно равными долями. Определите размер лизинговых платежей. Решение: Определим среднегодовую стоимость оборудования и размер амортизационных отчислений (таблица 2.8) Таблица 2.8. Расчеты амортизационных отчислений, тыс. руб. Год Стоимость Амортизационные Стоимость Среднегодовая оборудования отчисленияА оборудования стоимость на начало на конец оборудования, года, С0 года, С1 величина кредитных ресурсов, К А 1 2 3 (1-2) 4 = (1+3):2 1 11000 1100 9900 10450 2 9900 1100 8800 9350 3 8800 1100 7700 8250 4 7700 1100 6600 7150 Итого 4400 Рассчитываем плату за кредитные ресурсы, используя формулу 2.35: 20 П к1 10450 10 1045 _ тыс.руб. 100 П к2 9350 10 935 _ тыс.руб. 100 Определим размеры комиссионных выплат с помощью формулы 2.36: Пком1 = 10450 4 418 100 Пком2 = 9350 4 374 100 тыс. руб. тыс. руб. При расчете размере дополнительных услуг лизингодателя используем формулу 2.37: Пу = (3,2+3+5):4 = 2,8 тыс. руб. Определяя сумму налога на добавленную стоимость, воспользуемся формулой 2.36 и 2.37: НДС1 НДС 2 1045 418 2,8 18 263,84 _ тыс.руб. 100 935 374 2,8 18 236 ,12 _ тыс.руб. _ и _ т.д. 100 Следовательно, лизинговый платеж за 1 год составит: ЛП1 = 1100 + 1045 + 418 + 2,8 + 263,84 = 2829,64 тыс. руб. По такой же схеме проводят расчеты и по остальным временным периодам. Для наглядности представим размер лизинговых платежей (таблица 2.9) Таблица 2.9. Лизинговые платежи, тыс. руб. Год А 1 2 3 4 Итого А Пк Пком. Пу 1 2 3 4 1100 1045 418 2,8 1100 935 374 2,8 1100 825 330 2,8 1100 715 286 2,8 4400 3520 1408 11,2 НДС Лп 5 6 263,84 2829,64 236,12 2647,92 208,40 2466,20 180,68 2284,48 889,04 10228,24 Остаточная стоимость оборудования: 11000 – 4400 = 6600 тыс. руб. 21 Чтобы выбрать вариант финансирования инвестиционных проектов следует сравнить денежные потоки, возникающие при приобретении активов за счет: ЛС n а) собственных средств: ДПсс = СА - 1 i ПР 1 Нп б) кредита: ДПк = в) лизинга: 1 i n ДП Л АП Л К 1 i n ЛС (1 i) n Лп1 Нп ЛC n (1 i) n 1 i (2.40) (2.41) (2.42) где СА – стоимость актива; ЛС – ликвидационная стоимость; і – годовая ставка по кредиту; ПР – сумма уплачиваемого процента по кредиту; Нп – ставка налога на прибыль; К – сумма кредита, подлежащего погашению; АПл – авансовый лизинговый платеж; Лп - регулярный лизинговый платеж n – период по которым осуществляется расчет процентных платежей. Пример 8: Сравнить эффективность финансирования оборудования при следующих условиях: стоимость 60 млн. руб., срок эксплуатации – 5 лет; авансовый лизинговый платеж предусмотрен в сумме 5% (3 млн. руб.), регулярный лизинговый платеж 20 млн. руб. в год; ликвидационная стоимость актива – 10 млн. руб., ставка налога на прибыль 24%, средняя ставка процента по банковскому кредиту 15% в год. Решение: ДП сс 60 1) 10 1 0,155 60 4,97 55,03 _ млн.руб. 2) 22 3) (60 * 0,15 = 9 млн. руб.) Ответ: Наиболее выгодным является приобретение оборудования за счет банковского кредита. При финансировании инвестиционных проектов применяется и современные методы, также как: проектное финансирование, венчурное финансирование, франчайзинг, факторинг. Оценка риска инвестиционных проектов и влияние инфляции на оценку проектов Для принятия инвестиционного решения необходимо дать ответ на три вопроса: 1) Какова величина ожидаемого дохода? 2) Каков предполагаемый риск? 3) Компенсирует ли и насколько ожидаемый доход предполагаемый риск? Для верного установления зон и источников риска используют методы качественных и количественных оценок инвестиционных рисков. Под риском понимают вероятность потери предприятием части доходов в результате осуществления определенной деятельности. В оценке инвестиционных рисков применяется вероятностный подход, предполагающий прогнозирование возможных последствий действия и присвоения или вероятностей. Пользуясь известными типовыми ситуациями, предыдущими распределениями вероятностей и экспертными оценками, прогнозируют величины чистых денежных поступлений по годам и вычисляются математическое ожидание: Е= CF P max, t t (2.43) где CF – чистые денежные потоки; 23 Рt – вероятность. Выбор более предпочтительного проекта из нескольких с одинаковой прогнозируемой суммой требуемых инвестиций осуществляется по максимуму математического ожидания. Пример: Какой из двух проектов предпочтителен, если при одной и той же сумме инвестиций величина CF неопределенны и варьируют по годам и вероятностям приведенным в таблице (2.10) Таблица 2.10. Денежные потоки Проекты и показатели Проект 1 Проект 2 1 2 СF, тыс. руб. 2500 2000 P, доли 0,20 0,20 CF, тыс. руб. 2100 2100 P, доли 0,15 0,15 Годы 3 2650 0,35 2100 0,30 4 3150 0,15 2900 0,25 5 3150 0,10 2900 0,15 Найдем математическое ожидание для каждого проекта: Е1 = 2500 * 0,2 + 2000 * 0,2 + 2650 * 0,35 + 3150 * 0,15 + 3150 * 0,10 = 2570 тыс. руб. Е2 = 2100 * 0,15 + 2100 * 0,15 + 2100 * 0,3 + 2900 * 0,25 + 2900 *х 0,15 = 2420 т. руб. Таким образом, предпочтителен проект 1. При оценке рисков используется и построение имитационной модели учета риска. Сущность данного метода состоит следующем: по каждому из проектов строят три сценария: пессимистический (П), наиболее реальный (Р) и оптимистический (О); по каждому варианту рассчитывают NPVп, NPVр, NPVо; для каждого проекта рассчитывают в размерах вариации R = NPVо - NPVп, и среднее квадратическое отклонение (). Из двух данных проектов тот считается наиболее рискованным у которого R и наибольшие. Пример 9: Оцените проекты по степени риска (таблица 2.11) Таблица 2.11. Варианты сценариев реализации проекта 24 Показатели пессимистический Пр. А Пр. Б NPV, тыс. руб. Р, доли 0,10 0,1 реальный оптимистический Пр. Пр. Б Пр. А Пр. Б А. 2,37 4,27 4,65 9,96 0,6 0,7 0,3 0,25 -1,42 0,05 Определим в размерах вариации для проектов: RА = 4,65 – 0,10 = 4,55 RБ = 9,96 – (-1,42) = 11,38 тыс. руб. Наиболее рискованным является проект Б. Подтвердим данный вывод расчетом среднего квадратического отклонения: NPV = NPV NPV 2 Pt NPVА NPV Pt 0,1 0,1 2,37 0,6 4,65 0,3 2,82 тыс. руб. NPVБ NPV PT 1,42 0,05 4,27 0,7 9,96 0,25 5,41 NPVA (0,1 2,82 ) 2 0,1 (2,37 2,82) 2 0,6 (4,65 2,82 ) 2 0,3 тыс. руб. =1,336 тыс. руб. NPVБ (1,42 5,41) 2 0,05 (4,27 5,41) 2 0,7 (9,96 5,41) 2 0,25 =2,901 тыс. руб. Ответ: Проект Б является наиболее рискованным. Одним из параметров устойчивости проекта является безубыточность производства. Аналитический способ расчета безубыточности состоит в определении объема производства (продаж), при котором себестоимость и цена продукции уравновешиваются. В случае выпуска и продажи одного вида продукции расчет безубыточности ведется по формуле 2.30. V= Ср Р СV , (2.44) где V – критический объем производства; Ср – величина постоянных издержек; Сv – величина средних переменных издержек на ед. продукции; Р – цена продажи единицы продукции. 25 Пример 10: Каков критический объем выпуска продукта за год по проекту, если известно, что средние переменные издержки составят 1105 руб. ед., годовая сумма постоянных издержек равна 15 млн. руб., производственная мощность по выпуску продукта – 150 тыс. ед. в год, цена продаж – 1300 р. за ед. 15000000 76923 1300 1105 Решение: V = ед. в год. В случае выпуска и продажи нескольких видов продукции расчет точки безубыточности ведется по формуле 2.31 Ср V = 1 а , (2.45) где а – переменные издержки в стоимости продукции, доли ед. 1 – а – единичная маржа, доли ед. Пример 11: Проектом предусматривается выпуск нескольких видов продукции. Общая сумма постоянных издержек должна составить 200 тыс. руб. в год., а маржа на переменные издержки по отношению к стоимости продаж равна 0,8. При каком объеме выпуска всех продуктов в денежном выражении достигается равенство себестоимости и суммы продаж? V 200000 250000 _ руб. _ в _ год. 0,8 Ответ: 250000 рублей в год. При оценке риска инвестиций в ценные бумаги необходимо рассчитать такие показатели как: 1) средняя доходность К К P , i i (2.46) 2) стандартное отклонение (среднее квадратическое отклонение) К К P , i t 3) коэффициент вариации Vσ = σ : К, (2.47) (2.48) где Кi – прогнозная доходность; Р i – вероятность такой отдачи; i - i – тый возможный результат; n – номер возможного результата. 26 Пример 12: Определить наиболее рискованные акции (таблица 2.12) Таблица 2.12. Доходность акций Состояние экономики Вероятность Р i Подъем 0,2 Нормальное 0,6 Спад 0,2 Определим для каждой акции: Прогнозируемая доходность, % Акции А Акции Б 40 20 15 15 -10 10 К А 0,2 40 0,6 15 0,2 (10) 15% ; 1) среднюю доходность: К Б 0,2 20 0,6 15 0,2 10 15% . 2) среднее квадратическое отклонение: 40 15 А 2 0,2 (15 15) 2 0,6 (10 15) 2 0,2 15,81% 20 15 Б 2 0,2 (15 15) 2 0,6 (10 15) 2 0,2 3,16% ; . 15,81 1,054 VА = 15 ; 3) коэффициент вариации: 3,16 0,21 VБ = 15 Ответ: Наименее рискованными будут инвестиции в акции Б. Если вероятность распределения неизвестна, то используется следующая формула 2.49: К i К n 1 2 , (2.49) где n – число лет. При оценке риска по портфелю ценных бумаг пользуются следующими формулами: σp= σх2σу2 + σу2dх2 + 2 dх dу·(rхуσхσу), (2.50) где σp - стандартная девиация по портфелю; dх - доля акций х в портфеле; 27 dу - доля акций у в портфеле; σх - стандартная девиация акций х; σу - стандартная девиация акций у; rху- коэффициент корреляции между акциями х и у. rxy COV xy x e , (2.51) где COVху – коэффициент ковариации. COVxy = 1 п P (K i x K x )( K y K y ) , (2.52) С использованием модели САРМ определяют β – коэффициент rx x , (2.53) где rx – корреляция между доходностью ценной бумаги х и средним уровнем доходности ценных бумаг на рынке; σх - среднеквадратическое отклонение по конкретной ценной бумаги; σ - стандартное отклонение доходности по рынку ценных бумаг в целом. Другим важным фактором, который также необходимо учитывать является инфляция. Для учета инфляции используют два метода: 1) учет инфляции в норме дисконта; 2) учет инфляции в прогнозируемых денежных потоков. Остановимся на первом методе: т.е. ставка дисконтирования увеличивается на индекс инфляции. Пример 13: Следует ли принять проект к осуществлению, если известно, что требуемые инвестиции составят 8 млн. руб., срок реализации проект 4 года, CF по годам, млн. руб.: 1,5; 2,0; 3,5; 3,5; ставка дисконтирования без учета инфляции 0,10; среднегодовой индекс инфляции – 8% Решение: 1) Определим NPV без учета инфляции: 1,5 2,0 3,5 3,5 2 3 4 0,03 1 NPV = - 8 + (1 0,1) 1,1 1,1 1,1 млн. руб. 2) Определим NPV с учетом инфляции: 28 1,5 2,0 3,5 3,5 1,474 1 2 3 4 ( 1 , 1 1 , 08 ) ( 1 , 1 1 , 08 ) 1 , 188 1 , 188 NPV = - 8 + млн. руб. Таким образом без учета влияния инфляции проект следует принять, т.к. NPV > 0, с учетом поправки на индекс инфляции ставка дисконтирования увеличивается до 1,188 (1,10 * 1,08 = 1,188) и чистый дисконтированный эффект становится отрицательным (-1,474 млн. руб.). Ответ: Проект не принимается к осуществлению. 29