Введение Глава 1. Структурные инструменты и стратегии 1.Барьерные опционы

advertisement

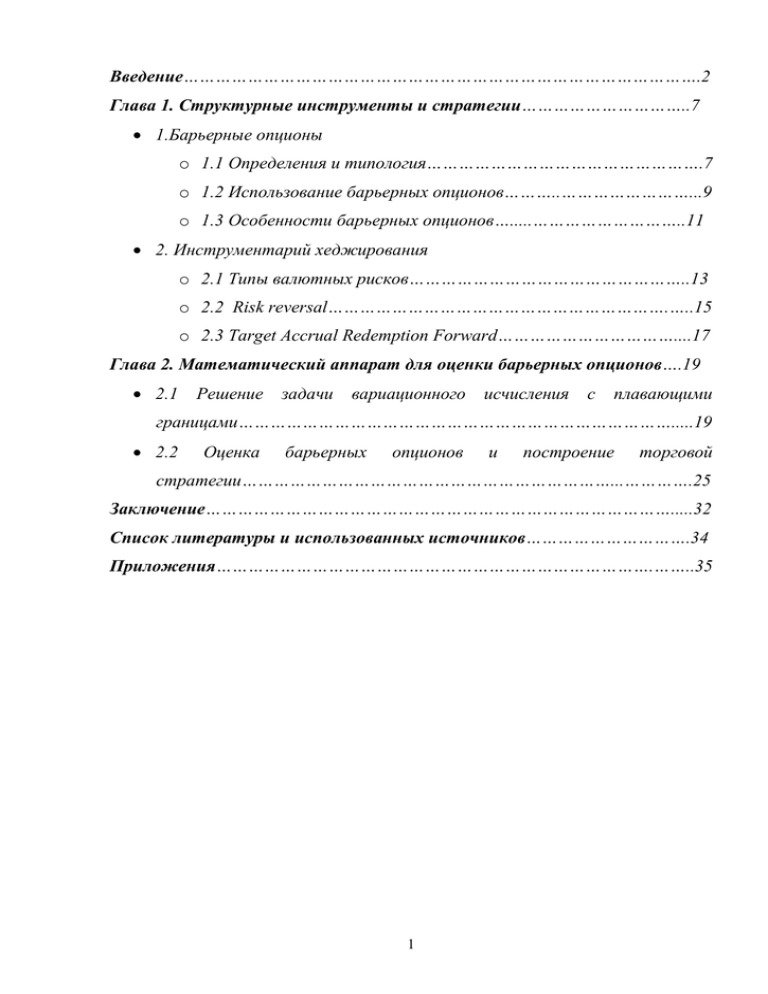

Введение…………………………………………………………………………………….2 Глава 1. Структурные инструменты и стратегии…………………………..7 1.Барьерные опционы o 1.1 Определения и типология…………………………………………….7 o 1.2 Использование барьерных опционов………..……………………...9 o 1.3 Особенности барьерных опционов….....………………………..11 2. Инструментарий хеджирования o 2.1 Типы валютных рисков……………………………………………..13 o 2.2 Risk reversal……………………………………………………….…..15 o 2.3 Target Accrual Redemption Forward……………………………....17 Глава 2. Математический аппарат для оценки барьерных опционов….19 2.1 Решение задачи вариационного исчисления с плавающими границами……………………………………………………………………….....19 2.2 Оценка барьерных опционов и построение торговой стратегии……………………………………………………………...………….25 Заключение…………………………………………………………………………….....32 Список литературы и использованных источников………………………….34 Приложения……………………………………………………………………….……..35 1 Введение Барьерные опционы являются примером экзотических опционов, которые не так широко представлены на рынке, как классические виды производных финансовых инструментов. Барьерные опционы стали более заметны на рынке производных в 1960-х гг., когда стали активно использоваться как инструмент хеджирования валютных рисков. Как правило, стоимость, или премия, барьерного опциона ниже стоимости аналогичного, т.е. на покупку или на продажу, классического опциона, однако в премию барьерного опциона заложены ожидания относительно будущего изменения стоимости базового актива. Следовательно, оценка стоимости барьерных опционов позволяет построить прогноз на валютном рынке. Материалов на русском языке по данной тематике не так много, поэтому вопрос оценки барьерных опционов в свете прогнозирования валютного курса является актуальным. Объектом исследования данной дипломной работы являются барьерные опционы, а именно кол и пут опционы включения. Предметом исследования являются премии по барьерным опционам, на основании которых и строится прогноз относительно будущего изменения валютного курса и строится торговое правило. Цель дипломной работы можно сформулировать следующим образом: решить задачу вариационного исчисления для нахождения плавающих границ (естественных уровней поддержки и сопротивления), которые бы являлись верхней и нижней границами барьерных уровней; основываясь на исторических данных, а именно дневных котировок валютной пары евро-доллар США, построить торговое правило для портфеля, состоящего из барьерных опционов. Для этого потребуется оценить барьерные опционы включения и проанализировать премии по ним. Это и есть задача исследования. 2 Валютный рынок представляет собой сложный ценовой процесс, сопряженный с риском и ожиданиями игроков. Следовательно, для страхования от экстремальных выбросов на рынке и для минимизации потерь были придуманы опционы, в определение которых априори заложены ожидания рынка относительно будущей динамики курса. Согласно теории классических финансов, ценовой процесс следует определенному закону и подвержен воздействию шума; из теории поведенческих финансов известно понятие смены режимов. Следовательно, наблюдаемая на рынке волатильность цены тесно связана с попыткой очистить от шума смену тренда, чтобы ясно понимать закон, по которому движется рынок. Таким образом, методология исследования дипломной работы подразумевает следующее: в динамике ценового процесса необходимо найти, где рыночные ожидания, заложенные в премии по опционам, меняют генератор, т.е. рынок переходит в другой режим. Для этого проводится ряд математических преобразований в рамках решения задачи вариационного исчисления и нахождения плавающих уровней. Внутренние границы области определения функции распределения ценового процесса принимаются за естественные уровни поддержки и сопротивления, пробитие которых говорит об изменениях в направлении колебаний ценового процесса. Кроме того, данные границы принимаются как уровни верхнего и нижнего барьеров для барьерных опционов. Так как в работе рассматривались лишь барьерные опционы включения, цены исполнения по контрактам кол и пут были заданы как барьер и плюс или минус 100 базисных пунктов для соответствующих типов опционов. Для опционов ап цена исполнения задавалась выше барьера, для опционов даун, соответственно, ниже. Как уже было сказано выше, стоимость опционов представляет собой вероятность смены тренда: пока цена не пересекла пороговые значения – это шум, лишь при их пересечении можно говорить о новом режиме. Это предположение лежит в основе представленного в работе торгового правила. 3 Рабочая гипотеза выпускной квалификационной работы может быть сформулирована определения следующим функции образом: плотности внутренние вероятности границы ценового области процесса воспринимаются не только, как уровни поддержки и сопротивления, пробитие которых говорит о смене тренда, но и как естественные барьеры для соответствующих экзотических опционов. Дипломная работа состоит из трех основных частей: введения, основной части и заключения. Во введении говорится об актуальности данной работы, определяются объект и предмет исследования, ставится цель написания выпускной квалификационной работы по данной проблематике, формулируется задача исследования и описывается ее методология. Кроме того, во введении устанавливается рабочая гипотеза дипломной работы и описывается структура работы с кратким, в пределах 2-5 предложений, указанием содержания каждой главы. Основная часть состоит из двух глав. В первой главе представлена теоретическая база для дальнейшего исследования. Первая глава разделена на два пункта, каждый из которых состоит из нескольких подпунктов. В первом пункте дается общая теоретическая основа по барьерным опционам: в первом подпункте дается определение этим экзотическим опционам, представлены графики платежей по ним; во втором – какое применение находится барьерным опционам; в третьем подпункте говорится об особенностях барьерных опционов в сравнении с обыкновенными опционами. Второй пункт первой (теоретической) части выпускной квалификационной работы посвящен инструментам хеджирования валютных рисков и разделен также на три подпункта. Первый подпункт содержит классификацию валютных рисков, а также технику принятия решений в отношении хеджирования рисков; во втором и третьем подпунктах описаны более сложные инструменты хеджирования, чем обычные опционы (plain vanilla), однако которые активно используются на рынке производных финансовых инструментов как корпорациями, так и финансовыми институтами. Во второй части курсовой 4 работы представлена практическая часть. Она состоит из двух пунктов: сначала подробно описывается решение задачи вариационного исчисления с плавающими границами, на основе реальных цифр проверяется решение задачи. Второй пункт посвящен анализу барьерных опционов, расчету премий по ним. Найденные в первом пункте границы области определения используются как соответствующие уровни барьеров. Приведен пример доходности портфеля, состоящего из барьерных опционов, по сравнению с рыночной доходностью. В заключении подводятся выводы по всей выпускной квалификационной работе, даются развернутые ответы на поставленные во введении вопросы. При написании курсовой работы использовались следующие источники. Теоретической основой является книга Джона Халла (John C. Hull) “Options, Futures, and Other Derivatives” [1]. Книга описывает как рынки производных финансовых инструментов, так и особенности риск менеджмента, включая кредитный риск и кредитные деривативы, форварды, фьючерсы и свопы, погодные и энергетические деривативы и многое другое. В основу книги положен плавный переход от теории к практике, что делает ее полезной как для студентов, так и для специалистов или инвесторов. Данные по спотовым курсам валютной пары евро-доллар были взяты из информационного источника Bloomberg Terminal [3]. Много полезной информации было получено из статей бывших сотрудников Количественных стратегий Goldman Sachs Эмануэла Дермана (Emanuel Derman) и Ираджа Кани (Iraj Kani) [5],[6]. Аналитической базой для написания курсовой помимо книги Джона Халла являлись работы Ханса-Петера Дойча (HansPeter Deutsch) [2] и Томаса Бьорка (Tomas Bjork) [4]. По сложным инструментам хеджирования много информации было найдено в работах профессора Франкфуртской Школы Финансов и Менеджмента Уве Выступа (Uwe Wystup) [8]. Данная дипломная работа имеет определенную практическую применимость. Построение модели основывается на реальных данных, 5 взятых из крупной авторитетной базы данных, что делает модель привязанной к реальной ситуации на финансовых рынках. Кроме того, алгоритм, используемый для расчета будущего валютного курса в данной работе, может быть применен для другого ряда данных, в том числе и для рынка акций. По сути, перед в данной работе представлена готовая модель по анализу и прогнозированию рынка. Таким образом, данная выпускная квалификационная работа несет в себе определенный практический смысл. 6 Глава 1. Теоретическая часть Обычные ванильные опционы (plain vanilla options) имеют строго определенные свойства, и торговля ими на бирже ведется довольно активно. Биржи или брокеры регулярно обновляют их котировки по ценам или их значения вмененной волатильности. Однако на внебиржевом рынке производных финансовых инструментов есть широкая линейка нестандартизированных продуктов, созданных финансовыми инженерами, экзотических опционов. Хотя такого рода опционы составляют незначительную долю в портфеле инвестора, они важны в силу гораздо большей доходности, чем ванильные опционы. Экзотические производные потребовались в силу разного рода причин. Иногда это действительно потребность в хеджировании на рынке, иногда это происходит в силу налоговых, бухгалтерских, юридических или регулятивных причин, в результате которых казначейства, управляющие фондами или прочие финансовые институты прибегают к экзотическим опционам. Кроме того, экзотические производные инструменты часто отражают будущие движения на определенных рынках. В рамках курсовой работы нас будут интересовать барьерные опционы. 1. Барьерные опционы 1.1 Что такое барьерные опционы. Платежи по обычным опционам зависят от одного показателя на рынке – от страйка. Барьерные опционы – тип опционов, платеж по которым зависит не только от страйка, но и от того, достигнет ли цена подлежащего актива определенного уровня за некий период времени или нет. Инвесторы используют их для получения информации о будущей ситуации на рынке, так как барьерные опционы несут в себе больше информации, чем просто информация об ожиданиях рынка, содержащаяся в стандартных опционах. Кроме того, их премия обычно ниже, чем у обычных опционов с такими же страйками и сроками экспирации. 7 Стандартный европейский опцион характеризуется временем до экспирации и ценой исполнения – страйком. В дату исполнения владелец стандартного кол опциона получает разницу между спотовой ценой и страйком, если цена спот выше цены исполнения, и ноль в противном случае. Аналогично, владелец стандартного пут опциона получает разницу между ценой страйк и ценой спот, если спотовая цена ниже страйка, и ноль в ином случае. Владелец опциона кол выигрывает от роста цены спот, владелец опциона пут – от снижения спотовой цены. Барьерные опционы – это измененная форма стандартных опционов, которые включают как пут опционы, так и кол опционы. Барьерные опционы характеризуются ценой исполнения и уровнем барьера, а также скидкой (cash rebate), связанной с достижением уровня барьера. Как и в случае со стандартными опционами, уровень цены исполнения определяет платеж при экспирации. Однако контракт по барьерным опционам определяет, что выплаты зависят от того, достигнет ли спотовая цена барьера до момента экспирации опциона. Вдобавок, если барьер достигнут, некоторые контракты подразумевают, что владелец опциона получит скидку1. Барьеры бывают двух видов: Верхний барьер (up barrier) – выше текущей цены, он может быть достигнут движением цены снизу; Нижний барьер (down barrier) – ниже текущей цены, может быть достигнут снижением цены. Барьерные опционы могут быть двух типов: опционы включения и опционы выключения. Платеж по барьерному опциону включения (in barrier option, knock-in option) наступает лишь тогда, когда цена спот находится «at the money» и когда барьер достигнут до экспирации. Когда спотовая цена пересекает уровень барьера, барьерный опцион включается и становится обычным опционом соответствующего типа – кол или пут с такой же ценой 1 Derman E., Kani I. The Ins and Out of Barrier Options: Part 1, p.56 8 исполнения и экспирацией. Если же цена спот не достигает барьера, опцион сгорает. Платеж по барьерному опциону выключения (out barrier option, knockout option) происходит, если цена спот находится «в деньгах» и уровень барьера не достигается ни разу до экспирации. Так как спотовая цена актива не достигает барьера, барьер выключения – это обычный опцион (кол или пут) с соответствующими страйком и экспирацией. Таким образом, барьерные опционы могут быть ап-аут (up-and-out), ап-ин (up-and-in), даунаут (down-and-out), даун-ин (down-and-in). Типы барьерных опционов и платежи по ним при условии достижения барьера представлены в таблице 1. Таблица 1 Платежи, если барьер Барьер Опцион Тип Цена Достигнут Не достигнут Кол Даун-аут Ниже спот Нет Обычный кол Даун-ин Ниже спот Обычный кол Нет Ап-аут Выше спот Нет Обычный кол Ап-ин Выше спот Обычный кол Нет Даун-аут Ниже спот Нет Обычный пут Даун-ин Ниже спот Обычный пут Нет Ап-аут Выше спот Нет Обычный пут Ап-ин Выше спот Обычный пут Нет Пут 1.2 Зачем использовать барьерные опционы Есть три основных преимущества барьерных опционов над стандартными: Платежи по барьерным опционам могут более точно отражать поведение рынка в будущем. Трейдеры оценивают опционы исходя из теории опционов. На ликвидных рынках можно оценить стоимость опциона, рассчитав величину ожидаемого платежа по нему и усреднив все возможные исходы рынка, где средняя цена 9 – это форвардная цена в будущем. Согласно теории, платеж за волатильность приблизительно равен форвардной цене. Покупая барьерный опцион, можно не платить за те исходы рынка, которые кажутся не очевидными. И наоборот, можно увеличить получаемый доход, продав барьерный опцион, платежи по которому зависят от наименее вероятных исходов рынка. Барьерные опционы больше соответствуют требованиям по хеджированию, чем обычные опционы. Например, инвестор принял решение продать подлежащий актив, если в следующем периоде его цена вырастет, однако он хочет захеджироваться от падения цены. Для этого инвестор может купить пут опцион с ценой исполнения, ниже текущей, что позволит захеджировать падение, однако если цена актива будет расти, потребность в хеджировании падения перестает существовать. Вместо этого инвестор может приобрести пут опцион «ап-аут» со страйком ниже цены спот и с барьером выше цены спот – таким образом, при росте цены до уровня барьера опцион пут перестанет существовать, так как потребности в нем больше не будет. Премии по барьерным опционам, как правило, ниже, чем по обычным опционам. Инвесторы часто выбирают барьерные опционы в силу того, что премия по ним ниже, чем по обычным опционам. Например, платеж по опционам выключения не состоится, если спотовая цена достигнет барьера выключения – таким образом, они дешевле, чем аналогичный опцион без возможности «выключения». Если вероятность наступления выключения низка, инвестор платит меньше премию и получает те же выгоды. Кроме того, инвестор вправе заплатить большую премию и получить возврат (cash rebate), если опцион выключился. Аналогично, премии по опционам включения ниже, чем в обычных опционов с таким же страйком и экспирацией. 10 1.3 Особенности барьерных опционов Управлять рисками опционного портфеля гораздо сложнее, чем управлять рисками, например, портфеля акций. Инвестор может захеджировать опционы, продав дельту подлежащего актива и купив опционную позицию. В данном случае дельта – теоретический коэффициент хеджирования. Стоимость опциона и дельта зависят как состояния рынка, так и от волатильности. Обычные кол опционы имеют значения дельта между 0 и 1 и страйк, растущий при росте волатильности2. Барьерные опционы, хотя и похожи на обычные опционы, являются более сложным продуктом, потому что платежи по ним зависят от многих факторов в будущем. Как и в случае с обычными опционами инвестор может захеджировать их дельту, используя теоретическую модель для расчета стоимости опциона и его дельты. Чувствительность цены барьерных опционов может сильно отличаться от обычных опционов. Например, можно сравнить кол опцион «ап-аут» и обычный кол опцион. При росте цены подлежащего актива обычный опцион будет всегда расти в цене. В случае же с барьерным опционом возможно два противоположных варианта. Если цена подлежащего актива растет, платеж по барьерному кол опциону потенциально становится выше, однако этот же рост одновременно приводит к тому, что, приближаясь к барьеру выключения, стоимость всего контракта аннулируется. В силу этих разнонаправленностей движения цена возле барьера становится очень чувствительной, и дельта может быстро сменить положительный знак на отрицательный. Существуют два основных момента, по которым отличаются барьерные опционы от стандартных, когда цена подлежащего актива находится вблизи барьера. Во-первых, дельта барьерного опциона может значительно отличаться от дельты соответствующего обычного опциона. Например, барьерный кол опцион может иметь значения дельты меньше нуля 2 Derman E., Kani I. The Ins and Out of Barrier Options: Part 1, p.58 11 или больше единицы. Кол опцион «ап-аут», стоимость которого обнуляется при достижении барьера, имеет отрицательную дельту вблизи барьера в силу стремительного снижения цены в этой области. Во-вторых, стоимость барьерного опциона снижается при росте волатильности. Вероятность выключения кол опциона «ап-ин», о котором шла речь ранее, становится выше вблизи барьера при росте волатильности. В некоторых случаях уровень страйка опциона включения такой, что любой ненулевой платеж в момент экспирации гарантирует, что барьер будет достигнут. Такие европейские барьерные опционы аналогичны по платежу и по стоимости стандартным европейским опционам с соответствующими страйком и сроком экспирации. Любой колл опцион «ап-ин» с ценой страйк выше барьера включения имеет такую же стоимость, как и стандартный кол опцион, потому что при включении барьерный кол опцион превращается в стандартный. По этой же причине любой пут опцион «даун-ин» со страйком ниже барьера имеет такую же стоимость, как и стандартный пут опцион. Аналогично происходит и с барьерами выключения, если их уровень исполнения такой, что любой ненулевой платеж гарантирует выключение опциона – тогда опцион обнуляется. Таким образом, кол опцион «ап-аут» с ценой страйк выше барьера не имеет цены. Пут опцион «даун-аут» с уровнем страйка ниже барьера также не имеет стоимости. Существует простая закономерность между европейскими опционами включения и выключения, а также между стандартными опционами. Если инвестор владеет в портфеле опционом включения и опционом выключения одного и того же типа – кол или пут – с одинаковым сроком экспирации, с одинаковой ценой исполнения и одинаковыми барьерами, он гарантированно получит платеж по стандартному опциону, в независимости достигнут барьер или нет. Таким образом, стоимость кол (или пут) опциона «даун-ин» с кол (или пут) опционом «даун-аут» равна стоимости соответствующего стандартного опциона кол (или пут). Стоимость кол (или пут) опциона «ап- 12 ин» вместе с кол (или пут) опционом «ап-аут» равна стоимости соответствующего стандартного кол (или пут) опциона. 2. Инструментарий хеджирования Барьерные финансовые опционы, инструменты, равно как и сопряжены любые с иные производные риском, вызванным неопределенностью колебаний валютного курса, которые в свою очередь уже зависят от макроэкономики, геополитики и спекулятивных интервенций. Любой экономический агент, связанный с валютными операциями на макроуровне, - компании реально сектора или же финансовые институты – сталкиваются с задачей хеджирования своих валютных позиций. Во втором пункте первой главы будут рассмотрены некоторые более сложные, чем plain vanilla, инструменты хеджирования, которые в той или иной мере используются участниками рынка на сегодняшний день. 2.2 Типы валютных рисков Согласно экономической теории участники рыночных отношений сталкиваются с тремя основными видами рисков – валютный, кредитный и процентный. Корпорации и финансовые институты подвергаются как вышеперечисленным, так и множеству прочих рисков, связанных с их деятельностью, однако важно своевременно эти риски идентифицировать, понимать, а возможные потери свести к минимуму. Грамотная политика казначейства позволяет компаниям застраховаться от курсовых колебаний. Очевидно, что валютного риска не возникало бы, если все транзакции осуществлялись в единой валюте. Например, между европейскими странами, входящими в монетарный союз, такой риск отсутствует. Однако любая крупная компания, а тем более финансовый институт, в силу своего размера выходят за рамки одной страны, валютного союза и подвергаются валютному риску. 13 Управление валютным риском не настолько прямолинейно, как может показаться с первого взгляда. Хеджирование 100% валютных позиций может казаться наиболее логичным решением задачи казначейства, однако важно отметить, что даже при полном хеджировании существует риск, что компания будет иметь не самую лучшую позицию на рынке по сравнению с конкурентами, если иностранная валюта значительно укрепится. Валютный риск подразделяется на две широкие категории: 1. Транзакционный риск – риск, что национальная валюта будет дешеветь либо дорожать во время действия контракта с момента его подписания и до финального платежа. Например, на момент заключения договора экспортер договорился о цене продажи в 100 000 фунтов, а курс евро-фунт составлял 0.6600. Когда наступила дата финального платежа, курс вырос до 0.7000. Изменение курса на 6% привело к потере 8 658 евро для экспортера по этому контракту. 2. Трансляционный риск – риск того, что стоимость активов и пассивов, номинированных в иностранной валюте, изменится в виду колебаний валютного курса, что отразится на балансе организации. Если экспортер имеет активы в Великобритании, которые стоят 330 000 фунтов, он отражает их на своем балансе при курсе 0.6600 как 500 000 евро. Однако если на обменный курс укрепится до 0.7000, актив будет стоить 471 429 евро. Корпорациям и финансовым учреждениям необходимо выстраивать собственную политику по управлению валютными рисками, а именно находить баланс между хеджированием, гибкостью и издержками. Политика по хеджированию валютных рисков должна включать в себя: o Идентификацию риска – когда совершаются те или иные валютные операции, важно грамотно оценить колебания валютных курсов на протяжении всего срока действия контракта o Оценка риска – риск должен быть измерен с наибольшей точностью, так что компания смогла реально оценить масштабы валютных 14 позиций, чтобы заложить в корпоративный бюджет определенные под валютные колебания o Выбор техники хеджирования – после того как компании оценили возможные потери по рискам, необходимо выбрать наиболее подходящие техники корпораций будет хеджирования полезным своих валютных консультироваться с позиций. Для инвестиционными банками, которые могут предложить широкую линейку продуктов по хеджированию. Кроме того, как уже упоминалось ранее, возможно имеет смысл держать часть валютной позиции незахеджированной. o Внедрение техник хеджирования – компании-экспортеры должны убедиться в правильности понимания техник хеджирования. 2.2 Risk Reversal Очень часто корпорации нуждаются в так называемых zero-cost (т.е. с нулевой стоимостью) финансовых инструментах, чтобы захеджировать их транснациональные денежные потоки. Так как при покупке опциона кол требуется заплатить премию, покупатель может продать другой опцион, чтобы профинансировать покупку опциона кол. Часто используемый и довольно ликвидный продукт на валютных рынка – это Risk Reversal. График 1. Графики платежей по длинному(слева) и короткому (справа) Risk Reversal Payoff RR Buy Call – Sell Put Put Strike Call Strike Payoff RR Spot Rate at Maturity Buy Put – Sell Call Call Strike Put Strike Spot Rate at Maturity Стратегия Risk Reversal сочетает в себе покупку опциона кол и продажу опциона пут или продажу опциона кол и покупку опциона пут с разными ценами исполнений. Данная комбинация может быть использована 15 как более дешевая стратегия хеджирования в сравнении с обычными европейскими опционами кол и пут. Согласно условиям стратегии Risk Reversal владелец или инвестор имеет право купить определенное количество валюты на определенную дату по заранее определенному курсу (страйк по приобретаемому опциону), предполагая, что рыночный валютный курс на дату окончания опционного контракта будет выше страйка по приобретаемому опциону (long call/put). Однако если валютный курс будет ниже цены исполнения по продаваемому опциону (short call/put) на дату окончания опционного контракта, инвестор обязан купить то количество валюты, которое соответствует страйку по продаваемому опциону. Таким образом, покупка стратегии Risk Reversal обеспечивает полное хеджирование от роста базовой валюты. Инвестор исполнит опцион, только если обменный курс будет выше страйка по приобретаемому опциону (long call/put) на дату окончания контракта. Стратегия инвестора, приобретающего Risk Reversal, заключается в том, что она или она хочет ограничить свои возможные потери. Risk Reversal используется, когда валютная пара подвержена сильной волатильности и на рынке преобладают медвежьи ожидания в отношении колебания валютного курса. Интересно еще отметить, что Risk Reversal часто используется трейдерами в качестве измерения настроения рынка. Положительный Risk Reversal, т.е. когда опционы кол дороже соответствующих опционов пут в силу большей вмененной волатильности опционов кол, показывает бычий настрой участников рынка по данной валютной паре. При отрицательно Risk Reversal опционы пут дороже опционов кол, что говорит о медвежьих ожиданиях. Преимущества инструмента Полное хеджирование от укрепления базовой валюты Инструмент с нулевой стоимостью (zero-cost) 16 Недостатки инструмента При ослаблении базовой валюты доход инвестора ограничен страйком проданного опциона пут 2.3 Target Accrual Redemption Forward (TARF) Помимо plain vanilla опционов инвесторы часто используют экзотические инструменты для хеджирования своих позиций. Примером такого инструмента, который часто используется как корпоративными организациями, так и финансовыми институтами, может служить Target Accrual Redemption Forward (TARF). Согласно условиям TARF инвестор продает EUR и покупает USD по намного более высокому обменному курсу, чем спотовой или форвардный валютные курсы. Ключевая особенность этого продукта – это то, что у инвестора есть общий целевой уровень прибыли, при достижении которого выключаются все последующие расчеты. Суть инструмента заключается в том, чтобы установить страйк выше спота, чтобы дать клиенту быстро накопить прибыли на каждую дату фиксинга и завершить сделку в течение 6 недель (см. Приложение №2). Инвестор начнет терять деньги, если фиксинги по курсу евро-доллар будут выше цены исполнения. График 2. Графики платежей по бычьему (слева) и медвежьему (справа) Target Accual Redemption Forward 17 Пусть текущий спот курс евро-доллар 1.4760, инвестор заключает однолетний TARF, согласно которому он или она продает 1 млн евро еженедельно по курсу 1.5335 при следующем условии выключения: если сумма всех еженедельных прибылей инвестора достигает целевого значения по прибыли, все последующие платежи отменяются. Пусть целевое значение накопленной прибыли составит 0.30, которое аккумулируется еженедельно согласно следующей формуле: прибыль = max(0, 1.5335-евро-доллар фиксинг). Из таблицы еженедельных расчетов в Приложении №2 к данной работе видно, что целевое значение прибыли в 0.30 было достигнуто на шестой неделе. На пятой неделе накопленная прибыль составила 0.2625, фиксинг валютного курса на шестой неделе составил 1.4850. Соответственно, инвестор на шестой неделе получит не 0.0485 прибыли (1.5335-1.4850), а 0.0375, которых ему не хватает для достижения целевого значения. После этого сделка прекращает свое существование. 18 Глава 2. Практическая часть. Построение моделей В практической части будет произведен переход к математическому инструментарию по затронутой проблематике, а именно к решению задачи вариационного исчисления и оценки премий по барьерным опционам. Кроме того, на основании рассчитанных премий строится торговое правило. 2.1 Решение задачи вариационного исчисления с плавающими границами Как было сказано во введении, задача выпускной квалификационной работы состоит в том, чтобы построить уровни поддержки и сопротивления как функцию текущего значения ценового процесса. Обычно под ценовым процессом понимается котировка – либо, точнее, ее логарифм. Однако в данном конкретном случае будут использованы именно значения котировок валютной пары, так как полученные в результате решения задачи значения верхнего и нижнего уровней будут являться соответствующими границами для барьерных опционов. Математической основой для дипломной работы была выбрана задача вариационного исчисления с двумя неизвестными функциями3. Такой выбор обусловлен следующими соображениями. Предположим, что дан случайный ценовой процесс, определенный на некоторой области. Внутри этой области, которую можно представить как область определения функции плотности вероятности некоторого распределения, существуют границы подобласти, различные для разных значений ценового процесса. Подобного рода внутренние границы естественно отождествить с уровнями поддержки и сопротивления. Имеет смысл представить уровни поддержки и сопротивления – внутренние границы в рамках области определения случайного ценового процесса – как подвижные границы, задающие более узкую область 3 Евстигнеев В.Р. Математическая теория уровней поддержки и сопротивления // Вестник НАУФОР 19 определения функции, которая служит параметром распределения ценового процесса. Подобный тип задач хорошо известен – это задачи вариационного исчисления с двумя искомыми функциями и задачи вариационного исчисления для функций с подвижными границами. Логично принять, что уровни поддержки и сопротивления – это подвижные границы второй функции, которая играет роль параметра для первой функции, т.е. для функции плотности вероятности параметрического распределения случайного ценового процесса. Приступим к решению вариационной задачи с двумя неизвестными функциями. Сперва зададим следующий функционал: Решением вариационной задачи будет служить пара функций y(x) и μ(x) таких, что определенному интегралу от функционала F(…) будет доставлено минимальное значение. Функция y(x) здесь – функция распределения, а ее производная – это, соответственно, функция плотности вероятности, которая нас и интересует. Функция μ(x) есть наша искомая параметризующая функция с плавающими границами, которую необходимо найти вместе с функцией плотности. Величины α, β и λ – произвольные постоянные (скалярные параметры функции плотности). Избранный функционал содержит в себе основное выражение – первое слагаемое – и несколько ограничений. Основное выражение выражает статистическую энтропию по К.Шеннону – взятое с минусом и проинтегрированное, оно дает количественную оценку неопределенности, присущей данному случайному процессу при условии, что он порождается данным распределением. Эта величина максимизируется, согласно принципу максимальной энтропии. Поэтому 20 в функционал подынтегральное выражение для энтропии входит с переменой знака, так как определенный интеграл от этого функционала минимизируется. Решая уравнения Эйлера – Лагранжа для этой задачи по каждой искомой функции, дифференциальных получаем уравнений систему – второго из двух порядка обыкновенных в отношении параметризующей функции и первого порядка в отношении функции плотности. Решение функции для μ(x): Выражаем отсюда μ(x) – некоторую параметризующую функцию – и получаем: Функции p(x) и μ(x) получаются как парное решение этой системы. Здесь p(x) есть первая производная от функции y(x), т.е. функция плотности вероятности. Функция μ(x) должна быть получена как решение задачи с плавающими границами. Изменяющиеся границы области определения этой функции рассматриваются как уровни поддержки и сопротивления. Формальное решение для функции плотности приведено ниже. 21 Видно, что оно зависит от параметризующей функции μ(x). Функцию μ(x) можно получить при выполнении условий на границах ее непостоянной области определения (в точках «a» и «b»). Условия эти приведены ниже. После раскрытия всех операторов они сводятся к следующему ограничению. Это ограничение получено ценой некоторого упрощения вышеприведённых условий. Примененное упрощение требует, чтобы первая производная выражения, содержащего условия, в краевых точках была равна нулю так же, как в этих точках нулю равно само выражение. Чтобы соблюсти это требование, необходимо предположить линейную форму краевой функции ψ(x) в одной краевой точке и соответствующей функции ϕ(x) в другой. Такое предположение не только делает возможным упрощение краевых условий – оно также позволяет далее еще упростить ограничение, поскольку его правая часть, очевидно, обнулится. В этом случае получается два краевых условия, одно из которых (соответствующее одной граничной точке области определения функции μ(x)) относится к самой параметризующей функции μ(x), а другое (соответствующее второй граничной точке) относится к ее первой производной, как показано ниже. 22 Этому набору граничных условий могут отвечать функции различного вида. Изберём ту из них, которая получается как решение линейного дифференциального уравнения методом прямого и обратного преобразования Лапласа. Такая спецификация искомой параметризующей функции позволяет воспользоваться свойством наложения частных решений. В итоге, после учета обоих краевых ограничений, функция μ(x) приобретает следующую форму. Получив в явном виде параметризующую функцию, мы теперь можем явно выразить и саму функцию плотности вероятности p(x). Однако это функция для плотности вероятности для логарифмов котировок валютного курса, что, разумеется, для целей дипломной работы не подходит, так как в результате всех преобразований необходимо получить 23 границы, выраженные в котировках валютной пары, а не в их логарифмах. Следовательно, необходимо получить обратную функцию плотности вероятности q(y), поменяв соответственно область определения функции. Теперь необходимо применить вышеописанный математический аппарат к реальным рыночным данным. Для симуляции были выбраны ежедневные котировки валютной пары евро-доллар за 262 наблюдаемых дня, т.е. с 15 мая 2013 г. по 15 мая 2014 г. со скользящим периодом в 12 торговых дней. График 3. Естественные уровни поддержки (син.) и сопротивления (крас.) bt VVt 1.4 50 0.99 at VVt 1.35 50 1.01 St 1.3 100 200 t На графике 3 изображены границы области определения функции плотности вероятности рассматриваемого ценового процесса – линии поддержки и сопротивления. Натуральные границы валютного рынка являются пограничными величинами для смены тренда, а вероятность смены тренда – это стоимость опционов. Таким образом, далее следует произвести 24 расчеты премий по барьерным опционам, что и будет представлено в следующем пункте. 2.2 Оценка барьерных опционов По определению следует, что барьерные опционы – тип опционов, по которым платеж происходит лишь при достижении подлежащим активом определенного уровня за определенное время. Этот определенный уровень стоимости подлежащего актива и есть барьер включения или выключения. В работе будут рассмотрены лишь опционы включения, т.е. те опционы, которые становятся обычными опционами при достижении барьера. Рассматривать барьерные опционы выключения не имеет смысла, в силу того, что они перестают существовать при достижении порогового значения (барьера), а, следовательно, предсказать будущий курс не представляется возможным. Для начала вспомним классическую формулу оценки обычных опционов (plain vanilla) нобелевских лауреатов Блэка-Шоулза-Мертона, тем более, что она пригодится для расчета премий по барьерным опционам для некоторых случаев. C S 0 e rf T N (d1 ) K e rd T N (d 2 ) P K e rd T N (d 2 ) S 0 e rf T N (d1 ) где d1 ln( S 0 /( K )) (rd rf 2 / 2) T T ln( S0 /( K )) (rd rf 2 / 2) T d2 d1 T T Даун-ин кол – обычный опцион, который начинает существовать только в случае, если цена подлежащего актива (в данном случае – валютный курс) достигнет определенного уровня – барьера. Если барьер H ниже или равен 25 цене исполнения K , то премия по кол опциону даун-ин в начальный момент времени S 0 равна: Cdi S 0 e rf T ( H / S 0 ) 2 N ( y) K e rdT ( H / S 0 ) 2 2 N ( y T ) , где rd rf 2 / 2 2 ln( H 2 /( S0 K )) y T T Ап-ин опцион также является обычным опционом при достижении барьера H . Если барьер H ниже или равен цене исполнения K , то стоимость опциона на покупку в момент времени S 0 равна: Cui S 0 N ( x1 ) e rf T K e rdT N ( x1 T ) S0 erf T ( H / S0 )2 ( N ( y) N ( y1)) K erd T ( H / S0 )2 2 ( N ( y T ) N ( y1 T )) где x1 ln( S0 / H ) T T y1 ln( H / S0 ) T T Далее приведены формулы расчета барьерных опционов на продажу. Как в случае с кол опционами, нас будут интересовать лишь пут опционы включения. Цена опциона на продажу ап-ин, если барьер Н выше или равен цене исполнения: Pui S 0 e rf T ( H / S 0 ) 2 N ( y) K e rdT ( H / S 0 ) 2 2 N ( y T ) В случае, если барьер Н меньше или равен цене исполнения К премия по опциону выглядит следующим образом: Pui P S 0 N ( x1 ) e rf T K e rdT N ( x1 T ) S 0 e rf T ( H / S 0 ) 2 N ( y1 ) K e rd T ( H / S 0 ) 2 2 N ( y1 T ) 26 Как и в случаях со всеми остальными барьерными опционами, даун-ин пут опцион начинает существовать только когда цена достигает уровня барьера. Когда барьер ниже или равен цене исполнения, премия пут опциона даун-ин равна: Pdi S 0 e rf T N ( x1 ) K e rd T N ( x1 T ) S0 e rf T ( H / S0 )2 ( N ( y) N ( y1 )) K erd T ( H / S0 )2 2 ( N ( y T ) N ( y1 T )) Во всех вышеперечисленных формулах использовались следующие значения переменных. За безрисковую ставку для национальный валюты (доллар США) было взято значение 12-месячной долларовой ставки LIBOR на 15 мая 2014 г. – 0.53460. Для зарубежной валюты (евро) безрисковой ставкой был 12-месячный EURIBOR на ту же дату – 0.587. Время до исполнения опциона было рассчитано с учетом торговых дней, а не календарных. Количеством торговых дней в году принято считать 252 дня. В силу того, что в главе были рассмотрены барьерные опционы, то за время до экспирации опциона было взято 2 дня – первый день, когда опцион пробивал тот или иной барьер, и на второй день контракт исполнялся. T 2 7.937 10 3 252 При оценке барьерных опционов использовалась волатильность на скользящем окне. Для каждого n-ого значения, с 16 мая 2013 г. по 11 июля 2013 г. была посчитана волатильность на скользящем окне 10. Согласно рабочей гипотезе к решению задачи дипломной работы естественные уровни поддержки и сопротивления, полученные в результате решения задачи вариационного исчисления, являются соответственно верхними и нижними барьерами для опционов. Цены исполнения для ап опционов задавались путем прибавления 100 базисных пунктов к верхнему барьеру (уровню сопротивления); цены исполнения для даун опционов задавались как нижний барьер (уровень поддержки) минус 100 базисных 27 пунктов. Следует также отметить, что с целью улучшения визуального восприятия линий поддержки и сопротивления, они были слегка преобразованы: из начального вектора валютных котировок вычиталось среднее значение этого вектора и умножалось на плечо, равное 100. Рассчитав премии по всем четырем рассматриваемым типам барьерных опционов – ап-ин кол, даун-ин кол, ап-ин пут и даун-ин пут – попробуем построить торговую стратегию. Для этого эмпирическим путем определим границы, заметив пробитие которых инвестор принимает решение о покупке опциона или о его продаже. На графике 4 изображены премии по опционам кол даун-ин и пут ап-ин за 2013-2014 гг. Пороговые значения с и с1 находятся эмпирическим путем, так, что ценовой процесс очищается от шума и переход котировки через верхнюю или нижнюю границу сигнализирует о смене тренда. График 4. Построение торговой стратегии для опционов кол даун-ин и пут ап-ин 0.03 CDIt PUIt 0.02 c c1 0.01 0 100 200 Qt 1 m ln if PUI c t t 1 Qt 1 1 Qt 1 ln Qt 1 1 if CDI t 1 t c1 0 otherwise Стратегию на рынке можно сформулировать следующим образом: покупка кол опциона даун-ин при достижении верхней границы и продажа пут опциона ап-ин при пересечении нижнего уровня. Иными словами, если 28 на предыдущем шаге валютный курс был выше верхней границы, значит это сигнал для инвестора для покупки кол опциона даун-ин. Аналогично правило работает и для опциона ап-ин пут: если значение котировки валютной пары евро-доллар на предшествующем шаге было выше, чем нижнее пороговое значение, - это сигнал для инвестора для продажи опциона, т.к. цена скорее всего будет идти вверх. Сравним, как работает данное торговое правило на различных выборках, а именно до кризиса 2008 года и в 2012-2014 гг. По вертикальной оси представлены уровни доходностей (при нормировке на 1 марта 2006 г.), по горизонтальной – дневные значения цен закрытия валютной пары евродоллар со 2 января 2006 г. по 31 декабря 2007 г. График 5. Результаты применения торгового правила в сравнении с рыночной доходностью 2006-2007 гг. 1.2 Pt Mt 1.1 1 100 200 300 400 t На графике 5 наблюдается сильно растущая рыночная динамика – синяя пунктирная линия. Предлагаемый аппарат – красная сплошная линия – позволяет показывать виртуальной ретроспективной стратегии результат не хуже рынка. Теперь применим торговое правило к посткризисному периоду 20122014 гг. – стратегия проигрывает рынку, однако доходность портфеля по этой стратегии неуклонно растет. Примерно с пятисотой точки стратегия перестает работать – видим ровную линию. Обнуление значений происходит 29 из-за того, что значение котировки валютной пары не может пробить верхнее или нижнее пороговое значение – нет сигнала к изменению тренда. График 6. Результаты применения торгового правила в сравнении с рыночной доходностью 2012-2014 гг. 1.05 Pt Mt 1 200 300 400 500 600 t Попробуем взять этот отрезок и изменить пороговые значения на 0.001 и 0.0038 (напомним, что в первоначальные пороговые значения были заданы как 0.012 и 0.02). После того, как пороговые значения были снижены, а, следовательно, была увеличена чувствительность портфеля, видно как резко возросла его доходность по отношению к рынку. График 7. Результаты изменений порогового значения к торговому правилу (2012-2014 гг.) 1.1 Pt 1.05 Mt 1 150 200 250 t 30 Таким образом, можно сделать определенный вывод об алгоритме оценки премий по барьерным опционам и построению торгового правила, основываясь на них: математический аппарат показал универсальность решений на разных временных горизонтах и выборках, однако он требует постоянной эмпирической доводки. Если стратегия долгое время не приносит роста доходности портфель, то это сигнал к тому, чтобы внести правки в пороговые значения. 31 Заключение В исследовании была проведена аналитическая работа по оценке барьерных опционов включения. Придерживаясь основной методологии исследования, была решена задача вариационного исчисления для нахождения естественных границ области определения функции плотности вероятности ценового процесса. В дальнейшем, для решения основной задачи дипломной работы, эти границы использовались в качестве барьеров для опционов. На основании рассчитанных премий по барьерным опционам было построено торговое правило и были заданы пороговые значения, пересечение которых говорит о существенной смене тренда ценового процесса. Для решения задач выпускной квалификационной работы требовалось написание алгоритма для оценки барьерных опционов. В процессе исследования был разработан программный алгоритм оценки барьерных опционов в математическом пакете Mathcad. Универсальность алгоритма позволит в дальнейшем проводить исследования на других временных горизонтах или других валютных парах. В теоретической части было дано описание барьерных опционов, был дан краткий экскурс в историю производных финансовых инструментов. Приведенная классификация барьерных опционов в зависимости от включения или выключения и направления движения цены обрисовала четкую картину для понимания сути этого типа опционов. Кроме того, в теоретической части дано понятное разъяснение, для каких целей используются барьерные опционы, какие риски они позволяют хеджировать и кем они используются. В теоретической части также были затронуты принципы выбора инструментария хеджирования корпораций или финансовых институтов, была представлена типология валютных рисков, с которыми сталкиваются участники финансовых рынков. Был совершен переход от общего к частному – подробно описаны одни из наиболее 32 популярных инструментов, используемых контрагентами на сегодняшний день, - Risk Reversal и Target Accrual Redemption Forward; указаны их индикативные параметры. В практической части представлено математическое решение задачи поиска естественных границ области определения функции, т.е. ценового процесса. В рамках этой задачи была решена задача вариационного исчисления с плавающими границами – уровнями поддержки и сопротивления, которые в свою очередь использовались как уровни барьеров для опционов. Используя классические формы оценки барьерных опционов включения, приведенные в книге Джона Халла, а также используя полученные ранее математические выкладки, было построено торговое правило, которое дало определенный результат. Стоит отметить результат, полученный в сравнении торговых правил на выборке валютных курсов в докризисный период 2006-2007 гг. и в посткризисный период 2012-2014 гг. За исключением цен исполнения, а также уровней барьеров, полученных при помощи математических преобразований, работа основывается на реальных цифрах, полученных из международного информационного источника – агентства Bloomberg. Изучению проблематики производных финансовых инструментов сейчас уделяется больше внимания в российских высших учебных заведениях, однако до сих пор существует не так много учебной литературы на русском языке. В свете этого данная дипломная работа несет себе определенную новизну и имеет интерес в образовательных целях, так и в практическом ее применении на реальных данных. Подводя итоги исследования, стоит отметить его положительный результат – проведенный комплексный анализ барьерных опционов привел к определенным выводам. В заключении даны краткие ответы на поставленные в начале дипломной работы вопросы. Таким образом, можно утверждать, что цель выпускной квалификационной работы была достигнута. 33 Список использованной литературы и источников: 1. John Hull. Options, Futures and Other Derivatives: Pearson/Prentice Hall, 2009. – 822 p. 2. Hans-Peter Deutsch. Derivatives and Internal Models: Palgrave, 2002. – 621 p. 3. Информационный портал Bloomberg 4. Tomas Bjork. Arbitrage Theory in Continuous Time: Oxford University Press, 2009. – 466 p. 5. Derman E., Kani I. The Ins and Out of Barrier Options: Part 1 // Derivatives Quarterly (Winter 1996) – pp. 55-67 6. Emanuel Derman, Iraj Kani, Deniz Ergener, Indrajit Bardhan: Enhanced Numerical Methods for Options with Barriers: Quantitative Strategies Research Notes. – May 1995 7. Investopedia Website: a resource for investing education – www.investopedia.com 8. Uwe Wystup. FX Options and Structured Products: John Wiley & Sons, 2007 – 340 p. 9. BNP Paribas Corporate & Investment Banking – Interest Rate Derivatives Handbook 2009/2010 34 Приложения Приложение №1. Risk Reversal Indicative Termsheet Экспортер хочет захеджироваться от слабеющего EUR с минимальными затратами. Экспортер покупает EUR пут USD кол и продает EUR кол USD пут. Спот 1.4000 Страйк 1.3200 пут и 1.4700 кол Срок контакта 3 месяца Форвардный курс 1.3940 Волатильность 22.75% для страйка 1.4700 22.85% для страйка 1.3200 Премия нулевая стоимость Экспортер захеджировался против слабеющего EUR ниже 1.3200 Однако если валютный курс будет выше 1.4700, экспортер продаст по 1.4700 Приложение №2. Target Accrual Redemption Forward (TARF) 1 нед фикс 1.4800 прибыль = 0.0535 max(1.5335-1.4800, 0) 2 нед фикс 1.4750 прибыль = 0.0585 накоп прибыль = 0.1120 3 нед фикс 1.4825 прибыль = 0.0510 накоп прибыль = 0.1630 4 нед фикс 1.4900 прибыль = 0.0435 накоп прибыль = 0.2065 5 нед фикс 1.4775 прибыль = 0.0560 накоп прибыль = 0.2625 6 нед фикс 1.4850 прибыль = 0.0485 накоп прибыль = 0.3110 35