25-C2-A0ЛЕТ ВАЛЮТНОЙ ПОЛИТИКИ НАЦИОНАЛЬНОГО БАНКА ПРОТИВ РЕКОМЕНДАЦИЙ ЭКОНОМИЧЕСКОЙ НАУКИ

advertisement

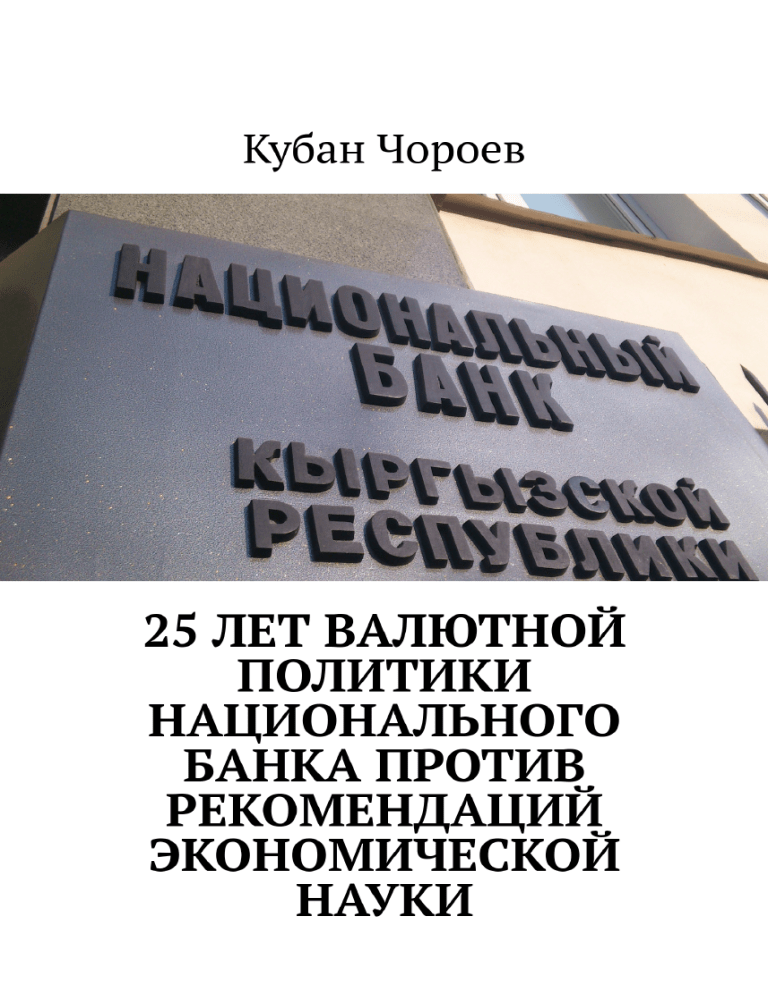

Кубан Чороев 25 ЛЕТ ВАЛЮТНОЙ ПОЛИТИКИ НАЦИОНАЛЬНОГО БАНКА ПРОТИВ РЕКОМЕНДАЦИЙ ЭКОНОМИЧЕСКОЙ НАУКИ 2018 УДК 82-3 ББК 84-4 Ч-75 Шрифты предоставлены компанией «ПараТайп» Ч-75 Чороев Кубан 25 ЛЕТ ВАЛЮТНОЙ ПОЛИТИКИ НАЦИОНАЛЬНОГО БАНКА ПРОТИВ РЕКОМЕНДАЦИЙ ЭКОНОМИЧЕСКОЙ НАУКИ / Кубан Чороев. — [б. м.] : [б. и.], 2018. — 70 с. — [б. н.] Данная монография, является частью исследовательской работы к докторской диссертации. Целью данного исследования является поиск ответа на вопрос какой режим валютного курса является наиболее оптимальным для Кыргызстана, который наилучшим образом отвечает долгосрочным макроэкономическим целям устойчивого роста и развития экономики, почему и каким образом нужно реформировать режим валютного курса. Практическая значимость подобного исследования неоспорима, поскольку глубокие теоретические разработки и выводы такового исследования могут стать теоретической базой реформы валютного режима Национального банка КР. УДК 82-3 ББК 84-4 18+ В соответствии с ФЗ от 29.12.2010 №436-ФЗ © Кубан Чороев, 2018 ВЫБОР ОПТИМАЛЬНОГО РЕЖИМА ВАЛЮТНОГО КУРСА ИЛИ 25 ЛЕТ ВАЛЮТНОЙ ПОЛИТИКИ НБКР ПРОТИВ РЕКОМЕНДАЦИЙ БОЛЬШОЙ ЭКОНОМИЧЕСКОЙ НАУКИ Одним из важных принципов Ямайской валютной системы в рамках институциональной структуры Международного валютного фонда является свободный выбор странами любого режима валютного курса. Выбор режима валютного курса является одним из главных макроэкономических задач стоящих перед любым государством. Поскольку от выбора оптимального для страны режима валютного курса зависит жизнеспособность денежной системы страны и ее характер развития. А от устойчивости денежной системы зависит состояние всей экономики страны. Актуальность выбора или смены режима валютного курса как показывает практика, возникает в периоды острых финансовых кризисов. К примеру денежный регулятор России принял решение о переходе из режима управляемого плавания к режиму свободного плавания с инфляционным таргетированием в нобяре 2014 года, в период резкой девальвации рубля1. А Казахстан спустя пол года в августе 2015 года сменил режим валютного коридора на режим свободно плавающего курса2. Предыдущие режимы валютного курса в упомянутых странах потеряли свою способность обеспечения стабильности денеж- 1 2 http://www.cbr.ru/dkp/exchange_rate/ http://www.nationalbank.kz/?docid=3334&switch=russian 3 КУБАН ЧОРОЕВ ной системы в новых условиях, и возможно даже стали причиной предпосылок для нестабильности их денежных систем. Тем временем Кыргызстан по классификации МВФ сохраняет за собой так называемый режим управляемого плавания, пережив ряд девальвационных шоков под влиянием ряда внешних как экономических так и психологических факторов. Как в контексте смены режимов валютного курса основными торгово экономическими партнерами по ЕАЭС, так и в контексте внутренних фундаментальных проблем денежной системы Кыргызстана, вопрос выбора наиболее оптимального и жизнеспособного режима валютного курса для Кыргызстана остается крайне актуальной и важной макроэкономической задачей для руководства страны. Целью данного исследования является поиск ответа на вопрос какой режим валютного курса является наиболее оптимальным для Кыргызстана, который наилучшим образом отвечает долгосрочным макроэкономическим целям устойчивого роста и развития экономики, почему и каким образом нужно реформировать режим валютного курса. Практическая значимость подобного исследования неоспорима, поскольку глубокие теоретические разработки и выводы такового исследования могут стать теоретической базой реформы валютного режима Национального банка КР. Проблема выбора режима валютного курса глубоко не рассматривалась отечественными экономистами с достаточно критической позиции. В то же время, данная проблема стала достаточно высокодискуссионной в научных дискуссиях представителей неолиберальной экономической школы с начала 90-х годов. Контекст дискуссии часто был связан с валютными кризисами и проблемой высокой долларизации в развивающихся странах. Проблема выбора наиболее оптимального для страны валютного режима является объектом исследований и дискуссий многих авторитетных экономистов мира. В частности, данной проблемой занимались такие известные экономисты как Милтон Фридман, Стенли Фишер, Рудигер Дорнбуш, Роберт Манделл, Гильер4 25 ЛЕТ ВАЛЮТНОЙ ПОЛИТИКИ НАЦИОНАЛЬНОГО БАНКА ПРОТИВ РЕКОМЕНДАЦИЙ ЭКОНОМИЧЕСКОЙ НАУКИ мо Кальво, Кармен Рейнхарт, Жошуа Айзенман, Стив Ханке, Курт Шулер и др. Особый вклад в изучении данной проблемы внес лауреат Нобелевской премии по экономике Роберт Манделл, который является основным разработчиком теории оптимальных валютных зон, модели Манделла-Флеминга и гипотезы «невозможной троицы». Теоретическая база проблемы выбора оптимального режима валютного курса достаточно разработана упомянутыми выше экономистами и их последователями. Согласно модели Манделла-Флеминга, в условиях открытой экономики, макроэкономические показатели во многом связаны с режимом валютного курса. Режим валютного курса определяет режим денежно-кредитной и валютной политики денежного регулятора страны. Поэтому, такие ключевые макроэкономические показатели как уровень инфляции, девальвации национальной валюты, процентная ставка в банковской системе, уровень безработицы, обеспеченность экономики деньгами (уровень монетизации), соотношение золотовалютных запасов к денежной базе имеют ключевую и непосредственную взаимосвязь с режимом валютного курса. В данном контексте денежная система Кыргызстана с режимом управляемого плавания на протяжении 25 лет независимости характеризуется следующей группой макроэкономических проблем, которые согласно упомянутой модели связаны в большей степени с режимом валютного курса: — высокий уровень долларизации экономики и замещение долларом функций денег внутри экономики; — нестабильность валютного курса и уязвимость к внешним шокам; — высокие процентные ставки по кредитам в национальной валюте и хронический дефицит длинных заемных средств в банковской системе; — низкий уровень монетизации экономики; — высокая степень дисбаланса между золотовалютными резервами и денежной базой; Исходя из логики модели Манделла-Флеминга, на наш взгляд, вышеупомянутые макроэкономические проблемы невоз5 КУБАН ЧОРОЕВ можно решать и привести эти показатели на наиболее желаемые уровни с помошью стандартных мер макроэкономической политики. Для решения данных макроэкономических проблем, носящих монетарный характер необходимо сменить режим валютного курса на наиболее из рациональных и научно обоснованных режимов, отвечающих условиям Кыргызстана. В свою очередь, без решения этой группы макроэкономических проблем, невозможно добиться желаемого устойчивого экономического роста и жизнеспособности денежной системы. В данной статье мы также отдельно рассматриваем вышеупомянутые макроэкономические проблемы в контексте взаимосвязи с режимом валютного курса. Целью статьи является обоснование актуальности проблемы выбора режима валютного курса Национального банка Кыргызской Республики в контексте проблем высокой долларизации экономики, ограниченности выполнения фунций денег национальной валютой, высокой волатильности и уязвимости валюты к внешним шокам, высоких процентных ставок по кредитам, неразвитости рынка длинных денег и инвестиций, низкого уровня монетизации экономики, высокой степени дисбаланса между золотовалютными резервами и денежной базой. Опираясь на многочисленные исследования в области влияния режима валютного курса на макроэкономические показатели (Cooper (1999), Little, Cooper, Corden, Rajapatirana (1993), Edwards (1993), Domac, Peters, Yuzefovich, (2001), Masson (1999), Klyuev (2001)) во многом связанных с проверкой модели Манделла-Флеминга в различных аспектах, мы исходим из того, что наиболее оптимальным режимом валютного курса является тот, который обеспечивает высокий уровень доверия к национальной валюте страны (валюта полностью выполняет функции денег на экономической территории страны), низкий уровень подверженности к внешним шокам, низкие процентные ставки по кредитам (близкие к ставкам на развитых международных рынках капитала), высокому доверию со стороны инвесторов (основа обеспечения длинных денег и инвестиций), относительно высо6 25 ЛЕТ ВАЛЮТНОЙ ПОЛИТИКИ НАЦИОНАЛЬНОГО БАНКА ПРОТИВ РЕКОМЕНДАЦИЙ ЭКОНОМИЧЕСКОЙ НАУКИ кому уровню монетизации экономики, устойчивому и долгосрочному балансу между золотовалютными резервами и денежной базой. 7 Классификация валютных режимов по Милтону Фридману: трихотомия валютных режимов Для выбора оптимального режима валютного курса нам нужно лучше понять характеристики валютных режимов. Одним из пионеров кто поднял вопросы классификации валютных режимов является отец основатель современной количественной теории денег Милтон Фридман. Его трихотомия валютных режимов положило основу к будущим важнейшим дискуссиям по проблемам выбора режима валютного курса. Поэтому считаем важным для дальнейшего анализа сделать отступление на взгляды Милтона Фридмана относительно режимов валютных курсов и его системы их классификации. В среде ученых-экономистов принято думать что один из ярких представителей количественной теории денег Милтон Фридман являлся защитником свободно плавающего валютного режима. Однако профессор прикладной экономики в Университете Джонс Хопкинса в Балтиморе США Стив Ханке ислледовав работы Милтона Фридмана, утверждает что это совсем не так1. Milton Friedman: Float or Fix? By Steve H. Hanke https://www.cato.org/ publications/commentary/milton-friedman-float-or-fix 1 11 Валютные режимы управляемые свободным рынком Ханке отмечает, в частности, что Фридман подчеркивал три основных типов валютных режимов: свободно плавающий, фиксированный и привязанный (управляемый). В одном из дебатов на открытый Робертом Манделлом1 вопрос о валютных режимах, Милтон Фридман настаивал на том что так называемая дихотомия (плавающий или фиксированный) должен быть заменен трихотомией (плавающий, фиксированный и привязанный). Для того чтобы понять что имел ввиду Милтон Фридман, нужно четко понимать различия между ними. По мнению Фридмана, режим и фиксированного и плавающего курса в одно и то же время преследуют только одну цель. Фиксированный курс предполагает наличие только валютной политики с целью поддержания полной конвертируемости национальной валюты по фиксированному курсу, а плавающий курс наличие только денежно-кредитной политики по поддержанию определенного уровня цен и кредитных процентов, и полное отсутствие валютной политики. «Nobel Money Duel,» The National Post, December 11, 12, 13, 14, 15, 16 and 21, 2000 1 15 РЕЖИМ ПЛАВАЮЩЕГО КУРСА При режиме плавающего валютного курса центральный банк устанавливает денежно-кредитную политику, но не проводит валютную политику — обменный курс всегда находиться на автопилоте. Таким образом, режим свободно плавающего курса преследует цель проводить исключительно денежно-кредитную политику, полностью исключая возможность интервенции на валютный рынок. В результате денежная база определяется внутри страны центральным банком. К примеру, при увеличении импорта товаров в страну относительно экспорта, происходит отток иностранной валюты из национальной экономики. Соответственно повышается курс иностранной валюты по отношению к национальной валюте, что мы называем девальвацией национальной валюты. Девальвация дает рынку сигнал о том, что оказывается выгодно продавать свои местные товары как на внутреннем рынке, поскольку импорт подорожал, и за пределы страны, соответственно постепенно увеличивается экспорт и приток иностранной валюты. Что приведет обратному повышению курса национальной валюты, таким образом, автоматически рыночный механизм приведет валютный рынок к равновесию. 16 Режим фиксированного курса При фиксированном валютном режиме, денежная база полностью привязана к международным золотовалютным резервам. Центральный банк не проводит денежно-кредитную политику, а ограничивается лишь валютной политикой, конвертацией национальной валюты на резервную валюту по фиксированному курсу и обратно, обеспечивая полную и неограниченную конвертируемость валюты со 100% резервированием иностранной валюты. Такой режим, на практике иначе называют режимом валютного совета или currency board. Вследствие этого, при режиме фиксированного валютного курса денежная база страны определяется платежным балансом, перемещаясь с одновременным изменением международных золотовалютных резервов. При фиксированном валютном курсе уменьшение или увеличение денежной базы полностью зависит от платежного баланса, к примеру, увеличение импорта приведет оттоку иностранной валюты и одновременно сокращению денежной базы в национальной валюте. Поскольку импортеры переводят выручку в национальной валюте в иностранную твердую валюту и вывозят ее из страны, а национальная валюта возвращается обратно эмитенту в лице центрального банка, который обменял их на иностранную валюту по фиксированному курсу. Соответственно естественное сокращение денежной массы как в иностранной валюте, так и в национальной, приведет к падению цен в стране из за сокращения спроса, дальше импортировать в страну товары станет невыгодным, а местным производителям будет выгодно продавать свои товары как внутри страны, так и за пределы страны, и постепенно, с наращиванием экспорта и сокращением импорта, в страну начинают поступать иностранная валюта, таким образом обратно достигается естественное рыночное равновесие цен в экономике. Несравненно, и плавающий и фиксированный валютные режимы являются членами одной семьи под названием свободная рыночная экономика. Оба действуют без государственного валютного контроля, ограничения движения капиталов и являются 19 КУБАН ЧОРОЕВ механизмами свободного рынка для автоматической корректировки платежного баланса страны. Ни при плавающем, ни при фиксированном режимах валютных курсов с автоматическими механизмами равновесия не может быть никакого конфликта между денежно-кредитной и валютной политиками. Плавающие и фиксированные режимы являются по своей сути равновесными системами, в которых рыночные силы действуют для автоматического баланса финансовых потоков и преодоления кризисных ситуаций с платежным балансом страны. 20 Привязанный режим валютного курса Большинство экономистов используют термины «фиксированные» (англ. Fixed) и «привязанные (управляемые)» (англ. Pegged) в качестве взаимозаменяемых или близких взаимозаменяемых когда речь идет о валютных режимах. Однако Фридман рассматривал их как «внешне похожие но принципиально разные механизмы валютного режима»1. Привязанный режим валютного курса подразумевает что денежные власти стремятся одновременно к более чем одной цели, осуществляя часто одновременно валютный контроль, ограничивая свободное движение капитала, проводят валютную политику осуществляя время от времени интервенции на валютном рынке, а также осуществляют денежно кредитную политику что исключает автоматические механизмы свободного рынка для корректировки международного платежного баланса страны. В отличие от режимов плавающих и фиксированных курсов, при режиме привязки центральный банк активно занимается как денежно-кредитной так и валютной политиками. Например, когда приток иностранной валюты становится «чрезмерным» в рамках привязанной системы, центральный банк пытается стерилизовать растущее увеличение иностранного компонента денежной базы путем покупки иностранной валюты на национальную, чтобы удержать курс национальной валюты от укрепления. А когда, наоборот происходит отток иностранной валюты, и курс национальной валюты падает, денежный регулятор наоборот продает иностранную валюту из своих резервов, чтобы удержать курс нацвалюты от девальвации. При режиме валютной привязки начинается проблема противоречия валютной и денежно кредитной политик. Денежный регулятор обычно активно пользуясь инструментами денежно-кредитной политики для регулирования процентных ставок, стараясь финансировать национальную экономику, увеличивает денежную базу в национальной валюте, что Milton Friedman, «As Good as Gold,» National Review, June 11, 1990, pp 28—35. 1 23 КУБАН ЧОРОЕВ создает диспропорцию с количеством иностранной валюты в стране. Такое обстоятельство, создает благоприятную почву для валютных спекулянтов, одна спекулятивная атака и начинается паника на валютном рынке. Таковыми были предпосылки Азиатского экономического кризиса 1997—1998 гг., эти страны были вынуждены резко девальвировать свои валюты и вводить валютный контроль, чтобы удержаться на плаву. Когда Милтон Фридман впервые классифицировал и охарактеризовал режимы с фиксированным, плавающим и привязанными валютными курсами, в мире не наблюдались резкие колебания курсов и валютные кризисы. В начале 90-х годов Международный валютный фонд даже поощрял режим привязки многими центральными банками развивающихся стран, которым было характерно не фиксированный режим в классическом Фридмановском понимании, а режим привязки, когда центральные банки время от времени осуществляли интервенции чтобы повлиять на курс своих валют. МВФ в своей классификации еще называет подобные режимы «управляемым плаванием». Скорее всего, если классифицировать режимы валютного курса по Фридману, то режимы привязки и управляемого плавания лучше было бы называть «промежуточными» между классическим Фридмановским фиксированным и свободно плавающим (Ханке). То что Фридман называет режимом свободного плавания, современные экономисты называют режимом «чистого плавания» (clean float), различая его от управляемого плавания. В то же время, то что Фридман называл фиксированным курсом, современные экономисты, в том числе и МВФ в своей классификации называет режимом валютного совета (currency board). 24 Фридман как защитник фиксированного курса для развивающихся стран Несмотря на устойчивые представления большинства экономистов знакомых с работами Фридмана, о том что он был защитником свободно плавающего режима, его трихотомия валютных режимов является хорошим доказательством того, что Фридман поощрял свободно плавающий и фиксированный режимы, и наоборот отвергал привязанные (управляемые), т.е. «промежуточные» режимы назвав их «худшими нежели экстремальными»1. Фридман с большим недоверием относился к устремлениям центральных банков поддерживать установленные курсы валют в рамках каких либо целевых показателей (привязки, управляемого плавания). Поскольку, центральный банк обладающий еще и функциями денежно-кредитного регулирования в любой момент может увлечься дискреционной монетарной политикой и сломать баланс между золотовалютными резервами центрального банка и денежной базой. Например, когда Аргентина отменила свой закон о конвертируемости валюты в 1991-году, выйдя из режима currency board. Фридман утверждал что центральный банк с дискреционными функциями станет ахиллесовой пятой конвертируемости Аргентинского песо. Хотя центральный банк Аргентины работал прекрасно несколько лет, в конечном итоге увлекся активной денежно кредитной политикой, одновременно поддерживая курс своей валюты. Кульминацией такой денежной политики в Аргентине стал кризис платежного баланса, девальвация песо и дефолт января 2002 года. Все опасения и предположения Фридмана полностью подтвердились2. В своих трудах последних годов жизни, в частности в труде под названием «Денежная политика в развивающихся странах» Milton Friedman, «Canada and Flexible Exchange Rates,» in Revisiting the Case for Flexible Exchange Rates, Bank of Canada, 2000, p28. 2 www.bankofcanada.ca/en/res/p/2000/keynote.pdf. Steve H. Hanke, «On Dollarization and Currency Boards: Error and Deception,» The Capitalist Perspective, H. C. Wainwright & Co. Economics Inc., December 22, 2005. 1 27 КУБАН ЧОРОЕВ от 1974 года, а также на конференции в Израиле 1972 года, видя как искаженно функционируют так назваемые привязанные или управляемые валютные режимы в развивающихся странах, где центральные банки злоупотребляют своим положением, он рекомендовал развивающимся странам выбрать фиксированный валютный режим со 100% резервированием якорной валюты, ныне называемый режим с валютным советом или так называемый currency board. В частности он отмечал, что «главное преимущество унифицированных денег (фиксированного валютного курса) заключается в ограничении государственного вмешательства. Причина, по которой я считаю свободно плавающий валютный курс как второе лучшее решение после фиксированного курса в некотором пробеле, который оставляет возможность государственному вмешательству этот самый свободно плавающий курс. Я бы сказал, вы должны иметь унифицированные деньги с фиксированным (fixed) курсом как наилучшее решение, свободно плавающий (float) курс как второе лучшее решение, и привязанный (pegged) валютный курс как худший нежели экстремальный, чем предыдущие два»1. Таким образом, Фридман из практических соображений, высказывал свое предпочтение к фиксированному курсу в его классическом фридмановском понимании для развивающихся стран, хотя он был сторонником как фиксированного так и плавающего курса, поскольку они оба предполагают свободный рыночный механизм равновесия, который исключает проблемы кризиса платежного баланса и необходимости ограничения движения капиталов. Мы представили выводы Милтона Фридмана относительно трихотомии валютных режимов в следующей таблице, который Milton Friedman, «Monetary Policy in Developing Countries,» in P. A. David and M. W. Reder (eds.) Nations and Households in Economic Growth, New York: Academic Press, 1974, pp. 265—78, at p.270. 1 28 25 ЛЕТ ВАЛЮТНОЙ ПОЛИТИКИ НАЦИОНАЛЬНОГО БАНКА ПРОТИВ РЕКОМЕНДАЦИЙ ЭКОНОМИЧЕСКОЙ НАУКИ служит хорошим инструментом для диагностики валютного режима в каждой отдельно взятой стране, в том числе и для Кыргызстана. 29 ТАБЛИЦА 1. ТРИХОТОМИЯ ВАЛЮТНЫХ РЕЖИМОВ МИЛТОНА ФРИДМАНА Из логики трихотомии валютных режимов Фридмана мы можем сделать вывод что валютный режим Национального банка Кыргызской Республики не является ни плавающим, ни фиксированным, поскольку его режим характеризуют как наличие валютной так и денежно кредитной политики. Таким образом, режим валютного курса Кыргызстана является привязанным (управляемым плаванием), то есть «промежуточным режимом» между свободно плавающим и фиксированным. Так как денежная база НБКР может расширятся или сокрашаться как под влиянием валютной, так и инструментов денежно-кредитной политики, согласно данной классификации, валютный режим характеризуется наличием конфликта между денежнокредитной и валютной политиками. Нужно отметить, что процесс становления независимой денежной системы во главе с НБКР и выбора режима валютного курса совпал с периодом начала 90-х годов, когда МВФ поощрял таковые «промежуточные режимы» в развивающихся стра30 25 ЛЕТ ВАЛЮТНОЙ ПОЛИТИКИ НАЦИОНАЛЬНОГО БАНКА ПРОТИВ РЕКОМЕНДАЦИЙ ЭКОНОМИЧЕСКОЙ НАУКИ нах. И Кыргызстан тоже наряду с большинством постсоветских государств по рекомендации МВФ выбрал модель центрального банка с управляемым режимом, с мандатом поддержания стабильности цен. 31 Гипотеза «невозможной троицы» и теория оптимальных валютных зон как инструментарий выбора оптимального валютного режима Развивая проблему трихотомии валютных режимов и антагонизма между денежно-кредитной и валютной политикой Фридмана, экономисты Роберт Манделл и Маркус Флеминг разработали известную модель, позднее названной моделью Манделла-Флеминга которая обосновывала гипотезу «невозможной троицы» или «трилемму международных финансов» согласно которой в условиях открытой экономики и свободного движения капиталов невозможно одновременно проводить независимую денежно кредитную политику и политику направленную на регулирование курса валюты, а нужно выбрать одну из двух, или закрыть каналы движения международного капитала. По сути гипотеза «невозможной троицы» гласит что стране со свободным движением капитала необходимо выбрать либо режим чисто свободно плавающего валютного курса с независимой денежно кредитной политикой и отсутствием вмешательства на валютный рынок, либо чисто фиксированный режим валютного курса с мандатом полной конвертируемости со 100% резервированием и полным отсутствием дискреционной денежно-кредитной политики, как при системе валютного совета — currency board. Гипотеза «невозможной троицы» по сути доказывает провальность, несостоятельность и нежизнеспособность так называемых «промежуточных» валютных режимов с двумя мандатами: денежно-кредитной и валютной политикой одновременно. Поддерживая гипотезу «невозможной троицы» Стенли Фишер (2001г.) выступил со знаменитым докладом1 в котором он заявил о своей приверженности к биполярности точек зрения относительно выбора режима валютного курса в условиях мобильности международного капитала. В частности в этом докладе он сделал несколько основополагающих выводов, которые очень важны для нашего дальнейшего анализа: — согласно его исследованиям по сравнению с 1991 годом Exchange Rate Regimes: Is the Bipolar View Correct? International Monetary Fund 1 35 КУБАН ЧОРОЕВ в 1999 году, в мире было гораздо меньше стран с «промежуточными режимами» (pegged rates), многие страны осуществили сдвиги из центра в пользу чисто свободного плавания или в сторону более жесткого фиксирования (hard peg, currency board). Он выразил мнение, что данная тенденция продолжиться и в будущем, в особенности в развивающихся странах. — главная причина такой тенденции объясняется тем, что в условиях свободного движения капиталов режимы с мягкой привязкой (soft peg) подвержены кризису и не являются жизнеспособными в течение длительных периодов времени. Это в первую очередь связано с логикой «невозможной троицы». — по мере повышения гибкости обменного курса в стране необходимо определить основу своей денежно-кредитной политики. Показатель таргетирования инфляции будет хорошей основой в этом отношении. — выбор между жесткой привязкой и плаванием частично зависит от характеристик экономики, а частично от ее инфляционной истории. Выбор жесткой привязки имеет смысл для стран с длинной историей денежной нестабильности и / или для страны, тесно интегрированной с мировым или региональным движением капиталов. Таковые однозначные выводы ряда авторитетных экономистов в конце 90-х и начале 2000-х годов, оказали сильный эффект для развивающихся стран в движении к биполярности в выборе режима валютного курса: или чисто свободно плавающий или чисто фиксированный (currency board). Но все таки большинство стран к таким решениям пришли в результате кризисов, убедившись в правоте гипотезы «невозможной троицы». Ярким примером является Россия, которая пережив кризис 1998 года, упорно возвращалась несколько раз на режим таргетирования валютного курса с одновременно денежно кредитной политикой. И только нефтяной кризис осени 2014 года, вынудил руководство страны перейти на режим свободного плавания с инфляционным таргетированием. И действительно, по данным Центрального банка России, она не проводила валютных интер36 25 ЛЕТ ВАЛЮТНОЙ ПОЛИТИКИ НАЦИОНАЛЬНОГО БАНКА ПРОТИВ РЕКОМЕНДАЦИЙ ЭКОНОМИЧЕСКОЙ НАУКИ венций с 10-ноября 2014 года по нынешний момент, придерживаясь режима чистого свободного плавания. Исходя из предыдущего анализа исчерпывающих теоретических разработок и выводов ученых экономистов, мы считаем что Кыргызстану тоже необходимо при выборе режима валютного курса сделать сдвиг из «промежуточного режима» привязки (управляемого плавания) с таргетированием валютного курса в сторону либо чисто на свободно плавающий, либо на режим жесткой привязки (фиксированного курса) с мандатом поддержания полной конвертируемости сома, точнее на режим валютного совета (currency board). Возникает логический вопрос, а что лучше? Если исходить из рекомендаций Стенли Фишера, то для Кыргызстана будет лучше режим currency board, поскольку и инфляционная и девальвационная история сома достаточно наполнена драмтическими событиями. Если рассматривать денежную систему страны с точки зрения интегрированности рынка капиталов с мировым движением капиталов, то достаточно принять во внимание показатель доли иностранного участия в капитале банковского сектора который в предыдушие годы составлял более половины, а по состоянию на конец декабря 2017 года составила 47,1%1. Другим, достаточно надежным и теоретически разработанным инструментом выбора режима валютного курса является теория оптимальных валютных зон разработанный упомянутым выше экономистом, лауреатом Нобелевской премии по экономике 1999 года Робертом Манделлом. Он исследуя влияние валютных режимов на экономический рост в развивающихся странах, обнаружил общую закономерность, которая выражается в следующем: чем более открытой является экономика, тем меньше подходит плавающий обменный курс, поэтому стране следует выбрать фиксированный курс. При этом степень откры- 1 http://www.nbkr.kg/index1.jsp?item=80&lang=RUS 37 КУБАН ЧОРОЕВ тости экономики измеряется как половина суммы экспорта и импорта товаров и услуг в процентах от ВВП. Опыт выбора валютного режима развивающимися странами на основе открытости экономики и мобильности движения капиталов демонстрирует что страны выбравшие фиксированный валютный курс добились высоких темпов экономического роста (Гонконг, Тайвань, Сингапур, ОАЭ, Катар и т.д.). Таблица 2. Доля импорта и экспорта к ВВП Из таблицы выше, несложно подсчитать показатель открытости экономики Кыргызстана. К примеру в 2012 году этот показатель был равен 72,75% ((45,2+100,3) /2=72,75), а в 2014 году 63,25%, такие высокие показатели открытости экономики характерны в большинстве странам с высокой численностью трудовых мигрантов, отправляющих денежные переводы на свою родину. Это беспрецедентно высокие показатели открытости экономики с точки зрения теории оптимальных валютных зон. Наверняка Кыргызстан вошел бы по этому показателю в топ 10 стран мира по степени открытости. Соответственно Кыргызстану из рациональных соображений согласно теории оптимальных валютных зон следовало бы принять режим фиксированного курса. По мнению Роберта Мандела, при условии высокой открытости напротив режим с плавающим валютным курсом является негативным фактором для экономики страны. С одной стороны, всякие шоки и флуктуации на финансовом рынке стран основных торгово-экономических партнеров будут оказывать деструктивное влияние на экономику Кыргызстана, что будет непрерывно штормить финансовый рынок, привнося нестабильность. 38 25 ЛЕТ ВАЛЮТНОЙ ПОЛИТИКИ НАЦИОНАЛЬНОГО БАНКА ПРОТИВ РЕКОМЕНДАЦИЙ ЭКОНОМИЧЕСКОЙ НАУКИ Таким образом учитывая специфику экономики Кыргызстана, согласно как выводам исследований Стенли Фишера, так и теоретическим разработкам Роберта Манделла в рамках теории оптимальных валютных зон мы пришли к выводу, что наиболее оптимальным режимом валютного курса для Кыргызстана является вариант жесткой привязки или так называемый режим валютного совета или currency board. 39 Взаимосвязь режима валютного курса и долларизации экономики Одним из важных показателей жизнеспособности режима валютного курса является уровень долларизации экономики, поскольку он показывает насколько хорошо или плохо национальная валюта выполняет функции денег. Долларизация экономики, таким образом связана с проблемой утраты национальной валютой части функций денег в пользу иностранной, в нашем конкретном случае долларами США. Причиной долларизации является хроническая нестабильность и непредсказуемость курса национальной валюты, недоверие со стороны экономических агентов режиму валютного курса денежного регулятора, последствием чего становиться замещение национальных валют и валютных активов в иностранные валюты и активы. Как мера стоимости сом выполняет свою функцию только в отношении мелких потребительских товаров и услуг, а в отношении товаров долгосрочного пользования как автомобили, недвижимость или оборудований мерой стоимости является доллар США. Как средство обращения, также как и в предыдущей функции возможности национальной валюты ограничиваются потребительскими товарами и услугами, а крупные сделки внутри страны совершаются в долларах США. Это делает нас зависимыми от иностранной валюты, даже внутри границ действия национальной валюты, порождая внутренний спрос со стороны граждан страны на доллары США. Это ставит под сомнение конвертируемость валюты внутри страны, не говоря уже о внешней конвертируемости валюты. Как средство сбережения, национальная валюта — сом — не смогла себя проявить, поскольку сом относится к категории обесценивающихся валют. В качестве долгосрочного средства сбережения наши граждане предпочитают доллары США, недвижимость или золото. На сегодняшний день сложно оценить массу долларовой наличности вне банков в Кыргызстане. Устойчивый спрос населения на доллары США в качестве средства сбережения, стимулирует внутренний спрос на иностранную валюту, и обратно создает нагрузку на национальную валюту. В международной практике, при оценке уровня доллариза43 КУБАН ЧОРОЕВ ции экономики применяют показатель долларизации депозитов в банковской системе. Как демонстрирует таблица 1, в последние годы в периоды относительной стабильности национальной валюты по показателю уровня долларизации Кыргызстан находился на уровне 50%-60%, а в периоды волатильности курса сома, данный показатель доходил до 69—76%. По данному показателю Кыргызстан можно отнести в число стран с высоко долларизованными экономиками. Таблица: Динамика долларизации экономики Экономисты МВФ Берг и Боренцштайн изучали проблему выбора режима валютного курса в высоко долларизованных экономиках. Согласно их выводам замещение национальной валюты долларами приводит к увеличению нестабильности обменного курса национальной валюты. Плавающий обменный курс в высоко долларизованных экономиках становится слишком чувствительным к изменению ожиданий. Авторы отмечают также, что чем больше волатильность обменного курса, тем меньше спрос на национальную валюту1. Поэтому авторы приходят к выводу что для стран с высоко долларизированными экономиками лучше иметь фиксированный валютный курс. Berg A., E. Borenstein (2000) «The Choice of Exchange Rate Regime and Monetary Target in Highly Dollarized Economies», IMF Working Paper, 29. 1 44 25 ЛЕТ ВАЛЮТНОЙ ПОЛИТИКИ НАЦИОНАЛЬНОГО БАНКА ПРОТИВ РЕКОМЕНДАЦИЙ ЭКОНОМИЧЕСКОЙ НАУКИ Мы полностью согласны с вышеозвученными мнениями, поскольку они очень хорошо характеризуют особенности долларизации экономики Кыргызстана в условиях режима управляемого плавания. Напиример, как уже было отмечено, долларизация делает спрос на национальную валюту чувствительным к волатильности обменного курса и внешним шокам. Высокая волатильность курса сома в конце 2014 и начале 2015 года привело к уменьшению спроса на национальную валюту, высокому внутреннему спросу на доллары, высокой долларизации депозитов с 51,2% в 2013 году до 58,6% в 2014 году и 69,1% в 2015 году и сжатию денежной базы вследствие интервенций НБКР примерно на треть. Чистые продажи долларов НБКР только в 2014 году составили 516.3 млн долларов США, что составляло порядка четверти золотовалютных резервов. Предпосылками столь драматической волатильности курса сома послужили не фундаментальные экономические факторы как например дефицит платежного баланса, а исключительно психологические факторы вызванные внешним шоком связанным с падением цен на нефть и соответствующими девальвационными ожиданиями в России и Казахстане. Эти психологические факторы усилили девальвационные ожидания среди экономических агентов и вызвали бегство к доллару. Меры экономической политики предпринятые как Правительством, так и НБКР, не дали сколь бы существенных результатов по дедолларизации экономики и уменьшения влияния психологических факторов. Высокая долларизация кредитов в Кыргызстане, который находился на уровне выше 50% в последнее десятилетие, становиться очагом не только экономических, но и социальных проблем в периоды после шоковых колебаний курса национальной валюты, как это было в конце 2014 и в начале 2015 года. Многие заемщики долларовых кредитов оказались неплатежеспособными поскольку если по итогам 2014 года уровень девальвации сома составил 14% то к концу 2015 года уровень девальвации составил 28,2%, что автоматически увеличило долги заемщиков выраженное в национальной валюте 45 КУБАН ЧОРОЕВ больше чем на треть. Если сравним динамику изменения количества просроченных кредитов 2013 года и начала 2016 года то согласно данным КИБ «Ишеним» к концу 2013 года имелось всего 8730 просроченных кредитов, а спустя всего еще два года к началу 2016 года количество просроченных кредитов достигло отметки 1467651. То есть количество просроченных кредитов выросло всего за два года (2014 и 2015 гг.) почти в 17 раз. Промежуточный анализ проблем долларизации экономики, уязвимости экономики к внешним шокам и их взаимосвязи с режимом валютного курса приводит нас к следующим выводам: — высокий показатель долларизации экономики является характерной чертой денежной системы Кыргызстана с режимом управляемого плавания; — доллар в большей степени начал неформально замещать функции денег в стране в ущерб национальной валюте; — долларизация практически разрушила функцию спроса на деньги, сделав спрос на национальную валюту эластичной не к процентным ставкам, а к волатильности национальной валюты или девальвационным ожиданиям; — денежная система Кыргызстана стала высокочувствительной и зависимой от внешних психологических факторов, а не от фундаментальных экономических факторов; — режим управляемого плавания чувствительный к внешним шокам становиться причиной не только хронических макроэкономических проблем, но и социальных проблем вызванных кризисом неплатежеспособности долларовых заемшиков банковской системы, после каждого внешнего шока. — проблему укоренившейся долларизации экономики и замещение функций национальной валюты долларом невозможно решать стандартными мерами как экономической политики, так и административными мерами; 1 www.ishenim.kg 46 25 ЛЕТ ВАЛЮТНОЙ ПОЛИТИКИ НАЦИОНАЛЬНОГО БАНКА ПРОТИВ РЕКОМЕНДАЦИЙ ЭКОНОМИЧЕСКОЙ НАУКИ — экономисты едины во мнении, что для стран с высоко долларизированными экономиками как Кыргызстан лучше перейти на режим фиксированного валютного курса в качестве меры против долларизации экономики и ее негативных последствий; 47 Режим валютного курса и процентные ставки по кредитам Риск обесценивания национальной валюты в условиях открытой и малой экономики зависит от выбранного режима валютного курса. Страны с гибкими режимами валютного курса как Кыргызстан соответственно характеризуются высокой волатильностью национальной валюты и высокими рисками обесценивания национальной валюты. Соответственно в таких странах коммерческие банки при выдаче кредитов в нацвалюте добавляют к процентной ставке премию за риск девальвации валюты, чем выше риск тем выше процентная надбавка за риск. Напротив режим фиксированного курса по мнению Чанг и Веласко1, минимизирует риск обесценивания валюты, что положительно влияет на уменьшение процентных ставок по кредитам и обеспечивает большую стабильность в притоке в страну международного капитала, уменьшая стоимость обслуживания капитала до уровней близких к развитым рынкам капиталов. По их мнению наиболее жесткие режимы валютного курса уменьшая стоимость обслуживания иностранных займов как частных так и государственных, в конечном счете стимулируют более высокие темпы роста инвестиций и ускоряют экономический рост в целом. Чем выше частота и периодичность волатильности валюты тем выше упущенные возможности или потери в потенциальном экономическом росте. Г. Кальво2 ранжируя режимы валютных курсов по функции потерь, которая зависит от волатильности валюты, показал, что режим фиксированного валютного курса всегда предпочтительнее режима гибкого обменного курса. Исходя из данной логики, можно констатировать, что режим управляемого плавания НБКР обусловил стабильно высокие процентные ставки по кредитам в национальной валюте. В то же Chang, R., A. Velasco (2002) «Dollarization: Analytical Issues», NBER Working Paper, 8838. 2 .Calvo G. (2000) «Capital markets and the Exchange Rate With Special Reference to the Dollarization Debate in Latin America», University of Maryland. 1 51 КУБАН ЧОРОЕВ время в странах поддерживающих жесткую фиксацию валюты к резервной (currency board), практически исключается возможность обесценивания валюты, что приводит к снижению процентных ставок коммерческих банков в национальной валюте в результате снижения до минимума курсового риска. Хорошей иллюстрацией вышеизложенной теоретической конструкции является рейтинг стран по уровню средних процентных ставок в коммерческих банках по данным Всемирного банка. Согласно данному рейтингу Кыргызстан по данным на конец 2016-года входил в число 10 стран с самыми высокими процентными ставками со средней процентной ставкой по кредитам 22,23%, занимая в рейтинге 6-е место. Практически все 19 стран возглавляющих список с самыми дорогими кредитами мира поддерживают по классификации МВФ промежуточные режимы валютного курса с управляемым плаванием в том числе и Кыргызстан.1 Напротив, в данном рейтинге страны которые поддерживают классические режимы фиксированного курса занимают лидирующие места по дешевизне коммерческих кредитов. Но для более убедительных аргументов в пользу влияния режима валютного курса на процентные ставки по кредитам, инвестиции и темпы экономического роста будет интересным проанализировать исторические монетарные показатели которые были характерны для стран которые ввели классические фиксированные режимы валютного курса в 90-х годах прошлого столетия как Эстония, Литва и Болгария. Тем более это постсоциалистические страны с переходной экономикой как Кыргызстан. Анализ их примера, может достаточно хорошо продемонстрировать потери в экономическом росте при выборе режима валютного курса в пользу управляемого плавания Кыргызстаном. The World view=chart 1 Bank https://data.worldbank.org/indicator/FR.INR.LEND? 52 25 ЛЕТ ВАЛЮТНОЙ ПОЛИТИКИ НАЦИОНАЛЬНОГО БАНКА ПРОТИВ РЕКОМЕНДАЦИЙ ЭКОНОМИЧЕСКОЙ НАУКИ 53 Литва Центральный банк Литвы ввел режим валютного совета в апреле 1994 года. Режим валютного совета сохранялся вплоть до 1-января 2015 года, когда Литва официально перешла на единую европейскую валюту ЕВРО. По данным МВФ и ЕБРР, после введения режима валютного совета в Литве 1-апреля 1994 года, всего за четыре года международные золотовалютные резервы Литовского Центрального банка выросли в 2,5 раза. Уровень инфляции с 72% снизился до 2,4%-1,5%. Вместо продолжительной рецессии начался экономический рост. Тем временем, рост иностранных инвестиций по сравнению с 1994 годом в последующем наблюдался в беспрецедентном 30 кратном размере в максимуме. Средние процентные ставки по банковским кредитам упали от 91% до 13% годовых. По данным Банка Литвы среднерыночная процентная ставка по кредитам на март 2018 года для юридических лиц составляет 3%, а для физических лиц 3,91%1 Таблица 1. Литва до и после введения валютного совета (1апреля 1994 года) Эстония Эстонский центральный банк ввел режим валютного совета в июне 1992-года. Режим валютного совета сохранялся вплоть до 1-января 2011 года, когда Эстония официально перешла на единую европейскую валюту ЕВРО. После ввода режима валютного совета в июне 1992 года, международные золотовалютные резервы росли высокими темпами увеличившись за 8 лет почти в 5 раз, если золотовалютные резервы в 1992 году составляли 196 млн долл. США, то к 2000 году они составили 935 млн долл. США. Инфляция упала от 47% до 3,3% к 1999 году. Переход к валютному совету переломил ситуацию с экономическим спадом, позволил экономике Эстонии уверенно расти быстрыми темпами. А иностранные инвестиции росли кратными темпами, благодаря стабильности денежной и финансовой системе. Про- 1 https://www.lb.lt/en/lending-rates-1 57 КУБАН ЧОРОЕВ центные ставки по краткосрочным кредитам если до введения режима валютного совета составляли 59,2%, то в последующие годы они неуклонно снижались, если в 1993-году они составили 36,6% то к 2000 году процентные ставки находились на уровне 7.4% годовых. По данным IndexMundi1 к концу 2017 года средняя процентная ставка по кредитам в банковской системе Эстонии составляет 4,2%. Таблица 2. Эстония до и после введения валютного совета (июнь 1992 года) Болгария https://www.indexmundi.com/estonia/ commercial_bank_prime_lending_rate.html 1 58 25 ЛЕТ ВАЛЮТНОЙ ПОЛИТИКИ НАЦИОНАЛЬНОГО БАНКА ПРОТИВ РЕКОМЕНДАЦИЙ ЭКОНОМИЧЕСКОЙ НАУКИ После успехов режима валютного совета в Эстонии и Литве, Центральный банк Болгарии после продолжавшегося системного банковского кризиса 1996 года, 1-июля 1997 года ввел режим валютного совета. В том же 1997 году после введения валютного совета международные резервы Болгарии выросли в 3 раза, а в последующие три года выросли еще на 1 миллиард долларов США. А уровень инфляции с 549% опустился через год на 1,7%, вместо рецессии 6,9% уже с 1998 года начался рост экономики. Беспрецедентными темпами росли объемы прямых иностранных инвестиций. Если показатель пикового значения объема прямых инвестиций достиг уровня 109 млн долларов в 1996 году, то в 1997 году переход к режиму валютного совета поднял уровень доверия экономике Болгарии настолько, что к концу года объем прямых инвестиций составил 504,8 млн долларов, а спустя 3 года в 2000 году данный показатель удвоился достигнув отметки в 1 млрд долларов США. Наглядной демонстрацией как процентные ставки по кредитам реагируют на смену режима валютного курса является пример Болгарии. До банковского кризиса 1996 среднерыночная банковская ставка была достаточно высокой на уровне 40—100% годовых, в год кризиса средние ставки достигли беспрецедентной отметки в 435% годовых. После ввода режима валютного совета, в июле 1997 году значение средней банковской ставки по кредитам упало до од59 КУБАН ЧОРОЕВ нозначной отметки составив 7% годовых, а в последующие 2 года на фоне стабилизации, повышения доверия банковской системе и увеличения притока инвестиций данный показатель установился на уровне 4,6%-4,7% годовых. По данным IndexMundi к концу 2017 года средняя процентная ставка по кредитам в банковской системе Болгарии составляет 5.8% годовых. Таблица 3. Болгария до и после введения валютного совета (1-июля 1997г.) КАК ПЕРЕХОД ВАЛЮТНОМУ СОВЕТУ ПОМОЖЕТ КЫРГЫЗСТАНУ ВЫЙТИ ИЗ ЭКОНОМИЧЕСКОГО КРИЗИСА Валютный совет — это институт выпускающий монеты и денежные знаки полностью конвертируемые на иностранную резервную валюту по фиксированному курсу и по первому требованию. Полное 100% обеспечение международными резервами НБКР по фиксированному курсу национальной валюты находящейся в обращении. Такое правило закрепляется Законом «О Национальном банке КР». Вместо дискреционной монетарной политики действует автоматическая монетарная политика, заключающаяся в обеспечении полной конвертируемости валюты. 60 25 ЛЕТ ВАЛЮТНОЙ ПОЛИТИКИ НАЦИОНАЛЬНОГО БАНКА ПРОТИВ РЕКОМЕНДАЦИЙ ЭКОНОМИЧЕСКОЙ НАУКИ НБКР будет обязан согласно закону обменивать по первому требованию банков сомы на доллары США и обратно по фиксированному курсу. Деньги в обращении в национальной валюте в экономике всегда должны быть равны международным резервам Национального Банка. На январь 2016 года Международные резервы НБКР составляли 1 млрд 686,94 млн $. Денежная база, то есть всего объем сомов в обращении на январь месяц 2016 года всего было 60 млрд 469,8 млн сом, что в долларовом эквиваленте по среднему курсу на январь месяц это составило бы 796,8 млн $. При переходе на валютный режим «валютный совет» в январе 2016 года с фиксацией сома к доллару 75,89 сом за один доллар деньги в обращении должны были бы равны 128 млрд 249 млн сомам. То есть появляется возможность дополнительной эмиссии и монетизации банковской системы на 67,78 млрд сом без угрозы девальвации и инфляции. За счет данной возможности монетизации банковской системы есть уникальный шанс на создание фонда рефинансирования и национального благосостояния при Национальном банке КР и рефинансировать практически всю банковскую и небанковскую микрофинансовую систему на долгосрочной и низкопроцентной основе, что решит проблему как заемщиков Кыргызстана так и создаст прочные предпосылки для выхода из финансового, экономического и социального кризиса. 61 ПРЕИМУЩЕСТВА РЕЖИМА «ВАЛЮТНОГО СОВЕТА» ПЕРЕД РЕЖИМОМ УПРАВЛЯЕМОГО ПЛАВАНИЯ НБКР Автоматический и прозрачный режим работы денежной системы, когда ценность национальной валюты и его курс не зависит от решений руководства НБКР и Правительства; Фиксированный курс национальной валюты гарантированный резервным обеспечением и конституционным законом; Увеличение или уменьшение денежного предложения не влияет на курс национальной валюты; Количество денег в национальной валюте в обращении зависит только от рыночного спроса на эту валюту; Режим нулевой девальвации или отсутствия девальвационного риска в экономике что обуславливает: Низкий уровень инфляции на уровне инфляции резервной валюты, а также стабильность цен на услуги естественных монополий (услуги компаний электроэнергетики, газовых компаний, жилищно коммунальных услуг, электросвязи, муниципального транспорта); 62 25 ЛЕТ ВАЛЮТНОЙ ПОЛИТИКИ НАЦИОНАЛЬНОГО БАНКА ПРОТИВ РЕКОМЕНДАЦИЙ ЭКОНОМИЧЕСКОЙ НАУКИ Возможность долгосрочного прогнозирования и калькуляции доходов и расходов субъектами экономической деятельности; Удешевления кредитов и удлинение сроков кредитования; Привлекательность экономики страны для инвесторов; Невозможность валютных спекуляций и прозрачность функционирования денежной системы; 63 КАК НБКР ПЕРЕХОДИТЬ НА РЕЖИМ ВАЛЮТНОГО СОВЕТА? Законодательно ограничить дискреционную функцию НБКР которые могут влиять на произвольное увеличение предложения денег (право на покупку ГЦБ) Законодательно ограничить власть по кредитованию коммерческих банков только в рамках специального фонда рефинансирования которое обеспечена ЗВР НБКР; Законодательно внести норму согласно которому денежная массав обращении в национальной валюте не может по фиксированному курсу превышать ЗВР НБКР; Законодательно зафиксировать курс сома по отношению к доллару по средневзвешанному курсу на момент принятия закона; Законодательно внести норму согласно которой НБКР будет обязан по первому требованию коммерческих банков обменивать национальную валюту сом на доллар США по установленному законом курсу, и обратно доллары США на сом без комиссии; 64 Операционная деятельность НБКР при режиме «валютного совета» Обменная политика. НБКР будет осуществлять обменные операции по фиксированному курсу сомы на доллары и обратно с коммерческими банками и МФО без комиссии на обмен в наличной и безналичной форме. Также НБКР может проводить операции по обмену с юридическими и физическими лицами через свои специализированные кассы с установлением минимальных лимитов и комиссии за обмен. 67 ОГЛАВЛЕНИЕ Выбор оптимального режима валютного курса или 25 лет валютной политики НБКР против РЕКОМЕНДАЦИЙ большой экономической науки Классификация валютных режимов по Милтону Фридману: трихотомия валютных режимов Валютные режимы управляемые свободным рынком Режим плавающего курса Режим фиксированного курса Привязанный режим валютного курса Фридман как защитник фиксированного курса для развивающихся стран Таблица 1. Трихотомия валютных режимов Милтона Фридмана Гипотеза «невозможной троицы» и теория оптимальных валютных зон как инструментарий выбора оптимального валютного режима Взаимосвязь режима валютного курса и долларизации экономики Режим валютного курса и процентные ставки по кредитам Литва ПРЕИМУЩЕСТВА РЕЖИМА «ВАЛЮТНОГО СОВЕТА» ПЕРЕД РЕЖИМОМ УПРАВЛЯЕМОГО ПЛАВАНИЯ НБКР КАК НБКР ПЕРЕХОДИТЬ НА РЕЖИМ ВАЛЮТНОГО СОВЕТА? Операционная деятельность НБКР при режиме «валютного совета» 3 9 13 16 17 21 25 30 33 41 49 55 62 64 65 Кубан Чороев 25 ЛЕТ ВАЛЮТНОЙ ПОЛИТИКИ НАЦИОНАЛЬНОГО БАНКА ПРОТИВ РЕКОМЕНДАЦИЙ ЭКОНОМИЧЕСКОЙ НАУКИ Создано в интеллектуальной издательской системе Ridero