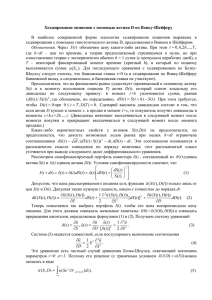

Ценообразование и хеджирование структурных продуктов типа Autocallable

advertisement