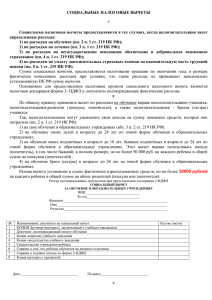

Памятка по социальному налоговому вычету

advertisement

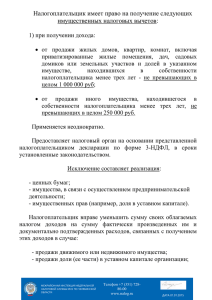

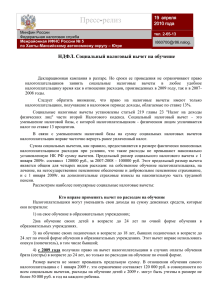

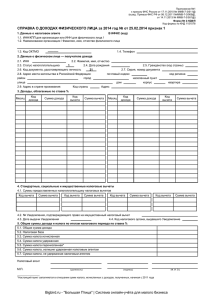

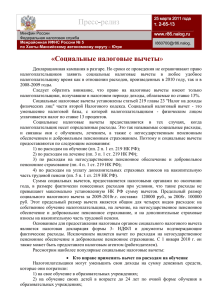

КАК УМЕНЬШИТЬ РАСХОДЫ НА ПЛАТНОЕ ОБРАЗОВАНИЕ? В России существует возможность получить назад часть своих расходов на образование. Для этого следует воспользоваться социальным налоговым вычетом. Он предусмотрен статьей 219 Налогового кодекса Российской Федерации, в соответствии с которой каждый работающий имеет право вернуть часть расходов на обучения по договорной (платной) форме. КТО ВПРАВЕ ВОСПОЛЬЗОВАТЬСЯ СОЦИАЛЬНЫМ НАЛОГОВЫМ ВЫЧЕТОМ? Воспользоваться налоговым вычетом и возместить часть расходов на образование имеют право налогоплательщики налога на доходы физических лиц, в том числе: - работающие студенты любой формы обучения (если договор на обучение заключен от имени студента); - родители студентов в возрасте до 24 лет, обучающихся по очной форме обучения (если договор на обучение заключен от имени родителя). ВЫЧЕТ НЕ ПОЛАГАЕТСЯ, ЕСЛИ: - лицо, заключившее договор на обучение, не уплачивает налог на доходы физических лиц по ставке 13 %; - оплата обучения была осуществлена за счет организации – работодателя студента. СКОЛЬКО МОЖНО СЭКОНОМИТЬ? Работающие студенты – 13 % от суммы, не превышающей 120 000 рублей за один календарный год. Родители студентов – 13 % от суммы, не превышающей 50 000 рублей за один календарный год. Сумма, на которую налогоплательщик вправе уменьшить свои расходы, ограничивается суммой налога на доходы физических лиц, уплаченной в том календарном году, в котором были осуществлены расходы на обучение. В случае если официальный годовой доход налогоплательщика меньше, чем сумма расходов на обучение, то он сможет возместить лишь 13 % от величины официального годового дохода. То есть, если расходы на обучение составили 85 000 рублей, а доход за год равен 30 000 рублей, то налогоплательщик вправе уменьшить свои расходы, лишь на 30 000 * 13% = 3 900 рублей. Социальный налоговый вычет может быть использован за тот год, в котором были произведены расходы на обучение. Неиспользованный остаток вычета не переносится на последующие годы. КАК РАССЧИТАТЬ СУММУ ВЫЧЕТА? Допустим, за год расходы налогоплательщика на обучение составили 85 000 рублей. Рассчитаем сумму, на которую налогоплательщик вправе уменьшить свои расходы. Рассмотрим случай, если студент работает и имеет право получить вычет на себя. Расходы на обучение составили 85 000 рублей, что не превышает установленный законом лимит в 120 000 рублей, следовательно, студент может получить 13% от 85 000 рублей. Таким образом, сумма, которая подлежит возврату, составляет: 85 000 * 13% = 11 050 рублей. Рассмотрим случай, если договор обучения заключен на одного из родителей студента. Расходы на обучение составили 85 000 рублей, что превышает установленный законом лимит в 50 000 рублей, следовательно, можно получить 13% лишь от 50 000 рублей. Таким образом, сумма, которая подлежит возврату, составляет: 50 000 * 13% = 6 500 рублей. КАКИЕ ДОКУМЕНТЫ НЕОБХОДИМЫ ДЛЯ ПОЛУЧЕНИЯ ВЫЧЕТА? По окончании календарного года необходимо подготовить следующие документы 1: 1. Справка с места учебы. 2. Заверенная копия лицензии образовательного учреждения. 3. Заверенная копия свидетельства о государственной аккредитации образовательного учреждения. 4. Копия договора, заключенного между образовательным учреждением и обучающимся, либо между образовательным учреждением и налогоплательщиком-родителем. 5. Платежные документы или их копии (квитанции об оплате). 6. Копия свидетельства о рождении ребенка (в случае получения вычета родителями). 7. Справку из бухгалтерии по месту работы о суммах начисленных и удержанных налогов за истекший год по форме 2-НДФЛ. КАК ПОЛУЧИТЬ ВЫЧЕТ? Заполненную декларацию по налогу на доходы физических лиц и необходимые документы следует направить в налоговый орган по месту регистрации налогоплательщика. Декларация может быть подана в течение трех календарных лет, следующих за годом, в котором были осуществлены расходы. Для получения налогового вычета за несколько лет обучения необходимо подать декларации о доходах и соответствующие документы за каждый год в отдельности. Сумма вычета перечисляется на банковский счет налогоплательщика (в случае отсутствия счёта в банке, необходимо его открыть) в течение одного месяца после окончания проверки документов 2. ЗА ДОПОЛНИТЕЛЬНОЙ ИНФОРМАЦИЕЙ ОБРАЩАЙТЕСЬ В НАЛОГОВЫЕ ОРГАНЫ www.r34.nalog.ru Разработано Волгоградским государственным университетом в рамках гранта «Повышение уровня финансовой грамотности населения и развитие финансового образования в Волгоградской области», предоставленного Комитетом бюджетно-финансовой политики и казначейства Администрации Волгоградской области. 1 2 при предоставлении не заверенных копий документов, необходимо иметь при себе их оригиналы. срок проверки документов составляет три месяца