сравнительный анализ финансовых показателей

advertisement

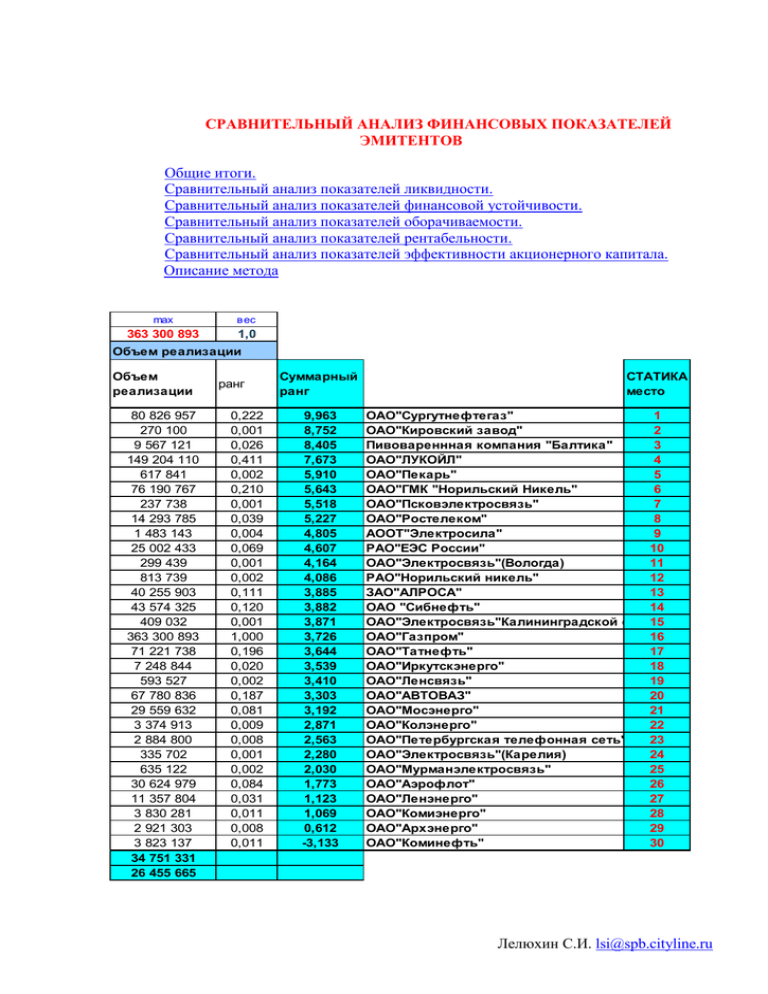

СРАВНИТЕЛЬНЫЙ АНАЛИЗ ФИНАНСОВЫХ ПОКАЗАТЕЛЕЙ ЭМИТЕНТОВ Общие итоги. Сравнительный анализ показателей ликвидности. Сравнительный анализ показателей финансовой устойчивости. Сравнительный анализ показателей оборачиваемости. Сравнительный анализ показателей рентабельности. Сравнительный анализ показателей эффективности акционерного капитала. Описание метода max в ес 363 300 893 1,0 Объем реализации Объем реализации 80 826 957 270 100 9 567 121 149 204 110 617 841 76 190 767 237 738 14 293 785 1 483 143 25 002 433 299 439 813 739 40 255 903 43 574 325 409 032 363 300 893 71 221 738 7 248 844 593 527 67 780 836 29 559 632 3 374 913 2 884 800 335 702 635 122 30 624 979 11 357 804 3 830 281 2 921 303 3 823 137 34 751 331 26 455 665 ранг 0,222 0,001 0,026 0,411 0,002 0,210 0,001 0,039 0,004 0,069 0,001 0,002 0,111 0,120 0,001 1,000 0,196 0,020 0,002 0,187 0,081 0,009 0,008 0,001 0,002 0,084 0,031 0,011 0,008 0,011 Суммарный ранг 9,963 8,752 8,405 7,673 5,910 5,643 5,518 5,227 4,805 4,607 4,164 4,086 3,885 3,882 3,871 3,726 3,644 3,539 3,410 3,303 3,192 2,871 2,563 2,280 2,030 1,773 1,123 1,069 0,612 -3,133 СТАТИКА место ОАО"Сургутнефтегаз" 1 ОАО"Кировский завод" 2 Пивовареннная компания "Балтика" 3 ОАО"ЛУКОЙЛ" 4 ОАО"Пекарь" 5 ОАО"ГМК "Норильский Никель" 6 ОАО"Псковэлектросвязь" 7 ОАО"Ростелеком" 8 АООТ"Электросила" 9 РАО"ЕЭС России" 10 ОАО"Электросвязь"(Вологда) 11 РАО"Норильский никель" 12 ЗАО"АЛРОСА" 13 ОАО "Сибнефть" 14 ОАО"Электросвязь"Калининградской обл.15 ОАО"Газпром" 16 ОАО"Татнефть" 17 ОАО"Иркутскэнерго" 18 ОАО"Ленсвязь" 19 ОАО"АВТОВАЗ" 20 ОАО"Мосэнерго" 21 ОАО"Колэнерго" 22 ОАО"Петербургская телефонная сеть" 23 ОАО"Электросвязь"(Карелия) 24 ОАО"Мурманэлектросвязь" 25 ОАО"Аэрофлот" 26 ОАО"Ленэнерго" 27 ОАО"Комиэнерго" 28 ОАО"Архэнерго" 29 ОАО"Коминефть" 30 Лелюхин С.И. lsi@spb.cityline.ru Информационная база. Исходными данными для анализа являются официальные ежеквартальные отчеты эмитентов ценных бумаг, сдаваемые в ФКЦБ. Однако, во-первых, эмитенты задерживают сдачу отчетов, во-вторых, ФКЦБ задерживает открытие информации на своем официальном сайте. Так данные ФКЦБ менялись в начале сентября и 7 декабря, то есть с задержкой в три месяца. И еще больше месяца не меняются. Состав участников. Количество эмитентов, представленных в анализе, ограничивается 30 компаниями. Это в первую очередь эмитенты, чьи ценные бумаги обращаются на СПВБ. Во вторых, эмитенты, чьи бумаги обращаются на ММВБ и с которыми члены биржи могут совершать сделки на СПВБ. Возможно появление других компаний, чьи ценные бумаги, так или иначе, могут представлять интерес для членов СПВБ. В число этих 30 компании не входят по двум причинам. 1. Их комплексный показатель хуже, чем у первых тридцати. 2. Недоступность отчетной информации. В данном случае принципиально не производится анализ на основе информации полученной непосредственно от эмитентов, только официальная информация. Данные постоянно отслеживаются и в случае раскрытия информации могут происходить изменения в составе участников и в их положении внутри Top-30. Во всяком случае, в базе данных информация (пусть и неполная) о большем количестве компаний. Временной интервал. Больший объем информации в базе и исходя из временных характеристик. Сравнительный анализ проводится на базе трех последних годовых отчетов и текущего квартального. Хранятся, естественно, все заведенные балансовые отчеты. Поэтому база данных постоянно пополняется. Представлены только данные анализа за текущий квартал, в данном случае третий 2001 года. Готовится представление интегрированных показателей за все 4 отчетные периода. Текущий анализ. Нефтяная отрасль. Сургутнефтегаз и ЛУКОЙЛ - понятно. Хотя, забегая вперед, следует сказать, что при динамическом анализе видно, ухудшение их положения. Так по динамике Сургут занимает 19 место, а ЛУКОЙЛ - 26. Причина этого понятна - снижение цен на нефть. Но в силу величины компаний и как следствие их инерционности, это в течение квартала не может сильно повлиять на положение компании. Если взять нефтяную отрасль в целом, то компании находятся в первой половине: Сибнефть - 14 место, Татанефть - 17. За исключением Коминефть которая занимает последнее место. С единственным, среди всех обществ, отрицательным показателем суммарного ранга. Почему так, будет рассмотрено ниже, при анализе по разделам. Но следует отметить, что в динамике Коминефть лидирует и занимает наилучшее среди нефтяных компаний 7 место. Энергетика. Энергетические компании занимают место во второй половине, за исключением РАО ЕЭС, которое занимает 10 место. И далее 18, 21, 22, 27, 28, 29. Такую «кучность» можно объяснить тем, что хотя энергетические компании и естественные монополисты, но в хозяйственной деятельности они ограничены государственной тарифной политикой. Коммуникации. Коммуникационные компании, хотя тоже ограничены тарифными рамками, но у них большая свободная маневра, в частности в области мобильной связи. Сейчас это наглядно видно на примере того, как МТС вторгается в вотчину ПТС. Для этого установлены чисто символические тарифы с целью захвата клиентов. Когда число абонентов исчисляется тысячами это позволительно, когда оно достигнет сотен тысяч, тарифы поднимутся, но рынок уже схвачен, и клиентам деваться некуда. Таким образом, Лелюхин С.И. lsi@spb.cityline.ru место компании в большей степени определяется результатами хозяйственной деятельности, чем в электроэнергетике и поэтому они более равномерно распределены по всему списку. Газпром разместился практически в середине таблицы. Не комментируя этого факта нужно отметить два момента, которые можно отнести и к ряду других компаний. Во первых, трудно анализировать компанию, у которой сотни дочерних и подконтрольных предприятий. Финансовые потоки могут идти и не через материнскую компанию. Но такие компании должны заботиться о деловом имидже, тем более что теперь деловая репутация оценивается даже в балансе. А этот вопрос связан с отношением к миноритарным акционерам. Во вторых, это вопрос соответствиия бухгалтерской отчетности реальности и возможность использования ее данных для фундаментального анализа. Вопрос скорее философский. По крайней мере ниже сделана попытка фундаментального анализа на основе нашей бухгалтерской отчетности. Эмитенты облигаций. Пекарь и АЛРОСА находятся в первой половине. И неудивительно, потому что они эмитируют заемные бумаги. Исполнение обязательств по ним определяется более жесткими, чем по акциям, требованиями вплоть до банкротства. ММК не присутствует, пока нет его отчетности за 3 квартал. Исходя из вышеизложенного, скорее всего оно вовремя представило отчетность, но она погрязла пока где-то в недрах ФКЦБ. Питерские компании. Кировский завод занимает столь высокое место скорее в результате проведенной реструктуризации, то есть неэффективные компании выведены «за скобки». Электросила действительно работает достаточно стабильно и эффективно. Все предприятия анализируются по единой методике и единому алгоритму. И именно комплексность анализа подтверждает тот факт, что величина компании, т.е. объем реализации, приведенный в левом столбце, не оказывает решающего влияния на положение компании, хотя и учитывается. Откуда здесь взялась Балтика, сам удивляюсь. Во первых, ее акции только иногда появляются на ММВБ. Во вторых, она на 75% принадлежит иностранным акционерам. Просто ее данные были введены из интереса, а она сразу прыгнула на третье место. Ну и пусть будет для сравнения. Норильский никель. Не имеет смысла разделять РАО и ГМК, вследствие происходящей реорганизации, реформации, реструктуризации до тех пор, пока этот процесс не закончится. То, что они на 6 и 12 местах следует иметь в виду. В НАЧАЛО Лелюхин С.И. lsi@spb.cityline.ru 1.окт.2001 max в ес max в ес max в ес min в ес 12,20 1,0 10,82 1,0 6,74 1,0 0,80 1,0 Платежеспособность текущая ранг ОАО"Сургутнефтегаз" 12,20 ОАО"Кировский завод" 3,29 Пивовареннная компания "Балтика" 4,34 ОАО"ЛУКОЙЛ" 1,46 ОАО"Пекарь" 1,23 ОАО"ГМК "Норильский Никель" 1,94 ОАО"Псковэлектросвязь" 1,76 ОАО"Ростелеком" 1,51 АООТ"Электросила" 1,19 РАО"ЕЭС России" 1,87 ОАО"Электросвязь"(Вологда) 1,84 РАО"Норильский никель" 8,03 ЗАО"АЛРОСА" 1,42 ОАО "Сибнефть" 1,31 ОАО"Электросвязь"Калининградской обл. 1,65 ОАО"Газпром" 1,91 ОАО"Татнефть" 1,43 ОАО"Иркутскэнерго" 2,12 ОАО"Ленсвязь" 2,05 ОАО"АВТОВАЗ" 1,05 ОАО"Мосэнерго" 2,29 ОАО"Колэнерго" 1,36 ОАО"Петербургская телефонная сеть" 1,53 ОАО"Электросвязь"(Карелия) 1,49 ОАО"Мурманэлектросвязь" 1,49 ОАО"Аэрофлот" 0,99 ОАО"Ленэнерго" 0,97 ОАО"Комиэнерго" 0,92 ОАО"Архэнерго" 0,90 ОАО"Коминефть" 0,76 Среднее значение 2,21 Ср. значение за 3 года 2,17 1,00 0,27 0,36 0,12 0,10 0,16 0,14 0,12 0,10 0,15 0,15 0,66 0,12 0,11 0,13 0,16 0,12 0,17 0,17 0,09 0,19 0,11 0,13 0,12 0,12 0,08 0,08 0,08 0,07 0,06 абсолютна я 10,82 2,74 3,26 1,28 0,56 0,66 1,35 0,99 0,63 1,43 1,49 7,87 0,64 1,20 1,38 1,35 1,06 1,00 1,52 0,63 1,64 0,97 1,20 1,16 1,18 0,74 0,69 0,77 0,69 0,42 1,71 1,70 запасы/ текущий чистые долг/ оборотные ранг ср-в а ранг запасы ранг 1,00 0,25 0,30 0,12 0,05 0,06 0,13 0,09 0,06 0,13 0,14 0,73 0,06 0,11 0,13 0,12 0,10 0,09 0,14 0,06 0,15 0,09 0,11 0,11 0,11 0,07 0,06 0,07 0,06 0,04 1,00 0,31 0,82 0,05 0,46 0,91 0,26 0,10 0,43 0,08 0,20 0,09 0,53 0,06 0,15 0,05 0,24 0,29 0,28 0,27 0,40 0,24 0,10 0,15 0,20 0,13 0,14 0,09 0,12 0,19 0,11 0,17 0,31 0,14 2,48 1,21 0,43 0,26 2,86 0,11 0,30 0,02 1,56 0,26 0,29 0,07 0,68 0,32 0,33 6,74 0,39 0,82 0,23 0,38 0,51 -12,83 -6,38 -1,43 -1,44 -1,00 -0,07 0,32 0,02 0,02 0,05 0,02 0,37 0,18 0,06 0,04 0,42 0,02 0,04 0,00 0,23 0,04 0,04 0,01 0,10 0,05 0,05 1,00 0,06 0,12 0,03 0,06 0,08 -1,91 -0,95 -0,21 -0,21 -0,15 0,80 2,63 0,98 15,71 1,74 0,88 3,04 7,74 1,88 10,27 4,00 8,55 1,52 12,76 5,42 15,31 3,41 2,78 2,87 3,02 2,01 3,39 8,05 5,38 4,01 6,09 5,94 9,01 6,94 4,17 5,34 8,67 Сумма группе по 3,02 0,85 1,52 0,31 0,98 1,31 0,60 0,36 1,01 0,38 0,53 1,48 0,93 0,32 0,45 0,34 0,55 0,60 0,64 1,41 0,80 0,56 0,37 0,44 0,51 -1,62 -0,67 0,02 0,04 0,15 Лелюхин С.И. lsi@spb.cityline.ru АНАЛИЗ ПЛАТЕЖЕСПОСОБНОСТИ (таблица выше) Текущая и абсолютная ликвидность показывают, сколько оборотных средств приходится на рубль долга, в зависимости от ликвидности этих средств. В расчет текущей ликвидности входят все оборотные фонды, в расчет абсолютной наиболее ликвидные денежные средства, краткосрочные вложения и дебиторская задолженность. Для текущей ликвидности норма коэффициента равна обычно 2. Исходя из простого правила - рубль отдать, рубль оставить себе для дальнейшей деятельности. Этот норматив превышают 7 компаний. В диапазоне от 1,5 до 2 значение коэффициента имеют 8 компаний. Учитывая, что в состав оборотных фондов входят производственные запасы для следующих по значению (от 1 до 1,5) коэффициента 10 компаний выполнение обязательств является проблематичным. И наконец тем 5 компаниям, значение коэффициента у которых меньше 1, для того чтобы погасить долги приходится или рассчитывать на отличные результаты будущей деятельности или распродавать производственные запасы и принимать экстренные меры по «выколачиванию» долгов, если им должны. Значение показателя по сравнению со средним за 3 года увеличилось на 2%. В расчет абсолютной ликвидности не входят запасы, поэтому значение этого коэффициента меньше, чем у коэффициента текущей ликвидности. При значениях этого показателя >2 обязательства выполняются оперативно и без проблем для предприятия. Таких компаний только 4. При значениях меньше 1 остается уповать только на результаты будущей деятельности, так как запасы не учитываются. Таких компаний 12. Этот показатель учитывает и отраслевую принадлежность компании, так как не во всех видах деятельности необходимы большие производственные запасы. Так все коммуникационные компании по значениям этого показателя переместились в верхнюю половину «турнирной таблицы». По общим итогам они были рассредоточены по всей таблице. Значение показателя по сравнению со средним за 3 года практически постоянным. Это подтверждает и отношение запасов к оборотным средствам. Наибольшее значение имеют производственные компании – Автоваз, Электросила, Пекарь, АЛРОСА, ГМК Норильский никель. Возникает вопрос, почему это отношение принимает отрицательное значение, хотя запасы составляют часть оборотных средств. Дело в том, что в расчете используются чистые оборотные средства, то есть оборотные средства за вычетом кредиторской задолженности, и если кредиторская задолженность больше оборотных средств, то отношение принимает отрицательное значение. В таком плачевном положении находятся пять компаний, а совсем плохо у Ленэнерго и Аэрофлота. «Благодаря» этим компаниям среднее значение этого показателя также приобрело отрицательное значение по сравнению со средним за 3 года. Правда, в расчете за предыдущие два года не участвовал Аэрофлот. И, наконец, отношение текущей задолженности к запасам, показывает, на какую долю производственных запасов претендуют кредиторы. Анализируется исходя из минимального значения. Характерны показатели двух нефтяных компаний. У Сургутнефтегаза - минимальное среди всех значение – 0,8. У ЛУКОЙЛа максимальное – 15,71. С точки зрения кредитора лучше иметь дело с Сургутом. С точки зрения акционера требуется дополнительный анализ – а может ЛУКОЙЛ специально не держит запасов, придет налоговая полиция арестовывать, а нечего. Значение показателя по сравнению со средним за 3 года уменьшилось на 38%, или если исходить из того, что оно должно быть меньше улучшилось на 38%. В НАЧАЛО Лелюхин С.И. lsi@spb.cityline.ru min в ес min в ес min в ес min в ес max в ес 0,03 1,0 0,03 1,0 0,05 1,0 0,05 1,0 0,90 1,0 ранг Тек. долг/ ост.стоим. основ ных средств ранг обеспечен нось собств енн ыми Устойчивость Общ.долг/ текущий ост.стоим. долг/ итог основ . актив а ранг средств Общ.долг/и тог актив а ОАО"Сургутнефтегаз" 0,05 ОАО"Кировский завод" 0,03 Пивовареннная компания "Балтика" 0,17 ОАО"ЛУКОЙЛ" (НП) 0,50 ОАО"Пекарь" 0,19 ОАО"ГМК "Норильский Никель" 0,25 ОАО"Псковэлектросвязь" 0,07 ОАО"Ростелеком" 0,59 АООТ"Электросила" 0,59 РАО"ЕЭС России" 0,10 ОАО"Электросвязь"(Вологда) 0,19 РАО"Норильский никель" 0,81 ЗАО"АЛРОСА" 0,49 ОАО "Сибнефть" 0,83 ОАО"Электросвязь"Калининградской обл. 0,22 ОАО"Газпром" 0,24 ОАО"Татнефть" 0,46 ОАО"Иркутскэнерго" 0,13 ОАО"Ленсвязь" 0,20 ОАО"АВТОВАЗ" 0,65 ОАО"Мосэнерго" 0,23 ОАО"Колэнерго" 0,12 ОАО"Петербургская телефонная сеть" 0,23 ОАО"Электросвязь"(Карелия) 0,25 ОАО"Мурманэлектросвязь" 0,26 ОАО"Аэрофлот" 0,68 ОАО"Ленэнерго" 0,24 ОАО"Комиэнерго" 0,37 ОАО"Архэнерго"(НП) 0,60 ОАО"Коминефть" 0,89 Среднее значение 0,35 Ср. значение за 3 года 0,34 0,67 1,00 0,21 0,07 0,19 0,14 0,47 0,06 0,06 0,37 0,18 0,04 0,07 0,04 0,16 0,15 0,08 0,28 0,18 0,05 0,15 0,29 0,15 0,14 0,13 0,05 0,15 0,09 0,06 0,04 0,04 0,03 0,10 0,41 0,19 0,24 0,07 0,24 0,59 0,08 0,10 0,10 0,32 0,55 0,18 0,14 0,33 0,12 0,12 0,35 0,12 0,10 0,12 0,10 0,16 0,64 0,22 0,36 0,58 0,29 0,23 0,23 0,82 1,00 0,34 0,08 0,18 0,14 0,46 0,14 0,06 0,44 0,33 0,35 0,11 0,06 0,19 0,24 0,10 0,28 0,28 0,10 0,27 0,33 0,29 0,34 0,21 0,05 0,16 0,10 0,06 0,12 0,15 0,05 0,36 31,27 0,36 1,30 0,09 1,09 3,32 0,37 0,24 96,36 1,36 42,45 0,47 0,39 1,67 0,19 0,31 1,31 0,33 0,13 0,32 0,35 0,38 3,06 0,32 0,65 1,59 1,99 6,41 16,33 0,33 1,00 0,14 0,00 0,14 0,04 0,53 0,05 0,01 0,13 0,21 0,00 0,04 0,00 0,11 0,13 0,03 0,27 0,16 0,04 0,15 0,38 0,16 0,14 0,13 0,02 0,15 0,08 0,03 0,02 0,15 0,05 0,22 26,68 0,36 1,30 0,09 0,46 3,32 0,30 0,13 13,84 0,89 27,83 0,40 0,24 1,27 0,19 0,19 0,72 0,20 0,13 0,16 0,14 0,23 2,92 0,32 0,65 1,59 0,66 2,85 7,66 0,32 1,00 0,22 0,00 0,13 0,04 0,51 0,10 0,01 0,16 0,36 0,00 0,05 0,00 0,12 0,20 0,04 0,26 0,25 0,07 0,24 0,37 0,30 0,34 0,21 0,02 0,15 0,07 0,03 0,07 0,90 0,69 0,62 0,15 0,19 0,46 0,43 -0,61 0,16 0,34 -0,01 -0,04 -0,09 -0,17 0,26 0,13 0,02 0,51 0,20 -0,74 0,20 0,14 -0,29 -0,66 -0,09 -0,09 -0,12 -0,13 -0,14 -3,01 -0,03 0,00 ранг 1,00 0,77 0,69 0,17 0,21 0,52 0,48 -0,68 0,18 0,37 -0,01 -0,05 -0,10 -0,19 0,29 0,15 0,02 0,57 0,23 -0,82 0,23 0,15 -0,32 -0,74 -0,10 -0,10 -0,13 -0,14 -0,16 -3,36 Сумма группе по 3,15 4,77 1,59 0,33 0,85 0,88 2,46 -0,33 0,32 1,47 1,07 0,35 0,17 -0,08 0,87 0,86 0,27 1,65 1,10 -0,57 1,05 1,52 0,58 0,23 0,58 0,04 0,48 0,20 0,02 -3,11 1,01 0,88 Лелюхин С.И. lsi@spb.cityline.ru АНАЛИЗ ФИНАНСОВОЙ УСТОЙЧИВОСТИ (таблица выше) Отношения общего долга к итогу актива и текущего долга к итогу актива показывают удельный вес задолженности в структуре баланса и анализируются с точки зрения минимизации этих параметров. По разнице между этими показателями видно, что долгосрочные кредиты, о которых недавно не имело смысла говорить, приобретают все большее значение. Так в показателях Коминефть заемные средства составляют 89%, из них долгосрочные кредиты и займы 60%. У РАО Норильский никель эти показатели соответственно 81 и 70 процентов. У девяти компаний общая задолженность превышает 50%, что не есть хорошо, говоря по одесски. Значение показателя по сравнению со средним за 3 года практически не изменились. Отношения общего долга к остаточной стоимости основных средств и текущего долга к остаточной стоимости основных средств, показывают какая часть основных средств, фактически находится в залоге. Особенно опасен залог под текущую задолженность, не успеешь оглянуться…. У 12 компаний собственные средства полностью заложены, из них у 8 под краткосрочные кредиты. У некоторых из них (Аэрофлот, Электросила) не один раз. А у РАО Норильский никель, ЛУКОЙЛа и Сибнефти значения этих параметров принимают запредельное значение. Значение показателя по сравнению со средним за 3 года улучшилось (исходя из целесообразности минимизации) на 60% по долгосрочным займам и на 62% по краткосрочным. Коэффициент обеспеченности собственными средствами. Имеются в виду оборотные средства. Суть его в том, какую часть оборотных средств составляют собственные, после того как профинансированы все основные средства. Если у компании, а таких 14, этот параметр принимает отрицательное значение, это значит что не только оборотные, но и основные производственные фонды финансируются за счет заемных средств. «Лидером» здесь является Коминефть и, как было обещано, выяснилось, что именно из-за этого параметра она занимает последнее место при общем анализе. Интересно, что те три компании: Сургутнефтегаз, Кировский завод и Балтика, которые лидируют при общем анализе, занимают первые места и по этому параметру. Значение показателя по сравнению со средним за 3 года чуть ухудшилось. Посчитать количественно не представляется возможным, так как среднее значение за три года равно нулю, а на нуль ничего, к сожалению, не делится. В НАЧАЛО Лелюхин С.И. lsi@spb.cityline.ru max в ес max в ес max в ес max в ес max в ес 1,72 1,0 61 249 958 0,1 30,46 1,0 7,04 1,0 5,91 1,0 Оборачиваемость общ коэфф готов ой оборачив а продукции емости ранг ОАО"Сургутнефтегаз" 0,28 ОАО"Кировский завод" 0,19 Пивовареннная компания "Балтика" 1,15 ОАО"ЛУКОЙЛ" (НП) 1,36 ОАО"Пекарь" 1,49 ОАО"ГМК "Норильский Никель" 0,44 ОАО"Псковэлектросвязь" 0,46 ОАО"Ростелеком" 0,36 АООТ"Электросила" 0,64 РАО"ЕЭС России" 0,13 ОАО"Электросвязь"(Вологда) 0,59 РАО"Норильский никель" 0,07 ЗАО"АЛРОСА" 0,63 ОАО "Сибнефть" 1,13 ОАО"Электросвязь"Калининградской обл. 0,63 ОАО"Газпром" 0,18 ОАО"Татнефть" 0,77 ОАО"Иркутскэнерго" 0,26 ОАО"Ленсвязь" 0,55 ОАО"АВТОВАЗ" 0,86 ОАО"Мосэнерго" 0,41 ОАО"Колэнерго" 0,28 ОАО"Петербургская телефонная сеть" 0,37 ОАО"Электросвязь"(Карелия) 0,45 ОАО"Мурманэлектросвязь" 0,44 ОАО"Аэрофлот" 1,72 ОАО"Ленэнерго" 0,41 ОАО"Комиэнерго" 0,50 ОАО"Архэнерго"(НП) 0,37 ОАО"Коминефть" 0,36 Среднее значение 0,58 Ср. значение за 3 года 0,72 дебиторск. кредиторс. собств енны задолженн задолженн х средств ранг ости ранг ости ранг 0,17 115 0,00 0,11 1 277 0,00 0,67 9 567 121 0,02 0,79 325,01 0,00 0,86 150 0,00 0,26 41,67 0,00 0,27 814 0,00 0,21 8 048 0,00 0,37 20 0,00 0,08 1925,19 0,00 0,34 730 0,00 0,04 1413,97 0,00 0,36 224 0,00 0,66 157,34 0,00 0,37 9 512 0,00 0,11 104,85 0,00 0,45 26 0,00 0,15 7248844,00 0,01 0,32 2945,54 0,00 0,50 47,32 0,00 0,24 201,69 0,00 0,16 6 749 826 0,01 0,21 7 158 0,00 0,26 9591,49 0,00 0,26 516,36 0,00 1,00 61 249 958 0,10 0,24 558 0,00 0,29 2159,73 0,00 0,21 13339,28 0,00 0,21 617,43 0,00 2829258,93 1821815,11 6,24 5,37 30,46 2,68 17,35 2,74 4,99 1,85 2,38 1,04 4,77 0,11 5,38 2,47 2,82 0,96 2,43 1,30 4,60 7,04 1,95 3,06 2,81 4,28 2,55 4,98 2,99 1,84 0,87 3,34 4,52 4,12 0,20 0,18 1,00 0,09 0,57 0,09 0,16 0,06 0,08 0,03 0,16 0,00 0,18 0,08 0,09 0,03 0,08 0,04 0,15 0,23 0,06 0,10 0,09 0,14 0,08 0,16 0,10 0,06 0,03 0,11 7,04 6,15 6,88 2,87 6,82 1,49 6,13 0,60 1,14 1,34 3,00 0,10 1,32 1,42 3,29 0,77 1,79 1,83 3,29 1,29 1,77 2,56 1,63 1,84 1,72 2,45 1,71 1,37 0,63 0,44 2,49 2,33 1,00 0,87 0,98 0,41 0,97 0,21 0,87 0,09 0,16 0,19 0,43 0,01 0,19 0,20 0,47 0,11 0,25 0,26 0,47 0,18 0,25 0,36 0,23 0,26 0,25 0,35 0,24 0,19 0,09 0,06 0,30 0,20 1,39 2,69 1,90 0,64 0,50 0,95 1,47 0,15 0,74 0,34 1,20 5,65 0,79 0,24 1,41 0,31 0,66 2,60 0,54 0,31 0,47 0,60 0,59 5,91 0,55 0,79 0,92 2,27 1,24 1,26 ранг 0,05 0,03 0,23 0,46 0,32 0,11 0,09 0,16 0,25 0,02 0,12 0,06 0,20 0,96 0,13 0,04 0,24 0,05 0,11 0,44 0,09 0,05 0,08 0,10 0,10 1,00 0,09 0,13 0,15 0,38 Сумма по группе 1,42 1,20 2,90 1,74 2,72 0,67 1,39 0,52 0,86 0,33 1,05 0,11 0,93 1,90 1,06 0,29 1,02 0,52 1,05 1,35 0,64 0,69 0,62 0,77 0,69 2,61 0,67 0,68 0,48 0,77 1,05 #ЗНАЧ! Лелюхин С.И. lsi@spb.cityline.ru АНАЛИЗ ОБОРАЧИВАЕМОСТИ (таблица выше) Общий коэффициент оборачиваемости. Показывает оборачиваемость итога актива. Лидеры - Аэрофлот, Пекарь, ЛУКОЙЛ. Аутсайдеры – Газпром, ЕЭС России, РАО Норильский никель. Такой расклад, особенно состав аутсайдеров, служит косвенным подтверждением того, что отмечалось при общем анализе. А именно, что в компаниях с десятками дочерних предприятий финансовые потоки (выручка от реализации) идет преимущественно через «дочек», а не через материнскую компанию. Хотя немалую роль в определении этих показателей играет и величина итога актива. В общем, этот вопрос требует специального анализа. Значение показателя по сравнению со средним за 3 года ухудшилось. Следующий показатель оборачиваемость готовой продукции имеет смысл использовать при специальном анализе с учетом отраслевой направленности. Потому что запасов готовой продукции, отражаемых в балансе, у энергетических и коммуникационных компаний практически нет. Его имеет смысл использовать при анализе производственных компаний. Сейчас его роль при общем анализе сведена до 10%, путем присвоения весовому коэффициенту значения 0,1. Дальше без комментариев. Оборачиваемость дебиторской задолженности. При анализе этого показателя можно заметить роль отраслевой принадлежности компаний. Если коммуникационные компании за неуплату абонентской платы просто отключают клиентов, то энергетические компании вынуждены к неплательщикам, даже злостным, относится либеральнее. Это вызвано как техническими, так и социальными причинами. Поэтому если коммуникационные компании распределены равномерно, то энергетические сгруппированы внизу таблицы. Вопрос оборачиваемости кредиторской задолженности одинаков для всех, поэтому здесь не прослеживается отраслевых или иных закономерностей. Значение показателя по сравнению со средними за 3 года улучшились. Для дебиторской задолженности на 10%, для кредиторской задолженности на 6,5%. А вот оборачиваемость активов (общая оборачиваемость) замедлилась на 19%. Интересную информацию можно выявить при анализе оборачиваемости собственных средств. В тройку аутсайдеров в компанию Газпрома и РАО ЕЭС вошел Кировский завод. Раньше он был в опасной близости. Учитывая то, что было сказано при анализе общей оборачиваемости, это еще одно подтверждение того, что было сказано о Кировском заводе в общих итогах. Внушительный список дочерних и зависимых обществ Кировского завода, подтверждает то, что он выбрал путь реорганизации в псевдохолдинг. Псевдо потому, что законодательство о холдингах практически не разработано. Лидерство по этому показателю свидетельствует скорее о малом удельном весе собственных средств в структуре баланса по сравнению с объемом реализации. Так у Сибнефти долг превышает основные средства в 27 раз, а у ЛУКОЙЛа в 26. Из 5 лидеров у 3 отрицательные показатели обеспеченности собственными средствами, то есть они финансируются не из собственных средств. Значение показателя по сравнению со средним за 3 года примерно на том же уровне. В НАЧАЛО Лелюхин С.И. lsi@spb.cityline.ru max в ес max в ес max в ес max в ес 65,66 1,0 45,07 1,0 23,61 1,0 654,31 1,0 Рентабельность Норма балансов о й прибыли ОАО"Сургутнефтегаз" 52,85 ОАО"Кировский завод" 33,73 Пивовареннная компания "Балтика" 28,53 ОАО"ЛУКОЙЛ" (НП) 17,33 ОАО"Пекарь" 4,18 ОАО"ГМК "Норильский Никель" 47,42 ОАО"Псковэлектросвязь" 13,63 ОАО"Ростелеком" 21,99 АООТ"Электросила" 15,60 РАО"ЕЭС России" 63,72 ОАО"Электросвязь"(Вологда) 20,62 РАО"Норильский никель" 65,66 ЗАО"АЛРОСА" 31,58 ОАО "Сибнефть" 3,89 ОАО"Электросвязь"Калининградской обл. 25,33 ОАО"Газпром" 32,52 ОАО"Татнефть" 22,98 ОАО"Иркутскэнерго" 17,92 ОАО"Ленсвязь" 9,55 ОАО"АВТОВАЗ" 12,81 ОАО"Мосэнерго" 11,73 ОАО"Колэнерго" -3,78 ОАО"Петербургская телефонная сеть" 18,37 ОАО"Электросвязь"(Карелия) 11,64 ОАО"Мурманэлектросвязь" 1,06 ОАО"Аэрофлот" 4,31 ОАО"Ленэнерго" 7,34 ОАО"Комиэнерго" 0,49 ОАО"Архэнерго"(НП) -0,65 ОАО"Коминефть" -22,57 Среднее значение 18,99 Ср. значение за 3 года 23,06 Чистая норма ранг прибыли Доход на Сумма Общий ост. стоим доход на по основ ных актив ы ранг ранг средств ранг группе 0,80 0,51 0,43 0,26 0,06 0,72 0,21 0,33 0,24 0,97 0,31 1,00 0,48 0,06 0,39 0,50 0,35 0,27 0,15 0,20 0,18 -0,06 0,28 0,18 0,02 0,07 0,11 0,01 -0,01 -0,34 0,85 0,59 0,51 0,27 0,07 0,79 0,17 0,28 0,30 1,00 0,34 0,98 0,52 0,04 0,38 0,47 0,36 0,21 0,08 0,14 0,13 -0,10 0,24 0,11 -0,02 0,04 0,11 -0,04 -0,02 -0,50 38,27 26,54 23,11 12,11 3,36 35,55 7,88 12,59 13,46 45,07 15,38 43,97 23,27 1,90 16,93 21,27 16,31 9,24 3,40 6,48 5,72 -4,55 10,69 5,15 -1,03 1,77 4,96 -1,99 -0,95 -22,57 12,44 16,35 9,91 4,97 23,61 14,41 5,05 13,53 3,60 4,65 7,48 5,82 8,91 2,84 12,79 1,74 9,80 3,78 11,24 2,48 1,80 5,48 2,35 -1,24 3,81 2,30 -0,45 2,87 2,04 -1,01 -0,35 -7,64 5,22 6,41 0,42 0,21 1,00 0,61 0,21 0,57 0,15 0,20 0,32 0,25 0,38 0,12 0,54 0,07 0,42 0,16 0,48 0,11 0,08 0,23 0,10 -0,05 0,16 0,10 -0,02 0,12 0,09 -0,04 -0,01 -0,32 51,67 168,06 234,43 200,39 654,31 82,87 351,04 100,63 79,27 90,13 308,03 8,29 122,46 128,64 198,60 65,54 147,58 104,52 213,17 227,45 143,71 199,00 201,96 299,78 184,35 280,22 195,82 154,57 70,59 152,75 180,66 190,54 0,08 0,26 0,36 0,31 1,00 0,13 0,54 0,15 0,12 0,14 0,47 0,01 0,19 0,20 0,30 0,10 0,23 0,16 0,33 0,35 0,22 0,30 0,31 0,46 0,28 0,43 0,30 0,24 0,11 0,23 2,15 1,57 2,31 1,45 1,35 2,21 1,07 0,96 0,97 2,35 1,50 2,11 1,73 0,37 1,48 1,23 1,41 0,74 0,62 0,92 0,62 0,09 0,99 0,85 0,26 0,65 0,61 0,16 0,06 -0,93 1,06 1,17 Лелюхин С.И. lsi@spb.cityline.ru АНАЛИЗ ПОКАЗАТЕЛЕЙ РЕНТАБЕЛЬНОСТИ (таблица выше) Предыдущие три группы показателей больше показывают «кухню» компаний, характеризуют общее состояние и больше интересны для кредиторов и владельцев облигаций. Эти две группы показателей гораздо ближе владельцам акций. Дивиденды, если они платятся, это все же часть прибыли. Даже если они не выплачиваются, то реинвестируются, что тоже выгодно акционерам. Не будем говорить о грустном, о том, что при нашей системе учета и налогообложения прибыль чаще, чем нужно скрывается, «сливается налево» и т.д. Норма балансовой прибыли. Норма чистой прибыли. Отношение соответствующей прибыли к чистому объему продаж. В семерке лидеров по этим показателям и наиболее ликвидные акции – РАО ЕЭС и Газпром, оба Норильских никеля и РАО и ГМК, лидер по общему итогу Сургутнефтегаз. Их все можно отнести к «голубым фишкам». К ним же относятся АЛРОСА и Кировский завод. Убыточных предприятий по балансовой прибыли три, а по чистой пять. В целом показатели рентабельности по сравнению со средними за 3 года уменьшились по балансовой прибыли на 17%, по чистой на 24%. По общему доходу на активы выделяются 5 компаний, у которых этот показатель превышает 10%. Здесь под общими доходами понимается прибыль после уплаты налогов. Это Балтика, ЛУКОЙЛ, ГМК Норильский никель, АЛРОСА и Татнефть. Значение показателя по сравнению со средним за 3 года уменьшилось на 18%. И, наконец, отношение общего дохода к остаточной стоимости основных средств. Здесь ситуация резко меняется. Те компании, которые лидировали по доходу на активы, резко ушли вниз. Зато в лидеры вышли три коммуникационные компании Пскова, Вологды и Карелии а также Пекарь и Аэрофлот. У них сравнительно небольшой размер основных фондов (за исключением, может быть, Аэрофлота) и соответствующая отдача этих основных фондов. К сожалению, на фондовом рынке мало обращается ценных бумаг производственных компаний, и анализ по этому параметру мог бы дать интересные результаты. В НАЧАЛО Лелюхин С.И. lsi@spb.cityline.ru max в ес max в ес max в ес max в ес 7156,07 1,0 1294,15 1,0 866,29 1,0 6712,94 1,0 Эффективность акционерного капитала Объем реализ./ус ранг т.кап. ОАО"Сургутнефтегаз" 2 ОАО"Кировский завод" 249 Пивовареннная компания "Балтика" 79 ОАО"ЛУКОЙЛ" (НП) 7 156 ОАО"Пекарь" 12 ОАО"ГМК "Норильский Никель" 302 ОАО"Псковэлектросвязь" 2 ОАО"Ростелеком" 5 885 АООТ"Электросила" 3 281 РАО"ЕЭС России" 1 ОАО"Электросвязь"(Вологда) 2 РАО"Норильский никель" 17 ЗАО"АЛРОСА" 15 ОАО "Сибнефть" 5 744 ОАО"Электросвязь"Калининградской обл.8 ОАО"Газпром" 3 ОАО"Татнефть" 306 ОАО"Иркутскэнерго" 2 ОАО"Ленсвязь" 2 ОАО"АВТОВАЗ" 4 ОАО"Мосэнерго" 1 ОАО"Колэнерго" 7 ОАО"Петербургская телефонная сеть" 5 ОАО"Электросвязь"(Карелия) 1 ОАО"Мурманэлектросвязь" 2 ОАО"Аэрофлот" 28 ОАО"Ленэнерго" 13 ОАО"Комиэнерго" 1 ОАО"Архэнерго"(НП) 1 ОАО"Коминефть" 67 Среднее значение 773,22 Ср. значение за 3 года 0,000 0,035 0,011 1,000 0,002 0,042 0,000 0,822 0,459 0,000 0,000 0,002 0,002 0,803 0,001 0,000 0,043 0,000 0,000 0,001 0,000 0,001 0,001 0,000 0,000 0,004 0,002 0,000 0,000 0,009 Прибыль/ ранг уст.кап. 0,98 83,90 22,64 1 240,49 0,49 143,01 0,25 1 294,15 511,76 0,74 0,50 11,31 4,71 223,45 1,91 1,00 70,36 0,27 0,21 0,54 0,12 -0,27 0,90 0,12 0,02 1,19 0,93 0,00 -0,01 -15,15 120,02 0,001 0,065 0,017 0,959 0,000 0,111 0,000 1,000 0,395 0,001 0,000 0,009 0,004 0,173 0,001 0,001 0,054 0,000 0,000 0,000 0,000 0,000 0,001 0,000 0,000 0,001 0,001 0,000 0,000 -0,012 Нераспр. прибыль/ ранг уст.кап. 0,71 66,02 18,33 866,29 0,39 107,20 0,14 740,18 441,60 0,52 0,37 7,57 3,47 109,27 1,27 0,65 49,95 0,00 0,08 0,27 0,06 -0,32 0,52 0,05 -0,02 0,49 0,63 -0,02 -0,01 -15,15 80,02 0,001 0,076 0,021 1,000 0,000 0,124 0,000 0,854 0,510 0,001 0,000 0,009 0,004 0,126 0,001 0,001 0,058 0,000 0,000 0,000 0,000 0,000 0,001 0,000 0,000 0,001 0,001 0,000 0,000 -0,017 Чистые активы/у.к. 6,62 1 280,50 64,68 3 209,06 6,29 604,44 3,73 6 712,94 1 831,07 8,12 3,29 86,67 14,10 1 031,56 10,32 13,22 246,41 4,68 2,68 1,77 1,84 22,68 10,43 1,68 2,57 4,25 23,98 1,01 3,21 22,70 507,88 ранг 0,001 0,191 0,010 0,478 0,001 0,090 0,001 1,000 0,273 0,001 0,000 0,013 0,002 0,154 0,002 0,002 0,037 0,001 0,000 0,000 0,000 0,003 0,002 0,000 0,000 0,001 0,004 0,000 0,000 0,003 Сумма по группе 0,003 0,367 0,059 3,437 0,003 0,366 0,001 3,677 1,637 0,003 0,002 0,033 0,012 1,255 0,006 0,004 0,192 0,001 0,001 0,002 0,001 0,004 0,004 0,001 0,001 0,006 0,007 0,000 0,001 -0,016 Лелюхин С.И. lsi@spb.cityline.ru АНАЛИЗ ЭФФЕКТИВНОСТИ АКЦИОНЕРНОГО КАПИТАЛА (таблица выше) Данные этой группы показателей показывают балансовые показатели, приходящиеся на рубль уставного капитала. Дело в том, что номинал акций колеблется в диапазоне от 2,5 копеек у ЛУКОЙЛа, до 13 502,5 рублей у АЛРОСА. Сравнивать между собой показатели в расчете на одну акцию затруднительно, если вообще возможно, поэтому показатели взяты в расчете на рубль уставного капитала. При анализе этой группы показателей возникает интересный вопрос такой загадочной строки баланса как добавочный капитал. Основным источником добавочного капитала является переоценка основных средств. Возможности использования этого капитала достаточно широки, вплоть до погашения убытков. Но владельцем добавочного капитала являются акционеры. Отсюда возможны два подхода к его распределению между акционерами. Первый – капитал распределяется между акционерами пропорционально их доле в уставном капитале. Такую операцию недавно делало ЛОМО. Второй вариант – «ползучее» перераспределение собственности. Утверждается закрытая подписка, в результате которой даже если новые акции оплачиваются деньгами, меняется структура собственников и, соответственно, распределение между ними добавочного капитала. Решение о закрытой подписке в апреле прошлого года приняла Электросила. Отношение чистых активов к уставному капиталу. Чистые активы рассчитываются в соответствии с Приказом Минфина № 71/149 от 05.08.1996 г. В таблице явно обозначилась группа из 7 компаний у которых на рубль уставного капитала приходится свыше 250 рублей чистых активов. Явно, что перевод добавочного капитала в уставный еще не закончился и следует ожидать дальнейшего развития событий в той или иной форме, как обозначено в предыдущем абзаце. От 10 до 250 рублей чистых активов на рубль уставного капитала у 9 компаний. Здесь комбинированный вариант. Превышение стоимости чистых активов над акционерным капиталом может быть как результатом хозяйственной деятельности, так и недоиспользования добавочного капитала. Чистые активы равны уставному капиталу с точностью 1% у Комиэнерго. Отношение объема реализации к уставному капиталу. Здесь и в следующих двух показателях надо учитывать поправку на величину добавочного капитала. Возможно, имеет смысл, и это будет сделано в ближайшем будущем, рассчитывать этот показатель, введя в знаменатель собственные средства, а не уставный капитал. Суть измениться ненамного, потому что добавочный капитал принадлежит акционерам, зато результаты будут более приспособлены для сравнения между собой. А пока лучше посмотреть нижнюю часть таблицы. У 5 компаний на рубль уставного капитала приходится рубль реализации, а у 6 компаний два рубля. У тех же 7 компаний на рубль уставного капитала приходится более 250 рублей реализации. Это, можно сказать, первичное распределение. Вторичное распределение связано с распределением добавочного капитала. Отношение прибыли к уставному капиталу. Отношение нераспределенной прибыли к уставному капиталу. Лидируют те же семь компаний. Пять компаний работают с убытком. К сожалению по этой группе еще нет накопленных данных по расчету средних значений за три года. ИТОГО На рыночную цену «blue chips» влияют, прежде всего, политические и макроэкономические факторы. На рыночную цену акций второго эшелона влияет борьба за передел собственности (идет скупка – цена растет). Это отслеживается методами технического анализа. Но к каждому типу относятся ряд конкретных компаний и для выбора из их числа необходимо использовать методы фундаментального анализа. В списке анализируемых данным методом представлены компании различных отраслей, с различной политикой как в хозяйственном поведении, так в отношениях с акционерами. Лелюхин С.И. lsi@spb.cityline.ru И анализ этой информации может послужить дополнительным аргументом в пользу работы с теми или иными ценными бумагами. В НАЧАЛО Анализ существующих рейтингов. Методика расчета рейтинга. Система используемых показателей. Анализ существующих рейтингов. Конечно самыми авторитетными, самыми репрезентативными являются кредитные рейтинги, выставляемые международными рейтинговыми агентствами такими как "Стандарт энд Пур", "Модис" и др. Но здесь необходимо учитывать четыре момента: 1. Рейтинги по определению являются кредитными, то есть, предназначены в первую очередь для кредиторов, облигационеров и производных от них - лизинговых компаний, поставщиков сырья без предоплаты или с отсрочкой платежа и т.д. Не вдаваясь в подробности методики расчета рейтинга можно отметить, что они ориентированы на рыночные показатели и показатели текущей деятельности. У российских предприятий, при неразвитых внутренних рыночных показателях, более интересен их потенциал сырьевая база, основные средства. Как следствие - если акции, на американском и других развитых рынках переоценены, то на нашем наоборот недооценены и показатели этой недооценки представляют интерес. 2. Расчет рейтингов производится на основе международной финансовой отчетности, которая в большей степени адаптирована к интересам инвесторов и более реально отражает рыночные результаты деятельности компании. Не вдаваясь в вопросы адекватности наших стандартов бухгалтерской отчетности жизненным и рыночным реалиям, в особенности не столь нашей налоговой системы, сколь системы ухода от этих налогов, надо отметить что, российская специфика не учитывается и международные агентства не будут приспосабливаться к ее особенностям. В этом, кстати, плюс их рейтингов - они рассчитываются по одному стандарту без учета национальных, религиозных и других особенностей. 3. Все крупные компании, много работающие с крупными иностранными партнерами, имеют рейтинги международных агентств. Но они используются в международных же отношениях, на внутреннем рынке другие критерии. 4. И, наконец, цена. Без кредитных рейтингов на развитых рынках не разместить ни государственные или муниципальные облигации не выпустить ADR или GDR. Но их расчет оплатить в состоянии государство, муниципальные образования крупные эмитенты. Остальным надо искать другие средства анализа. Конечно, каждый профессионал делает свой анализ, исходя, прежде всего, из преследуемых им целей. Однако в этом анализе, как вспомогательный инструмент, необходимо учитывать и показатели, рассчитываемые по единой, одинаковой для всех методике. Эти показатели являются как бы системой координат. Конечно, не основной, так как у каждого свои цели и задачи. Поэтому в последнее время наблюдается бурный рост различного рода рейтингов. Не останавливаясь на конкретном примере можно отметить, что они построены на двух принципах. 1. Обработка экспертных оценок. Метод чисто субъективный. Субъективность, как в оценках экспертов, так и в отборе самих экспертов. Этот метод следует отнести скорее к социологическим , а не к экономическим. 2. Отбор ряда параметров для группы предприятий и ранжирование по одному из параметров. Чаще всего ранжирование делается по объему реализации, рыночной Лелюхин С.И. lsi@spb.cityline.ru капитализации или прибыли. Впрочем, может быть и экзотическое ранжирование. Например, можно делать по стоимости животных на выращивании и откорме. Целью предлагаемого сравнительного анализа является предоставление профессиональным аналитикам участников биржи дополнительных ориентиров для их работы. Этому способствует и расчет средних показателей аналитических коэффициентов по группе компаний, участвующих в сравнительном анализе, сделки, с ценными бумагами которых можно совершить на бирже. Методика сравнительного анализа. Методика сравнительного анализа проста и прозрачна. Как и должно быть. На основе бухгалтерской отчетности рассчитывается ряд аналитических коэффициентов. По каждому коэффициенту ищется максимальное (или минимальное, в зависимости от сути коэффициента) значение и ему присваивается ранг равный единице. Остальные, естественно, составляют доли единицы. Ранг каждого аналитического коэффициента взвешивается в зависимости от значимости коэффициента. Весовые коэффициенты находятся в диапазоне от 0 до 1. Значения рангов всех показателей суммируются, в результате получается общий ранг предприятия. А уже значения общих рангов предприятий ранжируются по убыванию. Система используемых показателей. За основу взят набор параметров, рекомендуемых Федеральной службой финансового оздоровления. Это сделано по следующим причинам. 1. Не имеет смысла выдумывать собственную методику, а данная методика является в России единственной нормативно утвержденной. 2. Набор показателей является достаточно полным и в том или ином составе используется при любом анализе. 3. Этот набор показателей может быть дополнен применительно к вопросам фондового рынка, что и будет делаться. 4. По нашему законодательству практически против любой компании можно возбудить процедуру банкротства, что и используется как орудие в процессе передела собственности. Все показатели объединяются в 5 групп. Показатели ликвидности Показатели финансовой устойчивости Показатели оборачиваемости Показатели рентабельности Коэффициент текущей ликвидности Коэффициент абсолютной ликвидности Отношение общего долга к итогу актива Общий коэффициент оборачиваемости Коэффициент оборачиваемости готовой продукции Норма балансовой прибыли Отношение запасов к оборотным средствам Отношение общего долга к остаточной стоимости основных средств Отношение текущего долга к остаточной стоимости Коэффициент оборачиваемости дебиторской задолженности Коэффициент оборачиваемости кредиторской задолженности Общий активы Отношение текущего долга запасам Отношение текущего долга итогу актива к к Чистая прибыли норма доход на Доход на остаточную стоимость основных средств Показатели эффективности акционерного капитала Отношение объема реализации к уставному капиталу Отношение нераспределенной прибыли к уставному капиталу Отношение чистой прибыли к уставному капиталу Отношение стоимости чистых активов к уставному капиталу Лелюхин С.И. lsi@spb.cityline.ru основных средств Коэффициент обеспеченности собственными средствами Коэффициент оборачиваемости собственных средств Всего 22 показателя плюс объем выручки от реализации. ИТОГО - 23. При значениях весовых коэффициентов равных 1 максимальное значение общего ранга предприятия может принимать значение равное 23. Методика открыта для обсуждения и дополнения. В НАЧАЛО Лелюхин С.И. lsi@spb.cityline.ru