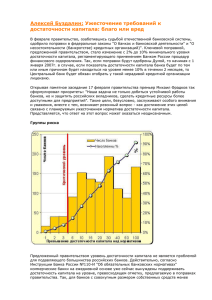

Оценка достаточности капитала банков

advertisement

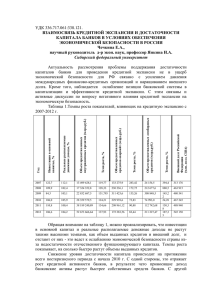

УДК 33(06) Экономика и управление В.А. ВЛАСОВ, С.В. ВЛАСОВ 1 Московский инженерно-физический институт (государственный университет) 1Центральный Банк Российской Федерации (Банк России) ОЦЕНКА ДОСТАТОЧНОСТИ КАПИТАЛА БАНКОВ Предлагается подход к оценке достаточности капитала банков с учетом рисков по данным финансовой отчетности. Достаточность капитала банка рассматривается как необходимое условие его устойчивого функционирования. Требования к коэффициенту достаточности капитала формализованы в соглашении по капиталу Базель-I (от 1988 г., с изменениями от 1996 г.), в соответствии с которым: n K H i Ai , (1) i 1 К – капитал банка, Ai - i-ый актив, i -весовой коэффициент кредитного риска, предусмотренный соглашением Базель-I, для данного класса активов, Н- норматив достаточности капитала Изменения на финансовых рынках и в банковских технологиях привели к необходимости разработки нового соглашения по капиталу, известного как Базель-II. В новом соглашении для оценки кредитного риска предусмотрены альтернативные варианты расчета: стандартизированный подход и подходы на основе внутренних рейтингов (IRB). Первый- представляет собой модифицированный вариант оценки кредитного риска, изложенного в Базель-I, в котором усовершенствована шкала коэффициентов i , второй- основан на оценке вероятности дефолта заемщика, при где помощи внутренних математических моделей банка. Таким образом, банки могут либо использовать предложенные в Базель-II стандартные подходы к оценке риска и, следовательно, уровня достаточности капитала, либо разрабатывать собственные математические модели, учитывающие индивидуальные особенности бизнеса. Используем условие стабильного функционирования банка с вероятностью Р. Если известны математическое ожидание М[R] и дисперсия D[R] прибыли банка R, то при нормальном законе распределения достаточность капитала K определяется неравенством K M [ R] 1 (1 P) , где 2 D[ R] , 1 - символ обратной функции Лапласа. ISBN 5-7262-0555-3. НАУЧНАЯ СЕССИЯ МИФИ-2005. Том 13 1 УДК 33(06) Экономика и управление Финансовая отчетность содержит сведения о значениях прибыли R на момент окончания отчетного периода и величинах активов Ai (i=1,…,n) и пассивов Lj (j=1,…,l) на начало отчетного периода. Рассмотрим совокупность величин R, Ai, Lj как нормально распределенный случайный вектор ξ, тогда получим возможность по совокупности значений Ai и Lj определять условный закон распределения величины R. Для этого необходимо оценить ковариационную матрицу Q вектора ξ и математические ожидаM [ R], M [ Ai ], M [ L j ] ния его составляющих по отчетным данным. В принятых предположениях условный закон распределения величины R является нормальным[1], причем оптимальная оценка R̂ для R совпадает с условным математическим ожиданием n l i 1 j 1 Rˆ M [ R] ai ( Ai M [ Ai ]) b j ( L j M [ L j ]) где коэффициенты ai , b j , зависят только от элементов матрицы Q; услов- 2 y ная дисперсия величины R также определяется только элементами матрицы Q. Условие достаточности капитала при выбранных Ai и Lj запишется в виде K Rˆ y 1 (1 P) . (2) Выражение (2) несколько отличается от условия (1), даже если учитываются только активы, хотя в обоих случаях используются их линейные комбинации. Кроме того, предлагаемый подход учитывает структуру пассивов. Одним из следствий предлагаемого подхода является возможность оптимизации величины R̂ методами линейного программирования при линейных ограничениях на величины Ai и Lj. Учет индивидуальных особенностей банка (группы банков) в рассматриваемом подходе может быть осуществлен обработкой статистических данных результатов деятельности только конкретного банка (группы банков). Список литературы 1. С. Уилкс. Математическая статистика. М.: Наука, 1967. ISBN 5-7262-0555-3. НАУЧНАЯ СЕССИЯ МИФИ-2005. Том 13 2