Портрет предприятия: ОАО "НТМК"

advertisement

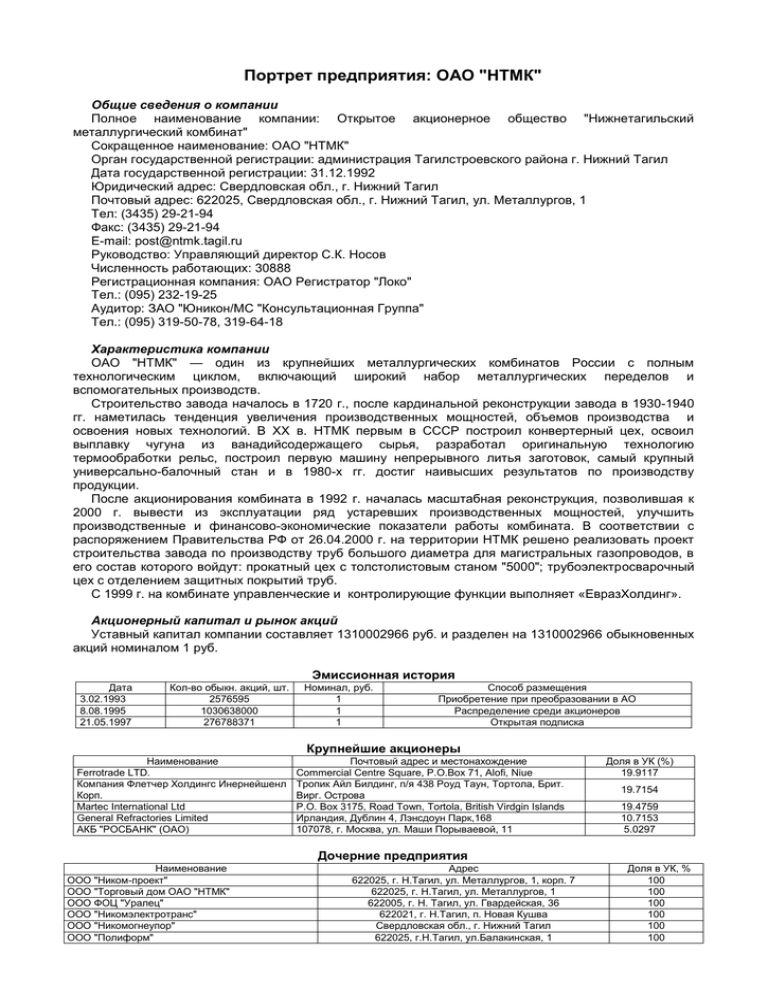

Портрет предприятия: ОАО "НТМК" Общие сведения о компании Полное наименование компании: Открытое акционерное общество "Нижнетагильский металлургический комбинат" Сокращенное наименование: ОАО "НТМК" Орган государственной регистрации: администрация Тагилстроевского района г. Нижний Тагил Дата государственной регистрации: 31.12.1992 Юридический адрес: Свердловская обл., г. Нижний Тагил Почтовый адрес: 622025, Свердловская обл., г. Нижний Тагил, ул. Металлургов, 1 Тел: (3435) 29-21-94 Факс: (3435) 29-21-94 E-mail: post@ntmk.tagil.ru Руководство: Управляющий директор С.К. Носов Численность работающих: 30888 Регистрационная компания: ОАО Регистратор "Локо" Тел.: (095) 232-19-25 Аудитор: ЗАО "Юникон/МС "Консультационная Группа" Тел.: (095) 319-50-78, 319-64-18 Характеристика компании ОАО "НТМК" — один из крупнейших металлургических комбинатов России с полным технологическим циклом, включающий широкий набор металлургических переделов и вспомогательных производств. Строительство завода началось в 1720 г., после кардинальной реконструкции завода в 1930-1940 гг. наметилась тенденция увеличения производственных мощностей, объемов производства и освоения новых технологий. В ХХ в. НТМК первым в СССР построил конвертерный цех, освоил выплавку чугуна из ванадийсодержащего сырья, разработал оригинальную технологию термообработки рельс, построил первую машину непрерывного литья заготовок, самый крупный универсально-балочный стан и в 1980-х гг. достиг наивысших результатов по производству продукции. После акционирования комбината в 1992 г. началась масштабная реконструкция, позволившая к 2000 г. вывести из эксплуатации ряд устаревших производственных мощностей, улучшить производственные и финансово-экономические показатели работы комбината. В соответствии с распоряжением Правительства РФ от 26.04.2000 г. на территории НТМК решено реализовать проект строительства завода по производству труб большого диаметра для магистральных газопроводов, в его состав которого войдут: прокатный цех с толстолистовым станом "5000"; трубоэлектросварочный цех с отделением защитных покрытий труб. С 1999 г. на комбинате управленческие и контролирующие функции выполняет «ЕвразХолдинг». Акционерный капитал и рынок акций Уставный капитал компании составляет 1310002966 руб. и разделен на 1310002966 обыкновенных акций номиналом 1 руб. Эмиссионная история Дата 3.02.1993 8.08.1995 21.05.1997 Кол-во обыкн. акций, шт. 2576595 1030638000 276788371 Номинал, руб. 1 1 1 Способ размещения Приобретение при преобразовании в АО Распределение среди акционеров Открытая подписка Крупнейшие акционеры Наименование Ferrotrade LTD. Компания Флетчер Холдингс Инернейшенл Корп. Martec International Ltd General Refractories Limited АКБ "РОСБАНК" (ОАО) Почтовый адрес и местонахождение Commercial Centre Square, P.O.Box 71, Alofi, Niue Тропик Айл Билдинг, п/я 438 Роуд Таун, Тортола, Брит. Вирг. Острова P.O. Box 3175, Road Town, Tortola, British Virdgin Islands Ирландия, Дублин 4, Лэнсдоун Парк,168 107078, г. Москва, ул. Маши Порываевой, 11 Доля в УК (%) 19.9117 19.7154 19.4759 10.7153 5.0297 Дочерние предприятия Наименование ООО "Ником-проект" ООО "Торговый дом ОАО "НТМК" ООО ФОЦ "Уралец" ООО "Никомэлектротранс" ООО "Никомогнеупор" ООО "Полиформ" Адрес 622025, г. Н.Тагил, ул. Металлургов, 1, корп. 7 622025, г. Н.Тагил, ул. Металлургов, 1 622005, г. Н. Тагил, ул. Гвардейская, 36 622021, г. Н.Тагил, п. Новая Кушва Свердловская обл., г. Нижний Тагил 622025, г.Н.Тагил, ул.Балакинская, 1 Доля в УК, % 100 100 100 100 100 100 ООО "Уралдомнаремонт" ОАО "Гороблагодатское рудоуправление" АОЗТ "Никомторг" ООО "Механический завод "Уралец" ООО "Никомобщепит" ООО "Металлург-форум" ЗАО ИК "Принко" ООО "Плибур" ОАО Финансово Промышленная Компания "УралЦентр-Трансфер" АОЗТ "Техносплав" ТОО НПВП "Пирометтехнология" АООТ Концерн "Российские коммуникации и технологии" ЗАО "Тагил Телеком" ОАО "Завод по производству труб большого диаметра" АОЗТ "Системы коммуникаций и технологий" КБ "Тагилбанк" АООТ "Высокогорский горно-обогатительный комбинат" ОАО "Российский марганец" ЗАО "АНТА" АООТ "Шибер" ООО "Кама" ЗАО "Металлургтранс" ЗАО "Медстрах" ЗАО АКБ "АСКОБАНК" 622025, Свердловская обл., г.Нижний Тагил, ул.Металлургов,1, корпус 1, комн.102 624300 Свердловская обл., г. Кушва, ул. Маяковского, 10 622025, г.Н.Тагил, ул.Гвардейская, 22 Свердловская обл., Пригородный район, п. Уралец 622025, г. Н.Тагил, ул. Металлургов, 1 622025, г.Н.Тагил, ул.Металлургов,1 103009, г. Москва, ул.Семашко, д.5 Свердловская обл., г. Первоуральск 107140, г. Москва, ул.Краснопрудная, 36 Свердловская обл., г. Алапаевск 620219 г. Екатеринбург, ул. Хохрякова, 87 125468, Москва, Ленинградский пр-т,55 к.317, 318 622002, г.Н.Тагил, ул.Космонавтов, 34-88 100 100 100 100 100 75 50 41.67 38.46 30 25 25 25 25 622025, г.Нижний Тагил, ул. Металлургов,1 127018 г. Москва, ул. Образцова, 38 622000 Свердловская обл., г. Нижний Тагил, ул. Ломоносова, 2 23 19.95 622601, г.Нижний Тагил, ГСП-1, ул.Фрунзе,17 18.95 620219 г. Екатеринбург, пр. Ленина, 101, корп. 2, комн. 231 622015, г.Н.Тагил, ул. Гагарина, 29 г. Москва, пл. Славянская, 2 Пермская обл., с. Усть-Качка 103718, г. Москва, пл. Славянская, 2 622001, г.Н.Тагил,28-2 г.Москва, Можайское шоссе, 10 17.44 7.7 6.7 6.24 5.47 5 5 Основные рыночные коэффициенты Оценка стоимости акций Стоимость чистых активов, тыс. долл. Балансовая стоимость акции, долл. Прибыль на акцию, долл. Дивиденды, % от чистой прибыли Справочно: Дивиденд по ОА, руб. Курс доллара на конец года 1998 г. 230664,08 0,18 -0,0560 0,00 1999 г. 74953,96 0,06 -0,0030 0,00 2000 г. 83743,79 0,06 0,0145 0,00 2001 г. 118628,04 0,09 0,0093 0,00 9 мес. 2002 г. 153851,91 0,12 0,0353 0,00 0 20,6000 0 27,0000 0 28,1600 0,00 30,1372 31,6827 Акции компании торгуются на РТС и внебиржевом рынке, сделки по ним проходят редко. Дивиденды на протяжении рассматриваемых периодов на акции не начислялись. Капитализация компании, по расчетам РТС, составила на 03.02.2003 г. 117,83 млн долл. Динамика котировок акций ОАО "НТМК" в РТС Производственная деятельность компании Производственный сортамент комбината включает 800 типоразмеров проката из более чем 150 марок стали. Важным отличием комбината от других металлургических предприятий является переработка природно-легированной ванадийсодержащей железной руды уникального Качканарского ГОКа с извлечением ванадия в товарные продукты. Продуктовая специализация предприятия — транспортный металл (рельсы, колеса, профильный прокат для вагонов), металлопродукция для промышленного и гражданского строительства, прежде всего широкополочные балки, по производству которых завод занимает первое место в стране (более 50% общего объема выпуска страны). Комбинат ежегодно наращивает производство основных видов продукции. Динамика производства основных видов продукции, тыс. т 6000 5291 5217 4870 5000 4081 3644 3401 4000 3000 4266 4155 4629 4455 4701 4663 2641 2369 2129 2000 1000 0 1998 1999 чугун 2000 сталь 2001 2002 прокат По итогам работы ОАО НТМК за 2001 г. перевыполнен план по чугуну на 102%, стали - на 102%, прокату - на 102%, темпы роста производства чугуна в 2001 г. составили 108%, стали - 107%, отгрузки металлопродукции - 109%, выручки от реализации - 117%, что является лучшими показателями роста среди 9 крупнейших металлургических предприятий России. Загрузка производственных мощностей в 2001 г. составила по чугуну 93%, по стали — 100%, по прокату — 81%, что является наивысшими показателями за последние 7 лет. В 2002 г. темпы прироста незначительно снизились, объем производства стали увеличился на 1,4% по сравнению с показателями 2001 г. - до 5291 тыс. т, объем производства чугуна повысился на 1,6% и достиг 4701 тыс. т, проката – на 4,7% и составил 4663 тыс. т. Таким образом, годовой план по прокату выполнен на 104,7%, по чугуну и стали – на 101,6% и 101,4% соответственно. Объем товарной продукции комбината в 2002 г. составил 24494 млн руб., что на 16,7% больше уровня 2001 г. Динамика изменения выпуска товарной продукции, млн руб. 24494 25000 20986 17981 20000 15000 10189 10000 5000 0 1999 2000 2001 2002 Увеличение выручки от реализации металлопродукции произошло в основном вследствие роста объемов производства и изменения структуры отгрузки в сторону повышения доли профильного проката, переориентации отгрузки на внутренний рынок. Основную долю выручки от реализации обеспечивает произведенная комбинатом металлопродукция, доля которой составляет 90%, 10% в выручке занимает реализация прочей продукции – шлака, щебня, продукция коксопроизводства. В 2001 г. доля отгрузки металлопродукции на экспорт в натуральном выражении составила 43%, на внутренний рынок – 57%. По результатам 3-го квартала 2002 г. основную долю (75,5%) в реализации продукции комбината в стоимостном выражении занимал готовый прокат, слябы МНЛЗ составляли 12,3%, шары - 2,6%, чугун – всего 0,5%. Основными видами экспортной продукции ОАО "НТМК" являются: - заготовка квадратная, - двутавры, - слябы МНЛ3, - швеллеры, - уголки, - бандажи, - колеса, - рельсы, - шары. Внешними рынками сбыта продукции ОАО «НТМК» являются страны СНГ, Ближнего Востока, Азии, Европы, Латинской Америки, Канады, Африки. Основными потребителями продукции ОАО «НТМК», на оборот с которыми приходится наибольшая доля в выручке от реализации, являются: Компания FERROTRADE & CO (Великобритания) - около 18%; Компания DUFERCO S.A. (Швейцария) - 5%; ОАО Качканарский ГОК "ВАНАДИЙ" - около 8 %. В 2002 г. комбинат проводил плановые капитальные ремонты и реконструкции производственных мощностей, что положительно повлияло на производственные и финансовые показатели деятельности предприятия. Так, реконструкция коксовой батареи № 6, которая закончилась на НТМК в конце декабря 2002 г., потребовала освоения средств в размере 270 млн руб., таким образом, объемы производства кокса на батарее № 6 после реконструкции увеличатся на 20% и достигнут 452 тыс. т в год. Перспективы развития компании В рамках реализации программы реконструкции комбинат планирует к 2003-2004 гг. ввести в эксплуатацию реконструированные установку десульфурации и МНЛЗ-4. В эксплуатацию установка будет пущена в середине 2003 г., она позволит снизить содержание серы в полупродукте, используемом при производстве стали, а также улучшить качество металла. В сентябре 2002 г. НТМК и компания Voest-Alpine (Австрия) подписали контракт на реконструкцию машины непрерывной разливки стали № 4 стоимостью 86 млн евро, которая станет составной частью комплекса по производству труб большого диаметра, возводящегося на промышленной площадке комбината. После выхода на проектную мощность МНЛЗ № 4 будет выпускать 1,5 млн т слябов в год (толщина сляба — от 200 до 300 мм, ширина — до 2700 мм, скорость разливки — 1,3 м/мин). Технической особенностью машины будут малогабаритные камеры вторичного охлаждения, а также компьютеризированное обеспечение качества слябов и система предотвращения прорывов. Монтаж машины НТМК планирует завершить до конца 2003 г., а ввести в эксплуатацию - в начале 2004 г. Также в 2003 г. комбинат планирует инвестировать в реконструкцию колесобандажного цеха 970 млн руб. и организовать на базе цеха обжига извести комбината в г. Кушва совместное производство с фирмой "Альмамет" по подготовке десульфурирующих реагентов. В феврале 2003 г. комбинат приступает к реконструкции конвертерного производства в соответствии с соглашением между НТМК, ОАО "Гипромез" и фирмой Voest-alpine, на данном этапе составлен график проектных работ. В ходе модернизации в цехе будут установлены новые котлыохладители, система газоочистки, построены печь-ковш и вакууматор, мощность всех 4 конвертеров значительно увеличится, снизятся выбросы в атмосферу конвертерного газа. Благодаря модернизации объемы конвертерного производства стали достигнут 5 млн т в год, что позволит прекратить эксплуатацию устаревших и экологически неблагополучных мартеновских печей. Планируется, что все подготовительные и проектные работы будут закончены к III кварталу 2004 г., тогда же будет остановлен первый конвертер. Реконструкция конвертерного цеха будет завершена в 2006 г. Продолжится подготовка технического проекта по созданию "Завода по производству труб большого диаметра" на площадке НТМК, являющимся одним из крупнейших инвестиционных проектов в российской промышленности. В состав ЗТБА войдут: уникальный толстолистовой стан "5000" с оборудованием для термомеханической обработки, предназначенный для производства широкоформатного листа толщиной от 7 до 80 мм, пригодного как для изготовления труб, так и для изделий машиностроения; цех по производству сварных прямошовных труб диаметром до 1420 мм длиной до 18 м со стенкой до 40 мм для магистральных трубопроводов; отделение для нанесения защитных покрытий на наружную и внутреннюю поверхности трубы. Строительство МНЛЗ № 4 еще ведется. Мощность стана 5000 — 1,5 млн т листа в год, из которых до 1 млн т можно будет использовать для производства труб, остальной лист будет реализован на рынке. Предполагается, что ЗТБД после выхода на проектную мощность в 2006 г. будет покрывать до 45% внутреннего спроса на трубы большого диаметра. Эксплуатационные и потребительские характеристики труб будут полностью отвечать современным высоким требованиям. Общий объем инвестиций составит более 800 млн долл. Анализ финансового состояния компании Основные финансовые показатели компании Основные финансовые показатели компании Валюта баланса, тыс. руб. Стоимость чистых активов, тыс. руб. Собственный капитал, тыс. руб. Чистая прибыль, тыс. руб. Дебиторская задолженность, тыс. руб. Кредиторская задолженность, тыс. руб. 1998 г. 17955004 4751680 5301519 -1510892 2155438 8047256 1999 г. 17498278 2023757 2587399 -105495 1916816 9006683 2000 г. 14133043 2358225 -1344403 533780 1855124 9218911 2001 г. 15195609 3575117 932853 369000 1729714 3523293 9 мес. 2002 г. 15162358 4874444 2029022 1466864 1450203 2226654 По итогам девяти месяцев 2002 г. чистая прибыль компании выросла более чем в три раза по сравнению с аналогичным периодом 2001 г. Это связано в первую очередь с ростом выручки в данном периоде на 17% и снижением себестоимости. По итогам трех кварталов 2002 г. размер чистой прибыли достиг максимума. За 9 мес. 2002 г. размеры дебиторской и кредиторской задолженности снизились по сравнению с началом периода. Дебиторская задолженность сократилась на 16,16%, кредиторская - на 36,8%. Соотношение дебиторской и кредиторской задолж енности тыс. руб. 10000000 8000000 6000000 4000000 2000000 0 1998 г. 1999 г. 2000 г. 2001 г. 9 мес. 2002 г. Дебиторская задолженность, тыс. руб. Кредиторская задолженность, тыс. руб. Структура оборотных активов ОАО "НТМК" Структура оборотных активов, % Запасы НДС по приобретенным ценностям Дебиторская задолженность (более чем через 12 мес.) Дебиторская задолженность (в течение 12 мес.) Краткосрочные финансовые вложения Денежные средства Прочие оборотные активы ИТОГО 1998 г. 27,11 13,95 0,00 58,34 0,00 0,61 0,00 100,00 1999 г. 33,41 14,22 0,00 51,62 0,04 0,70 0,00 100,00 2000 г. 40,55 14,25 0,00 39,50 1,60 4,05 0,06 100,00 2001 г. 33,16 18,53 0,00 38,71 6,96 2,56 0,09 100,00 9 мес. 2002 г. 37,43 19,17 0,00 35,29 3,29 4,70 0,11 100,00 Структура оборотных активов за 9 мес. 2002 г. 4,70% 3,29% 0,11% 37,43% 35,29% 19,17% Запасы НДС по приобретенным ценностям Дебиторская задолженность (более чем через 12 мес.) Дебиторская задолженность (в течение 12 мес.) Краткосрочные финансов ые в ложения Денежные средств а Прочие оборотные актив ы По итогам девяти месяцев 2002 г. существенных изменений в структуре оборотных активов не произошло. Доля дебиторской задолженности продолжила снижаться. Также сократился суммарный удельный вес высоколиквидных активов (денежных средств и краткосрочных финансовых вложений). Показатели платежеспособности предприятия Коэффициенты платежеспособности Общий показатель платежеспособности Коэффициент абсолютной ликвидности Коэффициент "критической оценки" Коэффициент текущей ликвидности Доля оборотных средств в активах 1998 г. 0,18 0,00 0,26 0,43 0,21 1999 г. 0,16 0,00 0,21 0,40 0,21 2000 г. 0,20 0,03 0,21 0,46 0,33 2001 г. 0,32 0,07 0,37 0,77 0,29 9 мес. 2002 г. 0,36 0,08 0,45 1,05 0,27 По итогам трех кварталов 2002 г. практически все показатели платежеспособности улучшили свои значения за исключением уменьшившейся доли оборотных средств в активах. Произошел рост коэффициентов ликвидности, несмотря на снижение суммы оборотных активов. Это связано с более быстрыми темпами сокращения краткосрочных заемных средств, кредиторской задолженности и резервов предстоящих расходов и платежей компании по сравнению с темпами снижения оборотных активов. Показатели финансовой устойчивости предприятия Показатели финансовой устойчивости Коэффициент автономии Коэффициент капитализации Коэффициент обеспеченности собственными источниками финансирования 1998 г. 0,50 0,99 -0,42 1999 г. 0,43 1,31 -0,32 2000 г. 0,21 3,81 -1,38 2001 г. 0,27 2,69 -1,48 9 мес. 2002 г. 0,36 1,82 -1,38 По итогам девяти месяцев 2002 г. рост показателей финансовой устойчивости обусловлен снижением заемного капитала компании, в первую очередь краткосрочных заимствований. Основные показатели рентабельности производства Показатели рентабельности Рентабельность продаж, ROS, % Рентабельность активов (экономическая рентабельность), ROA, % Рентабельность собственного капитала, ROE, % Рентабельность основной деятельности (норма прибыли) 1998 г. -9,02 -8,41 1999 г. 7,39 -0,60 2000 г. 5,76 3,78 2001 г. 8,21 2,43 9 мес. 2002 г. 14,89 9,67 -16,77 -8,27 -1,39 7,98 18,15 6,11 8,96 8,95 27,24 17,49 За девять месяцев 2002 г. рост финансовых результатов компании привел к резкому улучшению показателей рентабельности. Коэффициенты рентабельности достигли максимальных значений. Динамика рентабельности продаж % 14,89 15,00 5,00 8,21 7,39 10,00 5,76 -9,02 0,00 -5,00 -10,00 1998 г. 1999 г. 2000 г. 2001 г. 9 мес. 2002 г. Основные показатели деловой активности Показатели деловой активности Коэффициент общей оборачиваемости капитала (ресурсоотдача) Коэффициент отдачи собственного капитала Оборачиваемость материальных запасов (дней) Оборачиваемость дебиторской задолженности, дней Оборачиваемость кредиторской задолженности, дней 1998 г. 0,31 1999 г. 0,83 2000 г. 1,29 2001 г. 1,39 9 мес. 2002 г. 1,20 0,49 124,86 177,44 662,46 1,36 61,59 66,74 313,60 6,22 50,68 36,53 181,55 5,12 39,43 29,53 60,15 3,38 34,46 21,49 33,00 За три квартала 2002 г. улучшились показатели оборачиваемости. Коэффициенты общей оборачиваемости капитала и отдачи собственного капитала снизились в данном периоде, что может быть связано с результатами деятельности компании за неполный год. Выводы По итогам анализа финансовой отчетности финансовое состояние предприятия можно охарактеризовать как не вполне устойчивое, несмотря на рост практически всех финансовых показателей и коэффициентов за три квартала 2002 г. Значения большинства показателей попрежнему остаются хуже нормативных значений и свидетельствуют, в частности, о недостаточном уровне платежеспособности и низкой финансовой устойчивости компании. Но при сохранении позитивной динамики деятельности компании можно прогнозировать улучшение финансового состояния предприятия. Аналитический отдел РИА "РосБизнесКонсалтинг" При подготовке обзора были использованы материалы компании