Понятие финансовых рынков, его сущность и функции

advertisement

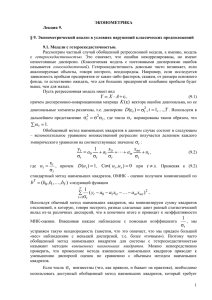

Программа вступительных экзаменов направления «Финансовая экономика» Понятие финансовых рынков, его сущность и функции. Типология финансовых рынков. Участники финансовых рынков. Роль и типы финансовых посредников. Регулирование финансовых рынков. Основные тенденции и особенности развития финансовых рынков на современном этапе. Риск и доход на финансовых рынках. Денежный рынок: финансовые инструменты и участники. Рынок долгосрочного заемного капитала. Рынок инструментов собственности. Рынок производных финансовых инструментов. Участники и инфраструктура рынка ценных бумаг. Валютный рынок. Понятие и виды стоимости активов. Рыночная стоимость (market value) актива, внутренняя стоимость (intrinsic value) актива. Оценка внутренней стоимости облигаций: бескупонная, купонная безотзывная и купонная отзывная облигации. Принципы ценообразования конвертируемых облигаций. Текущая доходность облигации (current yield). Доходность к погашению (yield to maturity), к отзыву (yield to call) или к предъявлению (yield to put). Доходность за период владения (holding period return). Оценка внутренней стоимости привилегированной акции. Оценка внутренней стоимости обыкновенной акции: модель дисконтированных дивидендов. Нулевой темп прироста дивидендов (zero growth model). Постоянный темп прироста дивидендов (модель Гордона) (constant growth model). Переменный темп прироста дивидендов: двух- и трехстадийная модели, H-модель. Гипотеза эффективности рынков капитала и система ее допущений. Формы информационной эффективности рынков капитала и их характеристики: слабая форма эффективности, устойчивая форма эффективности, сильная форма эффективности. Доходность и дисперсия портфеля из двух рисковых активов. Допустимое множество портфелей для двух рисковых активов. Эффективный портфель. Множество эффективных портфелей. Свойства эффективного множества. Оптимальный рисковый портфель (модель Г.Марковица). Полный портфель. Линия распределения капитала (capital allocation line). Рыночный портфель (market portfolio). Линия рынка капитала (capital market line). Диверсификация риска. Эффективное множество и комбинация безрискового актива и рискового портфеля (модель Д.Тобина). Определение требуемой нормы доходности на основе модели оценки доходности долгосрочных активов (capital assets price model, САРМ) У. Шарпа. Влияние операционного и финансового рычагов на бета акций. Арбитражная теория ценообразования С. Росса (arbitrage pricing theory, APT), ее преимущества и недостатки. Трехфакторная модель Фамы-Френча. Методы оценки эффективности инвестиционных проектов. Использование теории оценки опционов в инвестиционном анализе. Средневзвешенные затраты на капитал (WACC): понятие, принципы и правила анализа. Методы определения и способы анализа затрат на заемный и собственный капитал компании. Понятие предельных затрат на капитал. Структура капитала компании: теоретические модели управления и методы оптимизации. Формирование дивидендной политики компании. Типы дивидендной политики. Финансовая реструктуризация компании, ее формы и методы. Формирование и методы управления оборотным капиталом. Банковская система и ее структура. Инфраструктура банковской системы. Центральный банк, его функции и инструменты. Основные инструменты и методы, используемые центральным банком при проведении денежнокредитного регулирования. Банк как специфический финансовый институт. Коммерческие банки и их основные функции. Виды операций коммерческих банков. Управление ликвидностью, доходностью, банковскими рисками. Управление активами и пассивами, управление разрывами. Проблема достаточности капитала. Хеджирование. Небанковские кредитные организации: понятие, место и роль в банковской системе, основные функции и операции. Регулирование банковской системы. Присоединение России к Базельским соглашениям по банковскому надзору: проблемы, противоречия и перспективы. Случайные величины и их законы распределения. Числовые характеристики случайных величин: математическое ожидание, дисперсия, асимметрия, эксцесс (куртосис), ковариация, коэффициент корреляции. Распределения, используемые в экономико-статистических исследованиях: нормальное, Стьюдента, Фишера и 2, показательное, Пуассона, биномиальное. Статистическое оценивание параметров (несмещенность, состоятельность, эффективность, метод моментов, метод максимального правдоподобия, неравенство информации), построение доверительных интервалов (точный и приближенный подходы), проверка статистических гипотез. Задачи и методы регрессионного анализа. Классическая линейная модель множественной регрессии. Метод наименьших квадратов (МНК). Теорема Гаусса — Маркова. Оценки регрессионных коэффициентов и их свойства. Проверка гипотез. Доверительные интервалы. Оценка качества модели множественной регрессии. Мультиколлинеарность. Фиктивные переменные. Проблемы спецификации уравнения регрессии: выбор функциональной формы зависимости. Содержательная интерпретация коэффициентов. Последствия исключения из модели существенных переменных и включения в нее несущественных переменных. Обобщенный метод наименьших квадратов. Доступный обобщенный метод наименьших квадратов. Гетероскедастичность, тесты на гетероскедастичность. Метод взвешенных наименьших квадратов. Коррекция Уайта на гетероскедастичность. Прогнозирование. Наилучший линейный несмещенный прогноз. Стандартная ошибка прогноза. Доверительный интервал прогноза. Метод максимального правдоподобия в моделях регрессии Свойства ММП-оценок. Модели бинарного выбора. Линейная вероятностная модель (ЛВР). Логит-модель, пробит-модель. Оценивание параметров, интерпретация коэффициентов (вычисление предельных эффектов). Оценка качества логит- и пробит-моделей. Тестирование значимости коэффициентов в логит- и пробитмоделях. Последствия коррелированности объясняющих переменных и случайных ошибок. Инструментальные переменные. Литература: 1. Кидуэлл Д., Петерсон Р., Блэкуэлл Д. Финансовые институты, рынки и деньги. С. -Петербург, Питер, 2000 2. Мишкин Ф. Экономическая теория денег, банковского дела и финансовых рынков. М., Аспект Пресс, 2008 Блохина Т.К. Финансовые рынки. Учеб. пособие. 2009 Лаврушин О. И. Банковское дело. М.: Дело, 2008 Роуз П.С. банковский менеджмент. М.: Дело, 2007 Рыбин В.И. Национальные банковские системы. М. Инфра-М, 2009г Шарп У., Александер Г., Бэйли Дж., Инвестиции, М.: Инфра-М, 2006 Брейли Р., Майерз С., Принципы корпоративных финансов, М.: ЗАО «Олимп-Бизнес», 2006 9. Бригхем Ю, Гапенски Л. Финансовый менеджмент. Полный курс. Пер. с английского под редакцией Ковалева В.В. СПб: Экономическая школа, 1997 10. Вентцель Е. Теория вероятностей и математическая статистика. М. Мир. 1972. 11. Вербик Марно. Путеводитель по современной эконометрике. Пер. с англ. В.А. Банникова. Научн. ред. и предисл. С.А. Айвазяна. — М.: Научная книга, 2008. 12. Доугерти К. Введение в эконометрику: Учебник. 3-е изд. / Пер. с англ. — М.: ИНФРА-М, 2009. 13. Магнус Я.Р., Катышев П.К., Пересецкий А.А. Эконометрика. Начальный курс: Учеб. — 6-е изд., перераб. и доп. — М.: Дело, 2004. 14. Интриллигатор. Математические методы оптимизации и экономическая теория. М. 2003. 3. 4. 5. 6. 7. 8.