НОК9_Твардовский_Торговля опционами в отсутствие рынка

advertisement

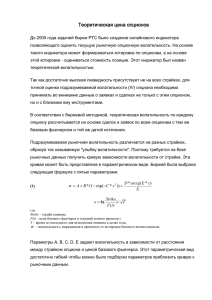

Торговля опционами в отсутствии рынка опционов Владимир Твардовский Москва 2015 О каких рынках мы говорим? • Биржевой рынок опционов – это торговля в стакане • Внебиржевой рынок (ОТС) – это торговля с маркет-мейкерами и опционными десками • Торговля опционами при отсутствии рынка опционов – это торговля на рынке базисного актива и построение реплицирующих опционных портфелей. Теорема замещения Она же теорема арбитража • Если FRV > IV(0), то PnL > 0, • Если FRV < IV(0), то PnL < 0, • Если FRV = IV(0), то PnL = 0. Здесь FRV – будущая реализованная волатильность базисного актива PnL дельта-хеджирования опциона Call PnL = PnL(CALL) + PnL(H) PnL(CALL) C (0) e RT p(T ) K , 0, если p(T ) K если p(T ) K Стоимость хеджирующего портфеля H(t) в любой момент времени t определяется так: H (t ) Cash(t ) n(t ) p(t ) Тогда PnL собственно процесса дельта-хеджирования можно записать так: PnL( H ) Cash(T ) Cash(0) e RT n(T ) p(T ) Вычисление PnL(H) dCash(t ) dn(t ) p(t ) T dn Cash(T ) Cash(0) p(t )dt dt 0 T dn p(t )dt dt 0 PnL( H ) Cash(0) 1 e RT n(T ) p(T ) PnL( H ) Cash(0) 1 e ITinvest RT T dp(t ) n(t )dt dt 0 Построение репликационного портфеля Портфель, который заменяет опцион, и который дает его владельцу тот же финансовый результат, что и владение опционом, далее будем называть реплицирующим портфелем. Очевидно, что реплицирующий портфель зеркален хеджирующему портфелю. Для процесса дельта-хеджирования опциона колл, т.е. для хеджирующего портфеля n(t ) C (t ) C ( p (t ), K , T t , ) Для портфеля, реплицирующего опцион Call, соответственно будет n(t ) C (t ) Аналогичная формула имеет место для репликации опциона пут. Модель Блэка-Шоулза C N (d1 ) p(t ) ln R 0.5 2 (t ) T t K d1 (t ) T t Реплицирование некоторых опционных портфелей Бычий колл-спред: Long Call(K1) + Short Call(K2), K1<K2 n(t ) C ( K1 , p, ) C ( K 2 , p, ) Проданный колл-стреддл: Short 2 Call(K) + Long Underlying n(t ) 1 2 C ( K , p, ) Купленный «кондор»: Long Call(K1), Short Call(K2), Short Call(K3) Long Call(K4) (K1<K2<K3<K4) n(t ) C ( K1 , p, ) C ( K 2 , p, ) C ( K 3 , p, ) C ( K 4 , p, ) Календарный колл-спред: Buy Call(T1) + Sell Call(T2) n(t ) C ( K , T1 t , p, ) C ( K , T2 t , p, ) Особенности реплицирования опционных портфелей Во-первых, вы одиноки: нет «стакана», нет ММ, нет контрагента, нет изменения OI. Соответственно, никто не видит вашу позицию и никому нет до нее никакого дела. Во-вторых, вы свободны в выборе: a. Страйка b. Даты экспирации своего «опциона» В-третьих, после экспирации ваш реплицирующий портфель в точности соответствует тому портфелю, который был бы в случае, если бы у вас был реальный опцион и произошло его исполнение. В четвертых, никто вам не навязывает IV по которой вы «покупаете» опцион, то есть у вас появляется искушение записать его себе на баланс по любой угодной вам волатильности!!! Самое важное и самое сложное Выбор волатильности, по которой вы будете считать дельту своего опционного портфеля и есть самое сложное в реплицировании опционного портфеля с помощью сделок по базисному активу. Для этого нужна модель опциона и его греков. Возможные модели 1. Использовать прогноз будущей подразумеваемой волатильности опционов ATM, исходя из рынка базисного актива, а также некоторых феноменологических соображений относительно наклона и кривизны улыбки для расчета волатильности OTC-опционов. Полученную таким образом форму улыбки волатильности можно использовать в модели Блэка-Шоулза для определения дельты реплицируемого опциона. 2. Численное моделирование (методы Монте-Карло) движения цены Б.А. при наличии определенных предположений относительно свойств временных рядов доходностей позволяют вычислить в том числе дельту опциона. 3. Решение стохастических дифференциальных уравнений диффузного типа (Модели Хестона и др.) Управления спекулятивной позицией в Б.А. Самая лучшая стратегия – это стратегия когда вам удается покупать дешево, а продавать дорого. Например, купить опцион колл по низкой волатильности и тут же продать его по высокой. Давайте попробуем вести параллельно два процесса репликации: а) купленного опциона колл по волатильности σ2 и б) проданного опциона колл по другой волатильности - σ1 (σ1 > σ2) PnL такого процесса будет PnL = PnL(Call(σ1)) - PnL(Call (σ2)) T dp(t ) С ( 2 ) С ( 1 ) dt dt 0 PnL Величина позиции равна дельта-спреду Собственно, позиция такой стратегии в базисном активе вычисляется через дельта-спред: n( 2 , 1 , K , p, t , T ) С ( 2 ) С ( 1 ) n1 (Sigma1) и n2(Sigma2) 10 9 8 7 6 5 4 3 2 1 Sigma=60% Sigma=20% 105,000 103,000 101,000 99,000 97,000 95,000 93,000 91,000 89,000 87,000 85,000 83,000 81,000 79,000 77,000 75,000 73,000 71,000 69,000 67,000 65,000 63,000 61,000 59,000 57,000 55,000 53,000 51,000 49,000 47,000 45,000 0 Зависимость позиции от p и T-t позиция (n2-n1) 4 3 2 1 -2 -3 -4 T=99 дней T=59 дней T=7 дней 107,000 105,000 103,000 101,000 99,000 97,000 95,000 93,000 91,000 89,000 87,000 85,000 83,000 81,000 79,000 77,000 75,000 73,000 71,000 69,000 67,000 65,000 63,000 61,000 59,000 57,000 55,000 53,000 51,000 49,000 -1 47,000 0 45,000 Фактически, такой способ торговли может быть рассмотрен вообще в отрыве от опционов. Это есть способ управления позицией в Б.А., в зависимости от того куда идет рынок и с какой скоростью. Параметры оптимизации торговой стратегии Время до «исполнения» опционной пары T; Две границы волатильности: σ1 и σ2; Способ репликации (рехеджирования); Finish Спасибо за внимание!